Làm thế nào để kiếm lời từ chênh lệch giá? (Phần 1)

Giao dịch chênh lệch giá là cấu trúc mạnh và là công cụ cơ bản trong kho vũ khí của bất kỳ nhà đầu tư giá trị nào. Với giao dịch chênh lệch giá, chúng ta kiếm được lợi nhuận kha khá mà hầu như không vướng rủi ro gì. Việc loại bỏ những tình huống bất lợi, ngay cả khi kết quả vượt kỳ vọng (upside) bị giới hạn đi nữa thì vẫn tuyệt vời – và đó chính xác là những gì giao dịch chênh lệch giá đem lại cho chúng ta.

Với giao dịch chênh lệch giá, phương châm hàng đầu là, “Ngửa thì tôi thắng, sấp thì tôi hòa vốn!” Có nhiều hình thức giao dịch chênh lệch khác nhau cùng tồn tại, hãy so sánh bốn dạng sau:

Với giao dịch chênh lệch giá, phương châm hàng đầu là, “Ngửa thì tôi thắng, sấp thì tôi hòa vốn!” Có nhiều hình thức giao dịch chênh lệch khác nhau cùng tồn tại, hãy so sánh bốn dạng sau:

1. Giao dịch chênh lệch giá truyền thống đối với hàng hóa

Nếu giá vàng giao dịch tại Luân Đôn ở mức 600 đô la một ounce và dao động quanh mức 610 đô la một ounce tại thành phố New York, thì một nhà giao dịch chênh lệch giá có thể mua ở London và bán ngay ở New York để thu về khoản chênh lệch. Theo thời gian, các giao dịch này sẽ làm cho khoản chênh lệch thu hẹp đáng kể hoặc biến mất.

2. Giao dịch chênh lệch giá đối với cổ phiếu tương quan

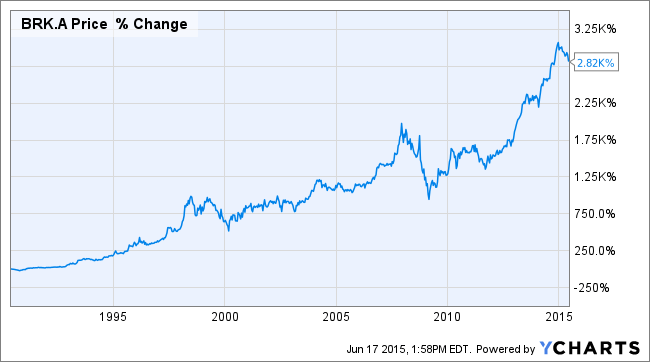

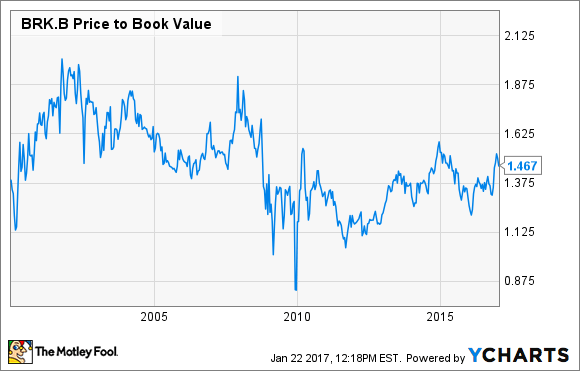

Berkshire Hathaway có hai loại cổ phiếu giao dịch trên Sở Giao dịch Chứng khoán New York (NYSE) là BRK.A và BRK.B. BRK.B có giá trị kinh tế bằng 1⁄30 của BRK.A và quyền biểu quyết chỉ bằng 1⁄200 so với BRK.A. Theo đó, BRK.B chứa giá trị thấp hơn không đáng kể vì có chưa đến một phần sáu quyền biểu quyết so với BRK.A khi tính trên cùng một đô la đầu tư. Ngoại trừ đặc điểm trên, hai cổ phiếu này hầu như giống hệt nhau.

Ngoài ra, Buffett và những người bạn thân của ông nắm giữ một lượng BRK.A đủ lớn để kiểm soát công ty nên sự khác biệt về quyền biểu quyết này hầu như không liên quan. Cổ phiếu BRK.A có thể chuyển đổi thành BRK.B theo định đoạt của chủ sở hữu bất kỳ lúc nào. Tuy nhiên, chủ sở hữu không thể làm ngược lại. Dựa trên những yếu tố này, hai cổ phiếu nên giao dịch cùng nhau – hoặc BRK.B có thể giao dịch với mức chiết khấu nhẹ hơn bởi quyền biểu quyết yếu và đặc tính chuyển đổi một chiều.

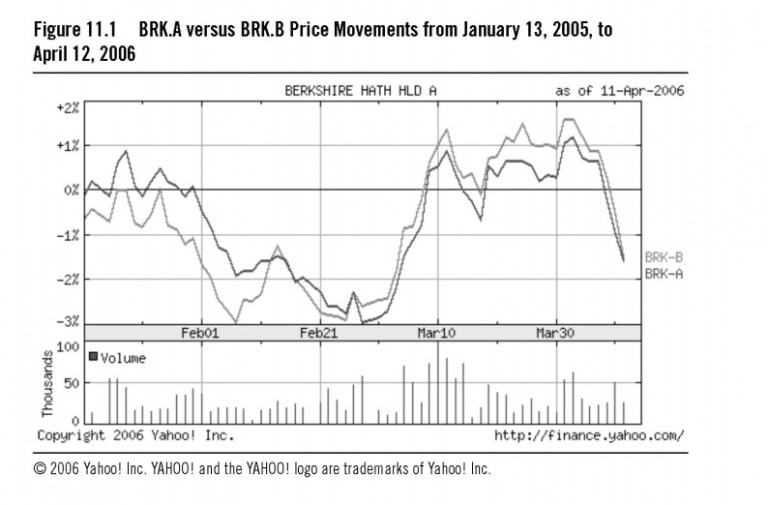

Tuy nhiên, thực tế lại khác. Như Hình 11.1 cho thấy, trong khoản thời gian ba tháng gần đây, BRK.B giao dịch chủ yếu ở vùng giá chiết khấu so với BRK.A trong một vài tuần và sau đó giao dịch cao hơn giá quy định trong vài tuần. Một số ngày, hai cổ phiếu chênh nhau đến 1 phần trăm. Giả sử chi phí ma sát ở mức tối thiểu, một nhà giao dịch chênh lệch giá có thể nỗ lực để thu lợi từ khoản chênh lệch đó.

Loại giao dịch chênh lệch này tồn tại trong nhiều loại cổ phiếu khác nhau. Đôi khi cổ phiếu công ty mẹ giao dịch ở mức chiết khấu từ tổng các thành phần (discount to a sum of the parts), dù các thành phần giao dịch công khai riêng lẻ. Đôi khi cùng một cổ phiếu, nhưng niêm yết trên các sàn giao dịch khác nhau lại có mức giá chênh lệch nhau. Các quỹ đóng (Closed-end fund) luôn giao dịch với mức chiết khấu đáng kể trên tài sản cơ bản của chúng. Tất cả đều là ứng cử viên cho trò chơi giao dịch chênh lệch giá.

3. Giao dịch chênh lệch giá đối với sáp nhập

Công ty đại chúng A tuyên bố sẽ mua công ty đại chúng B với giá 15 đô la một cổ phiếu. Trước khi công bố, B giao dịch ở mức 10 đô la một cổ phiếu, ngay sau công bố, B tăng lên thành 14 đô la một cổ phiếu. Nếu một nhà đầu tư mua cổ phiếu B với giá 14 đô la và giữ cổ phiếu cho đến khi thỏa thuận được kí kết, thì khoản chênh lệch 1 đô la có thể giúp bạn bỏ túi một khoản tiền lớn trong vài tháng. Tuy nhiên, luôn tồn tại một số rủi ro nếu thỏa thuận không thành công. Trong trường hợp đó, giá cổ phiếu của B có thể giảm trở lại 10 đô la (hoặc thấp hơn). Không như các hình thức giao dịch chênh lệch giá khác được thảo luận trước đó, trường hợp này không hề phi rủi ro. Đôi khi nó còn được gọi là giao dịch chênh lệch rủi ro (risk arbitrage).

Nhiều số liệu thống kê đề cập đến tỷ lệ của các vụ sáp nhập được công bố nhưng không bao giờ đạt thỏa thuận, không được chính phủ phê duyệt, hoặc không được cổ đông chấp thuận,…

Nếu bạn hiểu doanh nghiệp và những biến số này, bạn có thể chấp nhận (handicap) tỷ lệ đóng giao dịch, rồi dựa vào đó mà quyết định đặt cược (hoặc không).

4. Giao dịch chênh lệch giá đối với nhà đầu tư Dhandho

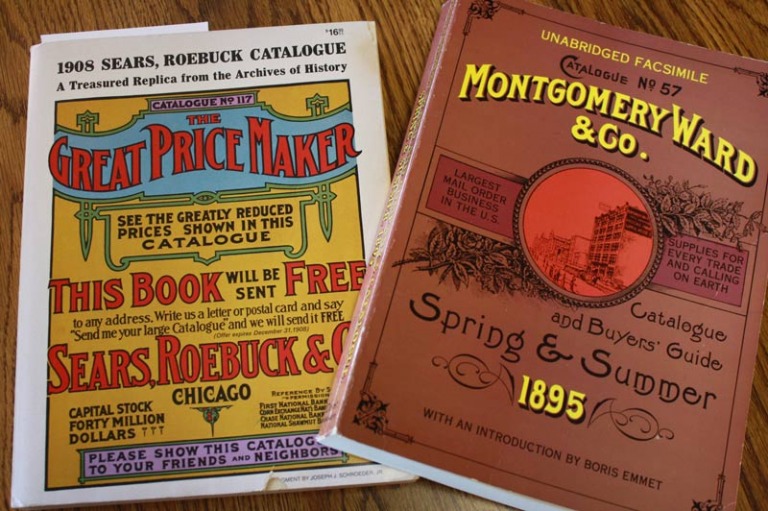

Đa số doanh nhân không phải người chấp nhận rủi ro, mà là “tay chơi” ăn chênh lệch theo kiểu Dhandho. Lấy ví dụ về các cửa hàng Montgomery Ward. Trong những ngày đầu tiên, người sáng lập Aaron Montgomery Ward đã đưa ra tuyên bố, “Đảm bảo làm hài lòng bạn hoặc gửi trả lại tiền”.

Vào thời điểm đó, trả hàng là chuyện cực chẳng đành và hầu như không thể nếu bao bì của hàng hóa bị tháo mở. Montgomery Ward nhìn thấy khoảng cách chênh lệch và khai thác nó. Tuyên bố đảm bảo trả lại tiền của ông mới lạ và hấp dẫn đối với hầu hết người tiêu dùng và Montgomery Ward thổi bùng tăng trưởng theo quy mô.

Chứng kiến thành công của Montgomery Ward, một doanh nghiệp cách tân khác là Sears liền triển khai khẩu hiệu tương tự. Hầu như không một đối thủ cạnh tranh nào của nó học theo cách tiếp cận trông kỳ quái này. Xét cho cùng, nó đòi hỏi bạn hoàn toàn tin tưởng một người lạ, anh chàng bước vào cửa hàng của bạn để mua đồ và có thể trả lại vì bất kỳ lý do gì. Toàn bộ điều anh ta phải nói là không hài lòng, sau đó Sears hay Montgomery Ward sẽ làm thủ tục hoàn lại tiền. Khoản chênh lệch này kéo dài trong nhiều thập kỷ.

Tuy nhiên, ngày nay, khoản chênh lệch đó đã đóng lại khá nhiều ở hầu hết các nước phát triển. Nhà bán lẻ nào cũng cần cung cấp bảo đảm trên như cái giá khi xâm nhập thị trường; nó trở thành yếu tố cơ bản giống như nói lời cảm ơn. Người tiêu dùng kỳ vọng dịch vụ này từ mọi nhà bán lẻ.

Khi khoản chênh lệch đó đóng lại, cả Sears và Montgomery Ward không còn lý do thu hút người mua hấp dẫn nữa. Kết quả là Wards rút khỏi thị trường vào năm 2000, còn Sears trở thành cái bóng của bản thân mình từng là. Nó không thể cạnh tranh với Wal-Mart về giá cả hay hiệu quả; nó không thể cạnh tranh với Target ở phân khúc khách hàng cao cấp; và nó không thể cạnh tranh với nhà bán lẻ chuyên vào duy nhất một lĩnh vực như Home Depot hay Best Buy. Doanh số bán hàng của Sears giảm liên tục trong nhiều năm. Một đột phá tạo khoản chênh lệch khác như danh mục sản phẩm (catalogs) của cả Sears và Ward cũng bị chôn vùi cách đây nhiều năm.

Vậy thế nào mới là cách tạo nên khoản chênh lệch thông minh, xứng đáng để nhà đầu tư Dhandho “nhòm ngó”?

Nguồn: Sách Nghệ thuật đầu tư Dhandho

>> Còn tiếp

Có thể bạn quan tâm: Nghệ thuật đầu tư Dhandho

(Phương pháp đầu tư rủi ro thấp, lợi nhuận cao)