Lãi suất huy động đã chạm đáy và sẽ sớm tăng trở lại?

Lãi suất huy động tại nhiều ngân hàng được điều chỉnh tăng trong tháng 12, chuyên gia dự đoán lãi suất tiền gửi khó giảm thêm và có thể tăng trở lại trong năm 2022.

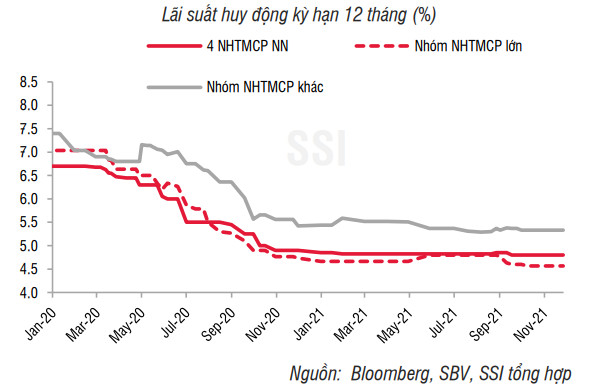

Sau khi liên tục giảm trong năm 2020 và nửa đầu năm 2021, mặt bằng lãi suất huy động hiện đang ở vùng thấp nhất trong nhiều năm trở lại đây.

Cụ thể, nếu như cuối tháng 11, lãi suất huy động dao động từ 3 – 4% đối với kỳ hạn dưới 6 tháng, 3,7 – 5% đối với kỳ hạn 6 – 12 tháng và 4,2 – 6,5% đối với kỳ hạn trên 12 tháng. Tại các ngân hàng lớn, lãi suất dành cho kỳ hạn 6 – 9 tháng hiện chỉ ở mức 4%/năm và 5,5%/năm cho các kỳ hạn từ 12 tháng trở lên. Với tiền gửi của doanh nghiệp và tổ chức kinh tế, lãi suất còn thấp hơn nữa.

Tuy nhiên sang đầu tháng 12, lãi suất tiền gửi đã rục rịch đi lên, hoặc trực tiếp hoặc gián tiếp. Đơn cử tại BIDV, lãi suất dành cho phân khúc khách hàng doanh nghiệp ở các kỳ hạn dài từ 12 tháng đến 60 tháng đồng loạt điều chỉnh tăng 0,1 điểm % lên niêm yết ở mức là 4,8%/năm. Ngân hàng Hợp tác xã Việt Nam (Co-opBank) công bố lãi suất cao nhất là 5,5%/năm, áp dụng cho kỳ hạn từ 12 tháng trở lên.

Eximbank và VietBank tăng thêm khoảng 0,1-0,3%/năm ở nhiều kỳ hạn từ 12 tháng trở xuống. GPBank tăng mạnh 0,5%/năm ở nhiều kỳ hạn, hiện lãi suất cao nhất tại nhà băng này là 6,5%/năm áp dụng cho kỳ hạn 13 tháng, trong khi trước đó chỉ là 6%/năm.

Hàng loạt nhà băng khác thì tung chương trình ưu đãi và cộng thêm lãi suất khi gửi tiết kiệm online. Điển hình như VietinBank đang tổ chức Chương trình khuyến mãi “iPay liền tay – Ưu đãi mê say” nhằm khuyến khích khách hàng sử dụng kênh giao dịch này từ ngày 3/10/2021 đến 31/12/2021, theo đó nhà băng này cộng thêm lãi suất tới 0,4%/năm cho khách hàng. Cụ thể, với kỳ hạn từ 12 tháng trở xuống được cộng lãi suất 0,3% với khoản tiền gửi dưới 10 tỷ đồng; cộng lãi suất 0,4%/năm với khoản tiền gửi trên 10 tỷ đồng. Trong khi đó, với kỳ hạn 13, 18, 24 tháng, KH được cộng 0,3% lãi suất so với lãi suất tiền gửi thông thường.

Tương tự, OCB vừa triển khai chương trình “Gửi tiền OMNI – Nhận Coins đầy ví” cho đến 31/12/2021 với nhiều ưu đãi. Theo đó, khách hàng gửi tiết kiệm online trên ứng dụng ngân hàng số OCB OMNI từ 5 triệu đồng sẽ hưởng lãi suất cộng thêm đến 0,3% so với quầy, đồng thời được tặng điểm thưởng OMNI Coins tùy theo số tiền và kỳ hạn gửi tiết kiệm.

VPBank trong khi đó tăng mạnh tới 0,4-0,8%/năm lãi suất gửi tiết kiệm online ở một số kỳ hạn. Chẳng hạn, khi gửi tiết kiệm kỳ hạn 1 tháng theo phương thức online, số tiền gửi chỉ từ 50 triệu trở lên, khách hàng được hưởng lãi suất tới kịch quy định cho phép là 4%/năm, cao hơn so với mức 3,2%/năm trước đó.

Trong báo cáo ngành ngân hàng mới phát hành, Chứng khoán VNDirect nhận định lãi suất tiền gửi sẽ tăng trở lại trong năm 2022. Theo công ty này, lãi suất tiền gửi sẽ khó duy trì ở mức thấp như hiện tại do 3 yếu tố. Thứ nhất là nhu cầu huy động vốn tăng dựa trên tín dụng tăng. Thứ hai là áp lực lạm phát trong năm 2022. Và cuối cùng là sự cạnh tranh từ các kênh đầu tư hấp dẫn như bất động sản và chứng khoán.

Theo đó, lãi suất tiền gửi sẽ tăng 0,3 – 0,5 điểm phần trăm trong năm 2022. VNDirect dự đoán lãi suất tiền gửi kỳ hạn 12 tháng tại các ngân hàng sẽ tăng lên mức 5,9-6,1%/năm vào cuối năm 2022, tuy nhiên vẫn thấp hơn mức 6,8%/năm trước giai đoạn dịch bệnh.

Tại Diễn đàn Kinh tế Việt Nam 2021 diễn ra mới đây, Phó Thống đốc Phạm Thanh Hà cho biết, dư địa chính sách tiền tệ sẽ phụ thuộc vào những thách thức của ngành Ngân hàng trong thời gian tới.

Ông cho biết trước áp lực lạm phát, nhiều NHTW các nước đã bắt đầu đã thu lại các biện pháp nới lỏng chính sách tiền tệ. Bên cạnh lạm phát, nợ xấu mới phát sinh cũng đang tạo ra thách thức cho hệ thống ngân hàng trong thời gian tới.

Trong khi đó, hệ thống ngân hàng huy động vốn của nền kinh tế rồi cho vay lại nền kinh tế, cho nên việc điều chỉnh giảm lãi suất cũng chỉ giảm đến mức còn đủ thu hút được người gửi tiền.

“Chúng tôi phải rất cân nhắc trong việc điều chỉnh lãi suất sao cho cân đối trong tương quan với lạm phát và lợi ích của người gửi tiền”, Phó Thống đốc Phạm Thanh Hà nói.

Trước đó, Phó thống đốc Đào Minh Tú cũng nhận định mặt bằng lãi suất huy động của các ngân hàng đã xuống rất thấp, không thể gắn việc giảm lãi suất đầu vào để hạ lãi suất đầu ra từ nay đến cuối năm.

Theo Phó Thống đốc, lạm phát Việt Nam từ đầu năm đến nay là 1,82%, song nhiều tổ chức quốc tế dự báo, lạm phát sẽ tăng trở lại. Dự báo của Quỹ Tiền tệ quốc tế (IMF), lạm phát tại Việt Nam năm nay có thể tăng 2,8-3,5%. Nếu lấy tạm con số ước tính lạm phát 3%, thì với lãi suất huy động đầu vào bình quân 5-5,5%/năm hiện nay, người gửi tiền chỉ hưởng lãi suất thực dương 2%.

Mặt bằng lãi suất huy động hiện nay đã ở mức thấp. Nếu tiếp tục giảm, tiền gửi vào ngân hàng sẽ giảm mạnh. Chính vì vậy, NHNN không đặt ra vấn đề giảm thêm lãi suất huy động nữa.

Khi lãi suất huy động thấp, không ít người gửi tiền sẽ lựa chọn rút tiền khỏi ngân hàng, đầu tư vào vàng, chứng khoán, bất động sản… Trong khi đó, ngân hàng muốn có tiền cho vay phải duy trì được tiền gửi đầu vào ổn định. Cho nên, mặt bằng lãi suất huy động phải duy trì ở mức hợp lý để đảm bảo nguồn tiền gửi.

“Chúng tôi không đặt vấn đề hạ lãi suất đầu vào thời điểm hiện nay. Vì phải đảm bảo thanh khoản của hệ thống ngân hàng cũng như quyền lợi người gửi tiền”, ông Tú nói.

Thực tế, lo ngại của lãnh đạo NHNN là hoàn toàn hợp lý khi lượng tiền gửi dân cư tại các tổ chức tín dụng đã liên tục giảm trong hai kỳ báo cáo gần nhất.

Cụ thể, tiền gửi của dân cư trong tháng 9 giảm tới gần 1.500 tỷ đồng xuống còn hơn 5,291 triệu tỷ. Trước đó, lượng tiền gửi của người dân cũng đã giảm gần 1.000 tỷ đồng trong tháng 8. Lũy kế hai tháng qua, lượng tiền gửi của dân cư tại các tổ chức tín dụng đã giảm gần 2.500 tỷ đồng.

Bên cạnh đó, lãi suất tiết kiệm thấp cũng khiến nguồn tiền nhàn rỗi trong dân cư chuyển hướng sang kênh đầu tư chứng khoán, bất động sản.

Số liệu từ Trung tâm lưu ký Chứng khoán Việt Nam (VSD) cho biết trong 11 tháng đầu năm, nhà đầu tư trong nước mở mới hơn 1,3 triệu tài khoản chứng khoán, lớn hơn tổng số tài khoản mở mới trong 4 năm 2017; 2018; 2019 và 2020 cộng lại (tổng 4 năm đạt 1,04 triệu tài khoản).

Theo Nhịp sống kinh tế

Có thể bạn quan tâm:

Làm giàu từ chứng khoán bằng phương pháp VSA chính gốc

Nghiên cứu chuyên sâu về cách giao dịch của Wyckoff