Liên tục bơm hút ròng, Ngân hàng Nhà nước đón đợi diễn biến bên kia bán cầu

Với việc thanh khoản hệ thống dồi dào, các diễn biến từ Fed đang ảnh hưởng khá nhiều tới hoạt động điều hành chính sách tiền tệ của Việt Nam. Theo đó, Ngân hàng Nhà nước đang cố gắng tìm điểm cân bằng mới để tiếp tục đón đợi diễn biến ở bên kia bán cầu….

Số liệu mới nhất từ Ngân hàng Nhà nước cho biết, tính đến 15/8, tăng trưởng tín dụng ước đạt 9,62% so với cuối năm 2021 và không có quá nhiều thay đổi từ cuối tháng 6 (tăng 9,35%).

Như vậy, trong vòng gần 2 tháng trở lại đây, lượng tín dụng bơm mới vào nền kinh tế là rất hạn chế. Điều này là một trong những yếu tố khiến thanh khoản hệ thống luôn ở trạng thái dồi dào.

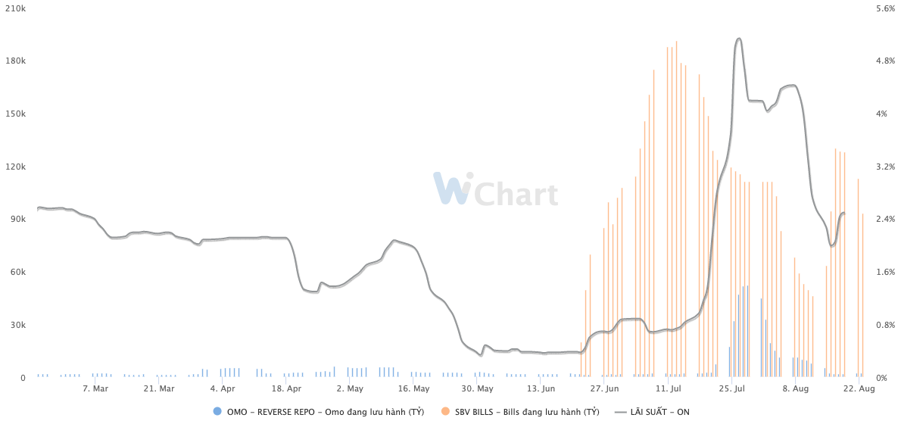

Với thanh khoản dồi dào như vậy, Ngân hàng Nhà nước phải liên tục đảo chiều bơm – hút ròng để điều tiết lãi suất vay mượn nhau giữa các ngân hàng ở mức hợp lý. Mức hợp lý ở đây là để chênh lệch lãi suất giữa VND và USD không quá lớn và thuận lợi cho việc ổn định tỷ giá.

Cụ thể, trong khoảng 2 tuần đầu tháng 8/2022, khi lãi suất liên ngân hàng dồn dập tăng với biên độ lớn, có thời điểm lên tới hơn 5%/năm ở kỳ hạn qua đêm, nhà điều hành tiền tệ đã để lượng lớn tín phiếu đáo hạn. Sau đó, lãi suất qua đêm trên liên ngân hàng cũng giảm một mạch về dưới 2%/năm, chênh lệch lãi suất giữa VND và USD lại rơi vào trạng thái âm.

Trong tuần gần nhất (15-19/8), Ngân hàng Nhà nước buộc thực hiện phát hành hơn 103.000 tỷ đồng tín phiếu kỳ hạn 7 ngày và 28 ngày. Bên cạnh đó, cơ quan này còn bán giao ngay một khối lượng USD trong dự trữ ngoại hối. Tổng cộng trong tuần, lượng VND rút ròng ước tính vào khoảng hơn 100 nghìn tỷ đồng.

Nhờ vậy, mặt bằng lãi suất VND liên ngân hàng vẫn duy trì mức chênh lệch tối thiểu so với lãi suất USD. Kết tuần, lãi suất VND kỳ hạn qua đêm giao dịch quanh mức 2,5%, tương đương với lãi suất USD.

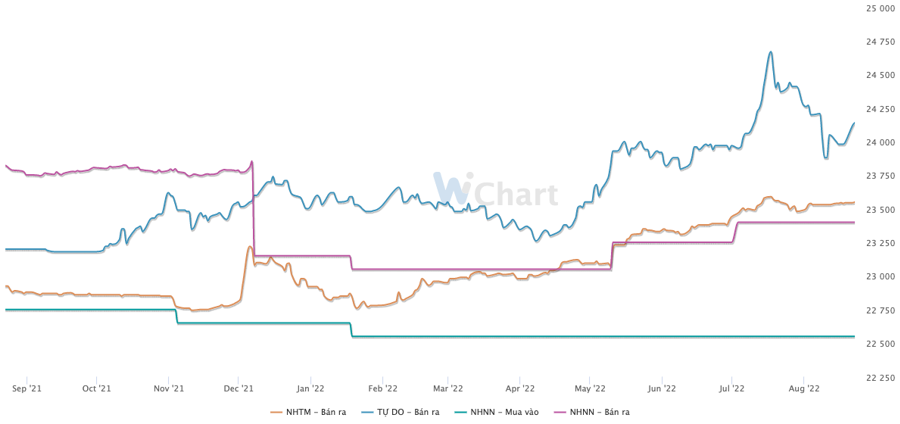

Cũng nhờ hoạt động bơm hút như trên, trái ngược với diễn biến của các đồng tiền trong khu vực, VND đã có một tuần tương đối ổn định. Ở thị trường liên ngân hàng, tỷ giá USD/VND hầu như đi ngang và kết tuần, tỷ giá được giao dịch ở 23.393 VND/USD.

Tương tự, tỷ giá niêm yết tại Vietcombank tăng nhẹ 15 đồng và kết tuần ở mức mua – bán là 23.240 – 23.545 VND/USD. Trong khi đó, tỷ giá trên thị trường tự do đi ngang, hiện đang giao dịch ở 23.970 – 24.000 VND/USD.

Hiện tại, biên bản cuộc họp tháng 7 của Ủy ban Thị trường mở Liên bang Mỹ (FOMC) đã công bố và cho thấy, việc tăng lãi suất trong các cuộc họp tiếp theo vẫn là phù hợp đến khi lạm phát quay lại mức mục tiêu 2%.

Theo đó, đồng USD đang có xu hướng mạnh lên trước thềm Hội nghị chuyên đề kinh tế Jackson Hole (hội nghị thường niên của các Ngân hàng trung ương, bộ trưởng tài chính, và các thành viên thị trường tài chính).

Mặt khác, dự kiến trong tuần này, thị trường trong nước sẽ có thêm khoảng 71.000 tỷ đồng tín phiếu đáo hạn. Vì vậy, nhiều khả năng Ngân hàng Nhà nước sẽ tiếp tục phát hành thêm tín phiếu mới để tìm điểm cân bằng và chờ đợi diễn biến chính thức tiếp theo ở bên kia bán cầu.

Công ty Chứng khoán SSI cho rằng, trong ngắn hạn, áp lực đối với VND sẽ vẫn tương đối lớn và Ngân hàng Nhà nước có thể sẽ tiếp tục sử dụng các công cụ điều tiết nhằm ổn định tỷ giá.

“Yếu tố hỗ trợ cho chính sách tiền tệ sẽ đến từ việc thanh khoản trong hệ thống có thể không còn quá dồi dào khi nhu cầu về tiền mặt trước kỳ nghỉ lễ (2/9) dài sẽ tăng đột biến”, nhóm nghiên cứu tại SSI nhận định.

Còn nhìn nhận cả nửa cuối năm 2022, các chuyên gia tại Chứng khoán VNDirect nhận thấy, có một số yếu tố hỗ trợ VND bao gồm: dòng vốn FDI mạnh hơn, thặng dư thương mại cải thiện (dự báo đạt khoảng 7,2 tỷ USD vào năm 2022), thặng dư cán cân thanh toán, dự trữ ngoại hối cao (tương đương 3,5-4 tháng nhập khẩu).

Do đó, các chuyên gia VNDirect kỳ vọng xu hướng tăng của USD sẽ chậm lại trong nửa cuối năm 2022. Dự báo tỷ giá VND/USD sẽ duy trì trong khoảng 22.900 – 23.300 VND/USD vào cuối năm 2022, tương ứng với mức tăng không quá 2% so với cuối năm 2021.

Hà An

Có thể bạn quan tâm

Bộ sách Phân tích kỹ thuật toàn diện kiếm tiền trên mọi thị trường