Tôi đã từng đề cập về lý thuyết về kẻ ngốc hơn – “The Theory of the greater fool” trong bài phân tích về ETFs và ETPs. Có một số bạn vẫn cần tôi giải thích rõ hơn.

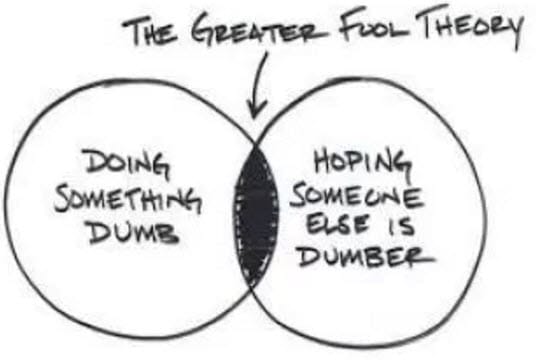

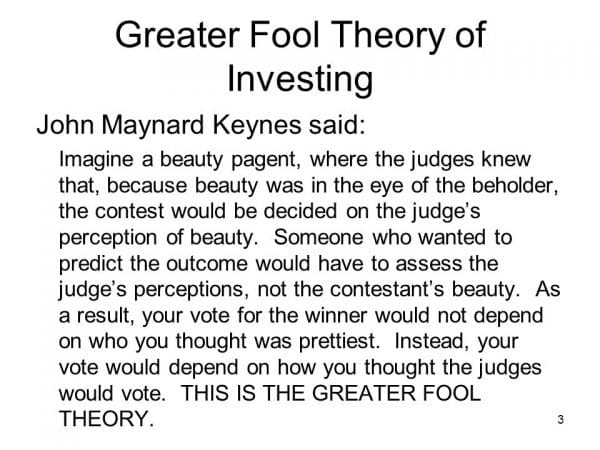

Cụ thể thuyết về kẻ ngốc hơn (The theory of the greater fool) như thế nào?

I) Lý thuyết kẻ ngốc hơn là như thế nào?

Thuyết kẻ ngốc hơn cho rằng bạn có thể kiếm lợi từ việc đầu tư miễn là ngoài kia có một kẻ ngốc hơn bạn, sẵn sàng đầu tư ở một giá cao hơn. Điều đó có nghĩa rằng bạn có thể kiếm tiền từ những cổ phiếu bị định giá quá cao so với giá trị thực tế miễn là có người nào đó ngốc nghếch sẵn sàng trả giá cao hơn để mua được nó từ bạn.

Cuối cùng sẽ chẳng còn lại kẻ ngốc nào vì thị trường dành cho bất kỳ sự đầu tư nào cũng đều quá nóng. Đầu tư theo thuyết kẻ ngốc hơn bỏ qua việc định giá, việc xem xét các báo cáo tài chính cũng như các số liệu khác. Việc bỏ qua số liệu cũng rủi ro như việc quá chú ý vào nó; vì vậy những người theo thuyết kẻ ngốc hơn có thể bị bỏ lại sau khi thị trường điều chỉnh.

II) Thí dụ về bằng chứng của thuyết này không thiếu trên thị trường khi người ta không hiểu và không phân biệt nổi cặp phạm trù “giá trị” và “giá cả” trong phân tích và địch giá cổ phiếu hay đầu tư cổ phiếu.

a) Năm 2016-2017:

Thị trường đổ xô vào đầu tư 2 mã chứng khoán FLC, ROS ở giá ngất ngưởng. ROS chào sàn ở giá sau điều chỉnh khoảng 8.800 đồng/cp và sau một giai đoạn tạo thanh khoản làm giá thì đã bất chấp tất tăng giá lên tới 185.000 đồng/cp.

Lúc đầu, người ta nghi ngờ ROS, sau đó cứ thấy nó tăng mãi thì tầm giá khoảng 120.000đ/cp người ta bắt đầu nhảy vào mua ROS mạnh mẽ (bằng tiền thật). người mua ROS bất chấp cổ phiếu không có FA mua vào với hi vọng là đội lá sẽ đánh lên, hoặc được đội lái phím là đánh lên 250.000 đồng/cp và sẽ có một thằng ngu (fool) khác mua lại mớ cổ phiếu của họ. Kết quả thì sao? ROS sau khi bán giấy xong thì rớt thảm thương từ 185.000 đồng/cp còn khoảng 7x.000 đồng/cp như hiện tại. Giảm 60% từ đỉnh. Thiệt hại cho nhà đầu tư là khôn xiết.

(Đồ thị kĩ thuật của “thánh” ROS- Cổ phiếu công ty FAROS)

b) Thí dụ thứ 2 về Lý thuyết kẻ ngốc hơn là Bitcoin

Khi Bitcoin ở giá 1.000 USD, 3.000 USD/coin rất ít giao dịch và ít người tìm hiểu, họ nghi ngờ nó. Cho đến khi BTC chính thức tăng giá lên vùng 10.500 USD- 12.000 USD/coin thì nhà nhà, người người tập trung đánh coi, đào coin với hi vọng đổi đời và với dự báo của các chuyên gia quốc tế là giá BTC sẽ lên tới 50.000 USD thậm chí là 100.000 USD/coin* (*Nguồn: https://baomoi.com/bitcoin-duoc-du-bao-co-the-tang-len-100-000-usd-trong-nam-2018/c/24651519.epi).

Từ đó những kẻ mua ở giá 12K, 15K/coin thì đã luôn hi vọng sẽ có 1 THẰNG NGỐC HƠN (GREATER FOOL) sẽ mua lại coin của mình ở giá 50K, 70K/coin. Họ rơi vào chính bẫy tâm lý “nuối tiếc” và “kì vọng” của chính bản thân mình và BTC đã tạo đỉnh ở giá 19.000 đô/coin và sau đó rớt thảm về 6K rồi hồi phục ở mức 8K/coin như hiện tại. BTC có giá trị gì không? Tôi không biết và không bàn nhưng ứng dụng trường hợp “thuyết kẻ ngốc hơn” vào trường hợp này tuyệt đối không sai.

III) Chính vì vậy, khi tham gia vào đầu tư hay giao dịch bất cứ loại tài sản nào: Từ đất đai, chứng khoán, các giấy tờ có giá, hợp đồng mua bán, hàng hóa…

Mọi người nên hãy bình tĩnh, dùng lý trí để suy xét xem việc mua/bán của mình là hình thức đầu tư hay đầu cơ, từ đó có mong đợi lợi nhuận và giới hạn cắt lỗ cho phù hợp.

Thuyết về kẻ ngốc hơn là một nền tảng trong đầu tư giá trị, đầu cơ mà bất cứ ai tham gia thị trường, làm ăn kinh doanh phải thuộc nằm lòng.

Phil Town, nhà đầu tư đang quản lý 15 tỉ đô la trong quỹ phòng hộ Hedge Fund của mình, đồng thời là tác giả cuốn sách Payback Time – Ngày đòi nợ, cũng đã nói “Giá trị của một đồ vật khi ta mua nếu không có gì khác hơn ngoài các yếu tố xu thế thời trang, lịch sử của đồ vật, thì thật khó mà thẩm định giá trị của chúng. Một bức tranh của Picasso có thể đang được giao dịch ở giá 20 triệu đô la, năm sau giá chỉ còn 10 triệu đô la, vậy đâu mới là giá trị thật? Ai mà biết được? Trái ngược lại, doanh nghiệp thì có thể định được giá trị thật của nó dựa trên dòng tiền trong tương lai mà nó mang về cho cổ đông.”

Chúc quý vị bạn hữu thành công!

Tác giả: Thái Phạm

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town

(đầu tư theo phong cách Warren Buffett, Charlie Munger)

ĐỌC THỬ

ĐẶT MUA