Mô hình Ponzi – mô hình phản hồi và bong bóng đầu cơ

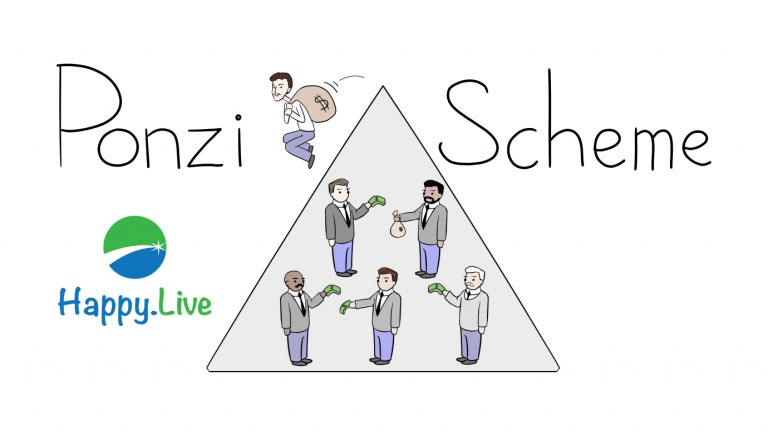

Trong một mô hình Ponzi, người quản lý sẽ hứa hẹn tạo ra lợi nhuận lớn cho các nhà đầu tư bằng cách đầu tư tiền của họ. Nhưng rất ít hoặc hoàn toàn không có tí tiền nào của người đóng góp được đầu tư vào tài sản thực.

Mô hình Ponzi – mô hình phản hồi và bong bóng đầu cơ

Thật khó để chứng minh rằng một mô hình phản hồi giá cơ học đơn giản, trong đó tạo sự chú ý và nhiệt tình đối với các khoản đầu tư trong phản ứng với việc tăng giá trong quá khứ, nhưng chúng ta không thấy bất kỳ bằng chứng cụ thể nào cho thấy phản hồi đó thực sự ảnh hưởng đến quyết định của họ. Để cung cấp bằng chứng cho thấy rằng các cơ chế phản hồi ấy đóng một vai trò trong thị trường tài chính, thật hữu ích khi xem xét các ví dụ về các mô hình Ponzi, hoặc mô hình kim tự tháp của những tay lừa đảo nhằm tạo ra phản hồi được cho là có lợi nhuận từ khoản đầu tư hiện tại đến lợi nhuận đầu tư trong tương lai.

Những mô hình này được thực hiện rất nhiều lần đến nỗi các chính phủ phải làm luật để loại trừ, nhưng chúng vẫn tiếp tục xuất hiện. Theo một cách nào đó, chúng đặc biệt thú vị vì chúng là các thí nghiệm được kiểm soát (bởi tay lừa đảo!) minh họa các đặc điểm của phản hồi không thể nhìn rõ ràng ở thị trường bình thường hoặc trong phòng thí nghiệm tâm lý học thực nghiệm.

Trong một mô hình Ponzi, người quản lý sẽ hứa hẹn tạo ra lợi nhuận lớn cho các nhà đầu tư bằng cách đầu tư tiền của họ. Nhưng rất ít hoặc hoàn toàn không có tí tiền nào của người đóng góp được đầu tư vào tài sản thực. Thay vào đó, người quản lý trả lợi tức cho các nhà đầu tư ban đầu bằng số tiền thu được từ các nhà đầu tư ở vòng thứ hai và trả lợi tức cho các nhà đầu tư ở vòng thứ hai bằng số tiền thu được từ khoản đầu tư của các nhà đầu tư ở vòng thứ 3,… Tên của mô hình bắt nguồn từ một ví dụ đặc biệt nổi tiếng, được thực hiện bởi Charles Ponzi ở Hoa Kỳ nào năm 1920. Mô hình Ponzi lôi kéo các nhà đầu tư ban đầu để rồi sau khi họ kiếm được rất nhiều tiền sẽ kể lại câu chuyện thành công của mình cho một ngóm các nhà đầu tư khác, những người sau đó lại đầu tư nhiều hơn vào mô hình, từ đó cho phép tay lừa đảo trả hết vòng thứ hai, và cứ thế câu chuyện thành công cua rhoj lôi kéo một vòng các nhà đầu tư thậm chí còn lớn hơn… Mô hình này cuối cùng cũng phải kết thúc, vì nguồn cung của các nhà đầu tư không thể tăng mãi mãi, và không nghi ngờ gì khi thủ phạm của mô hình biết rõ điều này. Thủ phạm có thể hy vọng trốn thoát mà không trả hết vòng đầu tư cuối cùng và lớn nhất, sau đó chui lủi ngoài vòng phát luật.

Chúng ta biết rằng các mô hình Ponzi đã thành công trong việc làm cho thủ phạm trở nên giàu có, ít nhất là cho đến khi họ bị bắt giữ. Charles Ponzi đã thu hút 30.000 nhà đầu tư vào năm 1920 và đã phát hành ngân phiếu trị giá 15 triệu đô la, tất cả trong vòng 7 tháng. Mô hình Ponzi gần đây của Bernie Madoff, được thực hiện từ những năm 1970 cho đến khi sụp đổ và năm 2008, được coi là vụ bê bối tài chính lớn nhất trong lịch sử Hoa Kỳ, đã gây thiệt hại ước tính gần 65 tỷ đô la. Cả kinh nghiệm lẫn học thức dường như không thể tạo thành miễn dịch giúp các nhà đầu tư khỏi phải trở thành nạn nhân của loại lừa đảo này.

Bong bóng có thể xuất hiện ở những nơi tưởng chừng khó xảy ra nhất và có thể giăng bẫy cả nhà đầu tư nhỏ ở nông thôn. Trong một câu chuyện nổi tiếng gần đây, một bà nội trợ tên Raejean Bonham đã thiết lập mô hình Ponzi khổng lồ của riêng mình tại thị trấn Fox nhỏ bé ở vùng nông thôn Alaska. Cô hứa sẽ trả 50% tiền lãi trong hai tháng và lôi kéo 1.200 nhà đầu tư ở 42 tiểu bang để trả cho cô tổng cộng từ 10 đến 15 triệu đô la từ năm 1989 đến năm 1995.

Một câu chuyện đặc biệt kịch tính đã xuất hiện ở Cộng hòa Albania (quốc gia tại Đông Nam Âu) vào năm 1996 và năm 1997 khi một số mô hình Ponzi hứa hạn tỉ lệ hoàn vốn tuyệt vời đã lôi kéo một phần không nhỏ người dân trong nước. Bảy mô hình Ponzi đã tích lũy được khoảng 2 tỷ đô la, tương đương 30% GDP hàng năm của Albania. Sự nhiệt tình đối với các mô hình rất dữ dội đến mỗi trong cuộc bầu cử địa phương năm 1996, các thành viên của đảng cầm quyền đã đặt các biểu tượng của quỹ di theo mô hình Ponzi trên áp phích chiến dịch của họ, như để đạt được một số tín nhiệm cho các nguồn tài sản mới. Khi các mô hình thất bại vào năm 1997, những biểu tình giận dữ đã cướp phá các ngân hàng và dốt cháy các tòa nhà. Khi đó, chính phủ buộc phải kêu gọi quân đội trấn giữ hòa bình, một số kẻ bạo loạn đã bị giết. sự sụp đỏ của các mô hình buộc Thủ tướng Aleksander Meksi và nội các của ông phải từ chức.

Là một phần trong chiến lược, các mô hình Ponzi thành công vẻ nên câu chuyện hợp lý về cách tạo ra lợi nhuận khổng lồ. Charles Ponzi nói với các nhà đầu tư rằng ông có thể kiếm tiền cho họ bằng cách triển khai một cơ hội mang lại lợi nhuận nhờ chênh lệch giá liên quan đến tem phiếu hồi báo bưu phẩm Quốc tế. Các tem phiếu giảm giá này do bưu điện bán cho người mua để có thể kèm tem phiếu trong lá thứ gửi đến người nhận ở một quốc giá khác và được coi như phương tiện thanh toán trả trước bưu phí cho bức thư hồi âm. Rõ ràng có một cơ hội lợi nhuận tiềm năng thật sự trong việc mua tem phiếu hồi báo bưu phẩm ở châu Âu và bán chúng ở Hòa Kỳ, vì tỷ giá hối đoái không tương ứng chính xác với tỷ giá ẩn trong tem phiếu. Câu chuyện Ponzi kể về các cơ hội thu lợi từ việc giao dịch các tem phiếu, cuối cùng được công bố trên các tờ báo trong thời gian mô hình diễn ra, nghe có vẻ hợp lý với một số người có ảnh hưởng. Nhưng cơ hội lợi nhuận thực tế không thể thực hiện được vì không có cách nào bán được tem phiếu dễ dàng, và trò lừa bịp bắt đầu sáng tỏ khi bưu điện New York tuyên bố rằng việc cung cấp tem phiếu hồi đáp bưu chính quốc tế của thế giới không đủ để tạo nên gia tài kếch xù như Ponzi tuyên bố.

Raejean Bonham ở Alaska tuyên bố cô dã mua các dặm thưởng cho khách bay thường xuyên không sử dụng từ các công ty lớn, rồi đóng gói cho chúng lại thành các tấm vé chiết khấu, và sau đó bán được với khoản lợi nhuận lớn. Công ty đầu tư VEFA của Cộng hòa Albania được cho là đã thực hiện một số khoản đầu tư truyền thống trong nền kinh tế đang hồi sinh.

Một quan sát quan trọng được đưa ra về các ví dụ của mô hình Ponzi này là các nhà đầu tư ban đầu được cho là rất hoài nghi về các mô hình này, sẽ chỉ đầu tư số tiền nhỏ. Một câu chuyện về cơ hội kiếm lợi nhuận chênh lệch giá nhờ tem phiếu hôi âm bưu chính, nếu chỉ được nói trực tiếp, mà không có bằng chứng cho thấy nó đã kiếm được nhiều tiền cho người khác thì sẽ không đủ tin cậy để lôi kéo nhiều nhà đầu tư. Các nhà đầu tư không thực sự tin tưởng vào mô hình cho đến khi họ thấy những người khác đạt được lợi nhuận lớn.

Khả năng cao của thứ gọi là lợi nhuận chi trả cho khoản đầu tư trên thực tế chỉ đến từ luồng tiền mới được huy động hết đợt này đến đợt khác được công chúng nhìn nhận là ổn cho đến khi mô hình sụp đổ, và tay lừa đảo dĩ nhiên là từ chối bồi thường. Đây là kết cục của cả mô hình Ponzi nguyên mẫu và ví dụ ở Albania. Việc nhiều người tiếp tục tin vào mô hình sau đó có vẻ khó hiểu và đối với các nhà quan sát bên ngoài, những người tin vào mô hình này có vẻ khả ngu ngốc. Nhưng điều này chỉ để cho ta thấy ảnh hưởng mạnh mẽ của việc chứng kiến người khác kiếm được khối tài sản to lớn. Việc những người khác kiếm được bộn tiền dường như là bằng chứng thuyết phục nhất hỗ trợ cho cấu chuyện đầu tư liên quan đến mô hình Ponzi, bằng chứng này vượt trội hơn cả những lý lẽ được suy luận cẩn thận nhất chống lại câu chuyện.

Happy Live Team

Nguồn: Trích sách Lạc Quan Tếu

Có thể bạn quan tâm: Lạc Quan Tếu – Irrational Exuberance

Nhận diện SIÊU BONG BÓNG

Cơ hội làm giàu từ sự phi lý trí của thị trường chứng khoán