Mua vào khi xuất hiện mẫu hình đáy W – nên hay không?

Tín hiệu mua có thể xuất hiện sau khi hình thành một mẫu hình đáy W không? Sau khi bạn xác định được diễn biến giá đã tạo mẫu hình đáy W tiêu chuẩn, bạn sẽ làm gì tiếp theo? Mua vào?

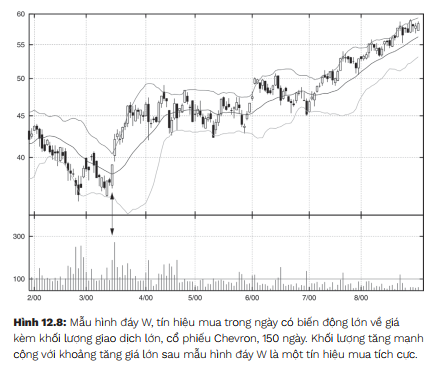

Lời khuyên của tôi (John Bollinger) là hãy chờ một tín hiệu tăng rõ ràng vượt qua đường trung bình của dải băng, với khối lượng giao dịch lớn hơn mức trung bình (Hình 12.8). Đây sẽ là cây nến xác nhận chẩn đoán của bạn đúng, và chuẩn bị sẽ có một đợt tăng mạnh.

Luôn đặt điểm dừng lỗ để kiểm soát rủi ro

Bạn cũng nên thiết lập điểm cắt lỗ. Thường sẽ là điểm đáy thứ hai của mẫu hình đáy W và bạn phải tăng dần điểm cắt lỗ này lên khi giá cổ phiếu tăng. Tốt nhất bạn hãy sử dụng một tỷ lệ phần trăm và đưa nó vào hệ thống cho phép bạn tính chính xác điểm cắt lỗ tương ứng với từng mức giá cao mới của cổ phiếu, hoặc cũng có thể đơn giản là bạn ước lượng bằng mắt, điểm cắt lỗ thấp nhất của bạn nên là điểm giao gần nhất giữa giá và dải dưới của Bollinger Bands hoặc mức đáy thấp nhất của mẫu hình W gần nhất.

Việc bạn xác định tỷ lệ cắt lỗ hay khoảng cắt lỗ sẽ ảnh hưởng rất nhiều đến hiệu suất đầu tư của bạn. Các điểm cắt lỗ nếu đặt quá sát sẽ dẫn đến việc bạn cắt lỗ nhiều lần không cần thiết, trong khi nếu đặt điểm cắt lỗ quá xa sẽ dẫn đến bạn sẽ bị mất phần lớn lợi nhuận của mình trước khi có thể cắt lỗ.

Lời khuyên của tôi là bạn hãy bắt đầu với một khoảng cắt lỗ tương đối rộng, sau đó thu hẹp dần cho đến khi bạn cảm thấy sự đánh đổi lợi nhuận và rủi ro là phù hợp với phong cách đầu tư của bạn.

Khi phân loại các mẫu hình tạo đáy, chúng tôi nhận thấy rằng sự hình thành thường có sự tương đồng về yếu tố cơ bản và tâm lý giao dịch. Trong suốt quá trình nghiên cứu, chúng tôi đã luôn phải tự nhắc nhở về mục tiêu cuối cùng của phân tích kỹ thuật, đó là xác định các thời cơ, mà tại đó tỷ lệ chiến thắng sẽ nghiêng về phía chúng ta. Để làm được điều này, ngoài việc xác định được các mẫu hình đáng tin cậy, chúng ta còn phải hiểu về những yếu tố căn bản đã dẫn đến sự hình thành của các mẫu hình này. Phân tích kỹ thuật không đơn thuần là một môn khoa học độc lập, đúng hơn thì nó là sự mô tả lại hành động của các nhà đầu tư, chúng được thúc đẩy bởi các sự kiện trên thị trường và tâm lý hành vi – hay đúng hơn, chúng được thúc đẩy bởi kỳ vọng của nhà đầu tư.

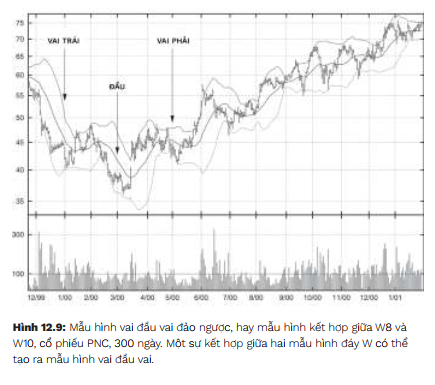

Lập luận của phân tích kỹ thuật đầy rẫy các thuật ngữ mô tả các thiết lập khác nhau, một số rõ ràng, một số mơ hồ và một số khó hiểu. Chỉ khi các thuật ngữ đó mô hình hóa thành công trong thực tế thì chúng mới hữu ích. Ví dụ, mẫu hình đáy W với đáy phía bên phải thấp hơn thường sẽ trở thành mô hình vai đầu vai đảo ngược (xem Hình 12.9), điều này xảy ra khi xuất hiện thêm một lần kiểm tra lại mức hỗ trợ, trước khi xu hướng tăng thật sự được tạo ra – ví dụ như mẫu hình W8 có thể trở thành mẫu hình W14 hoặc W16 sau vài lần điều chỉnh và phục hồi ngắn. Hay nói một cách đơn giản, xu hướng tăng khi vừa hình thành có thể sẽ gặp phải sự hoài nghi từ nhà đầu tư và họ có tâm lý chốt lời quá sớm, từ đó tạo ra sự sụt giảm và hình thành ở vai phải. Tuy nhiên, nhìn chung các mô hình vai đầu vai thường xuất hiện ở đỉnh hơn. Điều này sẽ được chúng tôi trình bày kỹ hơn trong phần tiếp theo của cuốn sách.

Trích sách Bollinger on Bollinger Bands

THÂU TÓM ĐIỂM VÀO LỆNH TỐI ƯU – TỪ CHỈ BÁO BOLLINGER BANDS