Nghe chuyện thằng quant ở phố Wall tâm tình về mô hình Black-Scholes

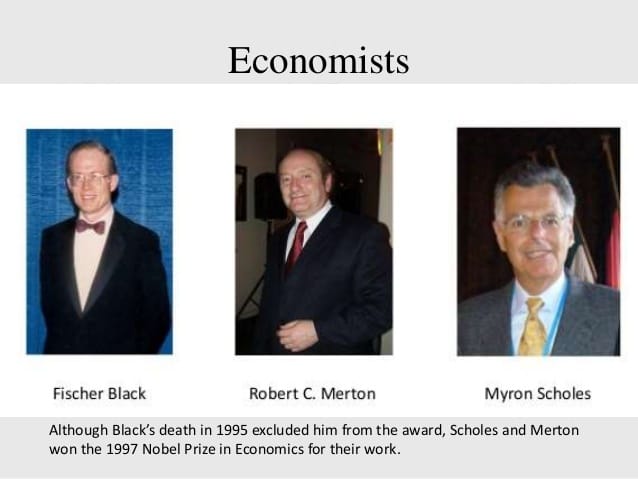

Mô hình Black-Scholes là một trong những mô hình quan trọng bậc nhất đánh dấu sự ra đời và phát triển của ngành Toán Tài Chính vào năm 1973. Đây có thể coi là một trong những cuộc cách mạng làm thay đổi bộ mặt của thị trường Tài chính. Thực tế theo thời gian mô hình này đã có những sự lỗi thời nhất định tuy nhiên nó vẫn là một công thức nổi tiếng nhất liên quan đến định giá các sản phẩm phái sinh và được ứng dụng rộng rãi.

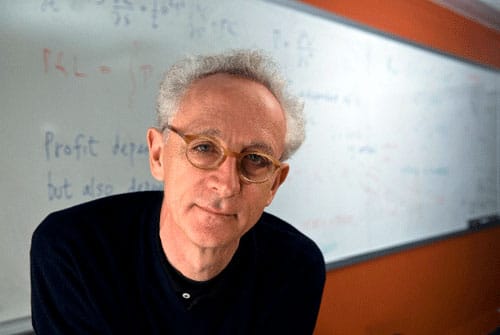

Emanuel Derman, head Quant group của Goldman Sachs trong cuốn tự truyện My life as a quant có giới thiệu vui về mô hình Black – Scholes như này:

“Cho tới nay, mô hình nổi tiếng nhất cũng như phổ biến nhất trong thế giới tài chính là mô hình định giá quyền chọn Black-Scholes. Nhà kinh tế học Steve Ross (ko phải bạn Stephen Ross, người khởi xướng Arbitrage pricing theory) trong cuốn từ điển kinh tế Palgrave đã viết “… lý thuyết định giá quyền chọn là lý thuyết thành công nhất không chỉ trong ngành tài chính, mà còn trong tất cả các ngành kinh tế.”

Mô hình Black-Scholes cho phép chúng ta xác định giá trị tương đối của một option (quyền chọn). Mô hình Black-Scholes cho chúng ta biết, theo một cách diệu kỳ, làm thế nào để sản xuất ra một quyền chọn dựa trên một cổ phiếu gốc và cung cấp chi phí ước tính để làm việc này. Theo như Black và Scholes, việc xây dựng các option giống như việc làm món hoa quả dầm, và cổ phiếu ở đây đóng vai trò giống hoa quả.

Giả sử như bạn muốn bán món hoa quả dầm đóng hộp gồm táo và cam, bạn sẽ đặt giá bán bao nhiêu cho một hộp một lít? Theo lẽ thường, bạn cần phải tham khảo giá thị trường của hoa quả tươi chưa chế biến, chi phí của việc đóng hộp cũng như chi phí phân phối. Sau đó bạn tính ra tổng chi phí của việc sản xuất ra hỗn hợp trên từ những thành phần đơn giản hơn.

Năm 1973, Black và Scholes đã chỉ cho chúng ta thấy có thể sản xuất ra một option của IBM bằng việc trộn một số cổ phiếu của IBM với tiền mặt, về mặt nguyên lý khá tương tự như việc bạn có thể làm ra món hoa quả dầm giữa táo và cam. Dĩ nhiên, việc sản xuất ra các option phức tạp hơn nhiều so với việc làm hoa quả dầm, nếu không đã có ai đó khám phá ra nó từ trước đấy. Trong khi tỷ lệ của hoa quả ổn định trong suốt thời gian được sản xuất ra (ví dụ như 50% là táo, 50% là cam), tỷ lệ của một quyền chọn lại thay đổi không ngừng. Quyền chọn yêu cầu việc điều chỉnh liên tiếp lượng cổ phiếu và tiền mặt trong thành phẩm tương ứng với mức hay đổi giá của cổ phiếu. Nói theo thuật ngữ hoa quả dầm Tô Tịch, bạn có thể bắt đầu với 50% táo và 50% cam, và sau đó, khi giá táo tăng lên, cốc hoa quả dầm của bạn sẽ là 40% táo và 60% cam; ngược lại giá táo giảm có thể đưa tới một cốc hoa quả dầm gồm 70% táo và 30% cam. Nói tóm gọn, bạn luôn cố gắng giữ mức giá của một cốc hoa quả dầm cố định, 7000 VND chẳng hạn, khi giá hoa quả thay đổi theo từng thời điểm khác nhau. Công thức pha chế chính xác bạn cần áp dụng theo đã được mô hình Black-Scholes tạo ra. Giải pháp của công thức Black-Scholes cho bạn biết chi phí của việc thực hiện công thức pha chế trên. Trước Black và Scholes, không ai có thể đoán ra được bạn có thể tạo lập lên một option từ những nguyên liệu đơn giản, và cũng không có cách nào để xác định được giá hợp lý của một option.

Khám phá này đã đem đến một cuộc cách mạng trong tài chính hiện đại. Với sự sáng suốt của mình, Black & Scholes đã đưa thị trường option lộn xộn trước đó vào trong một khuôn khổ chuẩn mực. Đám nhân viên giao dịch giờ đây có thể chế biến và bán các quyền chọn cho các loại chứng khoán khác nhau, tạo ra các mức rủi ro đáp ứng nhu cầu khách hàng muốn mà không phải ôm rủi ro về phía mình. Điều này giống như, trong một thế giới chết khát chưa đầy hydro và oxy, một ai đó bỗng tìm ra cách tạo ra nước H2O.

Đám dealer xài mô hình Black-Scholes để sản xuất, chế biến các loại option có thể bán cho khách hàng của mình. Chúng có thể tạo ra các loại option từ các loại cổ phiếu chúng mua trên thị trường. Ngược lại, chúng cũng có thể tách bóc các quyền chọn mà người khác bán cho mình bằng việc chuyển đổi chúng sang cổ phiếu để có thể bán ra thị trường. Bằng cách này, bọn dealer giảm rủi ro của mình xuống mức thấp nhất có thể (bởi vì mô hình Black-Scholes cũng chỉ là một mô hình, và không có một mô hình nào trong ngành tài chính có thể chính xác 100%, điều này dẫn đến bất khả thi trong việc xóa bỏ hoàn toàn rủi ro). Dealer sẽ thu phí quyền chọn (option premium) cho việc chế biến hay tách bóc này, giống như các bếp trưởng ở trong các nhà hàng nổi tiếng sẽ thu bạn không chỉ phí nguyên vật liệu thô mà còn cả phí công thức và kỹ năng họ sử dụng để chế biến ra các món ăn ngon, hay giống như một thợ may sẽ tính phí cho bạn tiền vật liệu và cả tiền công may để tạo ra những bộ trang phục hand-made.

Lịch sử của nghề quant ở Wall Street

Lịch sử nghề quant ở Wall Street chính là lịch sử của các phương thức mà những người thực hành và các nhà lý thuyết cải tiến và mở rộng mô hình Black-Scholes. Trong suốt ba mươi năm gần đây, nó được ứng dụng không chỉ để tạo ra quyền chọn cổ phiếu mà còn tạo ra quyền chọn về bất cứ thứ gì bạn có thể nghĩ ra, từ trái phiếu kho bạc và ngoại tệ cho đến thời tiết. Đằng sau tất cả những biến thể đấy là ý tưởng nguyên bản: người ta có thể may đo ra những chứng khoán với rủi ro xác định từ những nguyên liệu đơn giản sử dụng một công thức xác định rõ làm thế nào để tiếp tục điều chỉnh tỷ lệ của chúng. Sự điều chỉnh phụ thuộc vào cách mà giá của các nguyên liệu di chuyển.

Bởi vì giá trái phiếu không di chuyển giống như giá cổ phiếu, công thức dành cho định giá quyền chọn trái phiếu phải khác so với công thức Black-Scholes cổ điển. Nhưng đây chỉ là một sự tinh chế. Khi một sản phẩm mới được tạo ra lần đầu, một mô hình kiểu Black-Scholes thô sơ cũng đủ đáp ứng nhu cầu. Sau đó, một cuộc chạy đua vũ trang bắt đầu. Do áp lực cạnh tranh gia tăng và spread (khoản lợi nhuận bọn dealer thu được nhờ sự chênh lệch giữa giá mua và giá bán) bị thu hẹp, bọn Quant ở các hãng khác nhau sẽ cải tiến và mở rộng mô hình ban đầu, thêm vào đó những thành phần mới và chính xác hơn miêu tả sự chuyển động của các nguyên liệu và từ đấy thu hoạch được những công thức tốt hơn cho món hoa quả dầm. Việc mở rộng mô hình đòi hỏi sự nắm vững các lý thuyết tài chính, các công thức toán học và máy tính. Đám Quant làm việc ở giao điểm của ba yêu cầu đấy.

Cuộc đời của một thằng Quant trong một hãng trading tương đối khác so với cuộc đời của một nhà vật lý. Cuối năm 1985, sau nhiều năm nghiên cứu vật lý, tao (thằng tác giả) bắt đầu làm việc ở Wall Street. Khi đấy sếp mới yêu cầu tao cải tiến bước thứ hai của một mô hình định giá kiểu Black-Scholes đang gặp trục trặc mà hắn đã tạo ra một năm trước đó. Tao bắt đầu tiến hành một cách chậm rãi và cẩn thận, làm việc như một nhà vật lý. Tao đọc những bài báo liên quan, nghiền ngẫm lý thuyết, chẩn đoán vấn đề, và bắt đầu viết lại chương trình máy tính giúp mô hình chạy. Sau đó vài tuần, thằng sếp bắt đầu mất kiên nhẫn với tiến độ thực hiện của tao. ‘Mày biết không,’ hắn nói với một giọng sắc gọn khi gọi tao tới bên, ‘trong nghề này mày chỉ thực sự cần biết bốn thứ: cộng, trừ, nhân và chia – và trong hầu hết các trường hợp mày có thể bỏ qua phép chia luôn!’

Tao ghi nhận điểm này. Tất nhiên, mô hình sử dụng nhiều toán cao cấp hơn chứ không chỉ số học thuần túy. Tuy vậy quan điểm của hắn chính xác. Đa phần bọn dealer kiếm sống bằng việc tạo ra những sản phẩm khách hàng cần càng hiệu quả càng tốt để tạo ra dịch vụ thu phí. Với bọn dealer, một mô hình đơn giản, dễ hiểu có hữu ích hơn là một mô hình tốt nhưng lại phức tạp. Việc quá bận tâm đến các chi tiết mà bạn không thể đạt được chính xác có thể là một trở ngại khi mà bạn đang kiếm được một biên độ lợi nhuận lớn và bạn muốn hoàn thành được càng nhiều vụ thỏa thuận càng tốt. Và hơn nữa, thường rất khó để xác định chính xác cái gì tạo nên một mô hình tốt hơn – khi mà các cuộc thử nghiệm trên các thị trường khá hiếm. Mặc dù tao không ngừng cải thiện mô hình, bọn trader được hưởng lợi chủ yếu từ giao diện thân thiện với người sử dụng mà tao lập trình ra. Sự thay đổi thiết kể đơn giản này có tác động đối với công việc của họ lớn hơn việc xóa bỏ những mâu thuẫn nhỏ nhặt.

Mặc dù lý thuyết quyền chọn được khởi nguồn từ thế giới cổ phiếu, nó được áp dụng rộng rãi hơn trong thị trường thu nhập cố định (fixed-income market). Cổ phiếu (ít nhất trong cái nhìn đầu tiên) thiếu các chi tiết toán học. Nếu mày sở hữu một loại cổ phiếu, bạn không được đảm bảo bất cứ điều gì ở đây. Tất cả những gì mày thực sự biết chỉ là giá cổ phiếu có thể tăng hoặc giảm. Ngược lại, các chứng khoán thu nhập cố định như trái phiếu là những cơ chế công phu cho phép tạo ra những khoản thu nhập định kỳ trong tương lai của lợi tức và một khoản hoàn trả vốn cuối cùng. Điểm riêng biệt này làm cho thị trường thu nhập cố định trở thành một công việc kinh doanh mang tính số học hơn cổ phiếu, và đòi hỏi phải phân tích toán học nhiều hơn. Tất cả các chứng khoán có thu nhập cố định – trái phiếu, chứng khoán bất động sản, trái phiếu chuyển đổi và swap chẳng hạn – có một giá trị mà nó phụ thuộc vào, và từ đó được coi như là một sản phẩm phái sinh của thị trường dựa theo lãi suất. Các sản phẩm phái sinh lãi suất này là các sản phẩm tự nhiên hấp dẫn đối với các doanh nghiệp, những mà người mà một phần trong công việc kinh doanh của mình, phải vay mượn tiền để phát hành trái phiếu có giá trị thay đổi khi lãi suất hoắc tỷ giá thay đổi. Việc tạo ra những mô hình thực tiễn mô phỏng sự chuyển động của lãi suất khó khăn hơn nhiều, bởi vì lãi suất thay đổi theo những cách phức tạp hơn so với giá cổ phiếu. Việc mô hình lãi suất đã trở thành cội nguồn của các phát minh trong lý thuyết về các sản phẩm phái sinh trong suốt hai mươi năm qua. Đây chính là khu vực mà bọn Quant xuất hiện nhiều như ruồi.

Ngược lại, Quant ít khi hiện diện trong thế giới cổ phiếu. Ở đó, đa phần các nhà đầu tư chỉ quan tâm đến việc mua cổ phiếu gì, một vấn đề mà các công thức toán học cao cấp không chiếu sáng tới được. Các sản phẩm chứng khoán có thu nhập cố định và cổ phiếu có những nền tảng cơ bản khác nhau. Khi mày dạo bước trong một sàn giao dịch fixed-income sôi động, mày nghe thấy những con số – yield hoặc spread – vang lên trên những tiếng gào hét. Khi mày ở trên một sàn giao dịch cổ phiếu, đa phần mày chỉ nghe thấy bọn nó hét lên tên các công ty hoặc mã cổ phiếu. Buôn bán fixed-income đòi hỏi việc nắm vững công nghệ và các phương pháp định lượng hơn là buôn bán cổ phiếu. Một thằng trader bạn tao đã tổng kết điều này khi mà tao bình luận với nó là tụi fixed-income trader tao biết có vẻ thông minh hơn bọn trader làm cổ phiếu, nó trả lời thế này ‘bởi vì chẳng có nền tảng cạnh tranh nào giúp mày thông minh trong việc kinh doanh cổ phiếu’...”

Nguồn: vietcurrency dịch

Có thể bạn quan tâm

TỰ TRUYỆN CỦA CHA ĐẺ TRƯỜNG PHÁI ĐẦU TƯ ĐỊNH LƯỢNG – EDWARD THORP