Nhóm người Mỹ giàu nhanh nhờ đầu tư chứng khoán: Chật vật bước qua năm 2022, người nghỉ hưu cũng quay lại làm việc vì thiếu tiền

Nhóm thượng trung lưu của Mỹ đang trải qua một thời gian đầy khó khăn, sau thời gian giàu lên nhanh chóng nhờ các khoản kích thích của chính phủ và thị trường chứng khoán tăng giá.

Mark Yu đã trải qua những ngày “tiền vào như nước” trong thời kỳ đại dịch. Giống nhiều người Mỹ khác, anh đã có thêm tiền tiết kiệm và lãi lớn nhờ đà tăng phi mã của thị trường chứng khoán khi đó. Anh đã mua một ngôi nhà ở nơi sinh sống mới là McAllen (Texas), sau đó là một căn hộ 2 tầng và căn hộ 8 phòng ngủ ở Cleveland.

Dẫu vậy, 2022 lại không phải là năm mang lại nhiều tin vui như vậy. Yu phải chi nhiều tiền hơn do xăng dầu, hàng tạp hóa và đồ ăn cho 4 chú cún cưng khi mọi thứ đều tăng giá. Giá trị cổ phiếu mà anh đang nắm giữ cũng sụt giảm. Anh cũng gửi thêm tiền cho gia đình ở Philippines để hỗ trợ họ trong thời kỳ “bão giá”. Trong khi đó, ngôi nhà mới của Yu bị nứt móng và anh phải chi hàng chục nghìn đô để sửa.

Yu – 33 tuổi, sống ở Mỹ từ năm 2014, hiện đang phải trả nợ thẻ tín dụng và thường làm việc 7 ngày/tuần. Trước đây, anh đã gửi tới 3.000 USD/tháng vào tài khoản môi giới. Năm nay, một vài trăm là số tiền nhiều nhất mà anh có thể kiếm được và không thể gửi thêm tiền vào tài khoản trong 3 tháng qua.

Câu chuyện của Yu cũng tương tự như một số người thuộc tầng lớp thượng trung lưu (upper middle class) ở Mỹ. Họ đều là những người chứng kiến thành quả đầu tư trong 2 năm đang bốc hơi.

Trong khi các gia đình thuộc nhóm nghèo có thể bị ảnh hưởng nhiều hơn bởi lạm phát, thì lương của họ lại ghi nhận mức tăng lớn nhất và chỉ có một phần nhỏ trong tài sản được đầu tư vào thị trường tài chính.

Còn các gia đình giàu nhất đang bị tác động bởi đà sụt giảm của thị trường, song lại không bị ảnh hưởng quá nhiều bởi lạm phát. Các loại hàng hóa có mức tăng giá mạnh nhất, như xăng dầu, ô tô và các thiết bị gia dụng, chỉ chiếm tỷ lệ tương đối nhỏ trong chi tiêu của họ.

Theo Fed, trong 3 tháng đầu năm 2022, danh mục đầu tư cổ phiếu của các gia đình thượng trung lưu của Mỹ đã ghi nhận khoản lỗ lớn hơn so với nhóm kiếm được nhiều tiền hơn họ. Kể từ khi đại dịch bắt đầu, khoản tiền tiết kiệm của tầng lớp trung lưu cũng thấp hơn so với nhóm có thu nhập thấp hơn.

Mark Yu – bác sĩ vật lý trị liệu ở Texas.

Giá trị các khoản nợ của tầng lớp thượng trung lưu Mỹ trong quý I năm nay đã tăng 2% – cao hơn bất kỳ nhóm nào khác. Nguyên nhân là do họ phải gánh nhiều nợ hơn đối với các khoản vay mua ô tô, thẻ tín dụng và tín dụng tiêu dùng khác.

Theo Fed, các hộ gia đình thượng trung lưu là nhóm có thu nhập từ 75.301 USD đến 127.301 USD/năm. Họ kiếm được nhiều tiền hơn ít nhất 60% các hộ gia đình khác nhưng vẫn thấp hơn 20% so với nhóm có thu nhập cao nhất.

Các nhà kinh tế tại Bank of America ước tính các hộ gia đình thượng trung lưu cũng như trung lưu đang chịu tác động của lạm phát nhiều hơn so với nhóm thu nhập khác. Những hộ gia đình này chi một phần lớn ngân sách cho chi phí di chuyển bằng ô tô vì họ thường sống ở các vùng ngoại ô hoặc nông thôn, sau đó đi làm ở trung tâm thành phố.

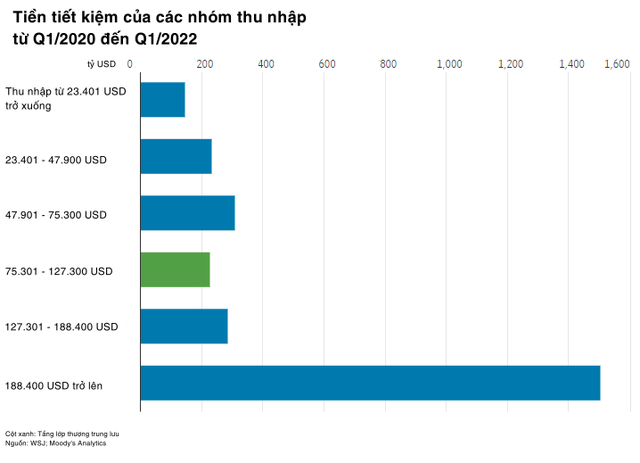

Theo Moody’s Analytics, các hộ gia đình ở Mỹ thuộc mọi nhóm thu nhập đã tiết kiệm được thêm 2,7 nghìn tỷ USD từ quý I/2020 đến quý IV/2021, nhờ hỗ trợ của chính phủ. Giá cả tăng lên đã “ăn sâu” vào khoản tiền tiết kiệm của các gia đình thuộc gần như mọi mức thu nhập. Nhóm gia đình thượng trung lưu bị ảnh hưởng sớm và nhiều hơn.

Dù có mức lương tương đối lớn, nhưng người Mỹ thuộc tầng lớp thượng trung lưu lại có khoản “excess saving” (tiết kiệm dư nhờ không chi tiêu một số khoản trong đại dịch) thấp hơn so với nhóm nghèo nhất, theo Moody’s Analytics.

Mark Zandi – nhà kinh tế trưởng của Moody’s Analytics, giải thích nguyên nhân phần nào đến từ chính sách của chính phủ Mỹ. Những cá nhân kiếm được hơn 99.000 USD không được nhận bất kỳ khoản hỗ trợ nào trong 3 gói kích thích thời kỳ đại dịch. Những người kiếm được từ 75.000 USD trở lên nhận được khoản hỗ trợ thấp hơn hoặc không nhận được. Khoản tín dụng thuế chăm sóc trẻ em 3.000 USD cũng áp dụng quy định trên.

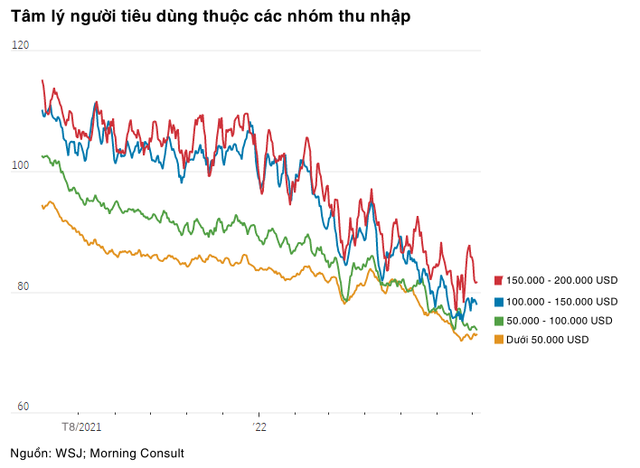

Kể từ tháng 6/2021, tâm lý người tiêu dùng của các hộ gia đình có thu nhập từ 100.000 USD đến 150.000 USD đã giảm, theo chỉ số của hãng cung cấp dữ liệu Morning Consult.

Kern Barrow.

Kern Barrow – 69 tuổi, là trợ lý bác sĩ đã nghỉ hưu vào năm 2018. Tháng trước, ông đã làm việc trở lại với một công việc bán thời gian, đó làm tài xế cho một hãng cho thuê ô tô với 3 ngày/tuần. Nhờ đó, ông không cần phải rút tiền từ tài khoản hưu trí.

Barrow chia sẻ: “Trong thời gian đại dịch diễn ra, tôi đã tiết kiệm được rất nhiều và gửi vào ngân hàng một khoản đáng kể. Hiện tại tôi đang rút tiền nhiều hơn so với con số tôi chuyển vào đó.”

Ngoài ra, Barrow cũng phải cắt giảm chi phí di chuyển, ăn uống bên ngoài, mua sắm và “ít chiều” 2 cô cháu gái hơn. Ông cũng đổi sang mẫu xe tiết kiệm xăng hơn.

Daniel Roberts – giám đốc dự án IT, đã nghỉ hưu vào đầu năm nay. Việc tài khoản hưu trí 401(k) giảm 100.000 USD khiến ông suy nghĩ lại về cuộc sống bình dị khi về hưu mà trước đó ông hình dung, đặc biệt là khi phải dùng 1.400 USD mỗi tháng để trả tiền thế chấp.

Ngôi nhà mà vợ chồng ông sở hữu ở Idyllwild (California) đã tăng giá gấp đôi kể từ khi mua vào năm 2017. Tuy nhiên, Roberts vẫn cảm thấy bế tắc, ông nói: “Không đời nào chúng tôi có thể đi thuê một ngôi nhà tương tự ở California với số tiền đó, nếu chúng tôi bán nhà.”

Hơn nữa, doanh số bán nhà tại Mỹ cũng đang chậm lại. Dù giá trung bình vẫn đang tăng, nhưng doanh số bán nhà hiện có đã giảm trong 5 tháng liên tiếp xuống mức thấp nhất kể từ tháng 6/2020. Doanh số bán nhà giá dưới 500.000 USD đã giảm 19% trong tháng 6 so với năm 2021, theo NAR.

Yu – bác sĩ vật lý trị liệu ở Texas, chia sẻ anh đang nỗ lực vượt qua năm nay. Phí bảo hiểm chủ sở hữu nhà đối với ngôi nhà ở Texas đã tăng gấp đôi và thuế bất động sản đầu tư ở Cleveland của ông cũng cao hơn đáng kể. Ông còn phải chi rất nhiều tiền để tân trang và sửa chữa những ngôi nhà đó và tiền cho thuê nhà còn không nhiều bằng số tiền ông phải trả hàng tháng cho các bất động sản mình sở hữu.

Để có thêm thu nhập, Yu đã làm việc tăng ca, thường là từ 6 giờ sáng đến 8 giờ tối. anh vẫn phải dùng đến tiền tiết kiệm và cân nhắc đi vay bằng cách cầm cố các khoản đầu tư trong tài khoản môi giới. Dù vậy, Yu vẫn tự tin rằng thị trường chứng khoán sẽ hồi phục. Anh hy vọng có thể về Philippines thăm bố mẹ vào cuối năm nay vì đã không được gặp gia đình kể từ năm 2016.

Có thể bạn quan tâm

396 lời khuyên đắt giá về đầu tư

1 phút 8 với các nhà đầu tư huyền thoại