Nợ xấu ngân hàng tiếp tục lộ diện theo màu u tối

Đúng như đa phần dự đoán trước đó, nợ xấu của các ngân hàng tiếp tục tăng cao trong quý 3 và có thể sẽ tiếp tục leo thang trong những tháng cuối năm.

Tại cuộc họp báo thường kỳ tháng 10 của Chính phủ diễn ra ngày 30/10, Phó Thống đốc Ngân hàng Nhà nước (NHNN) Nguyễn Thị Hồng cho biết trong 9 tháng đầu năm 2020, đại dịch Covid-19 trên thế giới vẫn diễn biến phức tạp, tác động nghiêm trọng mọi mặt đời sống kinh tế khiến người gửi tiền ngân hàng là doanh nghiệp, người dân gặp khó khăn, nguồn thu giảm, khả năng trả nợ khó khăn. Trong đó, các ngân hàng là trung gian tài chính cũng bị ảnh hưởng, đó là nguyên nhân dẫn đến nợ xấu tăng.

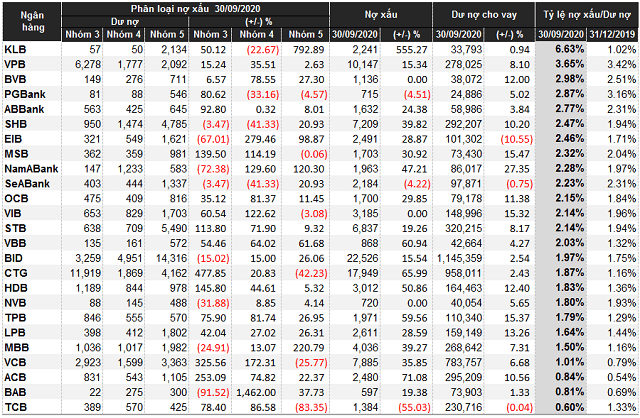

Dữ liệu thống kê từ VietstockFinance, trong số 25 ngân hàng đã công bố thông tin nợ xấu, có 10/25 ngân hàng có tăng trưởng tín dụng trên 10% và có 3 ngân hàng báo tăng trưởng tín dụng âm là Eximbank (EIB, -11%), SeABank (-0.75%) và Techcombank (TCB, -0.04%).

Thế nhưng cũng chỉ có 3 ngân hàng báo nợ xấu tại ngày 30/09/2020 giảm so với đầu năm là PGBank (-4.5%), SeABank (-4.22%) và TCB (-55%). Trong khi bình quân nợ xấu các ngân hàng đều tăng từ 30% trở lên so với đầu năm.

Cơ cấu nợ có dấu hiệu dịch chuyển mạnh từ nhóm nợ dưới tiêu chuẩn (nhóm 3) sang nhóm nợ nghi ngờ (nhóm 4) và nợ có khả năng mất vốn (nhóm 5). Như trường hợp của Eximbank (EIB), nợ nhóm 3 giảm đến 67%, nhưng nợ nhóm 4 và nhóm 5 lại tăng đến 279% và 99%. Hay như MB (MBB), nợ nhóm 3 giảm 25%, trong khi nợ nhóm 4 và nhóm 5 tăng 13% và 221%…. Một số nhà băng lại tăng nợ xấu nhóm 3 lên bằng lần như VietinBank (CTG, gấp 5.7 lần), Vietcombank (VCB, gấp 4.3 lần), ACB (gấp 3.5 lần)…

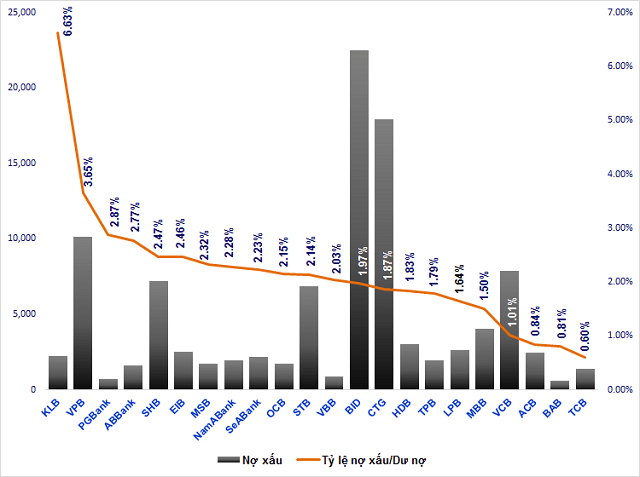

Dù thời điểm cuối quý 2, Kienlongbank (KLB) đã gây chú ý khi nợ xấu vươn lên dẫn đầu toàn hệ thống, nhưng đến cuối quý 3, nợ xấu của nhà băng này tiếp tục tăng cao. Tổng nợ xấu của Ngân hàng này gấp 6.5 lần đầu năm, ghi nhận gần 2,241 tỷ đồng. Trong đó, nợ dưới tiêu chuẩn tăng 50% (gần 57 tỷ đồng), nợ có khả năng mất vốn gấp 8.9 lần (gần 2,134 tỷ đồng). Trong số dư nợ có khả năng mất vốn tại ngày 30/09/2020 đã bao gồm gần 1,883 tỷ đồng dư nợ các khoản cho vay đối với một nhóm khách hàng với tài sản đảm bảo là cổ phiếu của một ngân hàng khác được phân loại nhóm 5 theo quyết định của NHNN.

Kết quả, kéo tỷ lệ nợ xấu trên dư nợ cho vay của KLB từ mức 1.02% hồi đầu năm lên 6.63%. Và thực tế, tỷ lệ này cũng đã cao hơn mức 6.59% hồi cuối tháng 6 và cao nhất trong toàn hệ thống.

Nợ xấu tăng mạnh hơn tốc độ tăng trưởng tín dụng rất nhiều, lẽ dĩ nhiên sẽ kéo theo tỷ lệ nợ xấu trên dư nợ vay tăng cao theo. Như đã nói ở trên về trường hợp của KLB, còn 1 nhà băng nữa có tỷ lệ nợ xấu trên 3% là VPBank (VPB, 3.65%) và 2 ngân hàng có tỷ lệ tiệm cận 3% là BVB (2.98%) và PGBank (2.87%).

Xét về tỷ lệ nợ xấu trên dư nợ vay, chỉ có 4/25 ngân hàng có tỷ lệ giảm so với đầu năm gồm PGBank (3.16% giảm xuống 2.87%), SeABank (2.31% giảm xuống 2.23%), NCB (NVB, 1.93% giảm còn 1.8%) và TCB (1.33% giảm còn 0.6%).

Trong thời gian qua, NHNN đã triển khai nhiều giải pháp tháo gỡ khó khăn cho hoạt động sản xuất kinh doanh. Trong đó, NHNN đã ban hành Thông tư 01/2020/TT-NHNN quy định về việc cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ bị ảnh hưởng bởi dịch Covid-19. Đồng thời, chỉ đạo các TCTD thực hiện cơ cấu miễn giảm lãi vay, hoãn, giãn nợ, gỡ khó cho doanh nghiệp và người dân.

Theo thống kê từ NHNN, về tiến độ thực hiện xử lý nợ xấu theo Nghị quyết 42, lũy kế từ 15/8/2017 (thời điểm Nghị quyết 42 có hiệu lực) đến ngày 30/09/2020, đã có 312.3 ngàn tỷ đồng nợ xấu được xử lý, nợ xấu nội bảng 167.9 ngàn tỷ đồng chiếm 53.8%, xử lý các khoản nợ đang hạch toán ngoài bảng cân đối đạt 74.9 ngàn tỷ đồng, các khoản nợ xấu đã bán cho Công ty Quản lý tài sản (VAMC) dưới hình thức trái phiếu đặc biệt được 69.5 ngàn tỷ đồng.

NHNN cũng cho biết thêm, trong thời gian tới nếu dịch Covid-19 tiếp tục diễn biến phức tạp, gây khó khăn cho doanh nghiệp, đặc biệt các doanh nghiệp tham gia nhiều vào thương mại quốc tế hay dịch vụ bị ảnh hưởng lớn, nhiều khả năng làm nợ xấu hệ thống ngân hàng tăng lên.

TS. Cấn Văn Lực – Chuyên gia kinh tế trưởng Ngân hàng BIDV cho biết năm nay, tính đến hết quý 3, nợ xấu tăng khoảng 30% so với cùng kỳ năm trước. Nhưng số liệu đến hết 9 tháng về lợi nhuận của các ngân hàng chưa phản ánh đầy đủ kết quả kinh doanh của ngân hàng. Thông thường, hệ thống ngân hàng quyết định trích lập dự phòng rủi ro đầy đủ vào quý 4 hàng năm. Nên phải hết năm về cơ bản mới có thể thấy được bức tranh rõ và đúng hơn về lợi nhuận và nợ xấu của hệ thống ngân hàng.

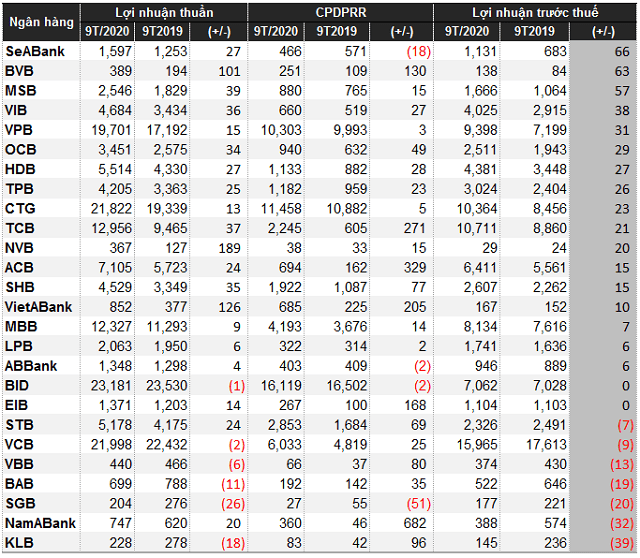

Trong 9 tháng đầu năm, có 6/26 ngân hàng giảm lợi nhuận thuần từ hoạt động kinh doanh như BIDV (BID, -1%), VCB (-2%), BAB (-11%)… trong khi bình quân các ngân hàng khác tỷ lệ tăng bình quân chỉ khoảng15-40%. Tuy nhiên, có thể thấy rõ kỳ này, các ngân hàng mạnh tay trích lập chi phí dự phòng rủi ro tín dụng như BVB (gấp 2.3 lần), OCB (+49%), TCB (gấp 3.7 lần ), ACB (gấp 4.3 lần)… Do đó, dù có đến 19/26 ngân hàng báo lãi trước thuế tăng so với cùng kỳ, nhưng thực tế tỷ lệ tăng trưởng bình quân từ 10-40%.

Ông Phan Dũng Khánh – Giám đốc Tư vấn đầu tư CTCK Maybank Kim Eng (MBKE) cho biết thêm lợi nhuận tăng có thể là do ngân hàng đẩy mạnh nguồn thu khác như ngoại hối, chứng khoán đầu tư. Thêm nữa, ngân hàng đang mở rộng thêm các nguồn thu khác để tránh phụ thuộc vào tín dụng như bán bảo hiểm, bán trái phiếu doanh nghiệp. Lãi đến từ việc ngân hàng bán trái phiếu doanh nghiệp và thu phí hoặc là ngân hàng mua trực tiếp trái phiếu doanh nghiệp… Còn về vấn đề nợ xấu, lẽ ra còn tăng nhiều hơn, nhưng NHNN có quy định cho phép giãn nợ, nên mức tăng này vẫn còn trong quy định được kiểm soát.

Nguồn: Vietstock

Có thể bạn quan tâm: Tuyệt kỹ giao dịch bằng đồ thị nến Nhật

“Bộ vuốt” phân tích đồ thị cho những góc nhìn độc nhất về sức khỏe thị trường và những tín hiệu đảo chiều sớm