Ông Lã Giang Trung: “Thị trường không còn nhiều cổ phiếu hấp dẫn về định giá, theo kinh nghiệm đó là thời điểm rủi ro cao”

Thị trường không còn nhiều cổ phiếu hấp dẫn về định giá và rủi ro ở thời điểm này đang có dấu hiệu tăng không ngừng. Vị chuyên gia lo ngại lạm phát tại Việt Nam sẽ tăng đến 2 con số dù dự báo hiện tại vẫn duy trì ở ngưỡng 4%.

Tại hội thảo “Nỗi lo lạm phát và Fed tăng lãi suất – Rủi ro hay cơ hội” do Công ty Cổ phần Chứng khoán VNDirect tổ chức, ông Lã Giang Trung – CEO Passion Investment nhận định thị trường chứng khoán có thể bị tác động mạnh mẽ nếu lạm phát tăng cao.

Theo chia sẻ mới đây của Chủ tịch FED, nếu việc tăng lãi suất “nhỏ giọt” không thể kiềm chế lạm phát thì có thể lần tới sẽ mạnh tay hơn. Tuy mối lo về lạm phát lớn, song Fed vẫn chưa tăng mạnh vì sợ ảnh hưởng đến nền kinh tế, song có thể thấy chiến lược của Fed thay đổi rất nhanh khi cuối năm trước nhận định lạm phát chỉ mang tính chất nhất thời vẫn có thể kiểm soát tốt. Đến đến đầu năm nay, mức lạm phát đã tăng đến 7%, trong khi trước đó mục tiêu chỉ ở mức 2%. Đây cũng là mức cao nhất trong 40 năm trở lại đây. Điều này dấy lên lo ngại lạm phát tại Việt Nam sẽ tăng đến 2 con số dù dự báo hiện tại vẫn duy trì ở ngưỡng 4%. Vị chuyên gia cho rằng xác suất kịch bản này xảy ra đang dần tăng nên nhà đầu tư cần hết sức cẩn trọng.

“Nhiều nghiên cứu chỉ ra rằng thị trường chứng khoán tăng sau khi FED tăng lãi suất. Điều này đúng vì khi Fed thực hiện tăng lãi suất cũng là lúc nền kinh tế bắt đầu ổn định, lợi nhuận doanh nghiệp tăng trưởng tốt bù đắp được việc tăng lãi suất.

Song nhà đầu tư cần lưu ý mức lãi suất trái phiếu của Fed hiện có mức tăng là 2,4%, trong kịch bản Fed tăng lãi suất trái phiếu Mỹ 10 năm vượt ngưỡng 3,3% thì thị trường chứng khoán sẽ rất rủi ro. Bởi khi đó việc tăng trưởng của doanh nghiệp không bù đắp được việc tăng lãi suất sẽ kéo theo sự suy giảm của thị trường chứng khoán”, ông Lã Giang Trung nhận định.

Nhìn nhận về tính chu kỳ, đà tăng của chứng khoán Mỹ kéo dài trong khoảng 11 năm từ 2009 đến năm 2020 bởi giai đoạn đó Fed tăng lãi suất rất chậm cộng thêm lạm phát duy trì ở mức thấp. Giai đoạn vừa qua, dịch covid bùng phát khiến FED bơm tiền mạnh, tỷ lệ thất nghiệp nhanh chóng quay về mức đáy từ 10% về mức 3,8% chỉ trong vòng 2 năm. Với những dấu hiện tại thì có thể thấy chu kỳ tiền rẻ có vẻ sẽ ngắn hạn do việc tăng cung tiền và giảm cung tiền sẽ nhanh hơn.

Đây là hai rủi ro lớn có thể tác động tiêu cực đến thị trường chứng khoán. Chuyên gia nhân định với kịch bản tích cực thị trường có thể đi lên một cách chậm rãi, song thị trường sẽ sập mạnh nếu kịch bản tiêu cực xảy ra. Ông Trung cho rằng dù là kịch bản nào thì nhà đầu tư cũng không nên nắm giữ quá nhiều cổ phiếu ở giai đoạn hiện tại.

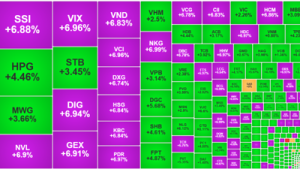

“Nhìn qua thị trường, tôi không nhìn thấy cổ phiếu còn sức hấp dẫn về mặt định giá. Theo kinh nghiệm đầu tư nhiều năm, nếu tìm vòng quanh mà không thấy cổ phiếu hấp dẫn thì đó là thời điểm rủi ro rất cao”, vị chuyên gia đưa ra khuyến nghị.

CEO Passion Investment cũng cho rằng năm nay không còn nhiều ngành hấp dẫn, nhà đầu tư cần đi theo câu chuyện riêng của từng cổ phiếu. Hiện tại có rất nhiều nhóm cổ phiếu có nguy cơ biến động mạnh là hàng hóa và nhóm đầu vào là hàng hóa. Những nhóm không bị ảnh hưởng bởi giá hàng hóa đang chiếm ưu thế như bán lẻ, công nghệ, ngân hàng, song vẫn phải lựa chọn mức định giá phù hợp.

Đồng quan điểm, bà Trần Khánh Hiền – Giám đốc Phân tích Công ty Cổ phần Chứng khoán VNDirect cho rằng để lựa chọn một nhóm ngành có nhiều điểm sáng trong năm nay tương đối khó vì mức định giá đã lên mức cao. Do đó, thời điểm này không nhìn từng ngày mà nhìn từng câu chuyện riêng của doanh nghiệp khi hé lộ kết quả kinh doanh trong ĐHCĐ. Bên cạnh đó, nhà đầu tư cần tái cơ cấu danh mục, nâng cao độ an toàn với những cổ phiếu phòng thủ hơn là những ngành đang được hưởng lợi nhất thời.

Theo dự báo của VNDirect, các công ty niêm yết có mức tăng trưởng 23% nhờ sự phục hồi mạnh mẽ của các lĩnh vực định hướng xuất khẩu và sự phục hồi trở lại của dầu khí và bất động sản. Với mức P/E dự phóng năm 2022 và 2023 lần lượt được ước tính là 13,9 lần và 11,8 lần, thấp hơn trung bình năm gần nhất là 16,2 lần. Do đó, định giá của thị trường vẫn hấp dẫn trong tầm nhìn dài hạn.

Có thể bạn quan tâm

Bộ sách Phân tích kỹ thuật toàn diện kiếm tiền trên mọi thị trường