Phố Wall cuộc chơi lớn của những thiên tài toán học với đầu tư định lượng

Nếu bạn nghĩ rằng con người mới đang là nhân tố điều khiển Phố Wall, suy nghĩ của bạn đang đi sau thời đại ít nhất là… 10 năm.

Phố Wall (Wall Street) giờ đã thuộc về các siêu máy tính, lợi nhuận giờ được tính trên sự khác biệt một phần nghìn giây… Tất cả là nhờ có các nhà phân tích định lượng.

Còn nhớ năm 2013, một tin nhắn Twitter đã được tài khoản của hãng tin Mỹ Associated Press (AP) đăng tải. Nội dung của mẩu tin này là “Tin khẩn cấp: 2 vụ nổ xảy ra tại Nhà Trắng, Barrack Obama bị thương”. Hẳn nhiên, đây không phải là thông tin chính xác: tài khoản Associated Press nói trên đã bị một nhóm hacker tự xưng là “Quân đội điện tử Syria” tấn công chiếm quyền sử dụng.

Chỉ trong vòng vài mili-giây, tin nhắn Twitter này đã bị các máy tính của Phố Wall nhận diện là sai lệch.

Nhưng, nhiều máy tính khác của Phố Wall thì không thông minh tới như vậy. Được lập trình để nhận diện các từ ngữ có thể gây ảnh hưởng tới giá cổ phiếu toàn cầu, các máy tính này ngay lập tức thực hiện vô số giao dịch khi phát hiện ra các từ như “Obama”, “vụ nổ” và “Nhà Trắng”. Trong vòng vài giây, chỉ số Dow Jones sụt giảm 140 điểm. Hơn 200 tỷ USD tiền vốn tan vào mây khói.

Vài phút sau, sau khi tin nhắn Twitter của Associated Press đã được xác định rõ ràng là một thông tin sai lệch, các sàn chứng khoán lại nhanh chóng hồi phục và trở lại với mức đạt được trước khi tin Twitter nói trên được đưa ra.

Với nhiều người, sự thật rằng chỉ một tin đồn giả mạo trên Twitter cũng có thể khiến 200 tỷ USD “bốc hơi” là quá khó tin.

Nếu câu trả lời của bạn là “con người”, bạn đang lạc hậu đến mức không thể tin được. Trong vòng một thập kỷ qua, máy tính đã tiến hành “lật đổ” con người để thống trị sàn chứng khoán. Những nhân vật dạng như Gordon Gekko (nhân vật trong bộ phim lừng danh Wall Street của đạo diễn Oliver Stone) – những nhà môi giới có bộ tóc bạc, mặc những bộ complet giá hàng nghìn đô la giờ đã bị thay thế bởi các siêu máy tính có thể phân tích dữ liệu, mua và bán hàng nghìn cổ phiếu trong nháy mắt.

Ngày hôm nay, khi đến thăm một sàn giao dịch nào đó, bạn sẽ không còn thấy cảnh tượng những người đàn ông mặt mũi căng thẳng gào thét vào điện thoại như một cảnh phim nào đó trong The Wolf of Wall Street nữa. Thay vào đó, bạn sẽ thấy những người điềm tĩnh ngồi trước màn hình máy tính để theo dõi các giao dịch mà máy tính vừa thực hiện thay cho họ.

Có tới 70% lệnh mua hoặc bán trên Phố Wall được thực hiện từ phần mềm máy tính. Những người điềm tĩnh mà chúng ta vừa nhắc tới ở trên đều là các thiên tài toán học, tác giả của các phần mềm này. Thế chỗ cho Gordon Gekko và Jordan Belfort, các lập trình viên này đã trở thành “những người thông minh nhất trong sàn giao dịch“.

Với Phố Wall, đây là thời đại của các thuật toán cao siêu.

Cuộc xâm lấn của toán học vào thị trường chứng khoán

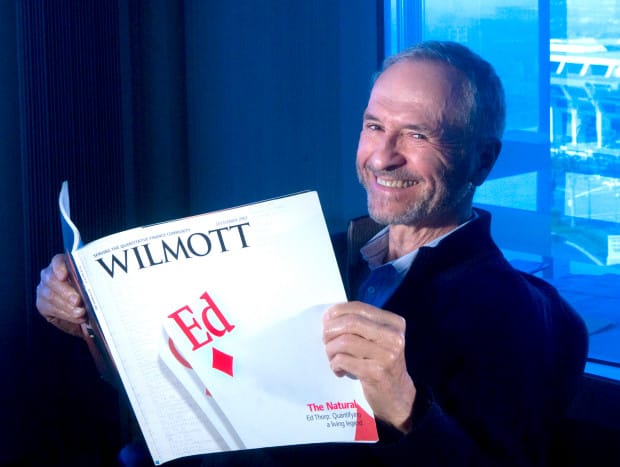

Các nhà toán học bắt đầu xâm chiếm thế giới tài chính vào thập niên 1960. Edward Thorp, giáo sư toán học tại Học viện MIT và Đại học California, ông xuất bản một cuốn sách năm 1967 với tựa đề “Beat the Market” (Đánh bại thị trường). Trong cuốn sách này, ông mô tả cách kiếm tiền trên TTCK (tương tự như cách giành chiến thắng ở casino mà ông đã mô tả trong một cuốn sách được xuất bản trước đó “Beat the Dealer” – Đánh bại nhà cái đã làm thay đổi toàn bộ lịch sử ngành bài bạc trên toàn thế giới).

Năm 1974, Edward Thorp sáng lập một quỹ đầu tư có tên Princeton/Newport Partners. Tài sản ông kiếm được khủng khiếp tới mức vào năm 1988, ông tuyên bố tỉ lệ lãi hàng năm vượt mức 20%.

Edward Thorp là người có ảnh hưởng rất lớn đến trường phái đầu tư định lượng:

– Ông khám phá công thức định giá quyền chọn trước khi mô hình Black-Scholes công khai.

– Ông là người đầu tiên thành lập quỹ đầu tư phòng hộ trường phái định lượng.

– Ông là người đầu tiên sử dụng chênh lệch thống kê và chứng khoán có thể chuyển đổi.

– Ông là đối tác góp vốn đầu tiên trong quỹ Citadel của Kenneth Griffin – một trong những quỹ phòng hộ thành công nhất từ trước tới nay.

– Cuốn sách về blackjack và giao dịch của ông chịu ảnh hưởng lớn từ “vua trái phiếu” Bill Gross.

– Ông phát hiện ra hành vi lừa đảo của Bernie Madoff nhiều năm trước khi đổ vỡ.

Sách “Người Đàn Ông Đánh Bại Mọi Thị Trường: từ sòng bạc Las Vegas tới phố Wall” – Edward Thorp (Đặt sách tại đây)

Cũng chính vào thời điểm này, thị trường việc làm cho các nhà khoa học bắt đầu sụt giảm trầm trọng. Sau khi NASA thực hiện thành công nhiệm vụ đưa con người lên Mặt trăng vào năm 1969, chính phủ Mỹ bắt đầu cắt giảm các khoản vốn dành cho nghiên cứu khoa học và tập trung vào cuộc chiến tại Việt Nam.

“Một thế hệ các nhà vật lý học bỗng dưng phải cầm tấm bằng PhD bước chân vào một thị trường việc làm đã kiệt quệ“, James Owen Weatherall, tác giả cuốn The Physics of Finance (tạm dịch: Vật lý học Tiền tệ) cho biết. Những người này buộc phải tìm cách tự nuôi sống bản thân, và khi nhìn thấy lượng tiền khổng lồ tiếp tục đổ về Phố Wall, họ quyết định bước chân vào thị trường tài chính.

Sau đó, sự kiện Liên Xô sụp đổ mang một loạt các nhà khoa học thuộc khối Hiệp ước Warsaw (Vác-xa-va) tới nước Anh. Cùng với các nhà vật lý học thất thế tại Mỹ, các nhà khoa học Đông Âu này đã mang tới một phương pháp phân tích dữ liệu mới, và cùng với đó là niềm tin rằng với sức mạnh tính toán đạt một mức nhất định, con người có thể dự đoán chính xác về thị trường tài chính. Đây được coi là điểm khởi đầu cho một bộ môn khoa học mới: phân tích định lượng.

Và, nhà phân tích định lượng tài chính nổi tiếng nhất cũng là một thiên tài toán học: Jim Simons.

Với các nhà vật lý học, Simons là một huyền thoại sống. Học thuyết Chern-Simon do ông là đồng tác giả được coi là một trong những yếu tố quan trọng nhất của lý thuyết dây (lý thuyết đồng nhất hạt và các lực cơ bản). Với bộ râu bạc, nỗi sợ vô lý dành cho… tất chân và vẻ ngoài rất “tri thức“, ít ai sẽ nghĩ rằng Simons sẽ bước chân vào thế giới Wall Street xô bồ, hỗn loạn. Nhưng đến năm 1982, ông sáng lập ra Renaissance Technologies, một công ty có mức độ thành công vô cùng đáng nể phục: quỹ Medallion của Renaissance đạt mức hồi vốn lên tới… 2.478,6% trong 10 năm đầu tiên. Ngay cả công ty quản lý quỹ Soros Fund Management của huyền thoại George Soros – người đã kiếm được 1 tỷ USD trong cuộc khủng hoảng tài chính tại Anh vào năm 1992, cũng không thể đạt mức này.

Ngay cả khi đã bình ổn, quỹ Medallion vẫn đạt tới tỷ lệ thu lời 40%/năm. Thuật toán quản lý bí mật và vô cùng phức tạp đằng sau Medallion đã giúp Jim Simons trở thành một trong những tỷ phú hàng đầu thế giới với khối tài sản hơn 10 tỷ USD.

1/3 trong số 200 nhân viên đang làm việc cho Simons trong một căn phòng buồn tẻ đặt tại Long Island, New York có bằng tiến sĩ, không phải là trong lĩnh vực tài chính, mà là trong toán học, vật lý học và thống kê. Renaissance Technologies được coi là “bộ phận vật lý và toán học tuyệt vời nhất trên thế giới” và thậm chí, theo Weatherall, còn “tránh tuyển dụng bất kỳ một người nào mang dáng dấp của Phố Wall“. Cuốn sách của Weatherall cho biết: “Các tiến sĩ tài chính không nên xin vào làm tại đây; các nhà môi giới đã từng làm việc tại một ngân hàng đầu tư truyền thống hoặc các quỹ đầu tư khác cũng vậy. Bí quyết thành công của Simons là tránh xa các chuyên gia về tài chính“.

Không có gì đáng ngạc nhiên, các nhà môi giới truyền thống của Phố Wall rất ghét các nhà phân tích định lượng. Những người này đã đẩy các bản sao của Gordon Gekko ra khỏi vị trí số 1 tại sàn giao dịch, và quan trọng hơn, văn hóa giữa 2 thế hệ “ngôi sao” này là hoàn toàn khác nhau: các nhà phân tích định lượng không ăn mặc hào nhoáng và thậm chí còn có phần hơi kỳ cục.

Một nhân viên bán phần mềm ẩn danh chia sẻ lại về cách giao tiếp của các nhà phân tích định lượng làm việc cho các quỹ đầu tư:

“Họ không nói chuyện phiếm. Khi một người đón tôi tại lễ tân và lên thang máy, tôi học được nguyên tắc rằng bạn không nên nói chuyện với họ về, ví dụ, thời tiết. Họ có vẻ không hiểu cách giao tiếp của bạn. Họ nghĩ rằng bạn đang muốn nói một điều gì đó cao siêu về khí tượng học. Ngay cả những câu đùa vô hại cũng vậy… Họ nhìn lại bạn với ánh mắt trống trải“.

Công việc của các nhà phân tích định lượng tài chính là gì?

Patrick Boyle và Jesse McDougall điều hành quỹ đầu tư của mình từ một căn nhà nhỏ đặt tại thị trấn Islington, London, Anh. Văn phòng của họ đặt cạnh một quán cafe yên bình, nơi mà những người chủ quán hiền lành có lẽ sẽ cảm thấy khiếp sợ về “chu trình tư bản” đang diễn ra bên trong nhà hàng xóm của mình.

Trong văn phòng của mình, Boyle và McDougall đặt tới 3 màn hình máy tính. Họ bắt đầu làm việc từ 7 giờ sáng và kết thúc lúc 7 giờ tối. “Chúng tôi có màn hình máy tính trong bếp và trong phòng khách. Nhờ đó mà chúng tôi có thể theo dõi thị trường khi đang ngồi ăn tối, và chúng tôi cũng có thể đăng nhập từ xa khi đi chơi buổi tối“.

Trên biểu đồ theo dõi hoạt động của quỹ đầu tư do Boyle và McDougall sáng lập, đường hiển thị không hề xuống dốc khi thị trường tụt dốc. Tốc độ tăng của đường hiển thị này thậm chí còn nhanh hơn cả chỉ số FTSE của Anh.

“Chúng tôi làm được điều này thông qua toán học. Chúng tôi mua dữ liệu thị trường chứng khoán và phân tích chúng. Điều này giống như là dự đoán thời tiết vậy – chúng tôi có thể đưa ra các phát biểu dạng như ‘khả năng 65% là thị trường sẽ tăng từ lúc mở đến lúc đóng’, nhờ đó mà chúng tôi sẽ có tỷ lệ sinh lời từ đầu tư ngắn hạn ở mức trên 50%, và nếu bạn có thể quản lý đầu tư ngắn hạn tốt, bạn sẽ kiếm được lời“.

“Anh đã viết chương trình phần mềm này như thế nào“, phóng viên cất tiếng hỏi Boyle.

“Một cách chậm rãi“.

Boyle có thể lập trình một cách chậm rãi, nhưng tốc độ thực hiện giao dịch sẽ không thua kém gì những tia chớp. Quỹ đầu tư của Boyle và McDougall không tham gia vào giao dịch tần suất cao HFT (giao dịch thực hiện qua hệ thống phân tích và đặt lệnh tốc độ chớp nhoáng), nhưng tiềm năng của loại giao dịch này là rất khủng khiếp: “Trong một mili-giây giá cổ phiếu có thể chỉ tăng đúng 1 cent. Trong một mili-giây này, với HFT bạn có thể mua bán hàng trăm cổ phiếu hàng nghìn lần và kiếm lời“.

Chứng khoán giờ là cuộc chơi của tốc độ

Từng đảm trách vị trí phân tích định lượng cho một ngân hàng lớn tại Anh, Simon Jones, 36 tuổi kể lại về công việc phụ trách các giao dịch HFT:

“Những người tôi từng cùng làm việc đều là những người tuyệt vời nhất. Họ đến từ khắp mọi nơi trên thế giới: Ấn Độ, Nga và Trung Quốc”.

Công việc vô cùng căng thẳng và mang tính cạnh tranh cao:

“Giả sử tôi đã phát hiện ra rằng chỉ số Dow Jones cứ tăng thì FTSE cũng tăng. Người đầu tiên phát hiện ra điều này và thực hiện giao dịch sẽ kiếm được lời, nhưng để làm được bạn sẽ phải chuyển được dữ liệu từ New York về London, sau đó phát lệnh mua/bán xuyên qua Đại Tây Dương và cho phép tôi mua FTSE trước bất kỳ ai khác“.

Trong thế giới chứng khoán, tốc độ đã trở thành yếu tố quan trọng nhất. Các công ty môi giới bắt đầu “chạy đua vũ trang” về sức mạnh xử lý để trở thành người dẫn đầu. Thậm chí, các công ty còn tìm cách đặt máy chủ của mình gần các sàn giao dịch hơn nhằm giảm thiểu thời gian trễ cho kết nối.

Năm 2010, một công ty có tên Spread Networks đã tự xây dựng một hệ thống cáp xuyên qua dãy núi Allegheny để nối liền New York và Chicago. Đường cáp này giúp giảm thời gian chuyển tải thông tin giữa các sàn giao dịch không tới… 1 mili giây.

Để có thể sử dụng một đường cáp tương tự, ngân hàng mà Jones từng tham gia làm việc đã phải trả 50 triệu USD. “Khoản phí này cho phép chúng tôi được hưởng lợi thế… 1 phần 6.000 giây“, Jones khẳng định.

Chạy càng nhanh thì càng dễ ngã

Chính sự tập trung quá mức vào các khoản lợi nhuận trong thời gian vô cùng ngắn ngủi đã khiến cho thị trường chứng khoán trở nên vô cùng mỏng manh. “Warren Buffet mua cổ phiếu tại Coca Cola, và khi cổ phiếu Coca Cola giảm giá ông nói ‘Tôi giữ cổ phiếu lại vì tôi nghĩ chúng sẽ tăng giá trở lại”, Jones cho biết. “Nhưng với những người giao dịch HFT, tất cả những gì họ quan tâm sẽ đến ngay trong mili-giây tiếp theo. Khi mọi người cùng hoảng sợ về mili-giây tiếp theo, thị trường chứng khoán sẽ sụp đổ“.

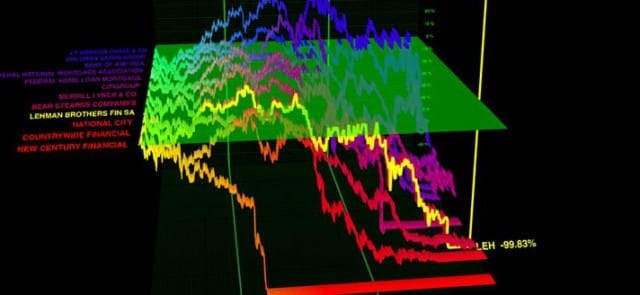

Ví dụ điển hình về một cuộc sụp đổ như vậy là vào ngày 6/5/2010. Trong ngày hôm đó, cổ phiếu được giao dịch ồ ạt tới mức sàn giao dịch trực tuyến của sàn New York bất ngờ ngừng hoạt động trong vòng 30 phút, từ 2:30 đến 3:00 chiều. Chỉ số Dow Jones hồi phục và thu lại được 1.000 tỷ USD chỉ trong vòng 30 phút. “Vụ Sụp đổ Chớp nhoáng” (Flash Crash) này đã khiến cổ phiếu của công ty tư vấn quản trị Accenture giảm còn gần… 0 đô la, còn cổ phiếu Apple thì tăng lên tận… 100.000 USD.

Dave Lauer, một nhà phân tích định lượng phụ trách HFT kể lại:

“Không một ai biết phải làm gì vào lúc đó, không ai biết điều gì sẽ xảy ra tiếp theo. Mọi thứ đáng sợ đến khủng khiếp”.

Với Lauer, vụ Flash Crash là một hồi chuông cảnh tỉnh. “Tôi nhận ra rằng cuộc đua để trở thành người nhanh nhất đã khiến mọi thứ trở nên mong manh“. Năm sau đó, khi vợ Lauer thông báo đã mang thai, anh đã đưa ra một quyết định quan trọng: từ bỏ công việc phụ trách HFT. Đến năm 2013, Lauer tuyên bố trong một buổi điều trần với Ủy ban Ngân hàng Thượng viện Hoa Kỳ rằng chính HFT đã khiến thị trường chứng khoán gặp khủng hoảng.

“Tôi nhớ rằng mình đã phải nghĩ, ‘Sẽ phải làm thế nào để giải thích với đứa con tương lai về công việc mình đang làm?‘”, Lauer kể lại.

Hẳn nhiên, chiến lược mua và bán trong vài phần nghìn của giây không thực sự xấu xa đến mức bạn phải băn khoăn giải thích với con cái của mình. Song, những hệ lụy mà HFT mang đến có thể là rất tồi tệ. Vụ Flash Crash xảy ra một phần là do chiến lược “spoofing” (tạm dịch: lệnh mua/bán giả mạo) rất phổ biến trong HFT. Vào ngày Flash Crash xảy ra, có tổng cộng 19,4 tỷ cổ phiếu đã được đem ra giao dịch. Số lượng giao dịch này thậm chí còn nhiều hơn cả toàn bộ thập niên 60 cộng lại, nhưng lượng cổ phiếu bị mua bán “giả” cũng lên tới hàng trăm triệu. Lệnh mua bán chỉ được đưa ra trong một vài phần nghìn giây để các nhà môi giới có thể phát hiện được ý đồ thực của các đối thủ cạnh tranh.

Quá trình lên ngôi của phân tích định lượng có phải là xấu xa?

Rõ ràng, một hệ thống giao dịch sẵn sàng đẩy tất cả mọi người vào tình cảnh bấp bênh chỉ để làm giàu cho một vài quỹ đầu tư riêng lẻ không thể được coi là không có vấn đề. Liệu HFT có thể được coi là một sự đầu tư đáng giá về thời gian và công nghệ? Charlie Munger, một đối tác của Warren Buffet, đã từng lên tiếng chỉ trích HFT là một hình thức giao dịch “xấu xa về bản chất”.

Ông khẳng định: “Tôi nghĩ rằng chúng ta đang rất ngu ngốc khi cho phép hệ thống tài chính tiến hóa tới mức có đến một nửa các giao dịch đến từ một nhóm người ngắn-hạn cố gắng thu thập thông tin sớm hơn những người khác chỉ một phần triệu của một nano-giây. Đây thực tế là front-running (nhà môi giới làm giàu bất chính bằng cách sử dụng thông tin của khách hàng) được hợp pháp hóa“.

Rõ ràng, HFT không hề mang lại lợi ích gì cho các nhà đầu tư “bình dân” – những người dành dụm tiền tiết kiệm hoặc các quỹ chính sách xã hội.

Các nhà phân tích định lượng tài chính được phỏng vấn trong bài viết này đều cho rằng sự góp mặt của họ tại các công ty môi giới không phải lúc nào cũng đồng nghĩa với rủi ro, nhưng ngược lại cũng bày tỏ một ý kiến nghi ngại:

“Một vài trong số chúng tôi, những người đến từ các ngành khoa học, toán học thuần túy, và bởi vậy đã quen với việc giải một bài toán giúp cho mọi thứ hoạt động tốt. Họ nghĩ rằng họ có thể tìm thấy một công thức xác định chính xác cách hoạt động của thị trường. Điều này là hoàn toàn không thể“. Patrick Boyle cho rằng mối nguy hại ở đây là chỉ nhìn các con số mà quên mất yếu tố con người.

Còn Simon Jones thì nhìn công việc của mình từ góc nhìn nhân văn:

“Một nhà phân tích định lượng có thể kiếm được số tiền một triệu đô, nhưng đôi khi tôi tự hỏi liệu mình đã góp phần tích cực cho xã hội hay chưa. Tôi đã làm việc với những người tuyệt vời nhất. Ngân hàng của tôi đã tuyển những kỹ sư tuyệt vời nhất, các nhà hóa học và khoa học thông minh nhất – và chúng tôi cùng nhau tìm cách làm giàu. Nhưng, chính vì nghề phân tích định lượng của chúng tôi mà ngành hóa học, vật lý và y tế lại trở nên tồi tệ hơn: nếu như có một hệ thống lương thưởng giống như những gì chúng tôi làm ra tại New York, chắc chắn chúng tôi đã tìm thấy lời giải cho căn bệnh ung thư từ lâu“.

Đó là một sự thật đáng buồn và có phần đáng sợ. Nhưng, công việc phân tích định lượng tài chính có phải là một công việc thực sự xấu xa hay không?

“Con người chỉ mới tìm ra một cách tham lam khác mà thôi“, Jones trả lời.

Sách: Người Đàn Ông Đánh Bại Mọi Thị Trường: từ sòng bạc Las Vegas tới phố Wall – Edward Thorp (Cha đẻ của phương pháp đầu tư định lượng)