Phương pháp đầu tư Canslim: Khi nào nhà đầu tư bán cắt lỗ mọi thứ, mà không hề có ngoại lệ

Phương pháp đầu tư Canslim – Toàn bộ bí quyết để trở thành nhà giao dịch siêu hạng trên thị trường chứng khoán không phải là luôn luôn đúng mà là hạn chế thua lỗ ở mức thấp nhất khi bạn sai lầm

Giờ đây bạn phải học cách làm thế nào và thời điểm nào cần phải cắt lỗ. Có lẻ bạn đã từng nghe câu ngạn ngữ trong bóng đá: “Tấn công là cách phòng ngự tốt nhất”. Điều nực cười là có một câu ngạn ngữ khác hoàn toàn ngược lại: Một đội bóng chỉ giỏi tấn công mà không hề biết phòng thủ hiếm khi lên ngôi vô địch. Thực sự một đội bóng giỏi phòng thủ thường tiến sâu vào trong giải hoặc thậm chí lên ngôi vô địch.

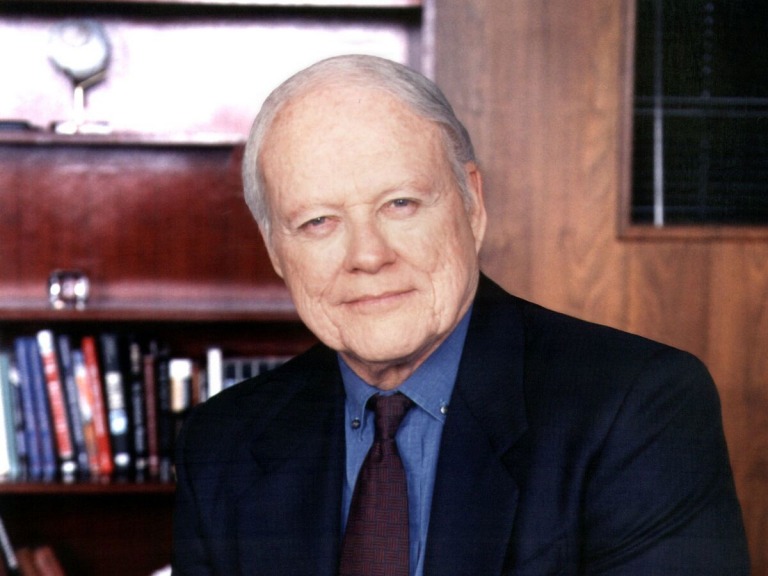

Bí quyết kiếm hàng triệu Đô La trên thị trường chứng khoán của Bernard Baruch

Bernard Baruch, một nhà giao dịch chứng khoán nổi tiếng ở Phố Wall và là nhà cố vấn tin cậy của nhiều đời Tổng thống Mỹ, từng nói: “Nếu một nhà đầu cơ cần chiến thắng một nửa trong số các giao dịch, anh ta đã trở thành một nhà giao dịch trung bình khá. Thậm chí chỉ cần thắng 3 đến 4 trong số 10 giao dịch, anh ta cũng có thể trở nên giàu có, nếu nhanh chóng cắt lỗ ở những giao dịch thua lỗ”.

Như bạn có thể nhận thấy, các nhà đầu tư thành công nhất cũng phạm phải sai lầm. Những quyết định tồi tệ này sẽ dẫn tới những khoản lỗ, và một số giao dịch thua lỗ sẽ vô cùng tồi tệ nếu như bạn không có kỷ luật giao dịch và thiếu cẩn trọng.

Không cần biết bạn thông minh như thế nào, bạn có chỉ số IQ cao bao nhiêu, bạn là giáo sư hay tiến sĩ, nguồn thông tin của bạn đáng tin cậy ra sao, phân tích của bạn có tốt không, đơn giản là bạn không thể luôn luôn đúng.

Thực sự, tỷ lệ các giao dịch chiến thắng của bạn là chưa tới 50%. Bạn phải thấu hiểu và thừa nhận sự thực này để trở thành một nhà đầu tư thành công.

Quy tắc đầu tiên để trở nên thành công trong giao dịch chứng khoán là luôn cắt lỗ nhanh và giới hạn mọi khoản lỗ trong tầm kiểm soát. Để làm được điều này, bạn phải duy trì tính kỷ luật và sẵn sàng chấp nhận thua lỗ.

William O’Neil luôn muốn đảm bảo tỷ lệ lợi nhuận/rủi ro là 3:1. Nếu bạn thường xuyên kiếm được các khoản lợi nhuận từ 20-25%, bạn nên cắt lỗ ở mức 7-8%. Nếu như bạn đang ở trong thị trường con gấu, và bạn mua bất cứ cổ phiếu nào, bạn chỉ có thể thu được khoản lợi nhuận ít ỏi 10-15%. Trong trường hợp này, bạn nên cắt lỗ ở mức 3% mà không hề có ngoại lệ.

Bạn phải học cách nhận ra khi nào mình sai và cắt lỗ một cách quyết đoán, không hề do dự nhằm giữ cho khoản lỗ ở mức nhỏ. Công việc của bạn là cố gắng hòa cùng điệu nhảy của thị trường chứ không phải bắt Ngài Thị Trường phải nhảy theo nhịp của bạn.

Khi nào bạn thực sự thua lỗ

Khi bạn nói:”Tôi không thể bán cổ phiếu này vì tôi không muốn phải khi nhận một khoản lỗ”, tức bạn cho rằng, mong muốn của bạn có thể gây ảnh hưởng nhất định đến thị trường. Nhưng thị trường không hề biết bạn là ai, và cũng không quan tâm bạn nghĩ gì và muốn gì.

Thực tế, không phải hành động bán ra khiến bạn thua lỗ, mà bạn đã thực sự thua lỗ trước đó rồi. Nếu bạn nghĩ, bạn chưa thua lỗ chừng nào chưa bán ra cổ phiếu, thực chất bạn đang tự lừa dối chính mình.

Nếu bạn mua 1000 cổ phiếu HPG với giá 25.000 đồng và bây giờ nó chỉ còn 23.000 đồng, thì giá trị còn lại của bạn chỉ còn 23 triệu chứ không phải 25 triệu như số vốn ban đầu. Điều này cho bạn thấy mình thua lỗ 2 triệu. Dù bạn tiếp tục nắm giữa cổ phiếu hay chuyển nó thành tiền mặt, thì số cổ phiếu này cũng chỉ còn giá trị 23 triệu mà thôi.

Ngay cả khi bạn không bán cổ phiếu, bạn vẫn bị lỗ khi giá cổ phiếu giảm. Vậy tốt hơn hết là bạn nên bán ra và quay lại với trạng thái nắm giữ hoàn toàn bằng tiền mặt để có được tư duy khách quan hơn.

Khi bạn kiên quyết nắm giữ một khoản đầu tư thua lỗ lớn, bạn hiếm khi có tư duy sáng suốt. Bạn bị cảm xúc chi phối. Bạn tìm cách hợp lý hóa việc nắm giữ khoản đầu tư thua lỗ. Bạn tự cho rằng: “giá không thể giảm xuống mức thấp hơn được nữa”. Tuy nhiên, hãy nhớ rằng vẫn còn nhiều cổ phiếu tốt mà bạn có thể lựa chọn và lợi nhuận kiếm được từ cổ phiếu này hoàn toàn có thể bù đắp được các khoản lỗ, thậm chí còn lời nữa là đằng khác.

Luôn luôn cắt lỗ ở mức 7-8% so với giá mua vào mà không hề có ngoại lệ

Các nhà đầu tư cá nhân luôn phải tuân thủ quy tắc bất di bất dịch này là chỉ chấp nhận mức lỗ tối đa 7-8% so với giá mua khi đầu tư vào bất cứ cổ phiếu nào. Vì quy mô vốn hóa lớn và đa dạng hóa danh mục quá rộng, các nhà đầu tư tổ chức không thể nhanh chóng nhảy vào và nhảy ra khỏi cổ phiếu để thực hiện kế hoạch cắt lỗ như nhà đầu tư cá nhân.

Đây là một lợi thế cực kỳ quý giá của các nhà đầu tư cá nhân so với các tổ chức đầu tư lớn. Vì thế, một nhà đầu tư cá nhân, bạn không nên đánh mất lợi thế này.

Để bảo vệ số tiền mồ hôi nước mắt của bạn, William O’Neil đề nghĩ mức cắt lỗ tối đa ở 7-8%. Mức lỗ trung bình ở tất cả các giao dịch nên thấp hơn, có thể chỉ khoảng 5-6%, nếu bạn tuân thủ nghiêm ngặt kỷ luật này và nhanh chóng cắt lỗ. Nếu bạn giữ cho mức lỗ trung bình chỉ 5-6%, bạn chắc chắn là một đội bóng phòng thủ cực kỳ chặt chẽ. Nếu bạn không để cho đối phương ghi bàn, thì không ai có thể đánh bại được bạn.

Bây giờ bạn hãy nhớ thật kỹ bí mật cực kỳ giá trị sau: Nếu bạn sử dụng đồ thị để chọn chính xác thời điểm để mua khi giá tạo điểm phá vỡ thoát ra khỏi các nền giá tốt ( là những khu vực củng cố), cổ phiếu của bạn hiếm khi nào giảm 8% dưới điểm mua lý tưởng.

Tiến Phát

Happy Live team Sưu tầm