The art and Science of technical analysis: Cấu Trúc Thị Trường

The art and Science of technical analysis– Bây giờ chúng ta sẽ xem xét cấu trúc thị trường hơn một chút: Cách chúng bắt đầu, phát triển và kết thúc. Sự xuất hiện của một xu hướng cho thấy sự mất cân bằng áp lực mua – bán, chính sự mất cân bằng này mới thực sự thúc đẩy sự thay đổi giá cả, và xu hướng cuối cùng sẽ kết thúc khi thị trường đạt được trạng thái cân bằng ở một mức giá mới. Điều cực kỳ quan trọng là khả năng đọc cấu trúc xu hướng và biết những mô hình nào sẽ duy trì trạng thái mất cân bằng hoặc những mô hình nào chỉ ra rằng xu hướng này có thể sắp kết thúc.

CẤU TRÚC THỊ TRƯỜNG

Xung lực và Đà

Chân đầu tiên (AB) của cấu trúc cơ bản thường được gọi là chuyển động đà hoặc chuyển động xung lực.

Trong xu hướng tăng, đây là một đà tăng tương đối mạnh được thúc đẩy bởi áp lực mua (cầu) vượt qua áp lực bán hiện có (cung) và tạo ra sự thiếu thanh khoản ở một phía của thị trường. Sau khi thị trường bị khóa trong một phạm vi giao dịch mở rộng mà không có đà rõ rệt, sự xuất hiện của một đà mạnh phá thủng một phía của phạm vi giao dịch thường là dấu hiệu cho thấy có sự mất cân bằng mới về áp lực mua hoặc bán.

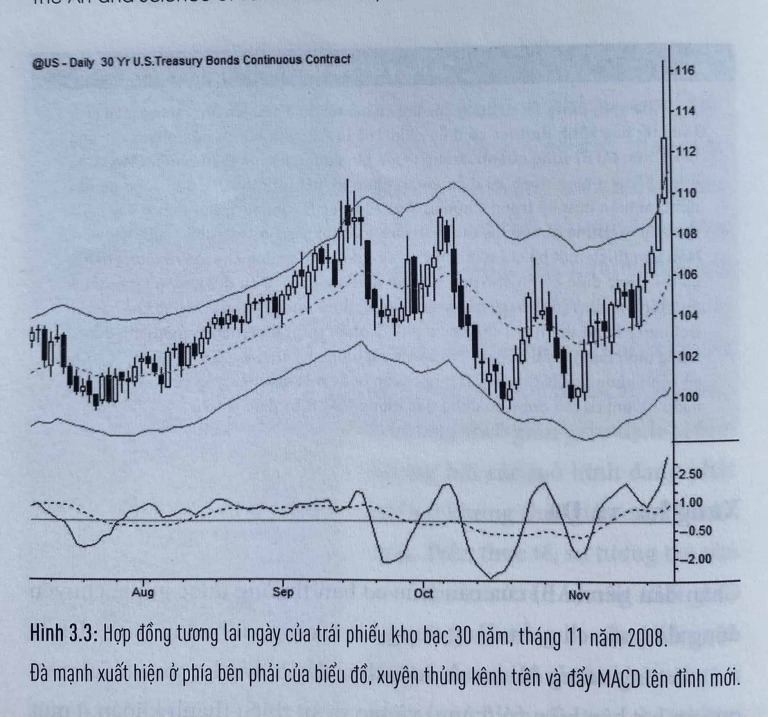

Hình 3.3 là một ví dụ về một xu hướng mới đang hình thành trong hợp đồng tương lai trái phiếu kho bạc 30 năm. Một vài lưu ý về mô hình này: Thứ nhất, đây là một mô hình dễ. Ngay cả những người không có kinh nghiệm cũng sẽ nhận ra đột phá trong mô hình ở phía bên phải biểu đồ. Tiếp theo, hãy lưu ý rằng giá đã có lúc vượt qua kênh trên, mặc dù nến cuối cùng của biểu đồ phần nào gợi ý về một đỉnh ngắn hạn. Cuối cùng, đường MACD nhanh đã ghi nhận một mức đỉnh mới của đà (Ý tưởng này sẽ được khám phá trong Chương 7, nhưng về cơ bản, MACD đã ghi nhận một mức đỉnh mới so với các giá trị gần đây của nó).

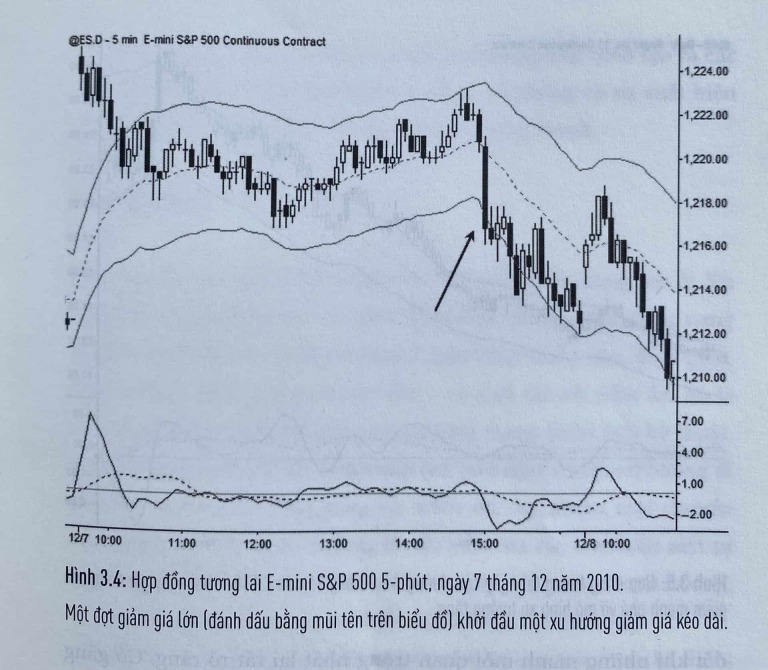

Hình 3.4 là một ví dụ về xu hướng giảm xuất hiện trong hợp đồng tương lai trong ngày của Standard & Poor’s (S&P) 500 trên biểu đồ 5-phút. Ở trường hợp này, một nến giảm lớn đã xuyên qua kênh dưới và đẩy MACD xuống mức đáy mới thấp hơn nhiều so với bình thường. Điều này làm nảy sinh một đặc điểm riêng quan trọng của MACD: Vì được tính toán từ các đường trung bình động – giúp đường giá trơn tru nhưng có độ trễ, chỉ báo này cũng có độ trễ so với chuyển động giá. Hiểu được vấn đề này và hiểu được bức tranh bạn thấy vào thời điểm đó có ý nghĩa gì là điều rất quan trọng (Đặt một mảnh giấy lên biểu đồ để che biến động giá ở bên phải và sau đó di chuyển tờ giấy sang phải để hiển thị từng nến một và quan sát chuyển động của MACD). Ngoài ra, hãy lưu ý rằng cả hai trường hợp này đều rất rõ ràng và việc sử dụng MACD có vẻ hơi thừa vì thông tin đã hiển thị rõ ràng trong cấu trúc giá.

Chuyển động xung lực thúc đẩy xu hướng. Chỉ cần mỗi chân xu hướng kéo dài trong một đà chuyển động gần như đồng nhất với các động thái trước đó, thì các khả năng sẽ nghiêng về phía có lợi cho việc mua vào trong pha điều chỉnh tiếp theo trong xu hướng tăng khi giá chuẩn bị tăng lại, hoặc, trong trường hợp của xu hướng giảm, có lợi cho việc bán khống trong các đợt điều chỉnh khi giá chuẩn bị có một cú phá đáy mới. Những gì bạn không mong đợi trong một xu hướng là sự xuất hiện của đà nghịch hướng mạnh mẽ ở một pha điều chỉnh nào đó.

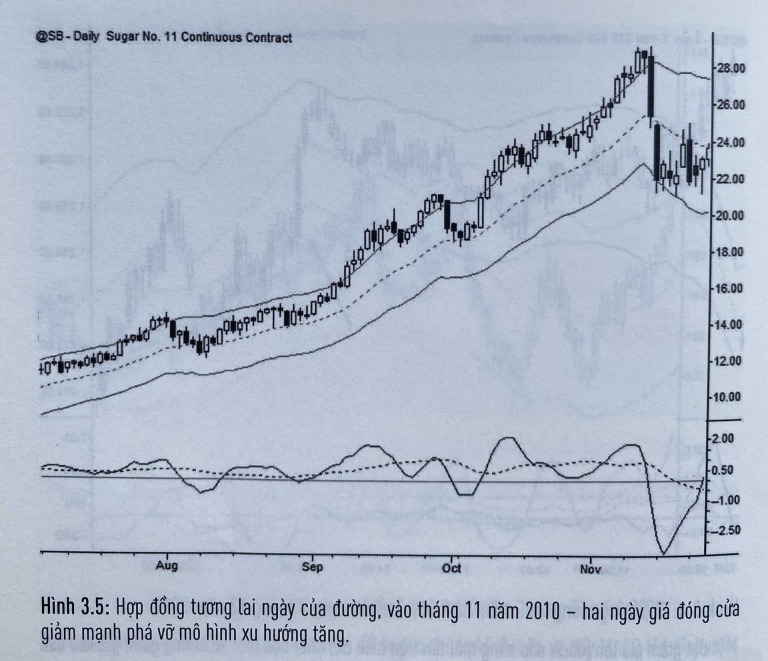

Hình 3.5 là một ví dụ trong đó đà giảm rất mạnh mẽ đã xuất hiện khi giá hợp đồng tương lai của đường điều chỉnh. Lưu ý rằng đợt điều chỉnh này đã phá vỡ hoàn toàn mô hình xu hướng đã thiết lập và đạp MACD xuống mức đáy cực thấp, điều này không phù hợp với một xu hướng tăng hoàn chỉnh. Mặc dù điều quan trọng là phải hiểu những manh mối vi tế mà thị trường cung cấp, nhưng đôi khi những manh mối quan trọng nhất lại rất rõ ràng. Cố gắng giao dịch với xu hướng tăng sau một sự kiện như thế này là điều vô ích, nhiều khả năng xu hướng đã bị phá vỡ cho đến khi có thông tin đáng chú ý mới.

Hãy nhớ rằng, mô hình bình thường trong một xu hướng đã thiết lập là mỗi chân thiết lập ứng với một chuyển động theo đà và các phần mở rộng tiếp theo cũng hoạt động như những di chuyển theo đà thiết lập chân xu hướng tiếp theo. Kinh tế học 101 cho chúng ta biết rằng cầu tăng sẽ làm giá tăng khi thị trường cố gắng đạt được mức giá khớp lệnh mới, mô tả này về chuyển động của xu hướng là một trong những cơ chế mà thông qua đó các điều chỉnh xảy ra. Cuối cùng, giá cao hơn sẽ thu hút đủ người bán vào thị trường để đạt được trạng thái cân bằng mới, có lẽ là tạm thời. Các nhà giao dịch kỹ thuật nhạy bén thường có thể nhận ra manh mối của quá trình này trong biểu đồ của thị trường. Các mẫu hình quan trọng nhất là: đỉnh đà hoặc đáy đà mới, các chân xu hướng tiếp theo tạo ra các chuyển động xung lực mới tương tự nhau và không có sự xuất hiện của những đợt điều chỉnh với đà nghịch hướng mạnh.

Các cao trào

Mua vào khi có điều chỉnh theo sau chuyển động xung lực đi lên hoặc bán khống khi có hồi phục theo sau các chuyển động xung lực đi xuống mạnh – một kế hoạch giao dịch hoàn hảo. Đơn giản, phải không? Không nhanh vậy đâu – có một rắc rối tiềm ẩn, đó là một trong những vấn đề quan trọng nhất trong phân tích kỹ thuật. Đúng là nhiều khi giá sẽ hoàn thiện nốt (mở rộng phạm vi) hướng di chuyển của chuyển động xung lực trước đó, tuy nhiên, một chuyển động xung lực cực mạnh thường là dấu hiệu của cao trào hoặc một sự kiệt sức. Đây là một trong những kết cục phổ biến của các xu hướng, vì vậy điều quan trọng là phải hiểu cặn kẽ các mô hình này.

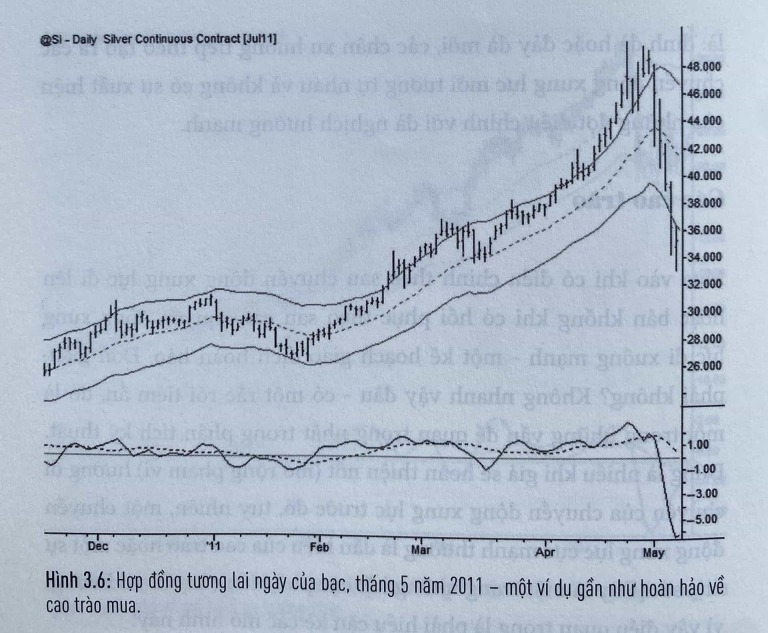

Hình 3.6 là một ví dụ điển hình về một cao trào mua bị chấm dứt trong hợp đồng tương lai của bạc. Một nhà giao dịch ngây thơ có thể coi biến động này là dấu hiệu của sức mua cực mạnh. Tuy nhiên, trong những mô hình kiểu này, một kiểu trạng thái điên loạn nhất thời xuất hiện khi những người mua đầy cảm tính mua đuổi đẩy giá ngày càng cao. Tại một thời điểm nào đó, người cuối cùng muốn mua vào đã mua, và thị trường trở nên cực kỳ mỏng manh trước các đợt bán tháo. Những động thái tạm dừng hoặc giảm tốc độ mua vào nhỏ nhất cũng sẽ khiến thị trường như thế này rơi vào trạng thái “trắng bên mua”, vì không còn áp lực mua thực sự hỗ trợ thị trường nữa. Ngoài ra, thậm chí có thể có những nhà giao dịch đã “đủ” đúng đỉnh, và bây giờ họ trở thành những người thiếu kiên nhẫn đang giữ vị thế mua. Ngay sau khi mô hình thay đổi, đà giảm thực sự xuất hiện, họ sẽ tháo chạy và áp lực bán của họ sẽ đổ thêm dầu vào lửa. Lưu ý các dấu hiệu điển hình của cao trào mua trong ví dụ này: Tốc độ tăng giá của xu hướng tăng cao, các nến lớn, nhiều nến tự do (nến có giá thấp nhất cao hơn kênh trên) và sự sụp đổ sau đó.

Loại cấu trúc này thường được gọi là di chuyển theo đường parabol hoặc phá vỡ cao trào. Cũng lưu ý rằng phạm vi của các nến trong cú phá vỡ cao trào trở nên lớn hơn nhiều so với các nến trước khi xu hướng dốc hơn và các nến bị kéo ra khỏi đường trung bình – điều này phản ánh sự biến động đã tăng lên, đặc biệt là sự biến động trong ngày. Thanh khoản đột biến cũng thường xuất hiện ở gần cực đỉnh cao trào. Không có gì lạ khi xuất hiện các nến có thanh khoản gấp 4 – 5 lần khối lượng trung bình, nhưng thông tin này cũng được phản ánh trong biến động giá và độ biến động ở khung thời gian thấp hơn. Tuy nhiên, một đặc điểm chung khác là nhiều nến hơn đóng cửa gần đỉnh nến trong cao trào mua hoặc gần đáy nến trong cao trào bán. Điều này cho thấy rằng các tình trạng cao trào cũng kéo dài đến khung thời gian trong ngày (hoặc trong nến nếu là biểu đồ tuần hoặc tháng), có thể đang cho thấy sự kiệt sức hoặc cao trào trên khung thời gian của chính chúng. Cuối cùng, các nến nằm hoàn toàn bên ngoài các kênh Keltner là điều cực kỳ bất thường, được gọi là nến tự do, sự hiện diện của các nến này là một dấu hiệu khác của cao trào tiềm ẩn.

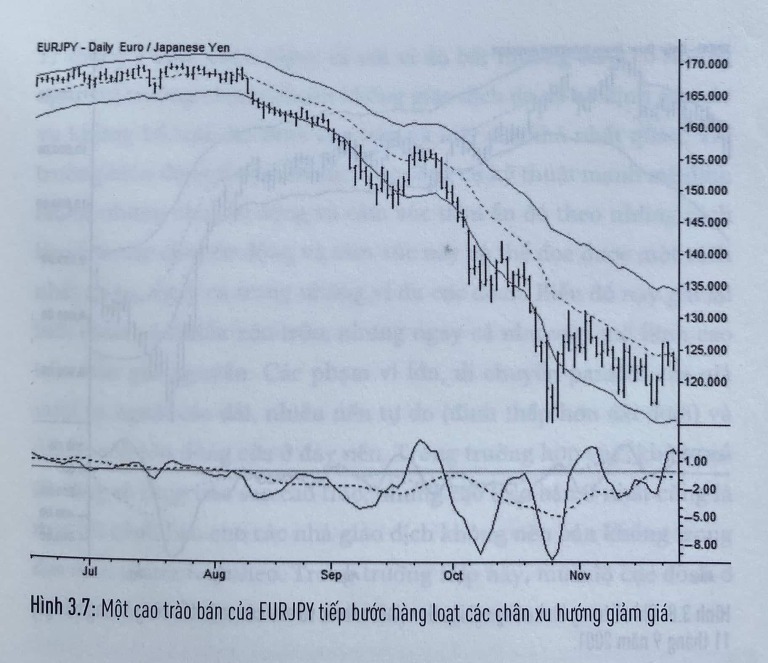

Mẫu hình tương tự cũng xảy ra trong xu hướng giảm giá, như trong Hình 3.7. Trong ví dụ này, sự hoảng loạn không bị đẩy lên quá mức như cơn điên cuồng ở Hình 3.6, và các nhà giao dịch có thể không nhận diện được thị trường đã chạm đáy cho đến vài tuần sau đó. Tuy nhiên, thông điệp không bán khống trong đợt điều chỉnh theo sau cao trào bán đã rõ ràng. Bản thân cao trào có lẽ là không đủ để làm cơ sở cho việc vào vị thế nghịch hướng (mặc dù nó có lợi thế có thể xác định một điểm rủi ro rõ ràng), nhưng ít nhất nó cũng khiến các nhà giao dịch theo xu hướng chú ý. Đừng vào lệnh trong các pha điều chỉnh theo sau những cao trào tiềm ẩn.

Lưu ý rằng chúng ta đang nghiên cứu những ví dụ sau khi xu hướng đã hoàn toàn mở rộng và thành hình – chúng ta đã biết trước đáp án. Trong thực tế, việc phát hiện một cao trào tiềm năng xuất phát từ một phạm vi giao dịch là vấn đề khó khăn hơn nhiều. Các điều kiện xuất hiện cao trào có thể được xác định chỉ bởi mối tương quan tỷ lệ của chúng với lịch sử thị trường gần đây. Mức biến động bị thu hẹp mạnh trong các phạm vi giao dịch, vì vậy bất kỳ chỉ báo nào đo lường sự mở rộng biên độ cũng sẽ bị sai lệch – nói cách khác, chỉ một động thái nhỏ hơn nhiều cũng tạo ra một mô hình cao trào trong đột phá phạm vi. Hơn nữa, theo sau những đột phá phạm vi mạnh mẽ, ngay cả khi chúng dường như là cao trào, thường là sự tiếp diễn xu hướng, vì vậy đây là những giao dịch rất khó và có lẽ tốt nhất là chỉ nên tìm kiếm các cao trào sau khi các xu hướng đã mở rộng.

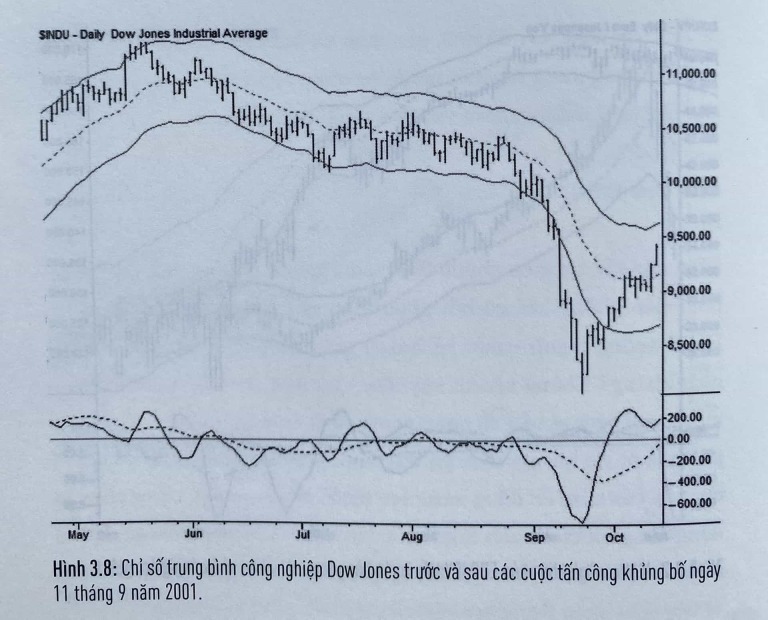

Hình 3.8 là chỉ số Dow Jones (chỉ số tiền mặt) trong những ngày sau vụ tấn công khủng bố vào Trung tâm Thương mại Thế giới ngày 11 tháng 9 năm 2001. Ngay cả với ví dụ bất thường này, có những ngày thị trường chứng khoán không giao dịch do sự vô định sau các vụ khủng bố, các mô hình cao trào và kiệt sức khá nhất quán. Thị trường biến động theo cảm xúc. Các công cụ kỹ thuật mạnh mẽ định lượng những chuyển động và cảm xúc tiềm ẩn đó theo những cách làm cho các chuyển động và cảm xúc này có thể đọc được một cách nhất quán, ngay cả trong những ví dụ cực đoan. Biểu đồ này ghi lại thời điểm có nhiều xáo trộn, nhưng ngay cả như vậy, mô hình cao trào vẫn giữ nguyên: Các phạm vi lớn, di chuyển parabol của giá vượt ra ngoài các dải, nhiều nến tự do (đỉnh thấp hơn dải dưới) và nhiều nến lớn đóng cửa ở đáy nến. Trong trường hợp này, không có đà tăng rõ ràng nào sau cao trào, nhưng cao trào bán ít nhất cũng là một lời cảnh báo cho các nhà giao dịch không nên bán khống trong đợt điều chỉnh tiếp theo. Trong trường hợp này, mức độ cực đoan ở giữa tháng Chín được coi là mức đáy của cả năm.

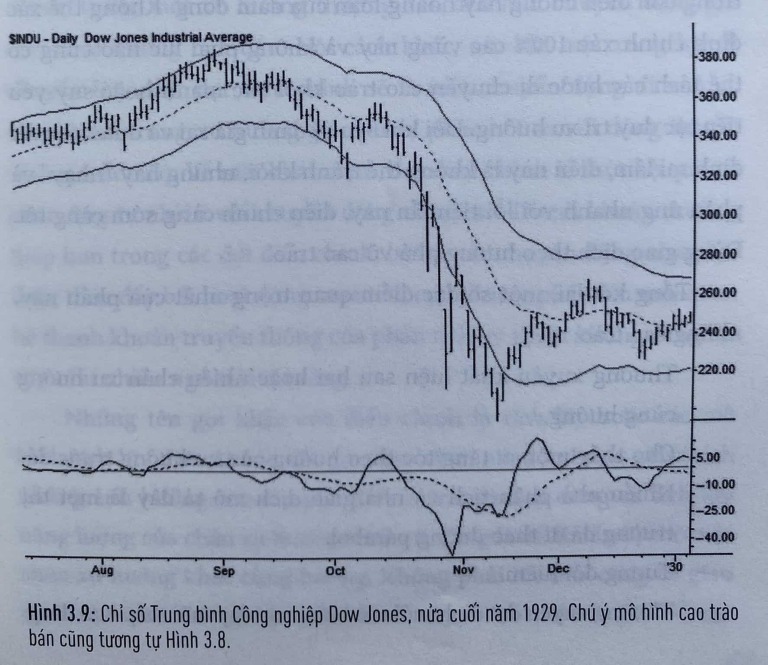

Có một điểm nữa cần lưu tâm ở đây, liên quan đến kỳ vọng từ các mô hình kỹ thuật. Cả hai mức đáy của cao trào bán năm 1929 và năm 2001 đều không đánh dấu mức đáy thấp nhất của thị trường. Trong cả hai trường hợp, đáy cao trào đã bị kiểm tra nhiều lần và không giữ được, mặc sau đó khi thị trường đã tăng mạnh trở lại. Đừng cho rằng những mô hình cao trào này lúc nào cũng là lý lẽ để biện minh cho việc vào một vị thế nghịch hướng, nhưng hãy sử dụng chúng như những cảnh báo để nới lỏng hoặc thoát khỏi các vị thế thuận chiều xu hướng đang thịnh hành.

Các mô hình cao trào là các mô hình quan trọng và có thể cực kỳ nguy hiểm đối với các nhà giao dịch không hiểu cách hoạt động của chúng. Chúng ta sẽ quay lại cấu trúc này nhiều lần và xem xét các mô hình giao dịch cụ thể có thể thiết lập dựa vào chúng, nhưng điều quan trọng hiện tại là bạn có thể xác định các mô hình đặc trưng của các cao trào trên biểu đồ và biết cách tránh bị mắc kẹt trong cơn điên cuồng hay hoảng loạn của đám đông. Không thể xác định chính xác 100% các vùng này và không phải lúc nào cũng có thể tách các bước di chuyển cao trào khỏi sức mạnh hoặc suy yếu tiếp tục duy trì xu hướng. Đôi khi bạn sẽ đánh giá sai và đưa ra quyết định sai lầm, điều này là không thể tránh khỏi, nhưng hãy “nhạy” và phản ứng nhanh với lỗi tiềm ẩn này, điều chỉnh càng sớm càng tốt. Đừng giao dịch theo hướng phá vỡ cao trào.

Tổng kết lại, một số đặc điểm quan trọng nhất của phần này, những cao trào:

– Thường xuyên xuất hiện sau hai hoặc nhiều chân xu hướng cùng hướng.

– Cho thấy một sự tăng tốc theo hướng của xu hướng trước đó. Nhiều nhà phân tích và nhà giao dịch mô tả đây là một thị trường đã đi theo đường parabol.

– Tương đối hiếm.

– Thường xuyên đạt đỉnh mới cao hơn hoặc đáy mới thấp hơn đáng kể ở khung thời gian đang theo dõi. Các chuyển động cao trào xuất hiện ở giữa một phạm vi là điều không bình thường.

– Được xác nhận bởi sự xuất hiện của đà nghịch hướng mạnh mẽ. Nếu điều này không xảy ra, xu hướng có thể rất mạnh.

– Có tầm quan trọng khác nhau. Những sự kiệt sức nhỏ khi giá đi vào hỗ trợ và kháng cự cũ là khá phổ biến, đặc biệt là ở các khung thời gian thấp hơn và có thể không xác định được các điểm cấu trúc quan trọng cho thị trường ở các khung thời gian cao hơn.

Những nhịp điều chỉnh

Sau một chuyển động xung lực bình thường (không phải cao trào), thị trường thường sẽ điều chỉnh hoặc hồi quy. Một đợt điều chỉnh là một chuyển động nghịch hướng (đi ngược xu hướng tạo ra điều chỉnh) trong một xu hướng thường dẫn đến một chuyển động giá thuận xu hướng ban đầu. Nói cách khác, sau khi một xung lực di chuyển lên, một đợt điều chỉnh sẽ là một chuyển động đi xuống, điều chỉnh trong xu hướng giảm là sự phục hồi so với động thái đi xuống trước đó. Về mặt khái niệm, đợt điều chỉnh là một hệ quả và phản ứng tự nhiên với chuyển động xung lực. Thanh khoản thường thấp hơn trong các đợt điều chỉnh, bởi vì các chuyển động xung lực được thúc đẩy bởi hoạt động mua tích cực, nhưng phần lớn mối quan hệ thanh khoản truyền thống của phân tích kỹ thuật không đáng tin cậy như nhiều người lầm tưởng.

Những tên gọi khác của điều chỉnh là tích lũy hoặc các mô hình tích lũy. Đây là các tên gọi theo chức năng – chúng giải thích những ảnh hưởng của các pha điều chỉnh, là tạm dừng và tích lũy năng lượng của chân xu hướng trước, thường là để chuẩn bị cho một chân xu hướng khác cùng hướng. Không phải lúc nào cũng dễ giao dịch dựa trên những đợt điều chỉnh này, vì có thể rất khó để xác định điểm vào lệnh và các rủi ro chính xác trong các mô hình này.

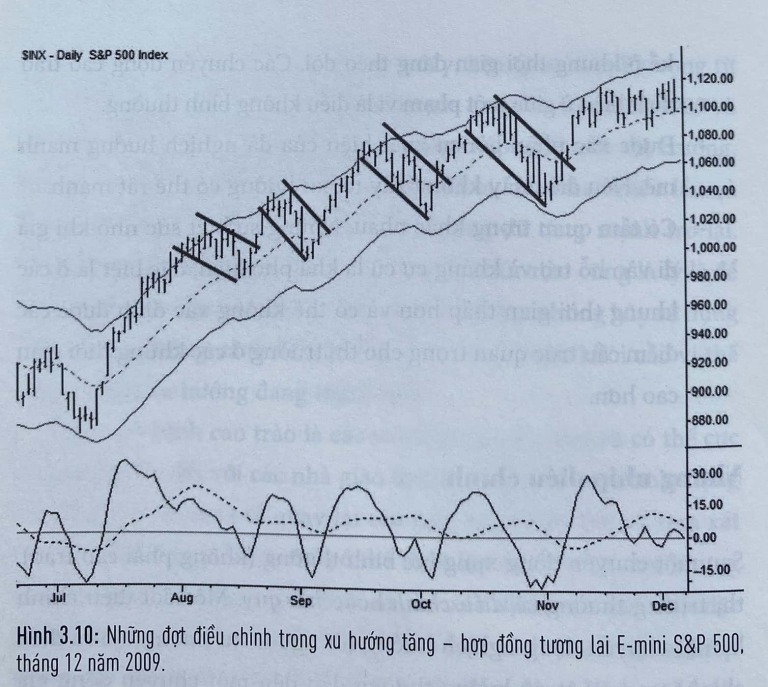

Tuy nhiên, nỗ lực để vượt qua những thách thức đó rất đáng giá. Bởi vì xu hướng đáng tin cậy nhất, theo thống kê trên thị trường là xu hướng tiếp diễn, để thoát khỏi những vùng này. Hình 3.10 cho thấy một ví dụ về các mô hình điều chỉnh tiêu chuẩn của hợp đồng tương S&P 500.

Đặc điểm và độ lớn của một nhịp điều chỉnh có thể cho chúng ta một số thông tin chi tiết về áp lực mua của thị trường. Trên thực tế, đánh giá những gì diễn ra đằng sau một pha điều chỉnh là một chìa khóa quan trọng, có lẽ là chìa khóa duy nhất, của việc đọc hiểu biểu đồ thị trường. Nếu người mua đang tích cực tích lũy các vị thế, thì họ sẽ không để thị trường tham gia nhiều vào các đợt hồi quy. Họ sẽ chuẩn bị và chủ động mua với giá cao hơn. Điều này sẽ làm cho các đợt điều chỉnh nhỏ và nông hơn so với tình huống người mua thụ động. Nếu người mua có vẻ lưỡng lự, họ sẽ yêu cầu các mức giá thấp để bảo vệ bản thân và sẽ không quyết liệt trả giá cao hơn. Kết quả cuối cùng sẽ là các đợt điều chỉnh sâu hơn, có lẽ với một cấu trúc phức tạp hơn.

Tính đến thời điểm này, tất cả các pha điều chỉnh đã nghiên cứu đều là các pha điều chỉnh hoặc tích lũy đơn giản, có nghĩa là chúng chỉ bao gồm một chuyển động nghịch hướng. Chân xu hướng kết thúc, điều chỉnh bắt đầu và ở phần đáy của pha điều chỉnh, người mua đẩy thị trường lên đỉnh mới. Thực tế không phải lúc nào cũng đơn giản như vậy. Mô hình điều chỉnh phức tạp cũng là một mô hình phổ biến, gồm một đợt điều chỉnh tiêu chuẩn, theo sau là một nỗ lực tiếp tục xu hướng ban đầu thất bại. Khi nỗ lực này không thành công và giá đảo chiều, pha điều chỉnh sẽ tạo ra một chân thứ hai ngược với xu hướng chính. Một đợt điều chỉnh phức tạp thực ra là một cấu trúc chân xu hướng hoàn chỉnh (xung lực – hồi quy – xung lực) trên khung thời gian thấp hơn và chúng thường được gọi là nhịp điều chỉnh hai chân.

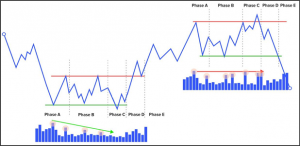

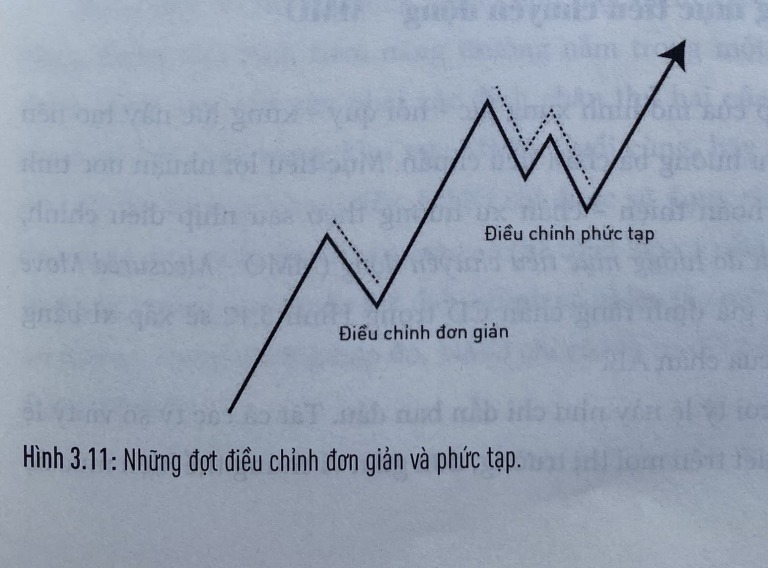

Hình 3.11 là một phác thảo về các đợt điều chỉnh đơn giản và phức tạp. Hãy ghi nhớ thật kỹ mô hình này; chúng là các mô hình cơ bản của giao dịch theo xu hướng.

Điều quan trọng là bạn phải hiểu những đợt điều chỉnh phức tạp này vì những lý do sau. Nguyên nhân đầu tiên là vì chúng khá phổ biến. Các nhà giao dịch theo xu hướng sẽ kiếm được phần lớn lợi nhuận trong những xu hướng kéo dài hình thành một vài chân và các pha điều chỉnh trong các xu hướng thường xen kẽ giữa điều chỉnh đơn giản và phức tạp (Quy tắc xen kẽ này mô tả sự đan xen giữa các đợt điều chỉnh đơn giản và phức tạp, là một trong những quy tắc hữu ích từ lý thuyết sóng Elliott).

Ví dụ, sẽ là cực kỳ bất thường khi một xu hướng có năm chân xu hướng lớn bị gián đoạn bởi bốn đợt điều chỉnh đơn giản. Tình huống phổ biến hơn nhiều sẽ là năm chân xu hướng lớn bị gián đoạn bởi bốn pha điều chỉnh – hai đơn giản và hai phức tạp. Các nhà giao dịch không thể hiểu đầy đủ cấu trúc thị trường của các xu hướng mở rộng nếu không nắm rõ các đợt điều chỉnh phức tạp. Một lý do khác để hiểu các mô hình này: Nhiều nhà giao dịch thực hiện một kế hoạch là biến thể của việc vào lệnh khi có điều chỉnh và thoát ra nếu đợt điều chỉnh tiếp tục chống lại họ. Các đợt điều chỉnh phức tạp sẽ ép các nhà giao dịch này thoát khỏi vị thế của mình vì chúng sẽ tạo ra các điểm cực đoan nghịch hướng mới ở chân thứ hai. Bất kỳ chiến lược giao dịch theo xu hướng thành công nào cũng phải tính đến khả năng xảy ra các đợt điều chỉnh phức tạp. Hãy quay lại Hình 3.10 và áp dụng điều này để xem xét lần điều chỉnh thứ ba trong chuỗi, đây là một ví dụ điển hình về một đợt điều chỉnh phức tạp trong một tình huống thực tế của thị trường.

Đo lường mục tiêu chuyển động – MMO

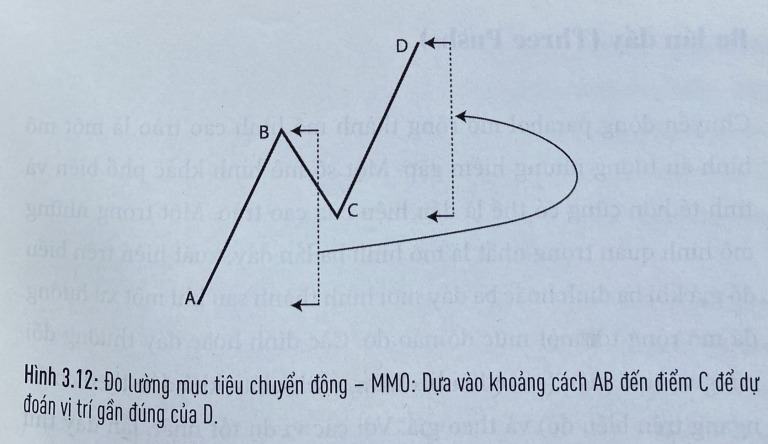

Sự kết hợp của mô hình xung lực – hồi quy – xung lực này tạo nên cấu trúc xu hướng ba chân tiêu chuẩn. Mục tiêu lợi nhuận ước tính cho chân hoàn thiện – chân xu hướng theo sau nhịp điều chỉnh, được gọi là đo lường mục tiêu chuyển động (MMO – Measured Move Objective), giả định rằng chân CD trong Hình 3.12 sẽ xấp xỉ bằng chiều dài của chân AB.

Hãy coi tỷ lệ này như chỉ dẫn ban đầu. Tất cả các tỷ số và tỷ lệ đều cần thiết trên mọi thị trường, đơn giản vì chúng thể hiện mức độ biến động bình thường của bất kỳ thị trường cụ thể nào. Ví dụ: Nếu một cổ phiếu đang dao động trong ngày với mức dao động trung bình là 0,40 đô la, thì sẽ không thực tế nếu kỳ vọng mức lợi nhuận 4 đô la trên một lần dao động. Ngược lại, kỳ vọng lợi nhuận 0,04 đô la với cổ phiếu đó sẽ là quá thận trọng và khó có thể làm cơ sở xác định rủi ro cần thiết với một mục tiêu nhỏ như vậy. Chắc chắn, có những lần mà các thị trường đạt được đúng MMO này, nhưng tốt nhất là bạn nên linh hoạt: Nếu biến động có chiều hướng giảm, bạn nên chốt lời ít hơn một chút. Nếu thị trường đang có đà mạnh hướng đến MMO, bạn thường chốt lời sau mức giá đó. Đừng mong đợi thị trường sẽ tuân theo đúng bất kỳ tỷ lệ và mối quan hệ nào.

Bạn cũng có thể sử dụng MMO như một điểm vào lệnh tiềm năng. Điểm vào lệnh tiềm năng thường nằm trong một pha điều chỉnh phức tạp, khi cần phải xác định chân thứ hai của pha điều chỉnh sẽ kết thúc trong khu vực MMO. Cuối cùng, hãy nhớ rằng, nếu để xác định giá mục tiêu, MMO chỉ được sử dụng cho một lần dao động duy nhất. Bạn hoàn toàn có thể thiết lập và nắm giữ vị thế trong xu hướng qua nhiều đợt điều chỉnh và nhiều lần mở rộng chân xu hướng, trong trường hợp đó, MMO chỉ có giá trị đối với từng dao động riêng lẻ.

Ba lần đẩy (Three Pushs)

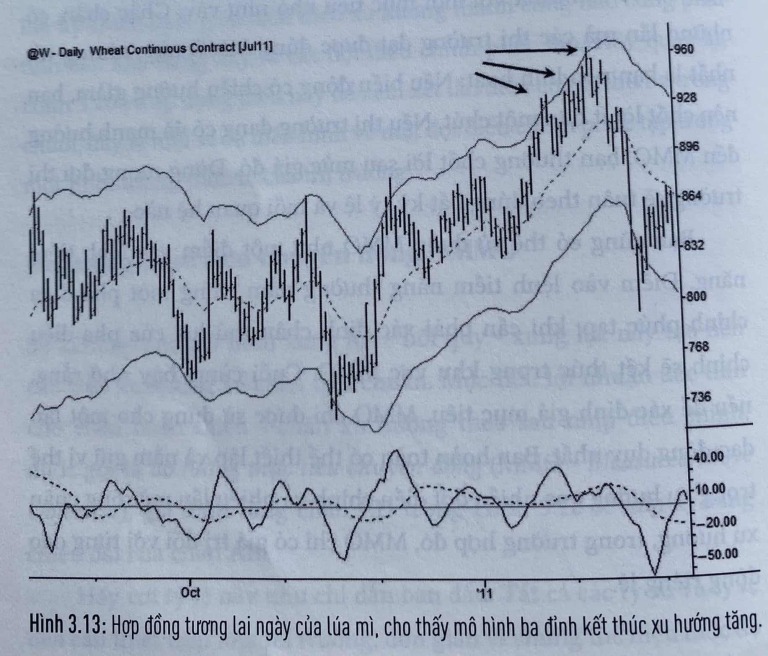

Chuyển động parabol mở rộng thành mô hình cao trào là một mô hình ấn tượng nhưng hiếm gặp. Một số mô hình khác phổ biến và tinh tế hơn cũng có thể là dấu hiệu của cao trào. Một trong những mô hình quan trọng nhất là mô hình ba lần đẩy, xuất hiện trên biểu đồ giá khi ba đỉnh hoặc ba đáy mới hình thành sau khi một xu hướng đã mở rộng tới một mức độ nào đó. Các đỉnh hoặc đáy thường đối xứng về thời gian (có nghĩa là chúng cách nhau khá đều theo chiều ngang trên biểu đồ) và theo giá. Với các ví dụ tốt nhất, lần đẩy thứ ba phá vỡ đường xu hướng vẽ qua hai lần đẩy trước, cho thấy cao trào ngắn hạn ở khung thời gian thấp hơn. Ba lần đẩy tạo nên mô hình này cũng thường có khoảng cách gần nhau hơn so với hầu hết các đỉnh khác trong xu hướng, cho thấy tốc độ hoạt động giao dịch (không nhất thiết là thanh khoản) đã tăng tốc. Ví dụ: Nếu một thị trường đã hình thành các đỉnh mới theo xu hướng cứ sau 15 nến, thì mô hình ba lần đẩy có thể xảy ra với các đỉnh cách nhau 5 nến. Đây chỉ là một chỉ dẫn, nhưng việc đẩy giá lên đỉnh mới dồn dập hơn cho thấy sự điên cuồng nhất định nào đó của người mua.

Hình 3.13 là một ví dụ điển hình của mô hình này, nó đã kết thúc xu hướng tăng của hợp đồng tương lai lúa mì vào đầu năm 2011.

Nếu chưa bao giờ nghe đến mô hình này, có lẽ bạn thấy rằng nó rất lạ lẫm. Có bí ẩn nào bên trong mô hình ba lần đẩy? Tại sao không phải là bốn hay năm lần? Để chắc chắn, không có gì có thể đúng 100%, nhưng mô hình này đủ tin cậy để chúng ta phải chú ý khi nó xuất hiện. Như với tất cả các mô hình kết thúc xu hướng tiềm năng khác, nó có thể không làm cơ sở vào một vị thế nghịch hướng, nhưng ít nhất nó nên được coi là một cảnh báo siết chặt điểm cắt lỗ và giảm quy mô vị thế có hướng thuận với xu hướng đang thịnh hành. Ít nhất, đừng gia tăng quá nhiều rủi ro trong pha điều chỉnh tiếp theo, vì bây giờ xác suất thất bại của pha điều chỉnh đó đã cao hơn.

Giống như với tất cả các mô hình, bạn phải tự hỏi, “Tại sao mô hình này lại tồn tại? Điều gì làm cho nó hoạt động?”. Trong trường hợp này, rất có thể đó là sự phát triển thái quá của mô hình xung lực – hồi quy – xung lực cơ bản thúc đẩy mọi xu hướng. Hình 3.14 cho thấy một giản đồ của mô hình này, nó cũng phá vỡ cấu trúc ba chân – có thể không rõ ràng khi nhìn sơ qua. Đây là một mô hình quan trọng phải ghi nhớ, nó xảy ra ở tất cả các thị trường và trên tất cả các khung thời gian, nó rất tinh vi nên nhiều thường không để ý nó

Happy Live team biên soạn/The art and Science of technical analysis

Có thể bạn quan tâm

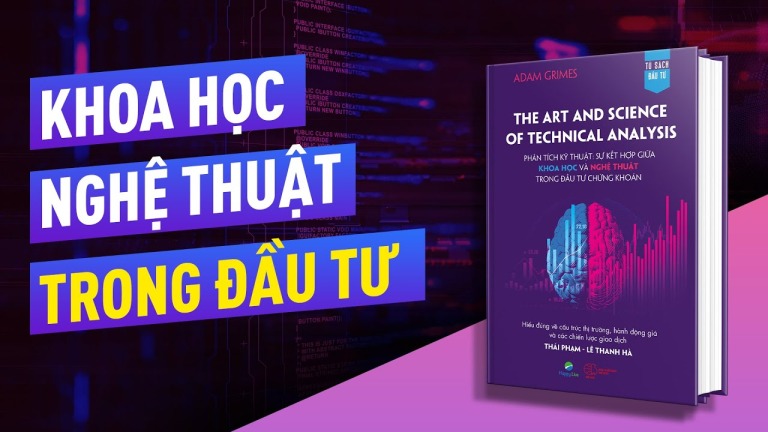

The art an Science of Technical Analysis: Sự kết hợp giữa khoa học và nghệ thuật trong ĐTCK