Tìm hiểu về NPV – Net Present Value hay giá trị hiện tại thuần

Việc dùng phương pháp Giá trị hiện tại thuần (Net Present Value – NPV) cho các quyết định đầu tư luôn hợp lý. Nếu các ước tính về dòng tiền là khách quan thì có thể tự tin các phép tính này sẽ đưa chúng ta tới những quyết định tốt về phương án đầu tư.

Để tìm hiểu NPV là gì, chúng ta sẽ nghiên cứu về một ví dụ đơn giản bên dưới.

Mua xe tải, đánh giá khoản mục đầu tư này bằng NPV

Công ty của bạn đang cân nhắc mua một chiếc xe tải có giá khoảng 700 triệu đồng. Thời gian sử dụng dự kiến là 7 năm, sau đó sẽ thanh lý.

Ước tính mỗi năm chiếc xe này sẽ mang về cho công ty 150 triệu đồng.

Tỷ suất chiết khấu (theo chi phí lãi vay ngân hàng) là 10%.

Vậy công ty có nên mua chiếc xe này không?

Chúng ta sẽ dùng phương pháp tính giá trị hiện tại thuần để phân tích khoản mục đầu tư cơ bản này. Đây là phương pháp mà các chuyên gia tài chính thường sử dụng để đánh giá các khoản mục đầu tư bên cạnh phương pháp IRR.

Phương pháp Giá trị hiện tại thuần (Net Present Value – NPV) là gì?

Giá trị hiện tại thuần – NPV là chênh lệch giữa giá trị hiện tại của dòng tiền vào (cash inflows) và giá trị hiện tại của dòng tiền ra (cash outflows). Phương pháp này sử dụng giá trị tiền tệ theo thời gian để khấu trừ dòng tiền tương lai thu về giá trị hiện tại của một khoản mục đầu tư cơ bản, dựa trên lãi suất chiết khấu kỳ vọng.

Hãy nhìn vào ảnh bên trên để hình dung, tính NPV là chuyển chuỗi dòng tiền thuần ở các thời điểm trong tương lai (future) về giá trị hiện tại (now) theo tỉ suất chiết khấu. Sau đó, ta tiếp tục lấy kết quả trừ cho chi phí đầu tư ban đầu.

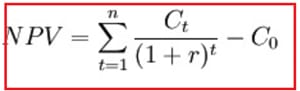

Công thức tính NPV

Trong đó

Ct : Dòng tiền thuần tại thời gian t (Cashflow)

C0 : Chi phí vốn ban đầu của khoản đầu tư/dự án

r : Tỉ lệ chiết khấu

n : Tổng thời gian thực hiện dự án

t : Thời gian tính dòng tiền

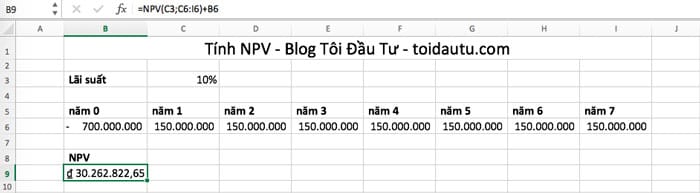

Tính NPV bằng hàm Excel

Nếu bạn cảm thấy khó khăn với công thức trên, ta có thể dùng hàm NPV trong excel để tính toán cho mau.

Hàm NPV như sau: “=NPV(rate,value1,[value2],…)+value0“

Trong đó:

rate : Lãi suất chiết khấu (theo ví dụ là 10%).

value0: Chi phí vốn ban đầu (theo ví dụ là 700 triệu đồng, để dấu âm).

value1, 2, 3 : Dòng tiền mỗi năm 1, 2, 3… (theo ví dụ là 150 triệu đồng mỗi năm).

Dấu trong hàm NPV có thể là dấu “phẩy” hoặc “chấm” tuỳ thiết lập máy tính của bạn.

Dựa vào công thức tính NPV và dữ liệu được cho ở đầu bài viết, ta lập bảng tính và cú pháp như ảnh:

Kết quả NPV cho quyết định mua xe là khoảng 30 triệu đồng (làm tròn). Tức NPV > 0.

Ta nên hiểu điều này như thế nào?

Nếu giá trị hiện tại thuần NPV của một dự án đầu tư lớn hơn 0, dự án đó nên được thông qua (NPV > 0). Bởi vì thu nhập thu về đã lớn hơn ngưỡng hoà vốn. Ở đây, con số dòng tiền dương là khoảng 30 triệu đồng cho thấy nó có lợi tức cao hơn 10%.

Nếu NPV = 0 đạt ngưỡng hoà vốn, có thể thông qua hoặc không tuỳ vào tỷ suất chiết khấu kỳ vọng của bạn đưa ra ban đầu là lạc quan hay thận trọng.

Còn NPV <0 thì không cần thông qua dự án.

Tại sao các chuyên gia tài chính thích sử dụng NPV?

Một là, NPV tính đến giá trị tiền tệ theo thời gian, theo đó nó khấu trừ dòng tiền tương lai để thu về giá trị hiện tại.

Hai là, NPV xem xét đến chi phí đầu tư cơ bản (thường rất nhiều tiền) hoặc ngưỡng hoàn vốn của doanh nghiệp.

Ba là, NPV cũng cho phép so sánh kế hoạch phân bổ ngân sách với giá trị hiện tại của dòng tiền thu về.

Nhược điểm của NPV

(1) Khó giải thích với người khác để hiểu được NPV

Bạn là kế toán hoặc chuyên viên tài chính của doanh nghiệp, được giao nhiệm vụ xem xét khoản đầu tư vào chiếc xe theo ví dụ bên trên. Sau khi tính toán NPV, bạn làm thế nào để trình bày với giám đốc và các lãnh đạo khác để họ chấp nhận lập luận của bạn?

Giá trị đầu tư ban đầu thì dễ hiểu, còn thời gian hoàn vốn cũng tạm được. Nhưng giá trị hiện tại thuần là con số dựa trên giá trị chiết khấu của dòng tiền tương lai, um, nghe hơi khó hiểu với những người mà chuyên môn không thuộc tài chính.

Và không phải lãnh đạo nào cũng có chuyên môn về tài chính để dễ dàng hiểu được NPV.

Lúc này bạn cần kiên nhẫn, bởi vì các khoản đầu tư có NPV >0 đều sẽ làm gia tăng giá trị cho cổ đông. Với điều kiện là các ước tính của bạn phải hợp lý.

(2) Phép tính NPV dựa trên các ước tính

Chúng ta thấy rằng để tính được NPV, bạn phải giả định các con số quá nhiều.

Chi phí ban đầu của một dự án có thể dao động, tình trạng “đội vốn” rất dễ xảy ra. Đơn cử như ví dụ bên trên của chúng ta thì giá xe dễ dự đoán, nhưng nếu bạn đang muốn xây dựng một khu chung cư thì sao?

Dòng tiền mỗi năm cũng tương tự, chỉ là các phỏng đoán của bạn. Còn tỷ lệ chiết khấu nữa, bạn căn cứ vào đâu để đưa ra tỷ lệ này?

Đấy, một bài tập trên lớp thì khá đơn giản vì các con số đã được cho sẵn. Nhưng khi bước vào một tình huống thực tế tại công ty của bạn thì các con số này bạn phải tự ước tính rồi sau đó mới sử dụng công thức NPV để ra kết luận cuối cùng.

Dân tài chính hay có từ lóng là “bốc thuốc” cho việc đánh giá các dự án đầu tư.

Nghĩa là các con số do bạn đưa ra, NPV dương hay âm là do bạn. Bạn muốn NPV >0 thì chỉ cần cho các dòng tiền thu về hàng năm cao một chút hoặc thay đổi các con số khác, và ngược lại.

Thế nên khi dùng NPV để đánh giá dự án đầu tư, việc ước tính các con số phải khách quan.

Việc hiểu rõ cách tính NPV có thể giúp bạn đặt câu hỏi về giả định của người khác và tự tin hơn trong việc giải thích tại sao nên tiến hành đầu tư hay không.

Nguồn: Toidautu

Có thể bạn quan tâm: Tủ sách Đầu tư Happy.Live