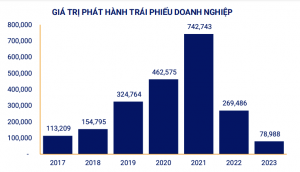

Trái phiếu doanh nghiệp “tăng nóng”

Khi huy động vốn từ ngân hàng còn tương đối khó khăn vì gói hỗ trợ tín dụng chưa đến được với doanh nghiệp, kênh trái phiếu có thể tiếp tục sôi động trong thời gian tới.

Lượng trái phiếu phát hành trong tháng 4 đạt hơn 30.120 tỷ đồng, chỉ kém cả quý đầu năm khoảng 5.000 tỷ đồng.

Theo thống kê của Sở Giao dịch chứng khoán Hà Nội (HNX), các ngân hàng phát hành 14.400 tỷ đồng với kỳ hạn bình quân bốn năm, tăng gấp 15 lần so với ba tháng đầu năm im ắng chống dịch. Trong đó, nhiều nhà băng huy động liên tiếp vài nghìn tỷ đồng như BIDV, VIB, HD Bank.

Doanh nghiệp bất động sản cũng có lượng phát hành lớn với hơn 9.650 tỷ đồng. Luỹ kế bốn tháng đầu năm, dòng vốn huy động qua kênh trái phiếu của nhóm này đạt trên 29.200 tỷ đồng.

“Khi huy động vốn từ ngân hàng còn tương đối khó khăn vì gói hỗ trợ tín dụng chưa đến được với doanh nghiệp, kênh trái phiếu có thể tiếp tục sôi động trong thời gian tới”, chuyên gia của Công ty cổ phần Chứng khoán Bảo Việt (BVSC) nhận định.

Trong bối cảnh nhà đầu tư cá nhân có xu hướng tăng mua trái phiếu doanh nghiệp, Bộ Tài chính mới đây có văn bản khuyến nghị việc đầu tư vào kênh này cần được cân nhắc kỹ và thận trọng. Nhà đầu tư cần trước hết phân biệt phương thức phát hành trái phiếu ra công chúng và trái phiếu doanh nghiệp riêng lẻ.

Trái phiếu doanh nghiệp phát hành ra công chúng phải tuân thủ nguyên tắc công bố thông tin, làm thủ tục đăng ký chào bán và phải được Uỷ ban Chứng khoán Nhà nước (SSC) cấp giấy chứng nhận. Trong khi đó, doanh nghiệp chỉ cần đáp ứng điều kiện phát hành, công bố thông tin trực tiếp cho bên mua và HNX đều có thể phát hành trái phiếu riêng lẻ.

Kênh đầu tư này khác với tiền gửi tiết kiệm tại ngân hàng và chỉ phù hợp với nhà đầu tư chứng khoán chuyên nghiệp, có khả năng phân tích và đánh giá rủi ro. Bộ Tài chính lưu ý nhà đầu tư nhìn nhận lãi suất cao đi kèm với rủi ro cao. Không nên mua trái phiếu chỉ vì lãi suất cao mà chưa tìm hiểu đặc điểm và những rủi ro có thể xảy ra.

“Nhà đầu tư cũng phải hết sức thận trọng với cam kết mua lại của tổ chức bảo lãnh, phân phối trái phiếu (ngân hàng thương mại, công ty chứng khoán…) do các tổ chức này có thể không thực hiện được vì phải đáp ứng các quy định về chỉ tiêu an toàn tài chính theo quy định hoặc gặp khó khăn tài chính”, Bộ Tài chính cảnh báo.

Trao đổi với VnExpress, ông Phạm Thiên Quang – Giám đốc Khối Dịch vụ đầu tư và quản lý tài sản, Công ty cổ phần Chứng khoán VNDIRECT nhận định trái phiếu doanh nghiệp không có thị trường giao dịch chính thức như cổ phiếu nên nhà đầu tư nắm giữ phải chờ đáo hạn để nhận lại vốn. Vì thế, rủi ro doanh nghiệp kinh doanh không hiệu quả và khó khăn trong tất toán nợ sẽ thường trực.

Trái phiếu doanh nghiệp cũng không dễ mua vào bán ra. Nếu nhà đầu tư muốn bán trước hạn thì có thể chịu lỗ khi giá bán cộng lãi suất nhận được thấp hơn vốn đầu tư.

Theo thống kê của VNDIRECT, lãi suất phát hành trái phiếu doanh nghiệp bình quân năm ngoái là 9% một năm. Khoảng 17% trái phiếu có lãi suất từ 11-13%, khoảng 1% trên mức này và còn lại đều thấp hơn.

“Nếu doanh nghiệp phát hành trái phiếu cao hơn thì cần tìm hiểu thêm, có thể nguyên nhân xuất phát từ khó khăn nội tại như lịch sử tín nhiệm thấp, kế hoạch kinh doanh không khả thi hoặc thậm chí mục đích vay vốn không minh bạch”, ông Quang đưa lời khuyên.

Nguồn: VN Express

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town

(mua tích trữ cổ phiếu và làm giàu dưới tác động của lãi kép)