Trend Following: David Harding nhà giao dịch đi theo xu hướng vĩ đại

Trend Following – David Harding là một nhà giao dịch theo xu hướng đạt được thành công vang dội. Ngày nay, quỹ giao dịch theo xu hướng của ông cho khách hàng có tài sản quản lý (NAV) vượt hơn 30 tỷ đô la.

Học hỏi, đúc kết từ những nhà giao dịch theo xu hướng thành công

Cách khôn ngoan và hiệu quả nhất để giao dịch theo xu hướng không chỉ nằm trong việc học các quy tắc hình thành chiếc lược, hoặc nghiên cứu khoa học hành vi, mà bằng cách xem từng ngóc ngách hành động của các nhà giao dịch theo phong cách này – phương pháp “lấy hình mẫu” mà Anthony Robbins hay áp dụng. Tuy nhiên, nhiều người lấn cấn không tin vào việc có thể làm tốt hơn nếu có thầy hoặc có hướng dẫn – ngay cả khi chỉ từ một cuốn sách. Họ sẽ đăng ký lớp học nấu ăn, ngôn ngữ, đặt cược tiền của mình vào những người nổi tiếng trên truyền thông, nhưng họ lại không tận dụng những đúc kết quý báu từ những người đã kiếm được lợi nhuận khủng. Họ thích mày mò thứ mới, nào ngờ nó đã có từ lâu, họ không chịu lấy hình mẫu từ những nhà giao dịch đã được chứng minh. Tuy nhiên bằng chứng cho thấy học theo hình mẫu là rất quan trọng đối với thành công trong giao dịch theo xu hướng

Đằng đẵng qua gần 20 năm nghiên cứu, tôi nhận ra rằng nếu bạn nghiêm túc cân nhắc dữ liệu hiệu suất của giao dịch theo xu hướng, bạn tự đưa ra lựa chọn.

Một là bạn chấp nhận dữ liệu là chính xác, đánh giá trung thực về bản thân và phương thức kiếm lợi nhuận của bạn, sau đó kiên trì cải thiện. Hoặc bạn có thể vờ rằng hiệu suất của các nhà giao dịch theo xu hướng không tồn tại trên đời và tiếp tục đầu tư thụ động vào chỉ số, chờ đợi có ngày thị trường điều chỉnh.

Tác giả Tom Friedman thấy được những lợi ích to lớn khi tư duy rộng mở. Ông hiểu bước đầu tiên đến với triết lý đối lập là tư duy của nhà tổng quát học:

“Các chiến lược gia vĩ đại trong quá khứ đều nhìn bao quát cả khu rừng lẫn cái cây. Họ tinh thông kim cổ, và hoạt động với góc nhìn đa chiều. Họ hiểu thế giới là một mạng lưới, điều chỉnh chỗ này sẽ dẫn đến tác động chỗ khác – rằng mọi thứ đều kết nối với nhau.

Tuy nhiên, ngày nay chúng ta biết tìm ở đâu một người nắm tổng quát như vậy bây giờ?… Xu hướng chủ chốt trong các trường đại học và các viện nghiên cứu là càng ngày càng chuyên môn hóa: Phân tích chuyên sâu trong một lĩnh vực được chú trọng hơn góc nhìn rộng rãi trên nhiều lĩnh vực. Và nếu không nhận thức được bức tranh tổng thể – không ý thức được các phương tiện hội tụ có thể cho ra kết quả tốt hoặc xấu – thì không thể sinh ra chiến lược. Và nếu không có chiến lược thì chỉ có trôi dạt”.

Các nhà giao dịch tôi đề cập trong cuốn Trend Following này quan sát sân chơi dưới mắt nhìn tổng quát. Họ thấy điều gì là quan trọng, cắt bỏ những gì thừa thãi. Charles Faulkner cũng lưu ý bạn cũng phải hiểu bản thân mình:

Giao dịch bằng phân tích kỹ thuật chẳng có gì hào nhoáng. Nó sẽ hiếm khi báo hiệu cho bạn mua đáy và bán đỉnh.

Nhưng giao dịch nên là một việc kinh doanh, và chương trình có hệ thống là kế hoạch nhằm kiếm lợi nhuận qua thời gian, chứ không phải từ một giao dịch duy nhất.

Kỳ vọng cao là điều cần thiết để thành công, nhưng ảo tưởng không thực tế chỉ lãng phí thời gian. Máy tính không cho người dùng biết cách kiếm lợi nhuận trên thị trường; chúng chỉ có thể xác định ý tưởng của chúng ta mà thôi.

Việc giao dịch theo hệ thống thay vì theo tâm lý có nghĩa tách biệt bản thân khỏi quá trình giao dịch. Điều này có thể bắt đầu với ngôn từ bạn dùng. “Tôi tham gia vào giao dịch” và “Tôi làm việc như một nhà giao dịch” rất khác với “Tôi là nhà giao dịch” hoặc “Tôi sở hữu vài cổ phiếu và trái phiếu” (từ một nhà đầu cơ lớn ở Bờ Đông).

Dường như những phù thủy thị trường mà tôi đã gặp áp dụng câu nói của William Blake vào cuộc sống: “Tôi phải tạo ra hệ thống của riêng mình hoặc làm nô lệ cho hệ thống của người khác”. Họ tự tạo hệ thống riêng – trong giao dịch, trong cuộc sống và trong ngôn từ. Họ không cho phép người khác định nghĩa họ hoặc từ ngữ họ dùng. Chẳng trách lắm lúc họ bị đánh giá là thô lỗ, khó tính, đi ngược quan điểm thông thường và tự phụ.

Nhưng họ biết sự thật lớn hơn – họ là chính bản thân họ, họ biết điều gì phù hợp với mình.

Trong ấn bản đầu tiên của cuốn sách này không có sự xuất hiện của nhà giao dịch theo xu hướng David Harding. Nhưng ông đã xây dựng tên tuổi của mình như một người dẫn đầu thế hệ những nhà giao dịch theo xu hướng thế hệ mới, bao gồm Leda Braga, Clif Asness, Martin Lueck, Anthony Todd, Svante Bergström, Gerard van Vliet, Ewan Kirk, Martin Estlander, Zbigniew Hermaszewski, Natasha Reeve-Grey và Jean-Philippe Bouchaud.

Harding cho chúng ta những góc nhìn, động lực và bài học trường tồn cùng thời gian cho tất cả các nhà giao dịch theo xu hướng đầy tham vọng (từ F0 – những người mới bắt đầu) cho đến các chuyên gia với kinh nghiệm sai lầm. Những bậc thầy giao dịch cho ta những bài học hết sức tuyệt vời, nhưng 100 năm nữa, những cái tên khác sẽ thay thế họ. Những cái tên thay đổi, nhưng chiến lược giao dịch theo xu hướng vẫn mãi trường tồn.

David Harding

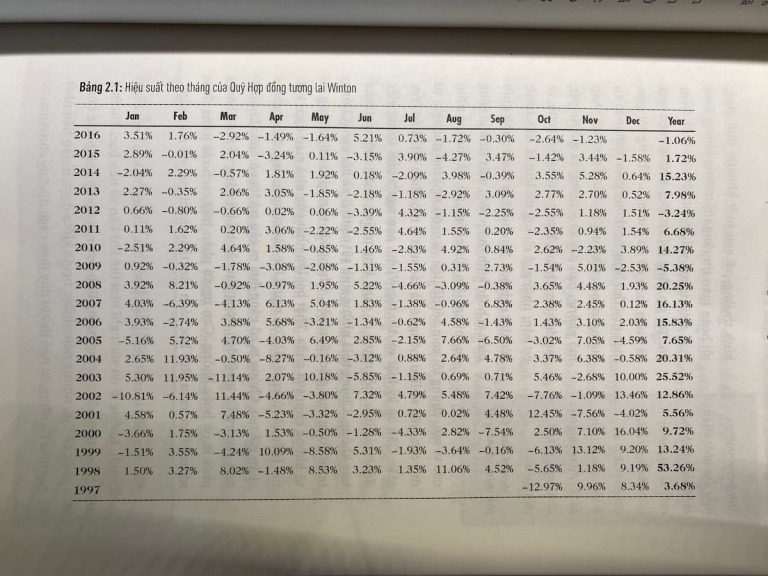

David Harding là một nhà giao dịch theo xu hướng đạt được thành công vang dội. Ngày nay, quỹ giao dịch theo xu hướng của ông cho khách hàng có tài sản quản lý (NAV) vượt hơn 30 tỷ đô la. Trong một khoảng thời gian dài, quỹ của ông duy trì lợi nhuận 20% mỗi năm, nhưng đã giảm đi phần nào do lượng tài sản quản lý ngày càng tăng mạnh.

Sinh ra ở Luân Đôn và lớn lên ở Oxfordshire, Harding đã luôn hứng thú với đầu tư – ảnh hưởng của bố ông, vốn là một thợ làm vườn thích đặt cược vào thị trường. Mẹ ông là giáo viên tiếng Pháp. Thuở thiếu thời, ông có thiên hướng khoa học và chẳng mấy chốc ông đã tìm được cách để phát huy tài năng. Khởi đầu sự nghiệp, ông làm việc tại Sabre Fund Management với nhiệm vụ thiết kế các hệ thống giao dịch. Sau đó, ông gặp Michael Adam và Martin Lueck. Bộ ba chung tay khởi dựng công ty giao dịch theo xu hướng quản lý tiền cho khách hàng mang tên Adam, Harding, and Lueck (AHL).

Trong vài năm, Man Group mua lại AHL, biến công ty và hệ thống giao dịch theo xu hướng của mình thành mãnh hổ, quản lý hàng tỷ đô la. Giàu có sau phi vụ mua bán, Harding biết phần lớn thành công của Man Group là nhờ các hệ thống giao dịch của ông. Nhưng không muốn an phận thủ thường với số tiền trên, ông thành lập Winton Capital và gầy dựng nó lớn mạnh. Tất cả những thành công đều xuất phát từ một nền tảng cụ thể. Nhưng trước khi đi sâu vào triết lý ấy, ta hãy xem xét hiệu suất đầu tư của ông.

Tôi đã có nhiều lần hân hạnh được trò chuyện với Harding. Ông là một người rất thực tế, chăm chỉ, nhưng cũng vô cùng cạnh tranh. Ông nung nấu chiến thắng. Harding không phải kiểu người sinh ra trong nhung lụa. Ông cần cù làm việc. Ông đã luyện tập có chủ đích – loại hình luyện tập mà nhà tâm lý học Anders Ericsson nghiên cứu:

Ban đầu, tôi làm việc cho một công ty mà ban lãnh đạo áp dụng lối giao dịch rất truyền thống. Hằng ngày, tôi và tầm 10 người bỏ ra nửa đầu ngày để vẽ khoảng 400 đồ thị bằng tay. Chán vô cùng.

Tôi làm điều này trong khoảng hai năm. Chăm chỉ cập nhật các đồ thị buộc ta phải tập trung vào dữ liệu chi tiết hơn rất nhiều so với bình thường, và sau một khoảng thời gian, tôi hoàn toàn tin rằng thị trường không hiệu quả, trái ngược với lý thuyết vào thời điểm đó. Tôi tin rằng thị trường không hiệu quả và hoàn toàn có xu hướng…

Chúng tôi giao dịch mọi thứ bằng hệ thống giao dịch theo xu hướng và nó có hiệu quả. Bằng phương pháp mô phỏng, bạn nảy ra ý tưởng và giả thuyết, sau đó kiểm chứng. Trong những năm qua, về cơ bản, những gì chúng tôi làm là tiến hành các thử nghiệm. Nhưng thay vì sử dụng kính hiển vi hoặc kính thiên văn, máy tính là công cụ thí nghiệm của chúng tôi. Và thay vì nhìn các vì sao, chúng tôi xem xét dữ liệu và ngôn ngữ mô phỏng… tư duy dựa trên số liệu thống kê và xác suất là một điều rất phản trực giác.

Cần có kỷ luật và đào tạo. Ví dụ, con người giỏi trong việc đánh giá liệu một người có đang lăng nhăng trong mối quan hệ hay không. Chúng ta là những sinh vật có tính xã hội cao. Chúng ta sử dụng trực giác rất nhiều. Nhưng khi trực giác sai, chúng ta sẽ không chịu sửa chữa. Thất bại lớn nhất của nhà giao dịch khi tìm hiểu về rủi ro là gì? Con người lúc nào cũng mong cầu sự chắc chắn giả tạo. Chúng ta cố gắng đưa ra câu trả lời có hoặc không, một câu trả lời tuyệt đối, trong khi câu trả lời đúng có thể không phải là có hoặc không. Con người phân biệt rạch ròi trắng đen nhưng thực ra ta phải học cách cảm thấy thoải mái với màu xám.

Sắc xám này là triết lý, mà sâu trong đầu, chúng ta khó lòng chấp nhận nổi. Không ai đủ sức nghĩ như thế khi bàn về tiền bạc. Thường thì chúng ta muốn mường tượng lĩnh vực này có độ chính xác đồng đều nhất có thể, nhưng nếu những người kiếm được nhiều tiền nhất tư duy như Harding, ta nên thử tư duy theo cách đó. Suy cho cùng, có lẽ bài học tôi tâm đắc nhất từ Harding chính là điều được nhắc đến trong cuốn sách lưu hành nội bộ của ông mang tên The Winton Papers (Tạm dịch: Các giấy tờ của Winton). Ai bỏ tiền vào thị trường đều nên thấm nhuần triết lý ra quyết định của ông:

Tác động tổng hợp của những thiên kiến tâm lý mà mọi người đều có và sự bắt chước dẫn đến các kiểu mẫu hành vi, dù chúng không tương quan với quá trình ra quyết định một cách lý tính hoặc hiệu quả thông tin, các kiểu mẫu hành vi ấy có hệ thống rõ ràng. Thị trường tương đương với các mẫu hình hành vi này chính là thị trường có xu hướng, theo đó giá có xu hướng di chuyển đều đặn theo một hướng để phản ứng với thông tin. Việc áp dụng rộng rãi các mô hình đầu tư, như đầu tư theo chỉ số, giới thiệu các cơ chế thị trường đẩy mạnh hiệu ứng bầy đàn trên quy mô lớn.

Mặc dù những lời trên được Harding viết trước các sự kiện năm 2008, góc nhìn của ông giải thích cho sự sụp đổ diễn ra sau đó. Những ai muốn học cách giao dịch và không muốn đổ lỗi khi hiệu suất giảm có thể học hỏi từ phương pháp của Harding. Nhưng ông biết cách tiếp cận của mình cũng bị chỉ trích: “Hầu hết mọi người cho rằng nó không hiệu quả hoặc nếu có thì sẽ sớm muộn sẽ không còn hiệu quả.

Chúng tôi hầu như không bao giờ thực hiện bất kỳ điều gì dựa trên ý kiến cá nhân. Nếu có thì đó là ý kiến về hiện tượng toán học và phân phối thống kê, chứ không phải ý kiến về chính sách của Fed”.

Happy Live Team biên soạn/ Trend Following