VN-Index nếu vượt vùng 1.300 sẽ trở lại “sóng” tăng sớm, nhà đầu tư ưu tiên các nhóm ngành phục hồi theo chu kỳ kinh tế

Chuyên gia cho rằng việc đa dạng hóa danh mục đầu tư theo ngành để đón dòng tiền xoay chuyển là một chiến lược nhà đầu tư có thể áp dụng. Việc lựa chọn cổ phiếu cần phải được cân nhắc kỹ lưỡng khi sự phân hóa diễn ra ngày càng rõ nét.

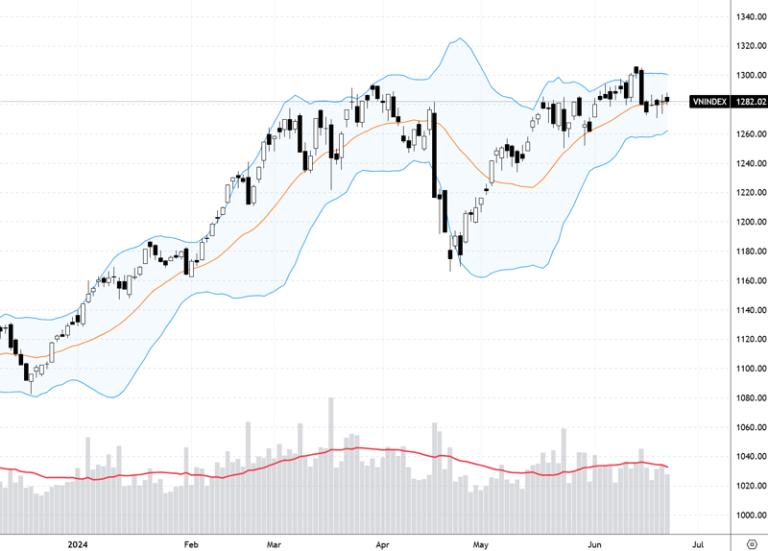

Thị trường chứng khoán tuần 17-21/6 ghi nhận diễn biến sideway quanh khu vực 1.270-1.290 điểm của VN-Index. Thị trường chỉ vận động trong biên độ hẹp với giá trị giao dịch thấp hơn khoảng 10% so với tuần trước. So với tuần trước, VN-Index tăng 2,11 điểm (+0.16%) lên 1.282,02 điểm. Điểm trừ đến từ dòng vốn ngoại khi khối ngoại tiếp tục bán ròng gần 5.000 tỷ đồng xuyên suốt 5 phiên giao dịch vừa qua.

Nhận định về VN-Index tuần tới, chuyên gia cho rằng nhà đầu tư nên tập trung vào các cơ hội tại nhóm ngành và doanh nghiệp kỳ vọng kết quả kinh doanh tốt, đi liền với sự phục hồi kinh tế. Tuy nhiên, việc lựa chọn cổ phiếu cần phải được cân nhắc kỹ lưỡng khi sự phân hóa diễn ra ngày càng rõ nét.

Thị trường cần tích luỹ thêm, nhịp chỉnh là cơ hội mua vào

Theo ông Bùi Văn Huy – Giám đốc Chứng khoán DSC chi nhánh TP. Hồ Chí Minh, VN-Index đã có tuần tăng nhẹ, tuy nhiên diễn biến tương đối thận trọng và phân hóa với việc thanh khoản thấp và khối ngoại vẫn tiếp tục bán ròng. Thị trường vẫn thiếu vắng thông tin hỗ trợ, bối cảnh trong và ngoài nước vẫn chưa thực sự rõ ràng.

Ông Huy cho rằng thị trường vẫn cần tích lũy thêm 1-2 tuần trước khi chờ đợi những thông tin hỗ trợ mới từ số liệu kinh tế quý 2 và mùa KQKD mới. Hỗ trợ mạnh của thị trường là 1.240-1.250 điểm và thị trường vẫn có kịch bản kiểm định vùng hỗ trợ này trong trường hợp cầu suy yếu. Các nhịp điều chỉnh về vùng này là cơ hội mua. Trường hợp tích cực nếu VN-Index vượt qua vùng quanh 1.290 điểm sẽ có thể trở lại sóng tăng sớm hơn dự kiến. Đồng thời, vị chuyên gia chưa thấy khả năng thị trường tiêu cực giảm quá vùng 1.240-1.250 điểm.

Bàn về động thái bán ròng miệt mài của khối ngoại, ông Huy cho rằng đà bán sẽ tiếp tục mạnh trong các phiên sắp tới do nguyên nhân chênh lệch lãi suất và sự phân bổ vốn trong phạm vi toàn cầu. Áp lực bán ròng của khối ngoại là đáng lo nhưng thực sự là điều thị trường cần chấp nhận do môi trường lãi suất thấp.

Đưa ra lời khuyên cho nhà đầu tư, ông Huy nhận định chiến lược phù hợp là nắm giữ tỷ trọng nhất định, chờ chỉnh sâu hơn hoặc đợi thị trường rõ kịch bản rồi hành động. Các nhóm ngành phục hồi theo chu kỳ kinh tế vẫn sẽ được ưu tiên.

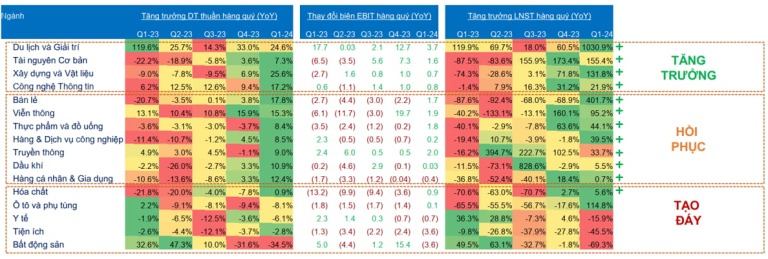

Liên quan tới bức tranh mùa KQKD quý 2, theo chuyên gia sẽ có những diễn biến tương tự với bức tranh quý đầu năm theo hướng tiếp tục ghi nhận đà tăng trưởng lợi nhuận đồng thuận với sự phục hồi của nền kinh tế. Các nhóm ngành nổi bật có thể kể đến là Công nghệ thông tin, Tài nguyên cơ bản, Vật liệu xây dựng, Du lịch và giải trí, Bán lẻ, Viễn Thông, Thực phẩm đồ uống,… vì số liệu cho thấy đà phục hồi kinh tế vẫn tiếp tục diễn ra tích cực.

Trong khi đó đối với các doanh nghiệp BĐS hay Ngân hàng, ông Huy đánh giá sẽ còn nhiều khó khăn khi tình hình thị trường BĐS vẫn còn khá ảm đạm và phải chờ những cú hích từ các chính sách mới.

Thị trường tập trung vào bức tranh kết quả kinh doanh quý 2, nhà đầu tư có thể đa dạng hóa danh mục đầu tư theo ngành

Ông Nguyễn Anh Khoa, Trưởng phòng – Nghiên cứu Chứng khoán Agriseco đánh giá đây là nhịp tái tích lũy của thị trường chung sau phiên giảm điểm mạnh ngày 14/6. Mặc dù sóng ngành vẫn liên tục xoay vòng để giữ dòng tiền trên thị trường, áp lực bán đang có dấu hiệu gia tăng mỗi khi VN-Index tiến tới vùng kháng cự 1.295-1.300 điểm. Thị trường chưa có động lực để bứt phá mạnh mẽ do đang ở vùng trũng thông tin khi mùa đại hội cổ đông đã qua đi và sự chú ý đang đổ dồn vào KQKD quý 2. Tuy nhiên, với quy mô thanh khoản ngày càng tăng của thị trường được hỗ trợ bởi dòng vốn nội, ông Khoa cho rằng xu hướng tăng điểm của thị trường vẫn được bảo toàn, nhưng sẽ cần thêm thời gian để kiểm định lại lực cầu khi chỉ số đang tiến gần hơn tới vùng kháng cự 1.300 điểm.

Theo ông Khoa, bất chấp động thái bán ròng của nhà đầu tư nước ngoài, chỉ số VN-Index vẫn tương đối tích cực với trợ lực chủ yếu đến từ dòng vốn nội. Bên cạnh đó, các Ngân hàng Trung ương lớn trên thế giới đang tiến gần hơn đến chu kỳ nới lỏng chính sách tiền tệ sẽ giúp giảm bớt áp lực tỷ giá trong thời gian tới. Ngoài ra, mùa công bố KQKD quý 2 đang tới gần, với triển vọng tăng trưởng lợi nhuận tích cực trên toàn thị trường, nhà đầu tư có thể ưu tiên tập trung vào triển vọng lợi nhuận của các nhóm ngành, từ đó sàng lọc các mã cổ phiếu tiềm năng còn dư địa tăng trưởng và định giá hấp dẫn để tìm kiếm các cơ hội đầu tư chất lượng.

Liên quan tới câu chuyện nâng hạng thị trường, chuyên gia đến từ Agriseco cho rằng, kỳ vọng về câu chuyện nâng hạng sẽ trở nên rõ nét hơn trong khoảng thời gian cuối quý 3 – đầu quý 4 năm nay khi các nút thắt của thị trường Việt Nam dần có dấu hiệu được gỡ bỏ. Do vậy trong ngắn hạn, kết quả phân loại thị trường định kỳ có lẽ sẽ không làm ảnh hưởng tới tâm lý nhà đầu tư.

Vị chuyên gia cho rằng việc đa dạng hóa danh mục đầu tư theo ngành để đón dòng tiền xoay chuyển là một chiến lược nhà đầu tư có thể áp dụng. Việc lựa chọn cổ phiếu cần phải được cân nhắc kỹ lưỡng khi sự phân hóa diễn ra ngày càng rõ nét. Các nhóm ngành có câu chuyện tăng trưởng lợi nhuận tích cực so với cùng kỳ như Bán lẻ, Thép, Xuất khẩu, Xây dựng, Công nghệ thông tin – Viễn thông và Dầu khí được dự báo sẽ có khả năng thu hút dòng tiền trong thời gian tới. Ngoài ra, nhóm cổ phiếu với định giá rẻ cũng là một sự lựa chọn hấp dẫn của các nhà đầu tư, có thể kể đến nhóm ngân hàng khi mặt bằng P/B ngành quay trở lại mức 1,5x – mức định giá tương đối thấp so với thị trường chung (1,8) và so với trung bình 5 năm gần đây của nhóm ngành này (1,8x).

Tiến Phát (cafef)