William O’neil: Xác định thời điểm mua cổ phiếu bằng chiếc cốc tay cầm

Khi tìm hiểu một cổ phiếu, quan trọng là phải dựa trên phân tích kỹ thuật và các biểu đồ để nhận biết tình hình hoạt động của nó. Trong bài này, William O’neil đưa ra những chỉ dẫn cơ bản về cách đọc biểu đồ và giới thiệu một mô hình biểu đồ phổ biến – “chiếc cốc tay cầm”.

William O’neil: Xác định thời điểm mua cổ phiếu bằng “chiếc cốc tay cầm”

Biểu đồ quan trọng như thế nào khi lựa chọn cổ phiếu?

Chúng ta đều biết câu nói, “thời gian là vàng”. Câu nói này không chỉ đúng trong cuộc sống mà còn đúng trên thị trường chứng khoán. Biết được thời điểm tốt nhất để mua hoặc bán cổ phiếu là một kỹ năng quan trọng mà bất kỳ ai cũng có thể học và nên học. Sau đây là những hướng dẫn về diễn biến của cổ phiếu theo ngày hoặc theo tuần.

Các biểu đồ rất cần thiết bởi chúng cung cấp thông tin quan trọng về hoạt động của cổ phiếu trên thị trường. Bạn sẽ bỏ lỡ những thông tin quý giá này nếu chỉ tập trung vào các nhân tố cơ bản. Biểu đồ là mô tả bằng hình về diễn biến giá cả và khối lượng giao dịch cũng như mối liên hệ giữa giá hiện tại và giá trong quá khứ của một cổ phiếu.

Trên đường giá của biểu đồ, mỗi cột thể hiện diễn biến giá của một ngày hoặc một tuần xét theo 3 biến số. Đỉnh của cột thể hiện mức giá cao nhất của cổ phiếu giao dịch trong ngày (giá cao trong ngày). Đáy của cột thể hiện mức giá thấp trong ngày (giá thấp trong ngày). Đường cắt trục hoành thể hiện mức giá đóng cửa của cổ phiếu. Đáy của biểu đồ mô tả khối lượng giao dịch trong cùng thời gian, hàng ngày hoặc hàng tuần.

Làm thế nào để hiểu được tất cả các cột và đường cắt đó?

Chúng ta đã thảo luận về tầm quan trọng của khối lượng giao dịch. Bây giờ hãy cùng kết hợp khối lượng giao dịch với giá cả. Dễ dàng nhận ra dấu hiệu tích cực trên biểu đồ là khối lượng giao dịch tăng lớn trước khi giá tăng. Điều này thường chỉ ra ngày tích luỹ – các tổ chức lớn đang mua vào một loại cổ phiếu. Ngược lại, ngày phân phối (các tổ chức lớn đang bán ra một loại cổ phiếu) là ngày khối lượng giao dịch tăng khi cổ phiếu giảm giá.

Nếu giá có xu hướng giảm và khối lượng giao dịch cũng giảm đáng kể, nên lo lắng vì khối lượng giao dịch giảm cho thấy cổ phiếu không được bán ra nhiều. Tôi sử dụng cả những chỉ báo kỹ thuật và cơ bản bởi có những dấu hiệu xuất hiện trên biểu đồ, về khía cạnh kỹ thuật, có thể dự báo công khai và chuyên nghiệp sự thay đổi trong các nhân tố cơ bản. Điều này đặc biệt đúng khi những cổ phiếu hàng đầu đạt mức giá đỉnh điểm. Một số cổ phiếu có thể lên đến đỉnh điểm trong khi lợi nhuận hiện tại và lợi nhuận ước tính có vẻ lớn.

Trong “45 năm nghiên cứu về những cổ phiếu thành công nhất trên thị trường chứng khoán”, cùng với việc xem xét những nhân tố cơ bản, chúng tôi tập trung vào các chỉ báo kỹ thuật về diễn biến giá cả và khối lượng giao dịch thông qua nghiên cứu biểu đồ của các cổ phiếu hàng đầu. Chúng tôi nhận thấy một điểm chung là vùng củng cố giá hay các kiểu mô hình cơ bản cụ thể đều xuất hiện trong diễn biến giá cổ phiếu. Nó được hình thành chỉ trước khi các cổ phiếu đảo chiều và đạt mức giá trần mới. Thông thường, nó bắt nguồn từ những đợt điều chỉnh các chỉ số trên thị trường chung.

Biểu đồ của một cổ phiếu tiềm năng có dạng thế nào khi chuẩn bị đạt mức giá trần mới và tăng từ 100% đến 200% trở lên?

Có 3 mô hình cơ bản. Một trong những mô hình phổ biến nhất có tên là “chiếc cốc tay cầm”.

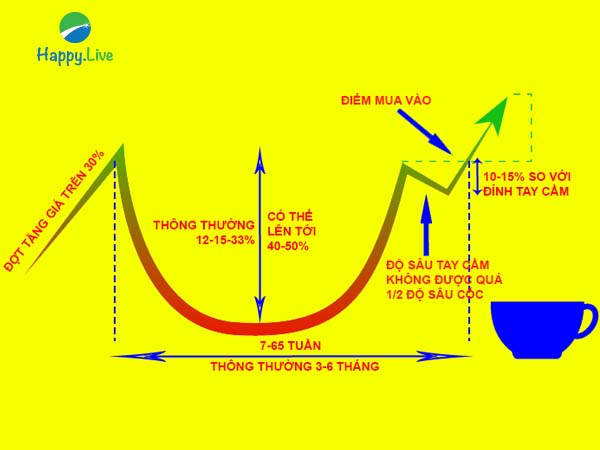

Mô hình được đặt tên như vậy bởi nó có hình trông giống như chiếc cốc uống cà phê. Khoảng cách từ điểm A đến B là phần đáy bên trái được hình thành khi thị trường đi xuống; B là phần đáy cốc được hình thành khi thị trường đang ở giai đoạn chuyển mình giữa suy thoái, dập dềnh và tăng trưởng trong vài tuần, và từ B đến C là thời điểm giá cổ phiếu tăng đến một ngưỡng nào đó dưới mức giá trần cũ. Từ C đến D và E tạo nên phần tay cầm. Toàn bộ khu vực từ A đến E được gọi là “chiếc cốc tay cầm”.

Trong nghiên cứu về những cổ phiếu thành công, tôi cũng xác định được điểm mua tốt nhất cho một cổ phiếu. Điểm mua tốt nhất thường xuất hiện khi giá cổ phiếu đạt mức giá trần mới. Điểm mua là điểm mà mức kháng cự thấp nhất (Mức kháng cự là mức giá có khuynh hướng chống lại biến động giá lên cao hơn nữa), có nghĩa là tại điểm đó, cổ phiếu có cơ hội lớn nhất để đạt mức giá cao hơn dựa trên diễn biến khối lượng giao dịch và giá của nó trong quá khứ và hiện tại.

Trong mô hình “chiếc cốc có tay cầm”, thời điểm tốt để mua cổ phiếu là ngay khi nó giao dịch ở mức 1/8 của một điểm ở trên mức giá trần trong phần tay cầm (tại các điểm C, D và E). Chúng tôi gọi đó là điểm cổ phiếu đạt giá trần mới, bởi nó thật sự là mức giá trần mới của toàn bộ giao dịch trong phần tay cầm, thường thấp hơn một chút so với giá trần cũ tại điểm A.

Tại sao không mua ngay ở khu vực đáy cốc?

Mọi người thường cảm thấy không thoải mái khi phải chờ đợi điểm mua vì cổ phiếu thường có mức giá cao hơn các mức giá khác trong khu vực đáy. Họ hỏi: “Tại sao không mua sớm hơn ở mức giá rẻ hơn để có một giao dịch thành công? Tại sao lại chờ đến khi cổ phiếu tăng vài điểm trước khi mua?” Mục đích không phải là mua ở mức giá rẻ nhất khi cổ phiếu có khả năng biến động giá lớn mà là mua đúng thời điểm có các cơ hội khiến cổ phiếu tăng giá đáng kể. Thông qua những nghiên cứu chi tiết về giá cổ phiếu trong quá khứ, tôi thấy có thể mua một cổ phiếu ở đúng điểm mua, nếu tất cả các nhân tố kỹ thuật và cơ bản của nó đều hợp lý. Cổ phiếu không giảm 8% so với giá ban đầu, và có cơ hội lớn để tăng giá cao hơn. Nếu làm đúng quy tắc này, đây là điểm ít rủi ro nhất.

Vào ngày cổ phiếu đảo chiều, khối lượng giao dịch cần phải tăng ít nhất 50% so với mức giao dịch trung bình hàng ngày. Lượng cầu mua của các tổ chức lớn đối với cổ phiếu của bạn tại điểm mua then chốt này cũng rất quan trọng. Các bảng cổ phiếu độc quyền trên IBD cho bạn biết tỷ lệ phần trăm thay đổi khối lượng giao dịch mỗi ngày.

Trong biểu đồ của chúng tôi, đường nét đứt từ điểm X đến điểm A được gọi là xu hướng tăng cao nhất. Những cổ phiếu mạnh tăng giá ít nhất 30% trong xu hướng tăng cao nhất. Mô hình “chiếc cốc có tay cầm” hoàn chỉnh cần ít nhất 7 đến 8 tuần để hình thành (từ điểm A đến điểm E). Nếu không, nó có thể thiếu sót và thất bại sau khi cổ phiếu đảo chiều. Mức giá sàn của một số cổ phiếu có thể kéo dài từ 3 đến 6 tháng hoặc lâu hơn, khoảng 15 tháng. Đa số cổ phiếu giảm 20% đến 30% từ mức giá trần tới đáy cốc (từ A đến B). Các phần tay cầm có thể chỉ kéo dài trong một thời gian ngắn (1 hoặc 2 tuần), hoặc kéo dài một vài tuần, và phải hướng xuống giá sàn. Điều này nhằm mục đích điều chỉnh giá ra khỏi xu hướng giảm xuống.

Các tay cầm hợp lý hiếm khi kéo giá xuống hơn 10% hoặc 15%. Chúng thường thể hiện khối lượng giao dịch giảm (không có thêm cổ phiếu được bán ra), hoặc một số vùng giá thay đổi không đáng kể (trong một vài tuần). Đó là một tín hiệu tích cực.

Lý thuyết có vẻ rõ ràng, nhưng diễn biến của cổ phiếu có thật sự hình thành các mô hình như vậy không?

Có một ví dụ kinh điển về mô hình “chiếc cốc có tay cầm” là về cổ phiếu Microsoft trong tháng 1-1991, một tuần trước khi đạt mức giá trần mới nó tiếp tục tăng giá gấp đôi (xem biểu đồ). Tại thời điểm đó, chỉ số EPS của Microsoft là 99 và sức mạnh giá tương đối là 96. Nó giảm 6 tuần từ điểm A, dao động giá xuống đáy cốc ở điểm B, bình ổn giá vào tháng 11 (điểm C) và sau đó hình thành một tay cầm rất hẹp (điểm D, E) trong 5 hoặc 6 tuần. Lưu ý rằng tay cầm ở nửa trên của toàn bộ mô hình (các điểm C, D, E).

Tôi đặt các mũi tên trong 6 tuần khác nhau dọc xuống phần đáy và hướng lên trên phần khối lượng giao dịch (thể hiện ở đáy biểu đồ) tăng từ tuần trước đó với giá cũng tăng. Hai tuần có khối lượng giao dịch lớn nhất là các tuần giá tăng với giá đóng cửa đạt đỉnh điểm trong tuần. Hãy lưu ý thời điểm khối lượng giao dịch giảm đi rất nhiều trong tháng 12, khối lượng thấp nhất hàng tuần và biến động giá nhỏ trong cuối tháng 12 và đầu tháng 1.

Điểm mua chính xác của bạn là phần đỉnh tay cầm. Tuy không phải là giá thấp nhất, nhưng hứa hẹn sẽ tăng cao. Đó là lý do tại sao bạn phải chờ đợi cổ phiếu đạt mức giá này trước khi bạn mua.

Dù bạn đã quen với điều đó, vẫn có vẻ đáng lo ngại, lạ lẫm và khó tin rằng cách tốt nhất là mua một cổ phiếu khi nó gần đạt mức giá trần mới. Thực tế, có 98% nhà đầu tư cá nhân không bao giờ làm theo cách này, và đó là lý do tại sao chỉ một số ít từng sở hữu, hoặc đầu tư toàn bộ vốn vào những cổ phiếu luôn thành công trên thị trường chứng khoán Mỹ. Nên nhớ, mua cổ phiếu ở giá trần mới là mua những cổ phiếu có sức mạnh đang tăng lên.

Kết luận

1. Trong nghiên cứu về những cổ phiếu thành công nhất trên thị trường chứng khoán trong 45 năm qua, tôi phát hiện nhiều kiểu mô hình cơ bản. Những mô hình này được tạo nên trước khi cổ phiếu đạt mức giá trần mới, sau đó tiếp tục thu được lợi nhuận lớn.

2. Mô hình phổ biến có tên là “chiếc cốc tay cầm” vì có hình giống một chiếc cốc cà phê.

3. Điểm mua tốt nhất của bất kỳ cổ phiếu nào là điểm cổ phiếu đạt mức giá trần mới.

4. Vào ngày cổ phiếu đảo chiều, khối lượng giao dịch nên tăng trên 50% so với mức trung bình.

5. Hãy nhớ, bạn cần mua một cổ phiếu khi nó đạt mức giá trần mới. 98% nhà đầu tư cá nhân không bao giờ mua theo cách này, và đó là lý do tại sao rất ít người sở hữu những cổ phiếu thành công lớn.

6. Khối lượng giao dịch tăng từ tuần trước hoặc ngày hôm trước cùng với giá tăng nhìn chung là một dấu hiệu tích cực.

7. Khối lượng tăng từ tuần trước hoặc ngày hôm trước cùng với giá giảm nhìn chung là một dấu hiệu tiêu cực.

8. Giá giảm, khối lượng giao dịch giảm cho thấy cổ phiếu được bán ra không đáng kể.

Nguồn: 24 bài học sống còn để đầu tư trên thị trường chứng khoán

Có thể bạn quan tâm: