48 điều quan trọng nhất hay sự thật tàn bạo về đầu tư từ Howard Marks

“Nếu chỉ đọc 5 cuốn sách trong đời để trở thành một nhà đầu tư có óc xét đoán”, tôi thường khuyến nghị những người tìm đến quan điểm ở tôi rằng, “đó là những lá thư gửi cổ đông của Warren Buffett, Niên giám của Charlie nghèo khó, Trên đỉnh phố Wall của Peter Lynch, Nhà đầu tư thông minh của Ben Graham và bản ghi nhớ của Howard Marks”.

Chà, nếu bạn không biết Howard Marks là ai, hãy để tôi tiết lộ với bạn. Ông là CEO của Oaktree Capital và là một trong những nhà đầu tư nổi tiếng nhất nhưng lại ít xuất hiện trước đám đông, mặc dù quản lý đến gần 100 tỷ đô la. Marks còn là tác giả của một cuốn sách tuyệt vời Điều quan trọng nhất: Sự khôn ngoan khác biệt dành cho những nhà đầu tư thông minh (The Most Important Thing: Uncommon Sense for the Thoughtful Investor). Trong lời khen tặng dành cho cuốn sách, Warren Buffett viết, “Đây là cuốn sách hiếm có và hữu ích”.

Tôi đã đọc và nghiền ngẫm các bản ghi nhớ của Marks trong vài năm nay gần đây, vì vậy mà tôi cảm thấy rất may mắn khi tham dự một bài giảng của ông tại Mumbai ngày hôm qua với tiêu đề – Sự thật về đầu tư.

Đó là một phiên chia sẻ mang tính khai sáng khi bạn được diện kiến huyền thoại đầu tư này và trực tiếp nghe ông ấy bàn luận trực tiếp.

Tôi đã ghi chú lại một số lưu ý từ bài giảng của Marks, mà tôi trình bày dưới đây (hầu hết đây là trích dẫn trực tiếp từ Marks). Ông gọi những bài học này là “sự thật tàn bạo” về đầu tư. Như bạn sẽ nhận ra trong khi đọc các ghi chú, đây thực sự là những sự thật tàn bạo – những điều dễ nói hơn là làm.

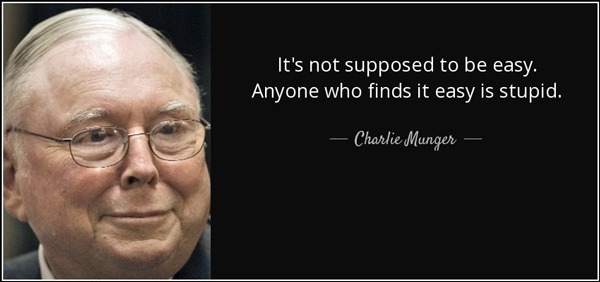

Marks kết thúc bài giảng của mình với những gì gần đây Charlie Munger đã nói với ông: “Việc đầu tư không phải là dễ dàng, và bất cứ ai thấy nó dễ dàng đều là ngu ngốc”.

Vậy nên tôi không muốn mình cảm thấy ngu ngốc khi nói với bạn rằng những gì bạn sẽ đọc dưới đây là dễ dàng. Nhưng nếu chúng ta có thể thực hành hầu hết những gì được viết dưới đây, chúng ta sẽ nâng cao khả năng đạt thành công trong việc ra quyết định đầu tư.

Sau đây là những sự thật tàn bạo của Marks mà tôi nghe được ngày hôm qua.

1. Về nguy cơ của việc chấp nhận rủi ro quá mức

- Keynes cho biết thị trường có thể duy trì sự bất hợp lý lâu hơn bạn có thể duy trì khả năng thanh toán. Điều đó đặc biệt đúng với các nhà đầu tư sử dụng đòn bẩy. Đó là mối nguy hiểm của đòn bẩy.

- Có những nhà đầu tư lão làng, và có những nhà đầu tư táo bạo, nhưng không có những nhà đầu tư táo bạo mà nên lão làng.

- Bản ngã, sự kiêu ngạo và tự tin thái quá là những tác nhân giết chết lợi nhuận đầu tư.

- Không bao giờ nhầm lẫn bộ não với một thị trường tăng giá. (Nói cách khác, đừng đánh giá quá cao kỹ năng đầu tư của bạn khi phần lớn thành công của bạn là do thị trường đang trong xu hướng tăng).

- Trong đầu tư, để thành công bạn phải tồn tại đã.

2. Về niềm tin sai lầm của dự báo

- Có hai kiểu người dự báo – một kiểu không biết dự báo và một kiểu không biết là họ không biết. Bạn phải quyết định mình là ai trong hai kiểu người trên.

- Hầu hết các nhà đầu tư hành động như thể họ có thể nhìn thấy tương lai. Hoặc họ nghĩ rằng họ có thể, hoặc họ phải, hoặc họ cố gắng để dự đoán tương lai. Theo kinh nghiệm của tôi, họ không thể.

- Không có gì phổ biến hơn các nhà đầu tư làm điều đúng nhờ vào những lý do sai (right for the wrong reasons).

- Các nhà đầu tư sẽ khôn ngoan chấp nhận rằng họ không thể nhìn thấy tương lai và họ nên hạn chế bản thân làm những việc nằm trong khả năng.

- Khi đưa ra quyết định, chúng ta không thể dựa trên những gì chúng ta nghĩ có thể xảy ra trong tương lai, mà là dựa trên những gì đang xảy ra ngày hôm nay.

- Sự lựa chọn quan trọng nhất mà bất kỳ nhà đầu tư nào cũng có thể đưa ra trong trung hạn là nên tích cực hay phòng thủ, chứ không phải cổ phiếu hay trái phiếu, thị trường phát triển hay thị trường mới nổi. Và tôi tin rằng sự khác biệt này có thể thực hiện trên cơ sở các quan sát liên quan đến tình hình hiện tại. Chúng không yêu cầu phỏng đoán về tương lai.

3. Về sự khiêm tốn

- Rất ít nhà đầu tư có can đảm để nói “tôi không biết”. Nhưng đó là cách bạn xây dựng sự chính trực trong quá trình đầu tư của mình.

- Nếu bạn bắt đầu với tâm thế “tôi không biết”, bạn không thể hành động bạo đến mức gặp rắc rối.

- Ngành kinh doanh của chúng ta có lắm người nổi tiếng vì đã thắng đậm trong một lần.

- Một trong những lý do khiến tương lai không thể biết trước chính là sự ngẫu nhiên. Các sự kiện thường không trở thành hiện thực như chúng ta nghĩ. Những điều không thể, chúng xảy ra ở mọi lúc.

- Hễ khi nào bạn nghĩ rằng bạn biết một cái gì đó mà người khác không biết, bạn nên kiểm tra cơ sở. Hãy tự hỏi – Ai là người không biết rõ? Tại sao tôi nên giữ bí mật thông tin đặc biệt? Tôi biết điều này trong khi không ai khác biết bằng cách nào? Tôi có thực sự thông minh hay tôi đã sai? Tôi có chắc chắn rằng tôi đúng và mọi người khác đều sai không? Nếu có một lời khuyên từ người khác, hãy hỏi – Tại sao người đó cung cấp cho tôi thông tin có giá trị? Và tại sao anh ấy lại đưa nó cho tôi? Tại sao anh ta vẫn làm việc kiếm sống nếu anh ta biết rõ tương lai? Tôi luôn hoài nghi về những người cho bạn biết tương lai với năm đô la.

- Bạn không nên bỏ qua khái niệm về hiệu quả thị trường, trong đó người ta cho rằng giá của mỗi tài sản phản ánh chính xác giá trị nội tại cơ bản của nó, hoặc giá thị trường công bằng. Bạn có thể biết điều gì đó và có thể biết nhiều hơn những người khác. Nhưng giả định mọi người đều được thông tin đầy đủ, và nếu bạn nghĩ rằng bạn biết điều gì đó mà họ không, bạn sẽ có thể bày tỏ lý do cho điều đó. Nó không dễ dàng, vì mọi người đều cố gắng như bạn.

4. Chìa khóa để thành công trong đầu tư

- Bạn có thể biết nhiều hơn người khác về doanh nghiệp và ngành nghề nếu bạn nghiên cứu chăm chỉ trong khi họ không cam kết với việc làm bài tập về đầu tư. Đây là điều có thể nhận ra được. Bạn có thể kiểm soát cảm xúc của mình. Điều đó rất quan trọng. Và bạn có thể cư xử theo cách trái ngược với đám đông. Tôi nghĩ đây là những chìa khóa để thành công trong kinh doanh đầu tư, chứ không phải dự đoán về tương lai vĩ mô.

- Vì chúng ta không bao giờ biết mình sẽ đi về đâu dưới đánh giá đòi hỏi chính xác về tình hình vĩ mô hay định hướng thị trường, chúng ta nên ý thức tốt về nơi chúng ta đang đứng. Tôi nghĩ rằng điều này là rất quan trọng. Và bạn có thể nâng cao kết quả đầu tư của mình bằng cách đưa ra các quyết định thiết thực phù hợp với hoàn cảnh thị trường.

- Kết quả vượt trội không đến từ việc mua tài sản chất lượng cao mà đến từ việc mua tài sản bất kể chất lượng nào với mức giá thấp hơn giá trị của chúng. Đó là cách đáng tin cậy nhất để nhà đầu tư đạt được thành công. Bạn cần phải hiểu sự khác biệt này.

- Nếu bạn đang đầu tư dựa trên một thực tế mà mọi người đều biết, nó khó có thể tạo thành một lợi thế. Vì vậy, bạn phải có một số kiến thức khác với kiến thức thông thường của những người khác. Thách thức nằm ở chỗ ý kiến đồng thuận phần lớn là ý kiến đúng. Vì vậy, nếu cả đời bạn đều đưa ra những dự đoán khác biệt, bạn sẽ mắc rất nhiều sai lầm. Bạn phải khác biệt nhưng với kết quả tốt hơn, điều đó thì quả là khó.

- Đúng không phải là tiêu chí hàng đầu và bạn không nhất thiết phải sinh lời từ đó. Bạn chỉ cần đúng hơn những người khác là được.

- Trong đầu tư, một cách để đạt được lợi thế so với người khác là bỏ qua những tiếng ồn bởi dòng ý kiến liên tục, hưng phấn mà tập trung vào những điều quan trọng trong thời gian dài. Đúng trong ngắn hạn nhưng sai trong dài hạn có khá hơn không? Hay ngược lại mới đúng? Rõ ràng, đúng trong dài hạn mới là vấn đề. Và tất cả chúng ta có thể sống với một số thất bại trong ngắn hạn vì lợi ích của việc đúng đắn trong dài hạn.

5. Về giá cả và giá trị

- Giá mua thấp không chỉ tạo ra cơ hội kiếm tiền mà còn hạn chế rủi ro giảm giá. Vì vậy, bạn có thể tăng cường lợi nhuận và cắt giảm rủi ro bằng cách mua tài sản có giá trị vững chắc và ở mức giá thấp. Chiết khấu so với giá trị thật càng nhiều, biên an toàn càng lớn. Và đó là điều hằng mong đợi cho những người muốn kiểm soát rủi ro trong danh mục đầu tư của họ.

- Giá của chứng khoán tại một thời điểm nhất định phản ánh giá trị đồng thuận. Khoảng lợi nhuận lớn gia tăng là do sự đồng thuận đã đánh giá thấp giá trị thực tế, hoặc ước tính sai. Để có thể tận dụng những tình huống như vậy, bạn phải có khả năng suy nghĩ theo cách tránh xa sự đồng thuận. Bạn phải nghĩ khác đi và bạn phải nghĩ tốt hơn. Điều đó rõ ràng có ý nghĩa rằng nếu bạn suy nghĩ giống như những người khác, bạn sẽ hành động giống như họ và có kết quả tương tự như vậy.

6. Về kiên nhẫn

- Đôi khi có những cơ hội tuyệt vời đem lại lợi nhuận bất thường với rủi ro thấp, chẳng hạn như sau cuộc khủng hoảng của Lehman Brothers (2008). Và đôi khi các cơ hội ít hơn và rủi ro. Điều quan trọng là kiên nhẫn chờ đợi. Bạn không nên hành động nhất quán bất kể môi trường thị trường. Bạn nên trở nên hung hăng khi thị trường ở mức giá thấp và phòng thủ khi mọi thứ ở mức cao.

- Khi không có khoản đầu tư nào thông minh để thực hiện, việc cố gắng tỏ ra thông minh là một sai lầm.

7. Về vai trò của hành vi

- Thiếu khả năng nhìn thấy tương lai không phải tác nhân làm tê liệt hầu hết các nhà đầu tư. Mà thường xuyên hơn, đó là cảm xúc. Các nhà đầu tư dao động như con lắc giữa sự sợ hãi và tham lam, giữa hưng phấn và hoảng loạn, giữa hoài nghi và mất lòng tin. Thông thường họ đưa theo sai hướng. Họ muốn mọi thứ sau khi sở hữu tăng lên. Và họ trốn tránh mọi thứ sau khi gục ngã. Đây là bản chất của con người và cũng là một trong những kẻ thù lớn nhất đối với lợi nhuận đầu tư.

- Hầu hết các nhà đầu tư hành xử theo diễn biến của chu kỳ. Và nó gây thiệt hại cho họ. Bạn cần hành động đi ngược chu kỳ.

- Chu kỳ lên xuống không cố định mãi ở một thái cực, nhưng các nhà đầu tư hành động như thể một trạng thái nhất định sẽ kéo dài như vậy.

- Có ba giai đoạn trong một thị trường tăng giá: Trong giai đoạn đầu tiên, chỉ có một vài người đặc biệt bắt đầu nhận ra rằng mọi thứ đang được cải thiện. Trong giai đoạn thứ hai, hầu hết mọi người tin rằng sự cải thiện đang thực sự diễn ra. Trong giai đoạn thứ ba, mọi người đều nghĩ rằng mọi thứ chỉ có thể trở nên tốt hơn. Sự hấp dẫn của giá cổ phiếu phụ thuộc vào mức độ lạc quan của giá. Vì vậy, trong giai đoạn đầu tiên khi không có sự lạc quan, đó là thời điểm tuyệt vời để mua. Ngược lại, trong giai đoạn thứ ba chỉ có sự lạc quan, đó là thời điểm tuyệt vời để tránh mua vào. Nhưng, tất nhiên, ít người quyết định mua trong giai đoạn đầu tiên mà hầu hết mua trong giai đoạn thứ ba. Như Warren Buffett đã nói: “Đầu tiên là người đổi mới, sau đó đến người bắt chước, cuối cùng là kẻ ngốc”. Và đây là một trong những bài học quan trọng nhất trong đầu tư.

- Thị trường là rủi ro nhất khi niềm tin không có rủi ro lan rộng. Điều này khiến các nhà đầu tư tin rằng rất an toàn để làm những việc rủi ro.

- Trong đầu tư, hành vi của những người tham gia làm thay đổi bối cảnh (khái niệm “phản xạ” của George Soros). Nếu mọi người tìm được một món hời, họ sẽ nâng giá để nó không còn là một món hời nữa. Thị trường nào cung cấp cho bạn những món hời trong quá khứ rồi sau đó tiếp tục cung cấp cho bạn những món hời trong tương lai. Và một điều chúng ta không nên làm là ngoại suy giá tài sản (ước tính giá trị chưa biết dựa vào các giá trị đã biết).

- Chất ăn mòn ghê gớm nhất trong tất cả những cảm xúc khó xử lý của con người là cảm giác ngồi bên yên và xem người khác kiếm tiền. Không ai thích điều đó. Bạn không thích nó ở mức giá 60, bạn không thích nó ở mức giá 80, bạn không thích khi nó ở mức giá 100, nhưng khi nó đạt 150, bạn nói “Thôi được, tôi sẽ lên tàu”. Và đây thường là lúc gần với đỉnh hơn là đáy.

- Để trở thành một nhà đầu tư có kỷ luật, bạn phải sẵn sàng sát cánh và dõi theo những người khác kiếm tiền trong khi bạn đã bỏ lỡ vị thế đó. Bạn không cần phải đầu tư vào mọi thứ. Bạn không cần phải nắm bắt mọi xu hướng. Bạn nên đầu tư vào những thứ bạn biết.

- Thành công không tốt cho hầu hết mọi người. Chúng ta đều biết những người đã đạt thành công khiến họ nghĩ rằng mình thông minh và có khả năng làm mọi thứ. Tất nhiên, đó là một điều rất nguy hiểm.

- Mọi phương pháp đầu tư, ngay cả khi được áp dụng hợp lý, sẽ hoạt động trên các môi trường không phù hợp. Mua và nắm giữ, cổ phiếu tăng trưởng, cổ phiếu giá trị, cổ phiếu có vốn hóa nhỏ, cổ phiếu có vốn hóa lớn. Và điều đó có nghĩa là ngay cả những nhà đầu tư giỏi nhất cũng sẽ có những giai đoạn hoạt động kém. Không ai có thành tích tuyệt vời suốt.

- Các nhà đầu tư phải có khả năng nhận diện khi nào kết quả gây trở ngại. Điều này có thể rất khó khăn.

- Bạn càng cố gắng trở thành một nhà đầu tư vượt trội, bạn càng có nhiều vị thế đặc thù. Lúc nào cũng vậy, chúng sẽ không thành công trong một thời gian, bạn càng trông tệ hơn, và áp lực khiến bạn không thể chống chọi càng lớn.

- Mọi người phải đầu tư theo cách phù hợp với tính cách của họ. Người có phong cách ôn hòa muốn trở thành người mạo hiểm lớn chắc chắn sẽ dẫn đến thất bại.

- Trong đầu tư, điều quan trọng là kỳ vọng hợp lý. Mục tiêu quá cao sẽ đòi hỏi mức rủi ro cao hoặc sự thất vọng chắc chắn, hoặc cả hai. Và như Peter Bernstein đã nói, thị trường không phải là một cỗ máy giúp đỡ. Nó sẽ không mang lại cho bạn lợi nhuận cao chỉ vì bạn muốn như thế.

Về tầm quan trọng của quá trình

- Để trở thành một nhà đầu tư thành công, bạn phải có một triết lý và một quá trình mà bạn gắn bó ngay cả khi thời điểm khó khăn. Điều này rất quan trọng.

- Nếu bạn không có lòng can đảm về niềm tin và sự kiên nhẫn và cứng rắn của mình, bạn không thể là một nhà đầu tư vì bạn sẽ liên tục bị thúc đẩy để liên tục làm theo sự đồng thuận bằng cách mua đỉnh bán đáy. Nhưng điều quan trọng là bạn phải biết rằng không có cách tiếp cận nào cho phép bạn kiếm lợi nhuận từ tất cả các loại cơ hội trong mọi môi trường. Bạn phải sẵn sàng không tham gia vào các tài sản trong xu hướng tăng, mà chỉ là những khoản đầu tư phù hợp với lối tiếp cận của bạn.

Những điều quan trọng nhất khác

- Thành công mang trong mình hạt giống của thất bại. Thất bại mang trong mình hạt giống thành công.

- Nảy sinh ý tưởng rất lâu trước khi người khác nghĩ ra tương tự, ta không thể phân biệt được là sai.

- Các nhà đầu tư trung bình đạt được kết quả trung bình theo định nghĩa trước khi trừ chi phí. Và dưới mức trung bình, sau khi trừ đi chi phí.

- Các quỹ chỉ số loại bỏ rủi ro thành tích đạt dưới mức trung bình (nhờ đầu tư vào thị trường rộng hơn) nhưng khi thị trường đi xuống, chúng đảm bảo bạn cũng sẽ thua lỗ. Vì vậy, không nên nghĩ rằng đầu tư thụ động có rủi ro thấp.

- Charlie Munger nói với tôi rằng: “Việc đầu tư không phải là dễ dàng, và bất cứ ai thấy nó dễ dàng đều là ngu ngốc”.

Đây là tất cả những ghi chú tôi có được từ bài giảng của Marks. Để ngẫm sâu hơn, tôi khuyên bạn nên đọc bản ghi nhớ của ông, và dĩ nhiên cả cuốn sách của ông – Điều quan trọng nhất: Sự khôn ngoan khác biệt dành cho những nhà đầu tư thông minh.

Nguồn: Safalniveshak, Happy Live dịch

Có thể bạn quan tâm: Điều Quan Trọng Nhất

Sự khôn ngoan khác biệt dành cho nhà đầu tư thông minh