Ông Petri Deryng: Chứng khoán Việt Nam xứng đáng được định giá P/E cao hơn

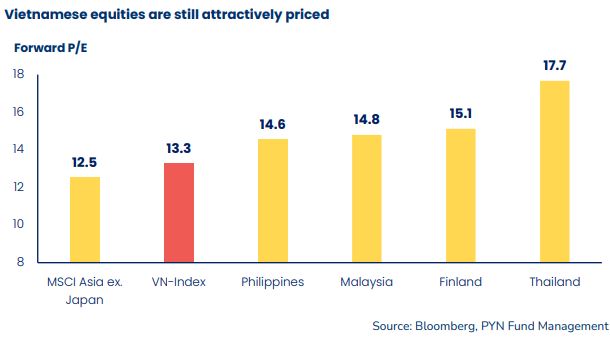

Người đứng đầu quỹ ngoại đến từ Phần Lan dự đoán tăng trưởng lợi nhuận năm 2022 của các doanh nghiệp niêm yết Việt Nam vào khoảng 25%. P/E dự phóng của chỉ số VN-Index năm 2022 ở mức 13.3 lần, là tín hiệu cho thấy thị trường chứng khoán Việt Nam sẽ được thúc đẩy trong năm nay.

Không thay đổi kỳ vọng VN-Index lên 2,500 điểm

Theo ông Petri Deryng – Giám đốc đầu tư PYN Elite Fund, Việt Nam hiện vẫn có khả năng nới lỏng chính sách tiền tệ của mình nếu cần thiết hoặc ít nhất là duy trì một chính sách trung lập vì Ngân hàng Nhà nước Việt Nam đã không phụ thuộc vào các chính sách tiền tệ nới lỏng do Ngân hàng Trung ương Châu Âu (ECB) và Cục Dự trữ Liên bang Mỹ (Fed) thực hiện trong thời gian qua.

Việt Nam có sản lượng dầu thô để xuất khẩu và cũng là nhà xuất khẩu gạo lớn. Điều này có nghĩa là hậu quả của chiến tranh và các lệnh trừng phạt chống lại Nga sẽ không có tác động tiêu cực trực tiếp đến tăng trưởng kinh tế của Việt Nam hoặc tăng trưởng thu nhập của các công ty Việt Nam.

Tuy nhiên, theo quan điểm của ông Petri Deryng, đầu tư trực tiếp và hoạt động xuất khẩu của Việt Nam sẽ chậm lại nếu xảy ra suy thoái kinh tế ở Châu Âu và Hoa Kỳ do chiến tranh gây ra. Bất chấp mối đe dọa này, xuất khẩu của Việt Nam có thể tiếp tục tăng trưởng vừa phải vào năm 2022 nhờ vào khả năng cạnh tranh mạnh mẽ.

Hiện nay, Việt Nam đang duy trì thặng dư cán cân thương mại, ngân sách dồi dào và các công ty niêm yết có bảng cân đối kế toán khoẻ mạnh. Chỉ số VN-Index đang ở mức 1,480 điểm và người đứng đầu PYN Elite Fund cho rằng, không có lý do gì để điều chỉnh mục tiêu dài hạn 2,500 điểm.

PYN Elite Fund dự đoán tăng trưởng lợi nhuận năm 2022 của các doanh nghiệp niêm yết vào khoảng 25%. P/E dự phóng của chỉ số VN-Index năm 2022 ở mức 13.3 lần, là tín hiệu cho thấy thị trường chứng khoán Việt Nam sẽ được thúc đẩy trong năm nay.

Theo dự báo, sự phân hóa tăng trưởng thu nhập của các nhóm ngành sẽ dẫn tới nhiều sự khác biệt và biến động trong hiệu suất của các cổ phiếu. Thép, dầu khí, phân bón là một vài ngành được hưởng lợi từ giá nguyên liệu đầu vào tăng cao. Tuy nhiên, ông Petri cho biết, danh mục đầu tư của PYN Elite Fund không có cổ phiếu thuộc những nhóm ngành này, và quỹ cũng không có kế hoạch thay đổi danh mục đột ngột bởi giá hàng hóa thế giới có thể đảo chiều nhanh chóng.

Khả năng thanh toán của các doanh nghiệp niêm yết Việt Nam được đánh giá tốt. Tỷ lệ nợ trên vốn chủ sở hữu của các công ty niêm yết lớn là 22%. Do đó, lãi suất tăng không phải là mối đe doạ lớn đối với sự tăng trưởng và các khoản đầu tư của các công ty niêm yết Việt Nam trong tương lai.

Khối ngoại bán ròng trong thời gian dài

Thời gian qua, khối ngoại đã bán ròng mạnh trước thời điểm “sóng” tăng trên thị trường.

Không riêng gì Việt Nam, tình trạng khối ngoại rút vốn cũng diễn ra tại nhiều thị trường khác trong bối cảnh nhà đầu tư có xu hướng đầu tư vào các cổ phiếu công nghệ tại Mỹ. Dù vậy, điểm tích cực là nhà đầu tư Thái Lan và Đài Loan ngày càng quan tâm tới chứng khoán Việt Nam và liên tục góp vốn thành lập quỹ mới chỉ để đầu tư vào thị trường Việt.

Hiện tại, dòng tiền đến từ nhóm nhà đầu tư cá nhân đang đại diện cho hơn 90% thanh khoản thị trường Việt Nam, cho thấy người dân trong nước đã hiểu biết hơn về thị trường và quyết định đầu tư được đưa ra dựa trên điều kiện tài chính của từng cá nhân cũng như triển vọng tăng trưởng kinh tế của Việt Nam.

Chứng khoán Việt Nam xứng đáng được định giá P/E cao hơn

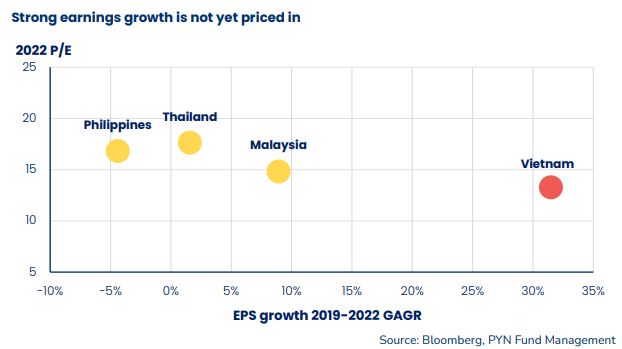

Người đứng đầu PYN Elite Fund cho rằng 2022 sẽ là một năm không hề dễ dàng. Dù kỳ vọng bức tranh chứng khoán Việt Nam cuối năm sẽ khả quan hơn đầu năm, nhưng biến động diễn ra trong năm khiến mọi thứ trở nên thách thức hơn. Hai yếu tố nền tảng tích cực hỗ trợ thị trường là sự tăng trưởng lợi nhuận vượt trội cùng định giá phù hợp của các công ty niêm yết trên sàn.

Trong 8 năm qua, trong khi hiệu suất đầu tư từ chứng khoán Thái Lan chỉ tăng 20% thì chứng khoán Việt Nam đạt mức sinh lời lên tới 140%. Hoạt động yếu kém của thị trường Thái Lan xuất phát từ sự tăng trưởng lợi nhuận thấp của các doanh nghiệp niêm yết nước này. Điều này có vẻ không hợp lý khi chứng khoán Việt Nam có tỷ lệ P / E của thị trường thấp hơn của Thái Lan. Sự chênh lệch giữa tăng trưởng lợi nhuận của các công ty niêm yết ở Việt Nam so với Thái Lan tạo ra một điều kiện rất thuận lợi về khả năng sinh lời của thị trường chứng khoán Việt Nam trong tương lai. Qua đó, ông Petri Deryng đánh giá chứng khoán Việt Nam xứng đáng với mức định giá P/E cao hơn.

Nguồn: vietstock

Có thể bạn quan tâm

Bộ sách Giao dịch theo xu hướng