Recap ĐHCĐ Berkshire Hathaway 2023: Warren Buffett và Charlie Munger

Đến hẹn lại lên ngày hôm qua (tối 6/5 h Việt Nam) hàng chục ngàn người tụ họp ở ĐHĐCĐ thường niên năm 2023 của Berkshire Hathaway ở Omaha nơi mà Buffett gọi là Đại nhạc hội dành cho giới đầu tư (Woodstock for Capitalists). Các cổ đông đến đấy để nghe những chia sẻ đầy sắc bén và khôn ngoan từ hai nhà đầu tư huyền thoại Warren Buffett (năm nay 93 tuổi) và Charlie Munger (năm nay 99 tuổi).

2 Cụ dành 5 giờ để trả lời câu hỏi của các cổ đông. Năm nay, số người tham gia Đại hội cổ đông của Berkshire tăng vọt. Công ty này cho biết đã nhận được yêu cầu về vé tham dự từ người dân 45 quốc gia. Hai phó chủ tịch khác là Greg Abel (60 tuổi) và Ajit Jain (71) cũng tham gia trả lời câu hỏi.

2 Cụ rất chính trực cầu thị trả lời cổ đông dù nắm bao cổ đi nữa giọng cụ Buffett vẫn lanh lảnh khá tếu còn cụ Munger đôi mắt vẫn rất sáng tuy đã sát 100 tuổi. Hàng tá câu hỏi đã được đặt ra, với nhiều chủ đề khác nhau từ chiến lược đầu tư, trí tuệ nhân tạo cho tới sự chia rẽ chính trị ở Hoa Kỳ và tình trạng bế tắc về mức trần nợ.

A. Một số những chia sẻ hay nhất của Warren Buffett và Charlie Munger ở đại hội lần này

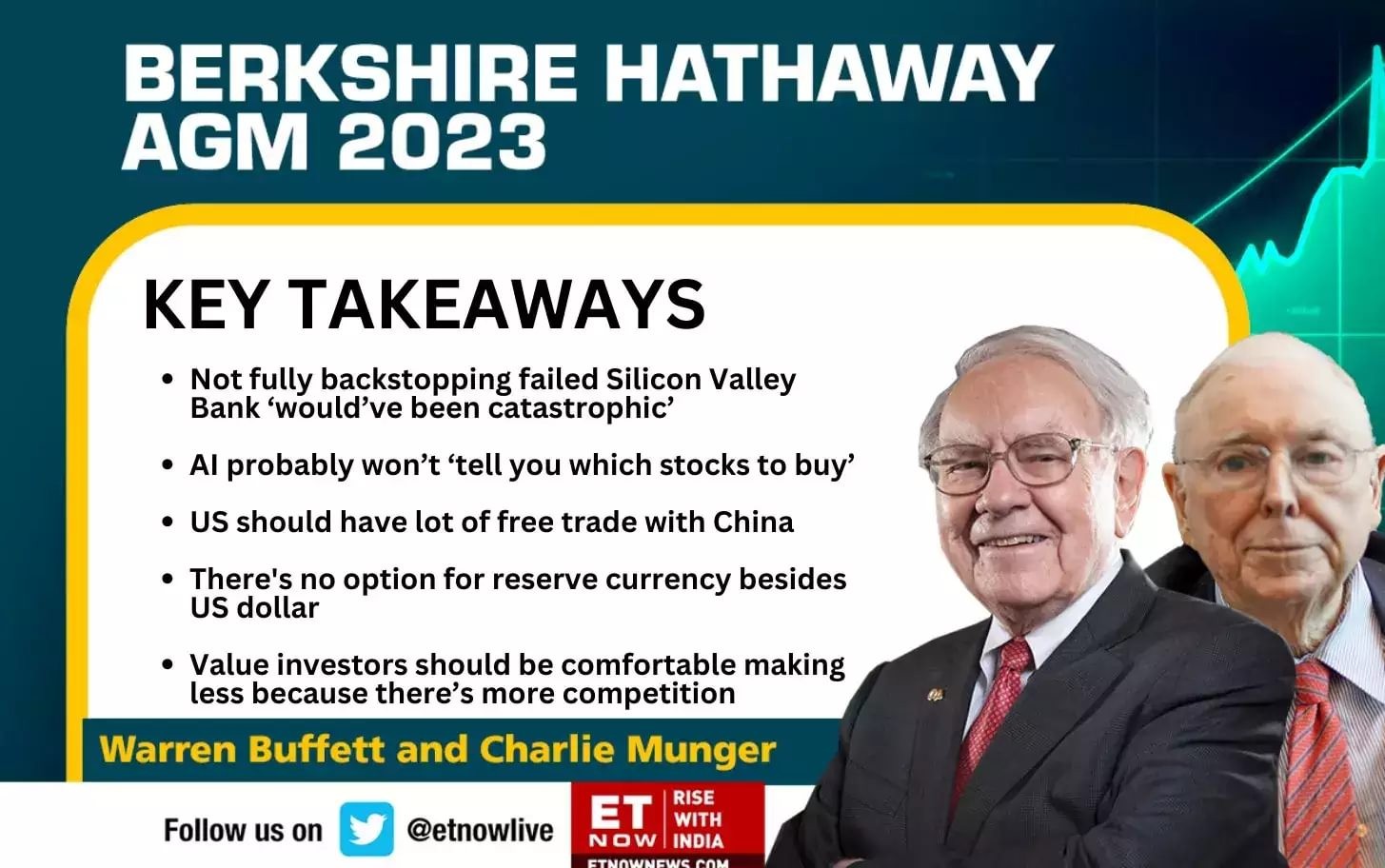

1. Ngày càng nhiều người làm điều “ngu ngốc”

Munger cho biết các nhà đầu tư giá trị nên làm quen với chuyện đạt hiệu suất thấp hơn khi cuộc chơi ngày càng cạnh tranh hơn. Trong khi đó, Buffett cho rằng vẫn còn cơ hội khi nhiều người còn quá tập trung vào ngắn hạn và thường làm những điều ngu xuẩn trong cơn hoảng loạn.

“Cơ hội của bạn xuất hiện khi những kẻ khác làm điều ngu ngốc… Trong 58 năm điều hành Berkshire, tôi có thể nói rằng ngày càng nhiều người làm những thứ ngớ ngẩn”, Warren Buffett nhận định.

2. Không nên đa dạng hóa quá mức, nên biết điểm mạnh của bản thân

Tại đại hội, Munger nhận định “thật điên rồ” khi dạy ai đó phải đa dạng hóa danh mục mạnh tay khi đầu tư cổ phiếu:

“Một trong những điều điên rồ được dạy trong các trường đại học hiện đại là phải đa dạng hóa mạnh tay đối với danh mục đầu tư cổ phiếu. Đây là một ý tưởng điên rồ. Thật không dễ để có nhiều cơ hội tốt. Và nếu chỉ có 3 cơ hội tốt, tôi thà tập trung vào các ý tưởng tốt nhất của mình thay vì những ý tưởng tệ nhất”, ông nói.

Bên cạnh đó, ông nói thêm nhà đầu tư nên hiểu rõ về bản thân và điểm mạnh của mình.

“Chúng tôi không quá thông minh, nhưng chúng tôi biết được rõ giới hạn khả năng của mình… Đây là phần rất quan trọng trong trí thông minh thực tế. Nếu bạn biết khá rõ khả năng của mình, bạn nên bỏ ngoài tai những quan điểm của các chuyên gia về cái mà tôi gọi là sự đa dạng hóa không hiệu quả (Deworsification)”, Charlie Munger cho biết.

3. Đồng hành với doanh nghiệp sẽ giúp chúng ta khôn ngoan hơn

Vị tiên tri xứ sở Omaha cho rằng các nhà đầu tư không cần phải là chuyên gia về khía cạnh kỹ thuật của doanh nghiệp nếu họ có thể hiểu các nguyên tắc cơ bản và luôn học hỏi.

“Chúng tôi quan tâm đến việc sở hữu doanh nghiệp tuyệt vời mãi mãi. Chúng tôi học được rất nhiều điều khi đồng hành cùng các công ty này. Chúng tôi luôn học cách hành xử của người tiêu dùng. Tôi sẽ không thể tìm hiểu tất cả khía cạnh kỹ thuật của các doanh nghiệp. Thật tuyệt nếu tôi biết điều đó, nhưng nó không cần thiết.

Chẳng hạn như việc chúng tôi đầu tư vào Apple. Tôi không hiểu gì về điện thoại, nhưng tôi hiểu hành vi của người tiêu dùng. Chúng tôi luôn học hỏi từ tất cả các doanh nghiệp của mình. Tuy nhiên, chúng tôi không trở nên thông minh hơn theo thời gian, mà trở nên khôn ngoan hơn một chút theo thời gian”, Buffett chia sẻ.

4. Viết cáo phó của bản thân và làm theo đó

Bên cạnh các vấn đề về đầu tư, kinh doanh, Buffett cũng đưa ra lời khuyên về cách sống, chi tiêu và đầu tư theo cách không gây bất lợi cho bản thân:

“Bạn nên viết cáo phó của mình và sau đó cố gắng tìm ra cách để sống như những gì bạn đã viết. Điều này giúp bạn trở nên khôn ngoan hơn. Bạn chỉ muốn đảm bảo rằng mình không mắc phải bất kỳ sai lầm nào khiến bạn bị loại khỏi trò chơi hoặc suýt khiến bạn bị loại khỏi cuộc chơi. Bạn không nên thức cả đêm để lo lắng về các khoản đầu tư của mình.

Hãy chi tiêu ít hơn một chút so với số tiền bạn kiếm được. Nếu bạn chi tiêu nhiều hơn một chút so với số tiền bạn kiếm được, bạn sẽ mắc nợ và rất có khả năng sẽ không bao giờ thoát khỏi nợ nần. Tôi loại trừ trường hợp của các khoản vay thế chấp mua nhà”, Buffet chia sẻ.

B. Một số “tiêu điểm chính” tại ĐHCĐ Berkshire Hathaway

+ Khởi động với với báo cáo kinh doanh quý 1 của Berkshire Hathaway

Tập đoàn ghi nhận lợi nhuận ròng đạt 35,5 tỷ USD, tương đương 24.377 USD/cổ phiếu hạng A. Mức này tăng từ 5,58 tỷ USD, tương đương 3.784 USD/cổ phiếu hạng A của 1 năm trước.Trong khi đó, lợi nhuận hoạt động, không bao gồm lợi nhuận đầu tư, tăng từ 7,04 tỷ USD vào năm ngoái lên 8,07 tỷ USD.

Từ lâu, Warren Buffett đã nói với các cổ đông rằng họ không nên chú ý đến lợi nhuận ròng, mà tập trung vào lợi nhuận hoạt động của Berkshire. Đây là yếu tố mà ông nhận thấy sẽ phản ánh hiệu quả hơn về hoạt động kinh doanh của Berkshire. Vì các quy tắc kế toán thường yêu cầu các doanh nghiệp tính cả các khoản lãi và lỗ chưa thực hiện từ danh mục đầu tư vào lợi nhuận ròng, nên con số này có thể tăng mạnh khi thị trường thăng hoa, ngay cả khi hiệu suất của các hoạt động kinh doanh cơ bản của Berkshire không thay đổi nhiều.

Khoản lãi đầu tư của Berkshire trong quý I đạt 34,8 tỷ USD, trong khi lỗ 1,7 tỷ USD trong giai đoạn đầu năm nay. Trong khi đó, S&P 500 tăng 7% trong 3 tháng đầu năm, khi nhà đầu tư đặt cược vào việc Fed sẽ tiến gần hơn đến việc ngừng tăng lãi suất.

Kết thúc quý I, khối tiền mặt và các khoản tương đương tiền mặt của Berkshire đạt 130,6 tỷ USD, tăng nhẹ so với con số 128,6 tỷ USD vào cuối năm 2022.

Mảng kinh doanh bảo hiểm của tập đoàn vẫn mang về hàng tỷ USD tiền mặt, đây là số tiền mà Berkshire nắm giữ để thanh toán các yêu cầu bảo hiểm trong tương lai và dùng để thực hiện các khoản đầu tư, hay thâu tóm. Hãng bảo hiểm Geico ghi nhận lợi nhuận 703 triệu USD, khi chi phí bảo hiểm tăng lên và chi tiêu cho hoạt động quảng cáo được cắt giảm. Geico đã giúp thúc đẩy lợi nhuận của toàn bộ hoạt động kinh doanh bảo hiểm, giúp Berkshire mang về 911 triệu USD, trong khi 1 năm trước đó là 167 triệu USD.

Tuy nhiên, các mảng kinh doanh khác của Berkshire lại chịu ảnh hưởng vì lợi nhuận sau thuế của Berkshire Hathaway Energy giảm 46,3% so với cùng kỳ năm ngoái. Nguyên nhân là do “lợi nhuận từ mảng tiện ích, mảng kinh doanh năng lượng và môi giới bất động sản sụt giảm.”

Ngoài ra, Berkshire đã chi 4,4 tỷ USD để mua cổ phiếu quỹ, mức cao hơn so với cùng kỳ năm ngoái, trong bối cảnh thị trường bất ổn khiến vị tỷ phú khó tìm kiếm được “món hời”. Berkshire đã thực hiện bước đi này thường xuyên hơn, vì định giá thị trường nhìn chung vẫn cao khiến Warren Buffett gặp khó khăn trong việc xác định những thương vụ thực sự hứa hẹn.

+ Warren Buffett dự đoán lợi nhuận giảm ở nhiều mảng của Berkshire

Tập đoàn của vị tỷ phú đã ghi nhận lợi nhuận hoạt động tăng gần 13% lên 8,07 tỷ USD trong quý I, được thúc đẩy bởi mảng kinh doanh bảo hiểm. Tuy nhiên, dự báo ảm đạm hơn lại được đưa ra. Tập đoàn cho biết phần lớn lợi nhuận của các mảng kinh doanh tại Berkshire sẽ giảm trong năm nay, khi một “thời kỳ tuyệt vời đến khó tin” với nền kinh tế sắp kết thúc trong bối lạm phát và lãi suất tăng cao.

Tuy nhiên, Buffett nói rằng ông kỳ vọng lợi nhuận của mảng kinh doanh bảo hiểm sẽ cải thiện trong năm nay. Berkshire thông báo công ty bảo hiểm Geico đã ghi nhận lợi nhuận 703 triệu USD do chi phí bảo hiểm trung bình tăng và chi tiêu quảng cáo thấp hơn.

Warren Buffett đưa ra dự đoán ảm đạm đối với các doanh nghiệp mà tập đoàn của ông đang đầu tư: thời kỳ tốt đẹp có thể đã qua:

“Xét từ bối cảnh chung của nền kinh tế, phản hồi mà chúng tôi nhận được là, có lẽ phần lớn các công ty con của tập đoàn sẽ báo cáo thu nhập năm 2023 thấp hơn năm ngoái”, Buffett chia sẻ với hàng chục nghìn cổ đông của Berkshire.

Huyền thoại đầu tư 93 tuổi tin rằng một số quản lý tại các công ty con của Berkshire đã mất cảnh giác trước sự thay đổi nhanh chóng trong hành vi của người tiêu dùng. Điều này khiến các nhà quản lý đánh giá quá cao nhu cầu của một số sản phẩm nhất định và giờ họ cần phải hạ giá bán hàng để loại bỏ lượng hàng tồn kho dư thừa.

“Môi trường hiện tại khác xa so với 6 tháng trước. Một số nhà quản lý của chúng tôi đã bất ngờ trước những thay đổi chóng vánh đó. Một số công ty đã đặt quá nhiều tồn kho, rồi đột nhiên hàng được giao đến và người tiêu dùng không còn tâm trạng mua sắm như trước nữa” Buffett nói với các cổ đông của Berkshire.

Hiện tại, nền kinh tế Mỹ đang phải vật lộn với các đợt tăng lãi suất mạnh mẽ từ Cục Dự trữ Liên bang (Fed). Chỉ trong vài tuần ngắn ngủi, chiến dịch của Fed đã khiến ba ngân hàng khu vực sụp đổ. Đầu tuần này, ngân hàng trung ương Mỹ đã phê duyệt đợt tăng lãi suất thứ 10 kể từ tháng 3/2022, đưa lãi suất quỹ liên bang lên phạm vi 5 – 5,25%, mức cao nhất kể từ tháng 8/2007.

Trong quý I vừa qua, nền kinh tế đã có dấu hiệu chững lại. Tăng trưởng GDP quý I (tốc độ chuẩn hoá theo năm) chỉ đạt 1,1%. Một số nhà kinh tế lo ngại rằng Mỹ có thể không suy thoái, mà rơi vào tình trạng “lạm phát đình trệ” đáng sợ.

“Thời Thế chiến II mọi thứ khắc nghiệt hơn, nhưng lần này cũng cực đoan không kém”, Warren Buffett cảnh báo tại đại hội đồng cổ đông tối qua.

+ Người kế nhiệm Warren Buffett

Trong cuộc họp cổ đông năm nay, Warren Buffett đã nhận được nhiều câu hỏi về một vấn đề đặc biệt, đó là về người kế nhiệm ông.

Năm 2021, Buffett đã thông báo Greg Abel chính là người sẽ thay thế ông và vị phó chủ tịch phụ trách các hoạt động kinh doanh phi bảo hiểm đã xuất hiện nhiều hơn kể từ thời điểm đó. Ở sự kiện ngày 6/5, Buffett một lần nữa nói rằng ông “hoàn toàn hài lòng” với quyết định này và thậm chí còn đề cập đến quá trình chuyển đổi phần lớn hoạt động kinh doanh có thể diễn ra bất cứ khi nào.

Vị huyền thoại đầu tư phát biểu: “Greg hiểu rõ về việc phân bổ vốn như tôi. Điều này thực sự rất may mắn với chúng tôi. Ông ấy sẽ là người đưa ra những quyết định như vậy và tôi nghĩ mọi thứ sẽ khá giống với những quyết định mà tôi đưa ra. Chúng tôi đã thực hiện khuôn khổ như vậy trong 30 năm.”

+ Trần nợ công và nghĩa “bộ lạc” những xung đột chính trị sâu sắc ở Hoa Kỳ

Buffett cũng cho rằng tinh thần đảng phái thường trực ở Hoa Kỳ đã biến thành một dạng “chủ nghĩa bộ lạc,” nơi mà người nói không có người nghe:

“Vấn đề bây giờ là tinh thần đảng phái đã hướng đến chủ nghĩa bộ lạc nhiều hơn, và trong chủ nghĩa bộ lạc, không có bên nào được lắng nghe.”

Tuy nhiên, Buffett nhắc lại sự lạc quan dài hạn của ông về triển vọng của nước Mỹ ngay cả khi có sự chia rẽ chính trị gay gắt:

“Theo một cách nào đó, chúng ta phải cải thiện nền dân chủ của mình trong quá trình phát triển. Nhưng nếu tôi vẫn được lựa chọn, thì tôi sẽ muốn được sinh ra ở Hoa Kỳ. Đó là một thế giới tốt đẹp hơn bất cứ nơi nào chúng ta từng có.”

Bàn về tình trạng bế tắc trần nợ, Buffett cũng nói rằng ông không thể hình dung ra được việc chính phủ để đất nước vỡ nợ, điều mà ông cho rằng sẽ khiến hệ thống tài chính thế giới “rơi vào hỗn loạn.”

Tháng 1-2023 Hoa Kỳ đã chạm mức trần nợ 31.4 ngàn tỷ USD của quốc gia, khiến Quốc hội phải nâng giới hạn này lên và cho phép chính phủ tiếp tục thanh toán các hóa đơn của mình. Đảng Dân Chủ đã kiên quyết yêu cầu đưa ra luật không có điều kiện tiên quyết nào để nâng mức trần nợ, trong khi Đảng Cộng Hòa yêu cầu cắt giảm chi tiêu để đổi lấy sự ủng hộ của họ đối với việc dỡ bỏ mức trần vay này.

+ Bàn về những bất ổn ngành ngân hàng

Buffett và Munger chắc chắn rằng họ sẽ nhận được những câu hỏi về tình hình của ngành ngân hàng Mỹ gần đây. Vị huyền thoại đầu tư cho biết nguyên nhân của những vấn đề này là ở các giám đốc điều hành của các ngân hàng đó. Theo ông, họ phải chịu trách nhiệm về những sai lầm “ở trong tầm mắt” nhưng bị che đậy.

Buffett cũng chỉ ra những vấn đề “lộn xộn” trong ngành ngân hàng, cũng như việc các cơ quan quản lý, chính trị gia và báo chí không có những thông báo rõ ràng đến công chúng Mỹ về sự biến động:

“Sự sợ hãi sẽ lan rất nhanh. Anh không thể điều hành nền kinh tế khi người dân lo lắng về tiền của họ trong ngân hàng. Một que diêm đang cháy có thể biến thành một vụ hỏa hoạn hoặc bị thổi tắt. Anh phải phạt những người làm sai”

Chủ tịch của Berkshire nhắc đến trường hợp của First Republic Bank, ngân hàng vừa được JPMorgan giải cứu. Những tài liệu của ngân hàng này cho thấy họ đang cung cấp các khoản thế chấp rất lớn, không được chính phủ đảm bảo với lãi suất cố định, ở một số trường hợp chỉ áp dụng lãi suất trong 10 năm. Ông gọi đây là điều “điên rồ” và nói rằng “họ cứ làm mọi thứ như điều hiển nhiên và tất cả đều phớt lờ các rủi ro cho đến khi ngân hàng đó sụp đổ.”

Bất ổn trong ngành ngân hàng Mỹ được khởi mào bởi việc một ngân hàng tiền số đóng cửa vào đầu tháng 3, sau đó tiếp tục lây lan sang 3 ngân hàng khu vực khác. Buffett nhận định đây sẽ là “thảm hoạ” với nước Mỹ nếu chính phủ không bảo lãnh toàn bộ các khoản tiền gửi của SVB.

+ Warren Buffett bán hơn 13 tỷ USD cổ phiếu trong quý 1/2023

Berkshire ngày 06/05 tiết lộ rằng họ đã bán số cổ phiếu trị giá 13.3 tỷ USD trong quý 1/2023 và sử dụng một phần nhỏ của con số đó để mua cổ phiếu. Berkshire chi 4.4 tỷ USD để mua lại cổ phiếu của chính mình và 2.9 tỷ USD để mua cổ phiếu của các doanh nghiệp niêm yết khác.

Với việc bán ròng cổ phiếu trong quý đầu tiên của năm nay, “núi” tiền mặt của tập đoàn đã tăng thêm 2 tỷ USD lên 130.6 tỷ USD, mức cao nhất kể từ cuối năm 2021. Buffett và cánh tay phải lâu năm Charlie Munger, nhận định đây là thời điểm không hấp dẫn về định giá.

Tuy nhiên, lãi suất cao hơn cũng là một lợi thế cho Berkshire. Tập đoàn này đầu tư phần lớn trong tổng 130.6 tỷ USD tiền mặt của mình vào trái phiếu Chính phủ Mỹ ngắn hạn và gửi ở ngân hàng. Thu nhập từ các trái phiếu Chính phủ Mỹ ngắn hạn và tiền gửi đã tăng lên 1.1 tỷ USD, tăng từ mức 164 triệu USD một năm trước đó.

Các nhà đầu tư sẽ phải đợi đến cuối tháng 05/2023 để xem tập đoàn thay đổi danh mục đầu tư như thế nào, mặc dù hồ sơ hàng quý cho thấy họ đã bán một phần khá lớn cổ phần của mình trong công ty dầu mỏ lớn Chevron. Ngoài ra, Berkshire đã tăng cổ phần của mình trong Occidental Oil trong quý 01 năm nay, tuy nhiên, Buffett cho biết công ty không có kế hoạch nắm quyền kiểm soát công ty dầu mỏ này.

Hà An

Có thể bạn quan tâm cuốn sách

Damn Right! – Vén màn bí ẩn về tỷ phú Charlie Munger