Trend Following: Hành vi con người trên thị trường chứng khoán

Bản chất con người không bao giờ thay đổi. Do đó thị trường chứng khoán không bao giờ thay đổi. Chỉ có khuôn mặt, hầu bao, những kẻ bị “úp bô” và những kẻ thao túng, chiến tranh, thảm họa và công nghệ là thay đổi. Bản thân thị trường không bao giờ thay đổi. Tại sao như thế. Bởi bản chất con người không bao giờ thay đổi, và bản chất con người là thứ điều khiển thị trường chứ không phải; ý trí, kinh tế học, và chắc chắn không phải logic. Chính cảm xúc của chúng ta là động lực thúc đẩy thị trường cũng như hầu hết mọi thứ trên hành tinh này.

Giao dịch theo xu hướng không chỉ dừng lại ở các đường trung bình động, điểm phá vỡ, xác định quy mô vị thế mà còn bao hàm cả quan sát và thấu hiểu hành vi con người. Lý giải hành vi con người và mối quan hệ của nó với thị trường là bộ môn được gọi với cái tên kinh tế học hành vi hoặc tài chính hành vi. Nó phát triển từ mâu thuẫn giữa lý thuyết kinh tế cổ điển (Thuyết thị trường hiệu quả) và thực tế. Giả định mọi người hành động lý tính, có các giá trị giống nhau, và tiếp cận thông tin như nhau. Ra quyết định lý tính là một giả định phi lý.

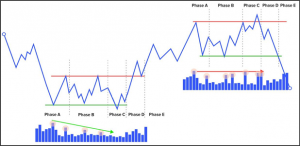

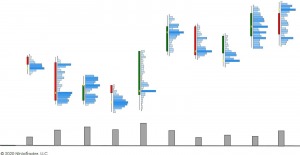

Chiến lược giao dịch theo xu hướng chỉ hoạt động chừng nào xu hướng giá còn duy trì. Nhưng tại sao xu hướng lại duy trì. Nếu ban đầu, giá cả phản ứng chưa đủ trước tin tốt hoặc xấu, xu hướng thường tiếp diễn để giá từ từ di chuyển và phản ánh đầy đủ những thay đổi về cơ bản. Xu hướng có khả năng duy trì khi nhà đầu tư có tâm lý bầy đàn (hoặc chạy theo xu hướng). Dù ban đầu, giá phản ánh chưa đủ chẳng nữa, tâm lý đám đông có thể khiến giá phản ứng quá mức và vượt ra ngoài giá trị cơ bản. Tất nhiên, xu hướng nào rồi cũng kết thúc, vì độ lệch so với giá trị hợp lý không thể tiếp tục mãi.

Nói các khác, con người ai cũng phi lý trí và hiếm khi đưa ra quyết định lý tính dù chúng ta nghĩ bản thân mình lý tính. Đây không phải quan điểm của riêng ông. Ông may mắn học hỏi và phỏng vấn những bộ óc hàng đầu trong lĩnh vực tài chính hành vi bao gồm Daniel Kahneman, Vernon Smith hai người đoạt giải Nobel, Dan Ariely, Colin Camerer….vv đây chỉ là một số người tiêu biểu trong lĩnh vực này.

Bạn có thể thấy rất nhiều đóng góp của họ đối với lĩnh vực học thuật, có thể kể đến như: Thiên kiến xác nhận, ngụy biện chi phí chìm, cảm tính về sự sẵn có, thiên kiến chú ý, ảo giác tần số, hiệu ứng mỏ neo, hiệu ứng tương phản, ảo tưởng phân cụm, thiên kiến vô cảm và kích thước mẫu, thiên kiến bỏ qua xác suất, ngụy biện giai thoại, hiệu ứng lan tỏa, thiên kiến nội nhóm, lời nguyền kiến thức, ảo tưởng tính minh bạch, thiên kiến nhận thức muộn.

Tôi tin bạn cũng có thể bắt gặp bóng dáng công trình của họ và tất cả những thiên kiến trên trong chiến lược giao dịch theo xu hướng. Ngoài phương pháp giao dịch theo xu hướng, tôi chưa thấy phương pháp tiếp cận có quy tắc nào trực tiếp giải quyết thiếu sót của thuyết Thị trường Hiệu quả, đồng thời củng cố luận điểm của trường phái tài chính hành vi, sau đó chốt hạ và bằng chứng không thể chối cãi dưới dạng số liệu tính theo tháng suốt nhiều thập kỷ.

Lịch sử không tự lặp lại: Chỉ có con người liên tục lãng quên nó. Cho dù thị trường chứng khoán đã vào sẽ có bao nhiêu bong bóng, các nhà đầu tư, các cố vấn của họ luôn coi bong bóng hiện tại là vĩnh viễn, thâm chí còn gọi đó là kỷ nguyên mới. Còn người người khác, trong đó có Michael W. Covel, không còn hy vọng mọi người sẽ nhớ mãi bài học lịch sử.

Lý thuyết triển vọng

Từ trước đến nay, bong bóng đầu tư luôn là một phần của lịch sử thị trường nhân loại. Ví dụ, các nhà đầu cơ thế kỷ 17 ở Hà Lan đã đẩy giá hoa TuLip lên mức phi lý, tới độ một số giống hoa đắt hơn cả vài ngôi nhà. Sụp đổ là không thể tránh khỏi. Kể từ đó, với cuộc Đại suy thoái, sụp đổ của bong bóng Đot – com, sụp đổ của thị trường vào tháng 10 năm 2008, các nhà đầu tư không thể và sẽ không bao giờ tránh khỏi những giai đoạn thị trường lên cơn sốt. Họ lặp đi lặp lại sai lầm y như cũ.

Daniel Kahneman, Nhà tâm lý học đầu tiên đoạt giải Nobel Kinh tế, cho rằng thị trường lên cơn sốt là do nhà đầu tư nảy sinh ảo tưởng kiểm soát, ông gọi ảo tưởng này là Lý thuyết triển vọng.

Ông đã nghiên cứu nền móng trí tuệ của việc đầu tư – cách các nhà giao dịch ước tính tỷ lệ cược và tính toán rủi ro – để chứng minh con người thường hành động với niềm tin sai lệch rằng mình hiểu biết nhiều, trong khi sự thật không phải thế.

Kahneman và cộng sự Amos Tversky nhận ra một người thông thường sẽ hành động theo Quy luật số nhỏ – đưa ra các dự đoán tổng quát bằng mẫu dữ liệu ít ỏi. Ví dụ: Nếu bạn mua một quỹ đầu tư đã đánh bại thị trường 3 năm liên tiếp, bạn chắc như đinh đóng cột rằng quỹ đó đang trong chuỗi bách phát bách trúng. Con người không thể ngăn bản thân lấy một vài sự kiện bổ trợ đi đến kết luận chung. Bằng chứng thống kê tuy hạn chế khiến ta thấy hài lòng dù nó mô tả thực tế rất lệch lạc.

Họ cũng phát hiện ra mọi người ghét thua lỗ đến độ đưa ra quyết định phi lý trí để tránh thua lỗ. Điều này giải thích lý do tại sao một số nhà đầu tư bán các cổ phiếu chiến thắng quá sớm, nhưng lại ôm cổ phiếu lỗ quá lâu.

Đặc tính của con người là chốt lời từ cổ phiếu chiến thắng quá nhanh vì cứ nghĩ rằng lợi nhuận sẽ không tồn tại lâu, nhưng lại lì lợm ôm lỗ với hy vọng giá sẽ tăng trở lại.

Hệ thống giao dịch theo xu hướng biết nếu không cắt lỗ, không thoát ra với khoản lỗ nhỏ, thì khoản lỗ sẽ phình lên như ung thu. Ban càng không châp nhận khoảng lỗ nhỏ, càng vật lộn với nó, khoảng lỗ sẽ càng lớn và càng khó giải quyết trong tương lai- đó là nếu như khi các bạn chưa cháy tài khoản. Vấn đề của việc chấp nhận thua lỗ là nó buộc mọi người thừa nhận họ đã sai. Con người không thích mình sai – cái tôi là thứ điều khiển việc ra quyết định.

Theo đó khi thảo luận về lý do tạo sao chúng ta là kẻ thù tồi tệ nhất của chính mình trong đầu tư, mọi người sẽ bắt đầu với chi phí chìm (sunk cost).

Chi phí chìm là chi phí đã phát sinh mà khi bạn không thể bù đắp được, thứ bạn không thể lấy lại được. Tư duy theo chi phí chìm cho phép bạn nhìn nhận khoản lỗ đúng theo bản chất của nó: Lỗ là lỗ. Mặc dù chi phí chìm không ảnh hướng đến quyết định trong hiện tại, con người khó buông bỏ được chi phí này.

Một nhà đầu tư có thể mua thêm cổ phiếu dù giá đang giảm vì ban đầu họ đã đưa ra quyết định mua (Quyết định của tôi là đúng). Mua xong, tuýt nhà đầu tư này sẽ ưỡn ngực bảo. “Tôi mua được giá chiếc khấu”! Nếu giá cổ phiếu đó không tăng trở lại (mà thường là như thế), lý thuyết của anh ta tiêu tùng cùng bài học nhớ đời về khoản lỗ lớn.

Chấp nhận khoản lỗ nhỏ rồi về nhà, là yếu tố quan trọng nhất trong giao dịch theo xu hướng. Tuy nhiên, rất nhiều nhà đầu tư tham gia thị trường lại thiếu quyết đoán khi phải xử lý chi phí chìm. Mặc dù về mặt nhận thức, mọi người đều biết họ không thể làm gì với số tiền đã bỏ ra và phải tiến lên, nhưng về mặt cảm xúc, con người cứ day dứt trong đầu và dành cả đời để lo lắng.

Một thử nghiệm với vé xô lem phim 10 đa cho thấy sự phi lý trí của chi phí chìm. Kahneman yêu cầu một nhóm sinh viên tưởng tượng họ đến rạp chiếu phim nhưng phát hiện mình bị mất vé. “Bạn có trả thêm 10 đô la nữa để mua vé khác không”.

Nhóm thứ hai được yêu cầu tưởng tượng họ sẽ đi xem phim nhưng chưa mua vé trước. Khi đến rạp, họ nhận ra mình bị mất tờ 10 đô la – Vậy họ có mua vé không?

Trong cả hai trường hợp, về cơ bản, về cơ bản các sinh viên được hỏi cùng một câu đơn giản: Bạn có muốn chi 10 đô la để mua lại vé không? 88% nhóm thứ hai – nhóm mất tờ 10 đô la – chọn mua vé. Tuy nhiên, nhóm đầu tiên, nhóm bị mất vé, tập trung vào chi phí chìm, họ có khuynh hướng đặt câu hỏi theo cách khác: Tôi có sẵn sàng bỏ ra 20 đô la để xem một bộ phim 10 đô la không? Chỉ 46% nói có.

Có vô vàn hành vi thị trường và thiên kiến khiến nhà đầu tư thua lỗ. Những hành vi này đi ngược lại giao dịch theo xu hướng, ví dụ thể kể đến:

- Thiếu kỷ luật: Để thành công trong giao dịch, cần tích lũy kiến thức và tập trung cao độ. Nhiều người thà nghe lời khuyên của người khác hơn là tự học. Họ lười không muốn thu nạp kiến thức cần cho giao dịch. Tôi chỉ xin nói một câu: Đừng chết vì thiếu hiểu biết.

- Thiếu kiên nhẫn: Tâm trí con người lúc nào cũng ham muốn hành động. Nguyên nhân có thể là do khi ta hành động, Adrenaline trong người tăng lên hoặc ta có cảm giác “phê của con bạc”. Tuy nhiên giao dịch đúng đắn cần kiên nhẫn và đưa ra quyết định khách quan, không phải nghiện mua mua – bán bán.

- Không khách quan: Không biết tách bạch cảm xúc ra khỏi thị trường là điều giết chết nhà đầu tư – theo đúng nghĩa đen. Những người thua cuộc trên thị trường “dính như sam” vào vị thế. Họ không đưa phương pháp hành động trước với thị trường.

- Tham lam: Những người thích làm giàu nhanh muốn mua đáy canh đỉnh với hy vọng có thể “định thời điểm” giao dịch để đảm bảo lợi nhuận. Mong muốn kiếm lợi nhuận nhanh kiến họ mờ mắt, không hiểu rằng để thành công phải nỗ lực.

- Không chấp nhận sự thật: Tuýp nhà đầu tư theo tin tức không tin sự thật nằm trong hành động giá. Kết quả là họ đi theo mọi biến số cơ bản (một điều không tưởng), tạo tiền đề cho thua lỗ.

- Hành vi bốc đồng: Những con bạc thường nhảy vào thị trường dựa trên sự dẫn dắt của tin trên báo buổi sáng. Nhưng đến lúc tin tức được công bố, giá đã phản ánh lên thị trường rồi. Nếu bạn nghĩ chỉ cần hành động nhanh chóng, bằng cách nào đó bạn sẽ đánh bại người khác trong cuộc đua giao dịch tần suất cao trong ngày, thì bạn đã cầm chắc thất bại rồi đấy.

- Không biết an trú ở hiện tại: Đừng dành thời gian nghĩ mình sẽ tiêu xài lợi nhuận ra sao. Giao dịch vì phải kiếm tiền là trạng thái tâm trí kiến bạn không bao giờ đến được mục tiêu

- So sánh sai lệch: Chỉ vì năm 1995 hoặc 2015, thị trường hoạt động theo cách nào đó, không có nghĩa mẫu hình tương tự hôm nay sẽ cho kết quả tương tự vào ngày mai.

Không nghi ngờ gì nữa, nếu cứ cố gắng thu hẹp khoảng cách giữa hiện tại và tương lai bằng cách đưa ra bằng cách đưa ra dự đoán thị trường, mọi lúc nào bạn cũng cảm thấy bất định dù bạn có thừa nhận điều đó hay không. Các nhà khoa học đã nghiên cứu tác động của cảm giác bất định kéo dài. Kết luận rằng: Con người phản ứng với sự bất định giống cách mà các loài động vật phản ứng khi đối mặt với đe dọa chuyển sang chế độ chiến đấu hoặc bỏ chạy. Một số người không thích kết luận này vì nó khiến họ cảm thấy như mình bị khuyết về mặt nhận thức.

Trong môi trường sống của động vật, mối đe dọa đến rồi đi một cách nhanh chóng, còn cuộc sống của con người trải qua những tình huống căng thẳng liên tục, nhiều trong số đó cứ dai dẳng hoặc lấp ló không đến.

Theo nhà Thần kinh học Robert Sapolsky, không giống như các loài động vật khác, con người là giống loài có thể – và thường xuyên – rơi vào trạng thái căng thẳng bằng cách tưởng tượng tình huống căng thẳng: “99% các loài động vật trên hành tinh này, tình huống căng thẳng chỉ vỏn vẹn 3 phút kinh hoàng, sau đó đe dọa kết thúc hoặc chúng mất mạng. Còn con người thì khác, chỉ cần nghĩ về vay thế chấp mua nhà 30 năm đã đủ kích hoạt phản ứng căng thẳng giống vậy rồi”.

Nghĩ về khoản vay thế chấp không đe dọa đến tính mạng nhưng sự cẳng thẳng sẽ dài hơn 3 phút. Vì thế, 50 năm tới, trầm cảm sẽ là vấn đề sức khỏe cộng đồng lớn nhất trong thế giới hiện đại.

Những nhà giao dịch không chuẩn bị tinh thần thua lỗ sẽ trầm cảm khi mất tiền. Họ nhìn khắp nơi nhưng không nhìn vào bản thân, họ đổ lỗi cho người khác hoặc yếu tố ngoại để tránh chịu tránh nhiệm cho hành động của mình. Thay vì lý giải trạng cảm xúc của bản thân, họ tìm kiếm cách làm giàu nhanh và chén thánh đầu tư để khỏi phải nhọc công suy nghĩ. Chẳng khác con mèo theo đuôi chính chiếc đuôi của nó.

Bạn thấy đấy, nhiều người muốn kiếm thêm nhiều tiền nhưng lại thấy tội lỗ khi thừa nhận cảm xúc ấy. Một số người giàu có lại muốn có nhiều hơn nữa và cảm thấy tội lỗi. Hãy dành chút thời gian suy ngẫm về động cơ giao dịch của bạn. Nếu bạn có bất kỳ lý do gì để giao dịch ngoài việc kiếm tiền, hãy tìm thứ khác để làm, nuôi chúng hay gì đấy nhằm tránh căng thẳng. Tiền bạc không tốt cũng chẳng xấu. Tiền chỉ là công cụ – không hơn không kém.

Đây là đoạn trích trong Trend Following miêu tả chi tiết về hành vi của con người, đặc biệt là những hành động phi lý trí trên thị trường, đưa trạng thái cảm xúc vào hướng phấn quá đà và sợ hãi quá đà, mong đem lại nhiều giá trị giúp bạn cải thiện kiến thức trên thị trường chứng khoán.

Nếu bạn quan tâm chủ đề đi theo xu hướng, hãy tìm đọc cuốn sách Trend Following nhé.

Trích sách Trend Following