Trend Following: Bill Dunn nhà giao dịch theo xu hướng vĩ đại

Trend Following – Công ty của Bill Dunn kiếm được lợi nhuận 50% vào năm 2002 khi phần lớn các nhà đầu tư thua lỗ lớn sau khi cơn sốt Dot-com hạ nhiệt. Công ty đạt thành tích 21% trong tháng 10 năm 2008 khi đa phần Phố Wall tê liệt. Và vào năm 2017, thành tích của công ty đã vượt hơn 40 năm. Dữ liệu hiệu suất của Dunn Capital là minh chứng rõ ràng, nhất quán và ấn tượng về giao dịch theo xu hướng.

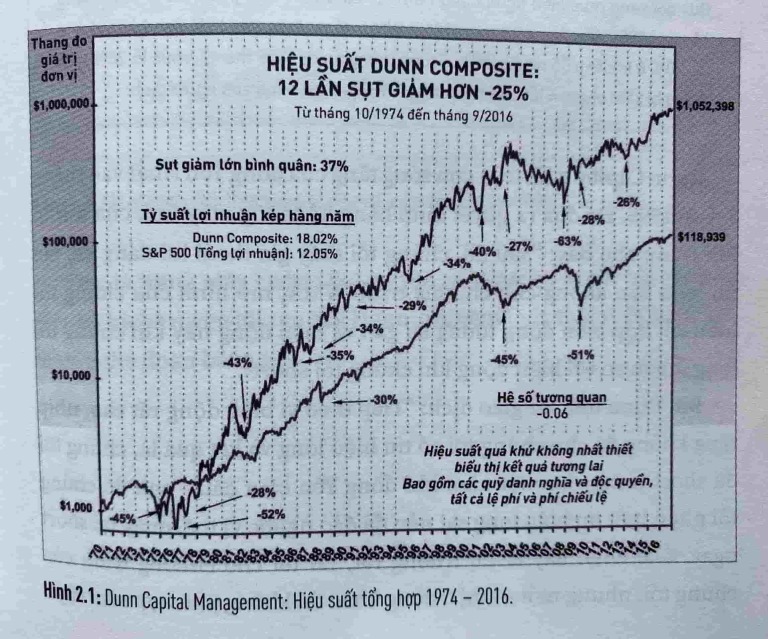

Dunn là nhà sáng lập và là chủ tịch của công ty Dunn Capital Management. Nhờ định hướng của ông, công ty luôn giao dịch với mức lợi nhuận trên trung bình. Dunn không xác định mục tiêu lợi nhuận (chỉ cần giữ số dương). Chẳng có gì trong khâu quản trị rủi ro của họ gây trở ngại cho việc lợi nhuận hàng năm đạt tới 100%. Giả sử danh mục đầu tư của Dunn tăng 50% vào giữa năm, không có chính sách họ sẽ nghỉ ngơi và giảm bớt công suất trong thời gian còn lại của năm. Hơn nữa, kể từ năm 1984, thành tích của họ cho thấy 10 lần sụt giảm vượt quá 25% (Bạn có biết Warren Buffett cũng từng sụt giảm tài khoản không?). Nhưng bất kể biến động ra sao, nhà giao dịch theo xu hướng dài hạn độc lập, tự giác này không bao giờ đi chệch khỏi chiến lược cốt lõi:

“Chúng tôi có kế hoạch lập ngân sách rủi ro chắc chắn đã đi trước thời đại vào năm 1974 và theo quan điểm của chúng tôi, vẫn đang đi đầu vào năm 2017”.

Có thể thấy Dunn Capital tuân thủ các quy tắc cốt lõi được đặt ra từ 40 năm trước nếu bạn hiểu về các nguyên tắc kinh doanh đúng đắn:

“Về bản chất, điều gì bạn thấy đúng sau 10 năm nữa, 20 năm nữa, 30 hoặc 50 năm nữa thì ngày nay cũng đúng và 50 năm trước cũng đúng. Và nếu bạn có thể xác định được những sự thật đó, thì bạn đã đóng góp phần nào”.

Dunn Capital luôn tin rằng để kiếm được lợi nhuận, bạn phải sống với biến động. Khách hàng đầu tư phải tin tưởng tuyệt đối vào việc ra quyết định của công ty. Nhà giao dịch theo xu hướng này không kiên nhẫn trước các câu hỏi về khả năng chịu lỗ và chấp nhận lỗ của họ. Phương thức “làm tới bến” này đã tự chứng minh trong 40 năm, khiến tất cả những ai tham gia, từ chủ sở hữu đến khách hàng đều trở nên giàu có.

Kế hoạch lập ngân sách rủi ro hoặc quản lý tiền của Dunn dựa trên việc ra quyết định khách quan. Phương châm gói gọn trong câu “Thận trọng rất tốn kém”. Tại một thời điểm, nếu họ vào thị trường và thị trường đi xuống đến một điểm nào đó, họ sẽ thoát ra. Đối với Dunn, giao dịch mà không xác định sẵn chiến lược rút lui thì chẳng khác nào công thức dẫn đến thảm họa.

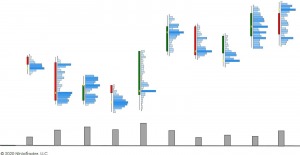

Hệ thống quản trị rủi ro của Dunn Capital cho phép công ty cân bằng biến động tổng thể của danh mục – điều mà nhà đầu tư trung bình hoặc thậm chí chuyên nghiệp bỏ qua. Thị trường càng biến động, họ giao dịch càng ít. Thị trường càng ít biến động, họ càng giao dịch nhiều. Đối với Dunn, nếu chấp nhận rủi ro là phương tiện cần thiết để đạt được lợi nhuận tiềm năng, xác định quy mô vị thế phải luôn được điều chỉnh để duy trì hạn chế rủi ro mục tiêu, được đặt ở mức tối đa có thể chấp nhận được.

Hệ thống quản trị rủi ro Dunn duy trì mức kỷ luật rất cao:

Một trong những lĩnh vực chuyên môn của chúng tôi trong quá trình lập ngân sách rủi ro là rủi ro phân bổ như thế nào, ví dụ như vào giao dịch đồng Yên Nhật chẳng hạn, rủi ro phân bổ như thế nào cho giao dịch S&P, cân bằng ra sao cho danh mục 22 mã thì tối ưu. Các thông số rủi ro thực ra được xác định bởi tín hiệu mua và bán, vì vậy vấn đề chỉ là bạn phân bổ bao nhiêu cho giao dịch đó để nếu nó đi ngược ý muốn, bạn sẽ chỉ mất x%.

Con số hiệu suất khủng

Giống triết lý của Dunn Capital, biểu đồ này (Hình 2.1) giả định thái độ trực diện và điều đó không tiêu cực chút nào. Dữ liệu hiệu suất so sánh lợi nhuận giả định bạn đầu tư 1,000 đô la với Dunn và 1,000 đô la vào S&P. Nó yêu cầu bạn đưa ra lựa chọn – hoặc đặt tiền của bạn vào Dunn, học cách đi theo xu hướng hoặc giả vờ rằng giao dịch theo xu hướng không tồn tại.

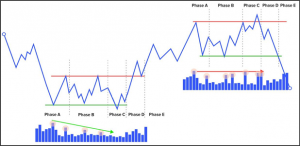

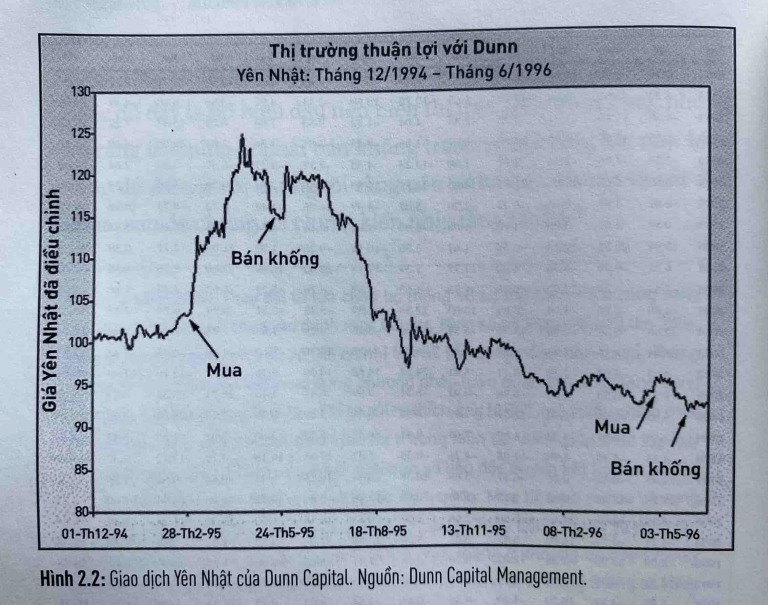

Tiếp theo, hãy xem xét hai biểu đồ phản ánh các giai đoạn khác nhau trong lịch sử giao dịch của Dunn Capital nhưng kể cùng một câu chuyện về cách tiếp cận của họ. Hình đầu tiên (Hình 2.2) là giao dịch

đồng Yên Nhật từ tháng 12 năm 1994 đến tháng 6 năm 1996, khi Dunn đi săn được một mẻ rất lớn.

Năm 1995 rõ ràng là một năm tuyệt vời đối với Dunn Capital. Năm 2003, Bill Dunn chia sẻ cho mọi người một bài học vô giá về thành công trong giao dịch theo xu hướng của ông như sau:

“Đây là đồ thị 18 tháng Yên Nhật và như bạn có thể thấy, nó lên xuống thất thường và có một số xu hướng lớn, vì vậy chúng tôi có cơ hội kiếm tiền và chúng tôi tranh thủ thời cơ.

Vì WMA là hệ thống giao dịch theo cả hai hướng, luôn có mặt trên thị trường, có thể long hoặc short, cố gắng đi theo và xác định xu hướng lớn. Vì vậy, mặc dù đây là tín hiệu đầu tiên hiển thị trên biểu đồ là long, nhưng rõ ràng là chúng ta phải bán khống trước sự gia tăng lớn này. Mức tăng đủ để nói với chúng tôi rằng nên từ bỏ bán khống và bắt đầu mua, sau đó chúng tôi chứng kiến nhịp tăng rất lớn”.

Tháng 3 năm 2006: Thay đổi từ lựa chọn bộ thông số cụ thể theo thị trường sang lựa chọn bộ thông số cho toàn danh mục đầu tư. Tăng số bộ tham số từ 3 lên 100+. Tăng thị trường giao dịch từ 26 (tài chính) lên 52 (đa dạng hóa hoàn toàn). Tháng 1 năm 2013 – Hiện tại: WMA sử dụng phương pháp luận quản trị rủi ro năng động mang tên Adaptive Risk Proile – Hồ sơ rủi ro thích ứng

(ARP), giúp điều chỉnh mức độ tham gia phù hợp với các điều kiện thị trường hiện tại. ARP giúp thiết lập quy mô vị thế danh mục đầu tư của WMA dựa trên số liệu độc quyền kết hợp lợi nhuận kỳ vọng, biến động và tương quan giữa các thị trường. Mục tiêu rủi ro của chương trình thay đổi hàng ngày và chỉ cao khi đa số các tín hiệu đồng thuận và ma trận tương quan của các vị thế thuận lợi từ WMA. VaR tháng ở khoảng tin cậy 99% kỳ vọng sẽ nằm trong khoảng -22% đến -8%, với VaR trung bình hàng tháng là 15%. Quy đổi sang mức biến động hàng năm là -23% theo thời gian. Trước đây (tháng 11 năm 1984 đến tháng 12 năm 2012) WMA đề ra mục tiêu VaR tĩnh hàng tháng là -20% ở khoảng độ tin cậy 99%. Trong thời gian đó (339 tháng), mức lỗ 20% một tháng bị xâm phạm 4 lần, tương đương 1.18%.

Dunn Capital cưỡi trên con sóng tăng của đồng Yên Nhật vào tháng 3 năm 1995. Họ đưa ra quyết định bằng hệ thống máy tính của mình. Bill Dunn cho hay: “Sau đó, chúng tôi thấy giá thoái lui đáng kể, tạo

tín hiệu bán khống cho chương trình WMA; mô hình của chúng tôi luôn kết hợp biến động tương lai gần và biến động này khi chúng tôi long ít hơn so với biến động khi chúng tôi short”.

Bill Dunn tóm tắt giao dịch: “Tiếp theo vì biến động rất cao, nhịp tăng không đủ cho chúng tôi có tín hiệu long và kết quả là, chúng tôi đã short trong gần một năm khi đồng Yên cắm đầu – sau đó chúng tôi nhận một tín hiệu mua sai nên đã đảo ngược vị thế, quay lại short ngay. Giai đoạn này là thị trường rất, rất tốt cho chương trình của chúng tôi, nhưng một số thị trường khác thì không phù hợp như vậy”.

Tiếc là trang giấy không thể truyền tải được sự tự tin trong giọng điệu và cách truyền tải của Bill Dunn. Tôi cảm thấy thật vinh hạnh khi được nghe đoạn băng gốc.

Hãy nhạy bén

Bill Dunn, với khuôn mặt hoàn toàn phớt tỉnh sau khi lướt trên con sóng xu hướng vươn tới khoản lợi nhuận khủng, từng nói: “Biến động gần đây trong phức hợp năng lượng khá thú vị và có tiềm năng đem lại lợi nhuận cho những người nhạy bén”.

Dunn có ý gì khi nói nhạy bén? Người nhạy bén ở đây có nghĩa là người sẵn sàng đưa ra quyết định dựa trên chuyển động của thị trường. Khi cơ hội bắt một xu hướng tiềm năng xuất hiện, họ đã chuẩn bị đầy đủ. Giờ thì họ hành động. Họ rất nhạy bén khi dựa vào hệ thống của họ; họ phản ứng với chuyển động của đồng Yên Nhật bằng các quy tắc chính xác vì họ tin tưởng kế hoạch giao dịch và quản trị rủi ro của mình.

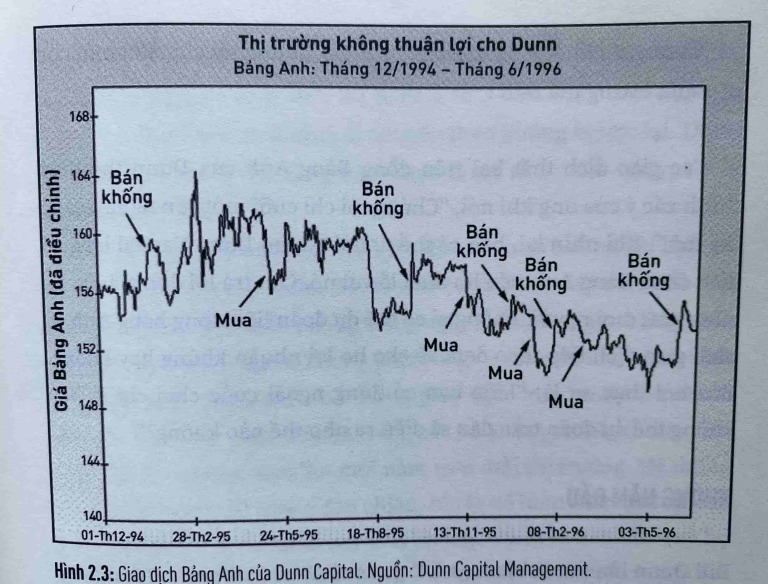

Đồ thị thứ hai là Bảng Anh (Hình 2.3), không giống như đồng Yên Nhật, thị trường di chuyển theo chiều hướng bất lợi cho Dunn Capital. Thị trường đi ngang theo dạng răng cưa (whipsaw), rất khó đối với nhà giao dịch theo xu hướng. Bạn có thể thấy họ mở vị thế và chạm lệnh dừng lỗ; sau đó tiếp tục mở vị thế và lại chạm lệnh dừng lỗ. Hãy nhớ rằng giao dịch theo xu hướng không dự đoán xu hướng hoặc thời gian của thị trường mà phản ứng với thị trường – vì vậy những khoản lỗ nhỏ luôn là một phần của cuộc chơi. Dunn quản trị các khoản lỗ nhỏ vì Bảng Anh chỉ là một phần trong danh mục đầu tư của họ. Giao dịch đồng Yên Nhật tạo khoản lợi nhuận dư sức bù đắp cho khoản lỗ trên giao dịch đồng Bảng Anh, vì bất kể người khác có khó chịu với phương thức này như thế nào, đối với Dunn, về lâu dài, những giao dịch chiến thắng bù đắp cho những khoản lỗ nhỏ.

Nếu bạn nói với Bill Dunn phương thức của ông khiến bạn không thoải mái, ông sẽ thẳng thừng rằng:

“Chúng tôi không dự đoán thị trường. Chúng tôi chỉ cưỡi một con ngựa hoang mà thôi”.

Các giao dịch thất bại trên đồng Bảng Anh của Dunn thể hiện chính xác ý của ông khi nói, “Chúng tôi chỉ cưỡi một con ngựa hoang mà thôi”. Khi nhìn lại, bạn có thể tự hỏi tại sao Dunn Capital lại giao

dịch đồng Bảng Anh nếu họ thua lỗ với nó. Câu trả lời đơn giản là họ cũng như mọi người, không ai có thể dự đoán liệu đồng bảng Anh có phải giao dịch tiếp theo đem về cho họ lợi nhuận khủng hay không. Câu hỏi thực sự là: “Liệu bạn có đứng ngoài cuộc chơi chỉ vì bạn không thể dự đoán trận đấu sẽ diễn ra như thế nào không?”.

Những năm đầu

Bill Dunn lớn lên ở thành phố Kansas và Nam California. Tốt nghiệp trung học, ông phục vụ ba năm trong lực lượng Thủy quân Lục chiến Mỹ. Những năm sau đó, ông nhận bằng cử nhân Kỹ sư Vật lý của Đại học Kansas năm 1960 và bằng Tiến sĩ Lý thuyết Vật lý tại Đại học Northwestern. Hai năm tiếp theo, ông giữ các vị trí nghiên cứu và giảng viên tại Đại học California và Cao đẳng Pomona. Sau đó, ông làm việc cho các tổ chức gần Washington, D.C., phát triển và thử nghiệm các hệ thống hậu cần và hoạt động cho Bộ Quốc phòng. Ông thích nghiên cứu và phát triển, nhưng ông không muốn chỉ dừng lại ở lý thuyết. Vì thế, các thị trường đã trở thành thế giới thực để ông mày mò.

Khoảng 35 tuổi, Dunn ngộ ra chân lý. Khi đang làm việc tại nhà ở ngoại ô Fairfax, Virginia, ông tình cờ đọc một bản tin giới thiệu về hệ thống giao dịch hàng hóa có vẻ “tốt đến mức khó tin”. Ông thử và nhận ra quả đúng là nó chẳng được như quảng cáo, ông bèn phát triển hệ thống mới của mình. Bằng cách sử dụng dữ liệu ngày, hệ thống ban đầu của Dunn tìm kiếm các xu hướng lớn được xác định bằng tỷ lệ phần trăm chuyển động giá từ đáy gần đây hoặc đỉnh gần đây. Hệ thống giao dịch mỗi thị trường từ 3 đến 5 lần một năm, tự động đảo chiều nếu xu hướng di chuyển theo hướng ngược lại. Dunn xác định quy mô vị thế bằng cách mạo hiểm từ 2 – 6% vốn quản lý trên mỗi giao dịch.

Không có gì lạ khi những nhà giao dịch theo xu hướng dài hạn giữ các giao dịch hơn một năm, do đó mới có từ dài trong dài hạn. Nếu bạn muốn giao dịch điên cuồng trong ngày hoặc cảm giác hưng phấn

ở Las Vegas, Dunn Capital không phải công ty bạn nên chọn làm hình mẫu giao dịch. Tuân theo hệ thống giao dịch máy tính hóa, Dunn nắm giữ các vị thế mua dài hạn trong các xu hướng chính, thường chỉ giao dịch từ hai đến năm lần mỗi năm trên mỗi thị trường. Hệ thống ban đầu của họ là hệ thống đảo chiều, tức là nó luôn tham gia vào thị trường, có thể ở vị thế mua hay bán khống. Dunn tự hào cho hay họ từng nắm giữ các vị thế chiến thắng dài đến một năm rưỡi.

Ban đầu, Bill Dunn cần thêm vốn để thực hiện kế hoạch giao dịch của mình. Dunn tìm được sự trợ giúp từ Ralph Klopeinstein. Ralph tạo bệ phóng cho Dunn bằng cách giao cho ông quản lý tài khoản gia

đình 200,000 đô la. Khi ấy, Dunn vẫn là nhà phân tích hệ thống của Bộ Quốc phòng, ông nhận ra sở thích giao dịch của ông sẽ yêu cầu rất nhiều vốn từ người khác để có thể áp dụng hệ thống đầy tiềm năng ông lập ra.

Bài học tuyệt vời nằm ở đây: Khi bạn thôi tìm cách làm hài lòng người khác và tập trung khiến bản thân hài lòng, bạn sẽ nhận thức được đam mê của mình trong cuộc sống. Khi điều đó xảy ra, ân sư sẽ bất ngờ xuất hiện để giúp bạn đạt được mục tiêu của mình. Bill Dunn chính là minh chứng cho điều đó (Cách nghĩ này được tóm gọn trong cuốn sách nổi tiếng Nhà giả kim của tác giả Paulo Coelho như sau: “Khi bạn thật lòng muốn làm điều gì đó, cả vũ trụ sẽ chung tay góp sức để bạn đạt mục đích”.

Nhịp sống ở Dunn Capital

Nhiều năm trước, Marty Bergin (podcast tập #525) sắp xếp để tôi đến Stuart, Florida và dành một ngày ở Dunn Capital. Trái Đất thật tròn bởi Bergin từng là huấn luyện viên bóng chày của tôi khi tôi 16 tuổi,

sống ở Bắc Virginia ngoài Washington D.C. Hiện ông là chủ tịch và chủ sở hữu của Dunn Capital, còn Bill Dunn vẫn là chủ tịch danh dự.

Thật đáng ngạc nhiên, trụ sở của Dunn Capital nằm trên một con phố yên tĩnh gần với con sông ở trung tâm Stuart, cộng đồng hưu trí bình yên cách Tây Palm Beach 30 dặm. Không có lối ra vào hoành tráng tại Dunn Capital, vì vậy sau khi vào, bạn phải tìm xem có ai ở trực ở đó hay không. Trụ sở giống văn phòng kế toán hơn là công ty giao dịch năng động. Trên thực tế, không khí ở đây tĩnh lặng như tờ. Dunn là một ví dụ điển hình về việc trụ sở, văn phòng bề thế, lúc nào cũng làm việc căng thẳng chẳng dính dáng nhiều đến thành tích giao dịch trong dài hạn.

Dunn Capital không có hàng trăm nhân viên vì không cần một đội ngũ hùng hậu để quản lý quỹ đầu tư. Thêm vào đó, không phải tất cả nhân viên đều là nhà giao dịch. Khi điều hành quỹ, việc cần giải quyết không chỉ có giao dịch mà còn có các vấn đề liên quan đến kế toán và quy định. Không ai ở Dunn phải dán mắt vào màn hình tự mình giao dịch. Các giao dịch chỉ được vào lệnh một cách có hệ thống sau khi chuông báo tín hiệu mua hoặc bán vang lên.

Một lý do khác khiến Dunn Capital ít cơ sở hạ tầng hơn là vì họ chọn lọc lượng khách hàng rất kỹ. Thực tế, Bill Dunn hay nói, “Nếu người ta muốn đầu tư với tôi, họ sẽ biết tìm tôi ở đâu”. Các nhà đầu tư của Dunn hưởng lợi từ việc không có cách biệt giữa lợi nhuận của họ với tư cách là nhà quản lý quỹ và lợi nhuận của nhà đầu tư – hay nói cách khác là lợi nhuận từ giao dịch.

Dunn Capital khác với nhiều công ty vì họ tái đầu tư lợi nhuận tuyệt đối. Họ tự bỏ tiền vào bằng cách tái đầu tư vào quỹ. Do đó, tài sản của Dunn không chỉ của khách hàng, mà của chủ sở hữu và nhân

viên, tất cả đều tái đầu tư lợi nhuận một cách có hệ thống suốt khoảng thời gian rất dài.

Bằng cách tập trung vào lợi nhuận và thưởng cho người có thành tích giao dịch tốt, Dunn Capital chỉ kiếm tiền khi quỹ đầu tư (tức khách hàng) kiếm ra tiền. Họ không tính phí quản lý. Không có phí quản lý nên họ không cần liên tục gọi vốn. Động lực duy nhất là kiếm tiền. Nếu Dunn kiếm ra tiền, công ty sẽ nhận được một phần lợi nhuận. Tái đầu tư lợi nhuận là điều dễ hiểu nếu bạn nghiêm túc muốn kiếm tiền

và Dunn thì hết sức nghiêm túc.

Trong thời gian làm việc với Bill Dunn, Marty Bergin và các nhân viên khác, tôi rất ấn tượng với thái độ thực tế, không cợt nhả của họ. Thực tế, lần đầu tiên tôi gặp Bill Dunn, ông mặc quần ka ki và áo sơ

mi Hawaii, hướng mắt ra ngoài bờ biển Florida, ông bảo với tôi con người ông là thế.

Không đặt mục tiêu lợi nhuận

Dunn Capital không yêu cầu, “Chúng tôi muốn lợi nhuận 15% một năm”. Nhà giao dịch không thể ra lệnh cho thị trường tạo ra tỷ suất lợi nhuận ổn định 15%, nhưng ngay cả khi có thể, liệu tỷ suất lợi

nhuận 15% ổn định ấy có phải là con số đúng đắn từ ban đầu? Giả sử bạn bắt đầu với 1,000 đô la, bạn sẽ muốn có tỷ suất lợi nhuận nào trong ba năm: +15%, +15% và +15% hoặc chuỗi tỷ suất lợi nhuận khó lường –5%, +50% và +20%? Sau khi ba năm trôi qua, cơ hội đầu tư giả định đầu tiên sẽ trị giá 1,520 đô la còn khoản đầu tư thứ hai sẽ trị giá 1,710 đô la. Khoản đầu tư thứ hai là chuỗi lợi nhuận đại diện cho phong cách giao dịch kiểu của Dunn.

Bạn không thể yêu cầu lợi nhuận trong một năm nhất định. Đặt ra mục tiêu lợi nhuận nhiều khi sẽ không hiệu quả. Bill Dunn giải thích:

Chúng tôi chỉ có hai hệ thống. Hệ thống đầu tiên tôi xây dựng từ năm 1974. Hệ thống còn lại được chúng tôi phát triển và đưa vào sử dụng năm 1989. Các yếu tố chiến lược chính của hai mô hình này – giao dịch như thế nào và khi nào, mua bán bao nhiêu – hầu như không thay đổi trong gần 30 năm. Chúng tôi vẫn mong chờ thay đổi sẽ xảy ra. Song 30 năm qua, trong quá trình phát triển của các thị trường mới, chẳng có biến chuyển nào khiến chúng tôi nhận định thị trường đã khác biệt về mặt bản chất. Thị trường vẫn là thị trường. Tôi biết như thế là không bình thường. Tôi biết trong năm năm qua, nhiều đối thủ cạnh tranh đã cố tình giảm rủi ro trên mô hình của họ, tức họ giảm đòn bẩy hoặc cố gắng kết hợp chúng với những thứ khác để giảm biến động. Tất nhiên, họ cũng giảm lợi nhuận của họ.

Ông đang bàn đến một vấn đề quan trọng: Giảm rủi ro để giảm sự biến động cho những khách hàng yếu bóng vía. Kết quả luôn luôn thấp hơn lợi nhuận tuyệt đối. Nếu bạn xem biến động là kẻ thù thay vì coi biến động là nguồn lợi nhuận, bạn sẽ không bao giờ hiểu được điều này.

Căn bản Dunn Capital rất giỏi trong việc tận dụng quản trị rủi ro – hay thường được gọi là quản trị tiền, hoặc như Van Tharp gọi nó, xác định vị thế – sao cho có lợi cho mình. Vào tháng 6 năm 2002 lợi

nhuận của Dunn là 24.26%, sau đó là 14.84% cho tháng 7. Tính đến thời điểm đó, ông đạt mức tăng 37% tính theo năm, trong khi những người mua và nắm giữ NASDAQ giai đoạn này đều thua liểng xiểng. Dunn Capital kết thúc năm 2002 với lợi nhuận tăng hơn 50%. Hiệu suất năm 2008 của họ cũng rất khủng – một năm tăng mạnh trong khi cả thế giới sụp đổ.

Cách Dunn đạt kết quả như trên:

– Cắt lỗ.

– Không bao giờ thay đổi chiến lược cốt lõi: Hiệu suất của Dunn Capital không phải kết quả do con người tự động đánh giá. Phương thức giao dịch theo xu hướng của họ mang tính định lượng và có hệ

thống, không tùy ý thay thế các tín hiệu giao dịch do hệ thống tạo ra. Điều này khá lạ lẫm đối với những ai xem CNBC để được phím cổ phiếu. Còn phong cách giao dịch của Dunn không trôi dạt.

– Nắm giữ dài hạn: Đối với thời gian nắm giữ khoảng 3.75 năm trở lên của Dunn Capital, các khoản lợi nhuận đều đạt dấu dương. Bài học ở đây là kiên trì đi theo một hệ thống trong suốt chặng đường dài và thuần thục.

– Lãi kép: Dunn Capital không ngừng tái đầu tư lợi nhuận. Công ty đưa lợi nhuận trở lại hệ thống giao dịch của mình và tiếp tục tạo lợi nhuận mới.

– Phục hồi: Dunn Capital đã thua lỗ 27.1% vào năm 1976 và 32.0% vào năm 1981, tiếp theo đó là nhiều năm đạt lợi nhuận 500% và 300%. Bạn phải có khả năng chấp nhận các khoản sụt giảm và hiểu rằng rồi sẽ đến lúc danh mục phục hồi.

– Bán khống: Dunn Capital không chỉ mua mà còn bán khống. Những nhà đầu tư mua và giữ nhìn chung không bao giờ tính đến chuyện bán khống. Nếu bạn không bị thiên kiến đối với chiều xu hướng, bạn có thể kiếm được lợi nhuận cả hai chiều mua và bán.

Dunn Capital đã có nhiều lần chịu sụt giảm, nhưng cách tiếp cận của họ vẫn rõ ràng và bình tĩnh: “Một vài giao dịch thua lỗ, sau đó chờ hồi, và cứ hy vọng điều đó sớm xảy ra… Nhưng đôi khi đợi mãi chẳng thấy hồi, và lắm lúc nó không bao giờ hồi cả. Đó là lúc nhà giao dịch tàn đời”.

Tuy nhiên, đừng vội nghĩ tài khoản của bạn sẽ không phải chịu sự sụt giảm nếu bạn giao dịch như Dunn Capital hoặc đưa tiền họ đầu tư. Các khoản sụt giảm – tài khoản của bạn cắm đầu – sẽ khiến bạn cảm thấy mình phải nốc thêm vài liều thuốc chống loét dạ dày đấy. Ta có thể rút ra những bài học tuyệt vời từ dữ liệu hiệu suất của Dunn Capital, nhưng tôi cũng chắt lọc được rất nhiều góc nhìn sâu sắc từ các bài phân tích của họ:

1. Khi tình hình tiền tệ, ngân sách và chính trị toàn cầu trở nên không bền vững, chiến lược giao dịch theo xu hướng mà Dunn Capital áp dụng có thể là một trong số ít những đơn vị hưởng lợi.

2. Điều duy nhất có thể khẳng định chắc chắn về tình trạng kinh tế thế giới hiện nay là có rất nhiều mất cân đối to lớn, không bền vững và các vấn đề cơ cấu phải được điều chỉnh. Có thể thị trường chứng khoán đang dự đoán chính xác sự trở lại nhanh chóng của thời kỳ ổn định và thịnh vượng hơn. Hoặc có thể không. Dù câu trả lời là gì, có nhiều khả năng các xu hướng lớn sẽ được tạo ra trong những tháng tới.

3. Nhìn trên viễn cảnh tươi sáng, có lẽ ai trong chúng ta cũng cảm thấy an tâm khi biết các ý kiến trình bày trong bức thư này hoàn toàn không ảnh hưởng gì đến phương pháp đã được kiểm nghiệm bởi thời gian mà Dunn Capital sử dụng để tạo ra lợi nhuận giao dịch và quản trị rủi ro.

Tôi rất thích việc dù quan điểm chính trị của Bill Dunn, Marty Bergin và công ty rất mạnh mẽ, họ biết các quan điểm đó chẳng có nghĩa lý gì trong việc giao dịch thành công. Ý kiến chính trị và kinh tế của họ không hình thành cơ sở cho thời điểm mua bán. Những vấn đề sau cản trở khiến khách hàng không hiểu quan điểm của Dunn Capital:

– Khách hàng thường không hiểu bản chất của giao dịch theo xu hướng. Họ hay hoảng sợ và rút tiền ngay trước khi chuyển động giá lớn xuất hiện, giúp gặt hái lợi nhuận to lớn.

– Khách hàng có thể buộc nhà giao dịch thay đổi phương thức. Dù có thể họ không trình bày điều này trực tiếp với nhà quản lý quỹ, họ chỉ muốn chiến lược giao dịch theo xu hướng được tùy chỉnh theo ý họ trước khi bỏ tiền vào đầu tư. Khi đó, nhà quản lý phải đối mặt với quyết định khó khăn: Lấy tiền của khách hàng và kiếm tiền thông qua phí quản lý (rất hấp dẫn) hoặc giao dịch vốn như thiết kế ban đầu. Giao dịch theo hệ thống xu hướng như ban đầu là con đường tối ưu về lâu dài.

Phải có sự đồng thuận giữa nhà giao dịch và khách hàng như Bill Dunn nói:

“Để tham gia vào lĩnh vực kinh doanh này, nhà đầu tư cần lắm sự lạc quan, nhưng tôi cũng cho rằng lạc quan mang tính chu kỳ vì một số lý do. Trong 18 năm (giờ đã là hơn 40 năm) kinh nghiệm, chúng tôi đã trải qua nhiều giai đoạn dài trầy vi tróc vảy và chúng tôi đã tự hỏi mình câu ấy. Vào cuối năm 1981, tài khoản của chúng tôi mất khoảng 42% trong 12 tháng, chúng tôi và khách hàng bắt đầu tự hỏi liệu chúng tôi có bao giờ được sống trong thị trường tốt nữa hay không. Chúng tôi tiếp tục giao dịch hệ thống được nghiên cứu kỹ lưỡng của mình, nhưng khách hàng lớn nhất của chúng tôi hoảng sợ nên rút 70% tổng vốn mà chúng tôi đang quản lý. Bạn biết điều gì xảy ra rồi đấy. Tháng tiếp theo chúng tôi ghi nhận lợi suất tăng 18% và trong 36 tháng sau đó, tài khoản thu hồi vốn kia trong tài khoản của chúng tôi tăng 430%!”.

Kiểm tra bản ngã

Dunn Capital từng đăng một thông báo tuyển dụng khiến tôi rất chú ý có ghi: “Ứng cử viên… KHÔNG được bị ràng buộc bởi bất kỳ điều khoản không cạnh tranh nào đang có hiệu lực và sẽ được yêu cầu ký

kết thỏa thuận bảo mật, không cạnh tranh. Ưu tiên những ai có tinh thần hợp tác nhóm và dự tính gắng bó lâu dài (không chọn những người kiêu căng, xem mình là trung tâm). Mức lương: mức lương cơ bản cạnh tranh, tương xứng với kinh nghiệm, thưởng và phúc lợi hấp dẫn, từ 65,000 đô la trở lên”.

Các bạn hãy để ý Dunn Capital nói, “Không chọn những người kiêu căng, xem mình là trung tâm”. Ai đọc quảng cáo có thể chọn làm việc cho Dunn hoặc cố gắng trở thành Dunn, nhưng họ không thể có cả hai. Giao dịch theo xu hướng yêu cầu chịu trách nhiệm cho hành động của mình và Dunn Capital rất rõ ràng khi tuyên bố nhà giao dịch phải đứng ra chịu trách nhiệm.

Một nét tính cách thú vị mà nhiều nhà giao dịch theo xu hướng có là trung thực. Nếu bạn lắng nghe kỹ lời nói của họ và xem xét hiệu suất của họ, chúng sẽ cho bạn biết chính xác họ đang làm gì và tại sao. Dunn Capital là một ví dụ tuyệt vời.

Tóm tắt vài điều chiêm nghiệm

Dữ liệu hiệu suất của Dunn Capital là một trong những minh chứng rõ ràng nhất, đáng chú ý nhất và ấn tượng nhất về giao dịch theo xu hướng thành công hiện có.

Ban đầu, rủi ro do Dunn Capital thiết kế là 1% cơ hội thua lỗ 20% hoặc lớn hơn trong một tháng nhất định. Vào tháng 1 năm 2013, Dunn đã triển khai một hồ sơ rủi ro thích ứng. Mục tiêu VaR (Giá trị chịu rủi ro (Value at Risk – VaR)) của Dunn không còn tĩnh nữa. Giờ đây, công ty đặt mục tiêu VaR hàng tháng năng động trong khoảng 8 – 22% dựa trên điều kiện thị trường. Dunn hiệu chỉnh lại danh mục đầu tư của mình hàng ngày để đánh giá rủi ro đối với những gì nó đo lường về những thuận lợi của thị trường cho giao dịch theo xu hướng. VaR trung bình hàng tháng trong tương lai sẽ là khoảng 15%, điều này có nghĩa là sự biến động hàng năm vào tầm 23% qua thời gian.

Happy Live team biên soạn/Trend Following