Tiết lộ cách thức giao dịch cổ phiếu – của con gấu vĩ đại phố Wall Jesse Livermore:

Jesse Livermore: Quản lý tiền là một trong ba câu đố khiến Livermore luôn mê đắm và tìm cách giải đáp, chúng bao gồm: Thời gian, Quản lý tiền và Kiểm soát cảm xúc.

Jesse Livermore có năm quy tắc chính trong việc quản lý tiền của mình. Trong nhiều năm, ông đã cố gắng giải thích toàn bộ lý thuyết giao dịch của mình cho các con trai của mình – Quản lý tiền là một phần quan trọng trong đó.

Một ngày nọ, ông gọi hai con trai của mình vào thư viện. Ông ngồi sau chiếc bàn đồ sộ, hai cậu nhóc ngồi xuống trước mặt ông. Ông nghiêng người về phía trước và lấy ra một xấp tiền từ trong túi. Ông chia mười tờ 1 đô la thành một xấp. Sau đó ông gấp đôi xấp tiền lại và đưa cho mỗi cậu bé một xấp mười tờ đô la.

Mấy đứa con trai ngồi nhìn ông với tiền cầm trên tay. “Các con, hãy luôn để tiền vào túi bên trái và để mắt đến chúng. Hãy tiếp tục làm điều đó từ bây giờ. Và các con sẽ giữ được tiền của mình”. Hai cậu bé làm theo lời của ông và đặt xấp tiền vào túi bên trái. “Các con hãy nhớ, những kẻ móc túi luôn nhắm đến những chiếc ví, vì vậy chúng thường để ý để túi sau của nạn nhân. Hoặc những kẻ móc túi sẽ đến phía sau nạn nhân và móc túi phía trước bên phải, bởi vì hầu hết mọi người đều thuận tay phải. Hiểu rồi chứ, các chàng trai?”, ông hỏi.

Hai đứa trẻ gật đầu.

Ông tiếp tục: “Được rồi, đó là lý do tại sao các con sẽ để tiền trong túi bên trái. Và hãy nhớ, nếu các con luôn để ý đến túi bên trái của mình thì khi một kẻ móc túi chạm vào tiền của các con, các con sẽ biết”.

Hai đứa trẻ nhìn nhau. Ông tiếp tục, “Đừng bao giờ để mất tiền của các con, đó là đạo lý của toàn bộ chuyện này. Hãy giữ tiền ở một nơi an toàn và không để bất kỳ ai đến gần nó”.

Jesse Livermore – Quy tắc quản lý tiền – quy tắc số 1

“Tôi thích gọi đây là hệ thống bảo đảm của riêng mình. Đầu tiên, hãy nhớ đừng để mất tiền – cũng như đừng để mất giá trị cổ phiếu của bạn. Một nhà đầu cơ không có tiền mặt cũng giống như một chủ cửa hàng không có hàng hóa. Tiền mặt là hành trang của bạn, là cứu cánh, là người bạn tốt nhất của bạn – không có tiền mặt, bạn sẽ không thể kinh doanh được. Vì vậy đừng để mất những đồng tiền của bạn!”.

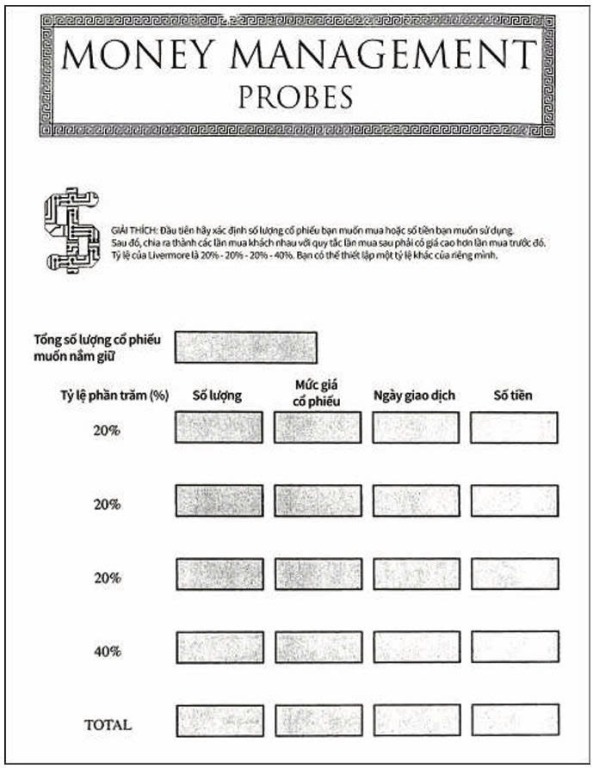

“Thật là sai lầm và nguy hiểm khi mua toàn bộ số cổ phiếu chỉ ở một mức giá. Thay vào đó, bạn phải quyết định số lượng cổ phiếu bạn muốn nắm giữ. Ví dụ: Nếu bạn muốn mua 1000 cổ phiếu cho một mã cổ phiếu nào đó, hãy làm như sau:

Bắt đầu với việc mua 200 cổ phiếu trên điểm Pivotal – nếu giá tăng thì hãy mua thêm 200 cổ phiếu. Nếu nó tiếp tục tăng, hãy mua thêm 200 cổ phiếu. Sau đó, xem nó phản ứng như thế nào, nếu nó tiếp tục tăng hoặc điều chỉnh và sau đó tăng, bạn có thể tiếp tục mua 400 cổ phiếu cuối cùng”.

“Một điều rất quan trọng cần lưu ý là mỗi lần mua thêm phải có giá cao hơn. Tất nhiên, các quy tắc tương tự cũng sẽ áp dụng cho việc bán khống, mỗi lần bán khống sẽ có giá thấp hơn lần bán trước đó”.

“Quy tắc cơ bản này rất đơn giản và ngắn gọn: Nếu bạn muốn mua tổng cộng 1.000 cổ phiếu, phải luôn thấy được lợi nhuận từ các giao dịch trước đó. Mỗi giao dịch cho thấy lợi nhuận là bằng chứng sống động, xác thực, cho thấy rằng phán đoán cơ bản của bạn đúng. Cổ phiếu đang đi đúng hướng – và đó là tất cả bằng chứng bạn cần – ngược lại, nếu bạn thua lỗ, bạn biết ngay rằng phán đoán của mình đã sai”.

“Phần khó khăn đối với nhà đầu cơ thiếu kinh nghiệm là phải trả nhiều hơn cho mỗi đơn vị cổ phiếu. Tại sao? Bởi vì ai cũng muốn có một món hời lớn nhất có thể. Quy tắc này đi ngược lại với bản chất của con người khi phải trả nhiều tiền hơn cho mỗi đơn vị cổ phiếu. Mọi người luôn muốn mua ở đáy và bán ở đỉnh. Nhưng hãy nhớ suy nghĩ và tâm lý của bạn không phải thị trường, đừng hy vọng, không tranh luận với thị trường, vì thị trường luôn đúng, thị trường phản ánh sự thật – không có chỗ cho suy đoán thiếu cơ sở, hy vọng hão huyền, đoán mò, sợ hãi, tham lam… không có chỗ cho cảm xúc. Thị trường nói lên sự thật, nhưng thường sự dối trá bị chôn vùi trong cách giải thích của con người”.

“Thật ra, nhà đầu cơ có thể chọn một tỷ lệ khác để mua cổ phiếu. Ví dụ, nhà đầu cơ có thể mua 30% ở vị trí thăm dò đầu tiên, 30% ở vị trí thăm dò thứ hai và 40% cho lần mua cuối cùng”.

“Mỗi nhà đầu cơ quyết định tỷ lệ phù hợp nhất với anh ta, điều đó tùy thuộc vào từng cá nhân. Tôi đã đưa ra tỷ lệ phù hợp nhất với tôi. Quy tắc chính mà tôi muốn nói bao gồm ba yếu tố:

‣ Đầu tiên là: Không mua toàn bộ số lượng cổ phiếu bạn muốn mua cùng một lúc.

‣ Yếu tố thứ hai là: Hãy đợi thị trường xác nhận phán đoán của bạn – TRẢ THÊM TIỀN CHO MỖI CỔ PHIẾU BẠN MUA THÊM.

‣ Và yếu tố thứ ba là: Xác định trong tâm trí tổng số lượng cổ phiếu bạn muốn mua, hoặc xác định số tiền mà bạn dự định đưa vào cổ phiếu, trước khi bạn bắt đầu giao dịch”.

Jesse Livermore – Quy tắc quản lý tiền – quy tắc số 2

Bạn nên đặt mục tiêu số lượng cổ phiếu bạn muốn mua, chiếm tổng bao nhiêu phần trăm trong danh mục đầu tư của bạn. Bạn cũng nên thiết lập một mục tiêu giá chung: “Tôi gọi đây là quy tắc “Sàn giao dịch chui”, bởi vì tôi đã học được quy tắc này trong các sàn giao dịch chui, nơi tôi đã thực hiện tất cả các giao dịch của mình với tỷ lệ 10%. Tôi sẽ tự động bán hết cổ phiếu của mình nếu khoản lỗ vượt quá 10%. Quy tắc lỗ 10% đã trở thành quy tắc quan trọng nhất của tôi để quản lý tiền bạc. Nó cũng là một quy tắc “thời gian” quan trọng vì nó giống như một cài đặt được lập trình trước về thời gian tôi cần thoát khỏi một giao dịch”.

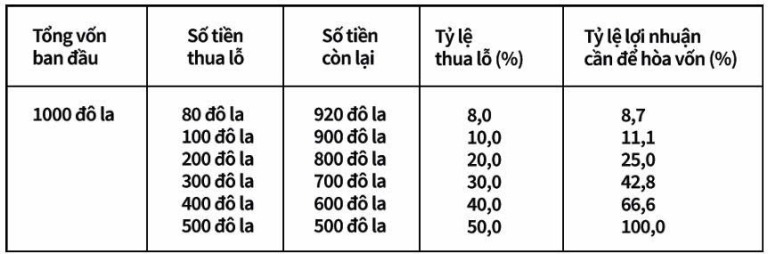

“Hãy nhớ rằng – một nhà đầu cơ phải đặt cho mình một điểm dừng chắc chắn trước khi thực hiện giao dịch và: HÃY CHẮC CHẮN BẠN KHÔNG BAO GIỜ MẤT HƠN 10% VỐN ĐẦU TƯ!”. “NẾU BẠN MẤT 50%, BẠN PHẢI KIẾM 100% ĐỂ HOÀN VỐN!”.

“Tôi biết khi cổ phiếu giảm, nhà môi giới của bạn sẽ gọi cho bạn và nói rằng anh ta cần thêm tiền cho yêu cầu ký quỹ đối với một cổ phiếu đang giảm giá. Lúc đó, bạn hãy bàn với anh ta muốn bán hết toàn bộ số cổ phiếu đang thua lỗ của bạn. Khi bạn mua một cổ phiếu ở mức 50 đô la và cổ phiếu đó giảm còn 45 đô la, tuyệt đối không mua thêm để trung bình giá. Cổ phiếu đã không thực hiện những gì bạn đã dự đoán, điều đó đủ cho thấy rằng phán đoán của bạn đã sai! Chịu lỗ một cách nhanh chóng và thoát ra ngoài. Không bao giờ mua trung bình giá xuống”.

“Trong quá trình đầu cơ của mình, có nhiều lần tôi đã bán cổ phiếu trước cả khi bị lỗ 10%. Tôi đã làm điều này đơn giản bởi vì cổ phiếu đã không hoạt động đúng như dự đoán của tôi ngay từ đầu. Thường thì “bản năng” của tôi sẽ thì thầm với tôi: “J. L., cổ phiếu này có trục trặc, tôi cảm thấy không ổn”, và tôi sẽ bán hết số cổ phiếu của mình theo nhịp của thị trường”.

“Có lẽ đây là cách “tiếng nói bên trong tôi” hoạt động, chúng chắt lọc các mô hình và sự kiện mà tôi đã thấy hàng nghìn lần trước đây, lưu trữ trong tiềm thức của tôi, sau đó bằng một cách nào đó chúng được đánh thức một cách siêu phàm và gửi cho tôi một tín hiệu, một cảm giác cảnh báo rằng có gì đó không ổn. Dù đó là gì, tôi đã học được một điều trong suốt nhiều năm kinh nghiệm đó là phải luôn tôn trọng những bản năng này”.

“Tôi hoàn toàn tin rằng các mô hình chuyển động giá được lặp đi lặp lại. Điều này là do cổ phiếu được điều khiển bởi con người – và bản chất con người không bao giờ thay đổi”. “Tôi đã nhiều lần quan sát thấy mọi người thường trở thành những nhà đầu tư dài hạn “bất đắc dĩ”. Họ mua một cổ phiếu và chúng giảm giá, họ từ chối bán cắt lỗ. Họ giữ cổ phiếu và hy vọng rằng cuối cùng nó sẽ phục hồi và tăng trở lại nhưng thường sẽ mất rất nhiều thời gian để cổ phiếu tăng trở lại đến điểm hòa vốn. Đó là lý do tại sao quy tắc 10% là cần thiết. Đừng bao giờ trở thành “nhà đầu tư bất đắc dĩ”. Chịu lỗ một cách nhanh chóng! Lý thuyết thì dễ, nhưng khó để thực hiện”.

“Những ngày đầu tham gia thị trường, tôi đã chứng kiến rất nhiều người bị cháy tài khoản ngay khi số tiền ký quỹ của anh ta bị vượt quá và phải nhận những cuộc gọi ký quỹ (Margin Call), đã khiến tôi phát triển quy tắc 10% của mình:

Nếu tôi thua hơn 10% trong một giao dịch, tôi sẽ bán ngay lập tức. Tôi không bao giờ hỏi lý do, thực tế là nó đã giảm và đó chính là lý do đủ để thoát ra. Tôi cũng sẽ bán theo bản năng, bản năng mà tôi đã xây dựng được cho mình trong nhiều năm tham gia thị trường. Khi tôi mua một cổ phiếu với kịch bản tốt đẹp trong đầu, nếu nó không diễn ra theo đúng kịch bản dự kiến và tăng giá ngay lập tức, tôi sẽ bán chúng một cách tự động – tôi đã mua với kỳ vọng rằng cổ phiếu sẽ làm được điều gì đó và nó không làm những gì tôi mong đợi – thường đó là bằng chứng đủ để tôi bán cổ phiếu. Tôi cũng không bao giờ nhìn lại liệu sau đó giá cổ phiếu có tăng trở lại hay không – tôi không muốn rước thêm cho mình những suy nghĩ cay đắng, tự trách mình nếu cổ phiếu sau đó tăng giá”.

“Sau này, tôi đã phát triển lý thuyết của mình về tầm quan trọng của thời gian khi giao dịch trên thị trường chứng khoán. Bằng cách thoát ra nhanh chóng, tôi đã tránh được cả những trường hợp mà cổ phiếu sẽ chỉ nằm đó trong một thời gian dài, như vậy là tiền của tôi đang không hoạt động.

Giống như một người sở hữu một cửa hàng bán lẻ và những mặt hàng ế ẩm chỉ nằm trên kệ, ứ đọng, không tạo ra giá trị. Nhà bán lẻ thông minh sẽ “dọn sạch” những mặt hàng đó ra khỏi kệ và thay thế bằng một mặt hàng khác đang bán chạy, một mặt hàng mang lại lợi nhuận”.

“Điều này cũng đúng với thị trường chứng khoán, hãy đầu tư tiền của bạn vào những cổ phiếu dẫn đầu, những cổ phiếu đang hoạt động tốt. Thời gian thực sự là một tài sản của bạn trên thị trường chứng khoán, nên hãy tiết kiệm chúng”.

Jesse Livermore – Quy tắc quản lý tiền – quy tắc số 3

“Giữ một khoản dự trữ tiền mặt. Nhà đầu cơ thành công phải luôn có tiền mặt dự trữ, giống như một vị tướng giỏi giữ quân dự bị để sử dụng vào đúng thời điểm. Khi thời điểm đó xảy ra, bạn phải sử dụng chúng thật chính xác, với niềm tin tuyệt đối để mang lại chiến thắng cuối cùng. Hãy chờ đợi tất cả các yếu tố đều thuận lợi, chờ cho đến khi tất cả các tỷ lệ cược đều có lợi cho anh ta”.

“Có một sự thật đó là cơ hội không bao giờ kết thúc trên thị trường chứng khoán, nếu bạn bỏ lỡ một cơ hội tốt, hãy chờ đợi một thời gian, kiên nhẫn và một cơ hội khác sẽ đến. Đừng mua bán liên tục. TẤT CẢ các điều kiện để có một giao dịch tốt phải nghiêng về phía bạn. Hãy nhớ rằng bạn không nhất thiết phải có mặt trên thị trường mọi lúc”.

“Tôi thích điều tương tự xảy ra khi chúng ta chơi bài, đặc biệt là Poker, và bài Bridge. Bản chất của con người là luôn muốn chơi mọi ván bài. Mong muốn “luôn có mặt trong trò chơi” là một trong những kẻ thù lớn nhất của nhà đầu cơ trong việc quản lý tiền của mình. Cuối cùng việc tham gia mọi ván bài sẽ mang đến một kết cục tất yếu, đó là thảm họa tài chính, phá sản, và điều tương tự đã nhiều lần xảy ra với tôi trong những ngày đầu khởi nghiệp”.

Có những thời điểm trên thị trường chứng khoán mà tốt nhất bạn nên giữ tiền trong một két sắt an toàn, bên ngoài thị trường. Trong thị trường, thời gian không phải là tiền, thời gian là thời gian và tiền là tiền. Vì vậy bạn không cần giao dịch mọi lúc.

Tiền của bạn chỉ nên được chuyển vào thị trường khi tình hình thuật lợi, vào đúng thời điểm – kiên nhẫn – kiên nhẫn – kiên nhẫn đó mới là chìa khóa thành công của bạn. Còn thời gian chỉ là người bạn tốt nếu nó được sử dụng hợp lý.

“Hãy nhớ rằng nhà đầu cơ thông minh luôn kiên nhẫn và có một khoản tiền mặt dự trữ”.

Jesse Livermore – Quy tắc quản lý tiền – quy tắc số 4

“Hãy gắn bó với những “Kẻ chiến thắng” – những cổ phiếu đang hoạt động tốt và đi đúng hướng – đừng vội vàng chốt lời. Bạn phải biết rằng bạn đã đúng trong nhận định cơ bản của mình, nếu không bạn đã không có lợi nhuận. Nếu về cơ bản không có gì tiêu cực, hãy nắm giữ! Cổ phiếu có thể phát triển thành một khoản lợi nhuận rất lớn, miễn là hành động của thị trường chung và của cổ phiếu không khiến bạn phải lo lắng, hãy can đảm và đặt niềm tin của bạn vào nó. Hãy tiếp tục nắm giữ!”.

“Khi tôi kiếm được lợi nhuận từ một giao dịch, tôi không bao giờ lo lắng. Tôi có thể có hàng trăm nghìn cổ phiếu trong tài khoản cổ phiếu cùng một lúc mà vẫn ngủ ngon như một đứa trẻ. Tại sao? Bởi vì tôi đã kiếm được lợi nhuận ngay từ khi bắt đầu giao dịch. Tôi chỉ đơn giản là SỬ DỤNG TIỀN LỜI – TIỀN CỦA THỊ TRƯỜNG CHỨNG KHOÁN, và nếu tôi mất tất cả lợi nhuận, tôi cũng không quá đau buồn vì ngay từ đầu đó đã chẳng phải tiền của tôi”.

“Tất nhiên, điều ngược lại cũng vậy, nếu mua một cổ phiếu và nó đi ngược lại với suy nghĩ cùng kịch bản mà tôi suy nghĩ, tôi sẽ bán nó ngay lập tức. Bạn không thể dừng lại và mất thời gian cố gắng tìm ra TẠI SAO nó lại đi sai hướng – thực tế là nó ĐÃ đi sai hướng và đó là bằng chứng đủ để một nhà đầu cơ có kinh nghiệm đóng giao dịch, bán chúng ra”.

“Lợi nhuận có thể tự chăm sóc chúng – lỗ không bao giờ được xảy ra”.

“Đừng bao giờ nhầm lẫn cách tiếp cận này với việc mua và giữ mãi mãi. Tôi sẽ không và cũng chưa bao giờ mua và nắm giữ cổ phiếu một cách mù quáng. Làm thế nào chúng ta có thể biết được điều gì sẽ xảy ra trong tương lai? Mọi thứ đều thay đổi: Cuộc sống thay đổi, mối quan hệ thay đổi, sức khỏe thay đổi, mùa thay đổi, con cái thay đổi, người yêu thay đổi, tại sao những điều kiện cơ bản ban đầu khiến bạn mua cổ phiếu sẽ không thay đổi? Mua và nắm giữ một cách mù quáng dựa trên cơ sở của quá khứ rằng công ty đó là một công ty tuyệt vời, một ngành mạnh, hoặc nền kinh tế chung đang phát triển, đối với tôi, tương đương với việc tự sát trên thị trường chứng khoán”.

“Một trong những điểm quan trọng nhất của tôi khi mua cổ phiếu là cố gắng mua càng sát với điểm Pivotal hoặc điểm Tiếp tục xu hướng (Continuation Pivotal) càng tốt. Chính từ thời điểm này, quyết định của tôi đã được đưa ra. Nếu cổ phiếu tăng lên từ điểm Pivotal, tôi sẽ tiếp tục giữ cổ phiếu và thư giãn, bởi vì từ thời điểm đó trở đi tôi chơi bằng tiền của nhà cái chứ không phải vốn của mình. Nếu cổ phiếu đi theo hướng ngược lại với giả định của tôi, tôi sẽ tự động bán. Khi đã ở trong vùng an toàn, tôi hoàn toàn thoải mái và chỉ quan sát diễn biến của cổ phiếu một cách hoàn toàn bình tĩnh và không làm gì cho đến khi đóng giao dịch. Khả năng mất “lợi nhuận trên giấy” không bao giờ làm phiền tôi, vì nó không phải là tiền của tôi ngay từ đầu.

Do đó, việc lớn nhất của tôi là tìm các điểm Pivotal và điểm Tiếp tục xu hướng. Quy tắc: Hãy cắt các khoản lỗ và để lợi nhuận của bạn sinh sôi.

“Gắn bó với những cổ phiếu chiến thắng – hãy để chúng sinh sôi cho đến khi bạn có lý do rõ ràng để bán chúng”.

Jesse Livermore – Quy tắc quản lý tiền – quy tắc số 5

“Giống như chiến thắng trong sòng bạc, từ bây giờ và sau này, bạn nên lấy tiền thắng cược của mình ra khỏi bàn và biến chúng thành tiền mặt. Không có thời điểm nào tốt hơn sau khi “thắng” một cổ phiếu lớn. Tiền mặt là vũ khí bí mật của bạn trong trường hợp xấu, hãy dự trữ tiền mặt”. “Điều hối tiếc lớn nhất mà tôi từng có trong cuộc đời tài chính của mình là đã không chú ý đến quy tắc này”.

– Trích sách: Cách thức kinh doanh và đầu cơ cổ phiếu

Có thể bạn quan tâm cuốn sách:

Cách thức kinh doanh và đầu cơ cổ phiếu! – How to trade in stocks