NĐT giá trị Seth Klarman: Vì sao cổ phiếu giá trị lại tăng trưởng kém?

Trong cuộc phỏng vấn với sinh viên của Trường Kinh doanh Ivey ngay sau cuộc khủng hoảng tài chính, Seth Klarman, người đứng đầu quỹ đầu tư Baupost, và một trong những nhà đầu tư giá trị thành công nhất trên thế giới đã được yêu cầu giải thích tại sao ông tin rằng cổ phiếu giá trị sẽ tăng trưởng kém hơn ngay lập tức sau cuộc khủng hoảng tài chính.

Nhận định của ông gồm ba phần chính, và nó khá thú vị, bởi vì nó mang lại một cái nhìn hiểu biết và hấp dẫn từ một trong những nhà đầu tư giá trị thành công nhất mọi thời đại.

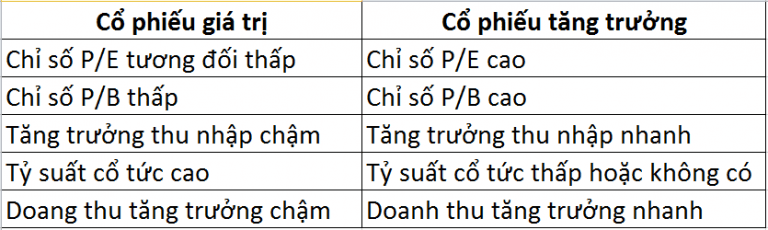

Đầu tiên, Seth Klarman đã nói rõ rằng ông không đồng ý với phân loại truyền thống về phong cách tăng trưởng và đầu tư giá trị:

“Trước hết, khi tôi nghĩ về giá trị và tăng trưởng, tôi nghĩ về một cái gì đó rất khác so với những gì các học giả đã mô hình hóa trong nghiên cứu của họ. Tôi không nghĩ rằng cổ phiếu được giao dịch ở mức P/E thấp nhất trên thị trường là giá trị và P/E cao nhất là tăng trưởng, tôi nghĩ nó còn mang nhiều sắc thái hơn thế. Có một điều bạn nên biết, rằng bạn có thể có mức P/E cao khi công ty không phát triển và khi thu nhập của họ tiếp tục giảm. Vì vậy, tôi sẽ nói rằng các công ty đang phát triển nhanh chóng là tăng trưởng, trong khi các công ty có giá rất rẻ lại là giá trị. Đôi khi các cổ phiếu tăng trưởng cũng là cổ phiếu giá trị. Vì vậy, tôi không hiểu lắm những suy nghĩ thông thường khi nói đến vấn đề này. ”

Thứ hai, quay lại thời điểm cuộc khủng hoảng tài chính diễn ra,tất cả các ngành đều được định giá quá cao và một số thì trội hơn hẳn phần còn lại, đặc biệt là các cổ phiếu có giá rẻ:

“Điều thứ hai tôi muốn nói là, tôi nghĩ theo cách nào đó, tất cả các cổ phiếu đều bị định giá cao từ mô hình mua lại đòn bẩy… Nếu như có một công ty giá rẻ, thậm chí chỉ trong vài giây, sẽ thu hút sự quan tâm của các quỹ mua lại đòn bẩy… Vì vậy, theo một góc nhìn nào đó, tất cả các cổ phiếu đại chúng bắt đầu giao dịch trên mạng lưới vô hình này, thứ đã định giá chúng rất hoàn hảo cho những thương vụ LBO (Leveraged Buy – Out, mua lại cổ phần theo kiểu vay nợ đầu cơ)… Nhiều cổ phiếu trong số này là cổ phiếu giá trị… Bạn không thể mua lại Google với quỹ mua lại đòn bẩy… Vì vậy, bạn đã kết thúc với rất nhiều cổ phiếu giá trị nhưng bị định giá bởi mô hình này… Khi tôi nói đến các cổ phiếu có giá trị, giá của chúng chắc chắn là quá cao, vượt qua các biên an toàn (MOS), và không thể mạo hiểm với những cổ phiếu này.”

Và cuối cùng, ngay trước khi cuộc khủng hoảng tài chính xảy ra, toàn bộ thị trường đã bị định giá quá cao, nhưng đối với các nhà phân tích dự đoán về bùng nổ tăng trưởng, trong khả năng con người có thể làm được, một số cổ phiếu lại trông rất rẻ. Kết quả là, một số công ty không nên được phân loại thành khoản đầu tư giá trị đã trở thành như vậy, và điều này bóp méo các con số:

“Thứ ba, tôi nghĩ đây là điều tuyệt vời nhất. Một trong những thứ hay được định giá rẻ trên thị trường chính là các công ty tài chính. Số lượng các công ty tài chính đã đi từ một con số khiêm tốn đến khoảng 40% doanh thu trong chỉ số S&P 500, ngay trước khi cuộc khủng hoảng tài chính bắt đầu và số lượng này ngày càng lớn hơn. Sự ngây thơ của nền kinh tế nằm ở chỗ nó dựa vào tiền cho vay và quản lý tiền và kiếm tiền thông qua tài chính nợ để tăng trưởng. Chúng tôi khá may mắn vì chúng tôi đã xem qua nhiều thị trường, bao gồm cả thị trường chứng khoán để khi thị trường nhà ở bắt đầu giảm, chúng tôi chỉ nhận ra rằng điều này có thể thực sự rất tồi tệ… chúng tôi thực sự biết được ai đang sở hữu tất cả “bãi rác” này, nhưng chúng tôi chỉ muốn tránh xa chúng. Rất nhiều nhà phân tích nghĩ rằng các ngân hàng lớn có sức mạnh thu nhập lớn hơn nhiều so với thực tế bởi vì chúng là đều là tiền vay mượn.”

Đây không phải là những hiểu biết duy nhất mà Seth Klarman chia sẻ trong video. Ông cũng nói ngắn gọn về lợi ích của việc vận hành Baupost như một “bể tiền khổng lồ”, thay vì bị tách biệt ra thành từng mục nhỏ và cách tiếp cận của công ty để đánh giá các doanh nghiệp:

“Một điểm nổi bật cụ thể mà tôi muốn nói đến là chúng tôi nghĩ có rất nhiều người thông minh ở ngoài kia, chúng tôi không nghĩ rằng chúng tôi là nhà phân tích doanh nghiệp giỏi nhất trên thị trường, chúng tôi nghĩ rằng chúng tôi là những người rất giỏi trong các tình huống phức tạp, càng phức tạp càng tốt. Chúng tôi thích các tình huống có chất xúc tác, ở một vài lúc, chúng sẽ gây ra sự bất thường về giá cả. Điều đó dẫn chúng ta đến những nơi thú vị. Ví dụ, nợ cao cấp (senior debt) có một chất xúc tác khiến người phát hành phải trả nợ.”

“Chúng tôi muốn mọi người thách thức suy nghĩ, quyết định, chúng tôi thường nói với mọi người rằng chúng tôi là một công ty có DNA đang thay đổi từng ngày. Nếu có ai đó đến và nói tại sao chúng tôi lại làm điều này theo cách này? Thay vì trả lời lại, ừm thì đây là cách chúng tôi luôn làm và nó là cách tốt nhất…”

Nguồn: Valuewalk/Happy.Live biên dịch

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town (Đầu tư giá trị theo phong cách của Warren Buffett và Charlie Munger)