Phương pháp xác định đỉnh và đáy nhờ phân tích thanh khoản giao dich

Phải nói rằng khi giao dịch chứng khoán yếu tố hàng đầu tác động lên giá chứng khoán chính là thanh khoản. Thanh khoản cao thì chứng khoán chạy tốt, thanh khoản thấp thì giá chạy ì ạch. Sự di chuyển giá cả một cổ phiếu hầu như phụ thuộc vào mức thanh khoản của chính cổ phiếu đó.

Do đó, việc phân tích thanh khoản (volume) khi giao dịch một cổ phiếu là đặc biệt cần thiết. Hôm nay tôi sẽ tiếp tục đào sâu về chủ đề này với mong muốn nhà đầu tư có thể trang bị cho mình những kiến thức cơ bản cũng như nâng cao một chút về thanh khoản (volume) để có thể giao dịch và đầu tư tốt hơn.

Nếu biết phân tích thanh khoản (volume) của một mã cổ phiếu, nhà đầu tư có thể:

– Xác định được xu hướng còn tăng tiếp hay sắp đảo chiều giảm

– Khi chạm đỉnh (kháng cự) hiện tại, nhà đầu tư có thể biết được nó sẽ vượt qua (breakout) hay sẽ quay đầu vì do thiếu lực hỗ trợ.

– Xác định được đâu là đỉnh, đâu là đáy của thị trường.

– Tìm được điểm mua/ bán như ý.

Nhìn thanh khoản sẽ biết khi nào xu hướng tăng kết thúc và tạo đỉnh

Như tôi đã nói nếu nhà đầu tư không nhìn thanh khoản thì cũng giống như lái xe mà không nhìn đường vậy.

Thanh khoản đóng vai trò là một nguồn nhiên liệu chủ yếu để đẩy giá đi. Như vậy, nếu giá càng lên cao, muốn lên cao nữa và bền vững thì thanh khoản cũng phải cao và dồi dào.

Trường hợp càng lên cao, thanh khoản càng thu hẹp lại, tức là lượng giao dịch mua – bán càng ít đi khi giá càng cao thì chứng tỏ lực mua đã cạn, nhà đầu tư không sẵn sàng mua thêm vì có thể là giá đã quá đắt. Đó là dấu hiệu rõ nhất cho thấy, cổ phiếu sắp tạo đỉnh và cần phải bán ra ngay.

Tôi sẽ ví dụ bằng cổ phiếu VNM lúc tạo đỉnh:

Nhưng nếu biết cách phân tích thanh khoản thì đây là dấu hiệu VNM sắp tạo đỉnh. Vì sao lại như vậy?

Bạn có thấy không? Càng lên cao, thanh khoản mua bán của cổ phiếu này càng thấp, tại sao lại vô lý như vậy? Đáng lẽ càng cao thì càng hấp dẫn nhà đầu tư, họ càng phải mua nhiều hơn để đẩy giá lên chứ? Phải chăng họ đang bán từ từ chứ không phải là đang mua?

Chúng ta có thể thấy rõ ràng, thanh khoản giao dịch đang ngày một cạn kiệt cho đến đầu năm 2018 thì thanh khoản gần như là thấp nhất. Và kết quả là giá cổ phiếu VNM đã tạo đỉnh.

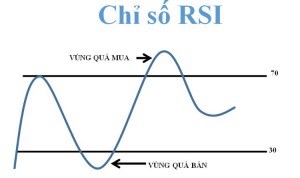

Kết hợp thêm công cụ xác định lực nội tại của xu hướng RSI

Nếu bạn chưa sử dụng tốt thanh khoản, tôi có thể cho bạn thêm 1 công cụ nữa để đo lường được sức mạnh của xu hướng, xem xu hướng kết thúc hay chưa. Đó là công cụ RSI.

Như bạn thấy đấy, RSI tại giai đoạn trước khi tạo đỉnh đã phân kỳ rất rõ. Giá càng tăng cao, RSI càng giảm và tạo đỉnh thấp hơn. Lại cho thấy một điều phe mua đã yếu sức và không còn đủ sức để đẩy giá lên nữa và bị lấn áp bởi phe bán. RSI đã khắc họa rõ nét sức mạnh nội tại của xu hướng, mặc dù bề ngoài nó vẫn tăng, nhưng chỉ là tăng ảo, không có nội lực.

Kết quả là giá đảo chiều. Về sau giá có tăng nữa, nhưng cũng tạo mô hình 2 đỉnh và chính thức giảm sâu.

Như vậy, khi kết hợp cả phân tích thanh khoản giao dịch và công cụ RSI, chúng ta có đầy đủ cơ sở để xác định đâu là đỉnh đúng không nào.

Làm sao để xác định đáy với phân tích thanh khoản giao dịch và RSI

Tương tự như xác định vùng đỉnh, xác định vùng đáy cũng là nơi thanh khoản giao dịch cạn kiệt và xuất hiện tín hiệu phân kỳ của RSI.

Kết hợp cả phân tích thanh khoản và RSI chúng ta đã thấy một bức tranh hết sức rõ ràng về 1 cái đáy.

Vào tháng 7/2018, giá giảm sâu hơn xuyên qua đáy cũ giữa tháng 5, tuy nhiên thanh khoản giao dịch lại không đồng thuận, càng ngày càng teo tóp lại. Điều này cho thấy, lực giảm đã yếu, phe bán không còn đủ lực để đạp giá xuống nữa.

Đồng thời RSI tạo phân kỳ tăng, cho thấy bề ngoài thì giá giảm nhưng trong nội tại xu hướng đã có sự tăng lên, không còn giảm nữa.

Kết quả là giá tăng từ đáy tháng 7. Nếu ai sử dụng phương pháp phân tích thanh khoản và RSI đều có thể mua quanh vùng 25 – 26 rất dễ dàng.

Đó là cách xác định đỉnh / đáy của một cổ phiếu nhờ phân tích thanh khoản giao dịch và công cụ đo lường sức mạnh nội tại của giá RSI.

Nguồn: kakata

The New Trading For A Living – Phương Pháp Mới Để Giao Dịch Kiếm Sống