Giao dịch bằng đường trung bình di động hàm mũ EMA

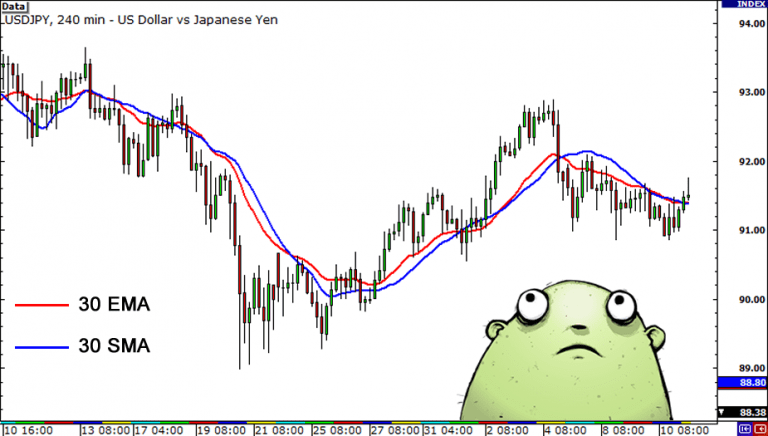

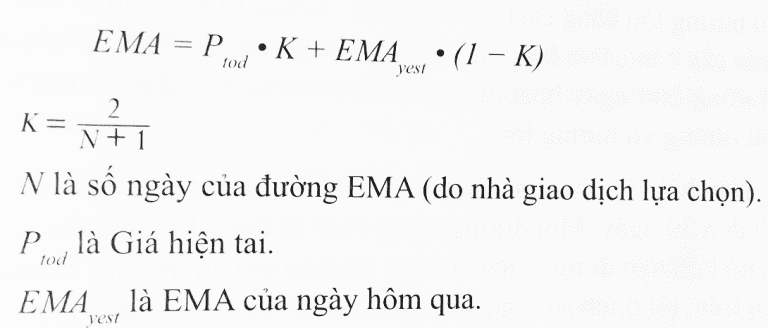

Đường trung bình di động hàm số mũ (EMA) là công cụ theo sau xu hướng tốt hơn vì đánh trọng số cao hơn cho các dữ liệu mới nhất và có những thay đổi nhanh hơn so với đường MA giản đơn. Trong khi đó, EMA không bị thay đổi do việc loại bỏ dữ liệu cũ. Điều này có nghĩa chú chó giữ nhà đang trở nên thính hơn, và chỉ sủa khi có một ai đó đang vào nhà.

>> Xem thêm đường MA giản đơn (simple MA)

Các phần mềm phân tích kỹ thuật cho phép bạn lựa chọn chiều dài các đường EMA. Đường EMA có hai lợi thế so với đường MA giản đơn:

Đầu tiên, nó phân bổ trọng số lớn hơn cho ngày giao dịch gần nhất. Nghĩa là tâm trạng gần nhất của đám đông là quan trọng hơn. Trong EMA 10 ngày, giá đóng cửa gần nhất có ảnh hưởng 18% đến trong số của EMA, trong khi đường MA giản đơn có trọng số bằng nhau cho mỗi ngày.

Thứ hai, EMA không bị nhảy khi dữ liệu cũ bị loại bỏ ra khỏi khung thời gian quan sát giống như đường MA giản đơn gặp phải. Dữ liệu cũ nên bị loại bỏ với ít sự tổng thể hiện tại. ảnh hưởng, giống như tâm trạng quá khứ không phản ánh đúng bức tranh tổng thể hiện tại.

Lựa chọn chiều dài của đường trung bình di động

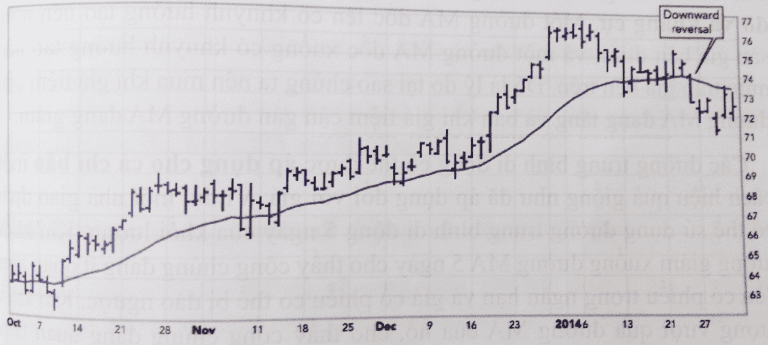

Hãy quan sát độ dốc của đường EMA vì độ dốc tăng lên phản ánh tâm trạng lạc quan và giảm xuống thể hiện tâm trạng bi quan. Khung thời gian quan sát tương đối hẹp làm cho đường EMA nhạy cảm với biến động giá. Nó sớm bắt theo xu hướng, nhưng lại dễ dàng bị mắc bẫy. Bẫy là sự đảo chiều nhanh chóng của tín hiệu giao dịch. EMA với khung thời gian quan sát dài hơn tạo ra ít bẫy hơn nhưng bỏ lỡ các điểm đảo chiều nhiều hơn.

Bạn có thể tiến hành một vài phương pháp để xác định nên lựa chọn khung thời gian nào cho các đường trung bình di động hoặc cho bất cứ chỉ báo nào khác. Thật tốt khi chiều dài thời gian của đường EMA vừa khớp với chu kỳ giá mà bạn phát hiện được. Chiều dài thời gian của một đường trung bình di động nên bằng một nửa thời gian chiều dài của chu kỳ chi phối thị trường. Nếu bạn phát hiện ra chu kỳ 22 ngày, hãy nên sử dụng đường trung bình di động 11 ngày. Nếu chu kỳ là 34 ngày, hãy nên sử dụng đường trung bình di động 17 ngày. Vấn đề là, các chu kỳ thay đổi và biến mất liên tục.

Không có con số “tốt nhất cho chiều dài thời gian của đường EMA. Một chỉ báo tốt là chỉ báo mạnh khỏe (robust) – nghĩa là không quá nhạy với những thay đổi nhỏ trong các tham số. Trong khi cố gắng bắt theo những xu hướng lớn bằng cách sử dụng các đường trung bình di động dài hạn hơn. Bạn cần câu cá xa bờ hơn để bắt những con cá lớn hơn. Đường trung bình di động 200 ngày hoạt động tốt đối với các nhà đầu tư dài hạn muốn nắm bắt những xu hướng lớn.

Hầu hết các nhà giao dịch có thể sử dụng các đường EMA trong khoảng 10 đến 30 ngày. Một đường trung bình di động không nên ngắn hơn 8 ngày vì nó làm mất đi mục tiêu là công cụ theo sau xu hướng. Trong số các con số nói trên, tôi thích sử dụng con số 22 vì có xấp xỉ 22 ngày giao dịch trong một tháng và con số 26 vì đó là một nửa của số tuần giao dịch trong một năm.

Việc cá nhân hóa các tham số cho mỗi công cụ giao dịch là một yêu cầu thực tế nếu như bạn đang theo dõi một nhóm nhỏ các cổ phiếu hoặc chỉ số trên thị trường tương lai. Một khi số lượng công cụ theo dõi tăng gấp đôi, các tham số cá nhân của bạn sẽ bị lẫn lộn. Tốt hơn hết là nên có một thước đo chuẩn đủ dài và sử dụng tham số này cho tất cả các đường trung bình di động của bạn ở cùng một khung thời gian.

Đừng thay đổi tham số chỉ báo trong khi bạn tìm kiếm các tín hiệu giao dịch. Việc tinh chỉnh các tham số để có được tín hiệu mong muốn giống như bạn đang ăn cắp các đặc điểm giá trị nhất của chỉ báo – đây là mang tính khách quan. Tốt hơn hết là nên thiết lập các tham số chỉ báo và sống lâu dài với nó.

Các quy tắc giao dịch

Những người mới bắt đầu giao dịch thường cố gắng dự báo tương lai. Các nhà giao dịch chuyên nghiệp không dự báo tương lai, họ đo lường tương quan sức mạnh giữa bên mua và bên bán, quan sát xu hướng, và quản trị vị thế của họ.

Các đường trung bình di động giúp chúng ta giao dịch theo hướng của xu hướng. Thông điệp quan trọng nhất của đường trung bình di động xuất phát từ độ dốc của nó. Độ dốc phản ánh quán tính giá của thị trường. Khi đường EMA dốc lên, tốt hơn hết là giao dịch theo phía mua, và khi nó dốc xuống, chỉ nên giao dịch ở phía bán.

1. Khi đường EMA tăng lên, chỉ nên giao dịch ở phía mua. Mua khi giá giảm xuống gần chạm vào đường trung bình di động. Một khi bạn ở vị thế mua, hãy sử dụng lệnh dừng lỗ đặt tại đáy gần nhất, và di chuyển nó đến điểm hòa vốn sớm nhất có thể khi giá đóng cửa ở các mức giá cao hơn.

2. Khi đường EMA giảm xuống, chỉ nên giao dịch ở phía bán. Bán khống khi giá hồi phục hướng đến đường EMA và đặt lệnh dừng lỗ tại đỉnh gần nhất. Hạ lệnh dừng lỗ tới điểm hòa vốn khi giá giảm

3. Khi đường EMA nằm phẳng và chỉ nhúc nhích đôi chút, nó đang cho thấy thị trường không có xu hướng. Đừng cố gắng giao dịch bằng cách sử dụng phương pháp theo sau xu hướng.

Các nhà giao dịch lớn tuổi thường sử dụng tín hiệu giao cắt của các đường trung bình di động nhanh và chậm. Đây là phương pháp ưa thích của Donchian, một trong những người đầu tiên giao dịch bằng các đường trung bình di động, là sự giao cắt giữa bộ ba đường trung bình di động 4 ngày, 9 ngày và 18 ngày. Tín hiệu giao dịch xuất hiện khi cả ba đường trung bình di động này cùng đảo chiều về một hướng. Phương pháp của ông, giống như các công cụ giao dịch hệ thống khác, chỉ hoạt động khi thị trường có xu hướng mạnh.

Cố gắng lọc bỏ các bẫy bằng các quy tắc hệ thống là việc làm tự hủy hoại bản thân – vì phễu lọc sẽ vừa làm giảm cả mức độ lợi nhuận lẫn mức độ thua lỗ. Một ví dụ của phễu lọc là quy tắc giá đóng cửa ở các phía của đường MA không phải 1 lần mà là 2 lần, hoặc xuyên phá qua các đường MA một mức độ nhất định. Các phễu lọc hệ thống tuy làm giảm thua lỗ, nhưng đồng thời cũng làm mất đi các đặc điểm tốt nhất của đường trung bình di động – đó là khả năng sớm tham gia vào xu hướng ngay ở giai đoạn đầu.

Một nhà giao dịch phải chấp nhận rằng, đường EMA cũng giống như các công cụ giao dịch khác, có ưu điểm và có nhược điểm. Các đường trung bình di động giúp họ nhận diện và chạy theo sau xu hướng, nhưng chúng cũng dễ mắc phải các bẫy khi thị trường chuyển động theo khung giá. Chúng ta sẽ tìm kiếm câu trả lời cho bài toán hóc búa này ngay trong chương Hệ Thống Giao Dịch Ba Khung Thời Gian.

Nguồn: Sách Phương Pháp Mới Để Giao Dịch Kiếm Sống

The New Trading For A Living – Phương Pháp Mới Để Giao Dịch Kiếm Sống