Bài học đầu tư từ Warren Buffett: Đừng bao giờ vay nợ để mua cổ phiếu

Nhà đầu tư huyền thoại Warren Buffett tin rằng nhà đầu tư nên sử dụng tiền nhàn rồi của chính mình. Và cần tránh sử dụng tiền vay mượn để mua cổ phiếu.

Trong lá thư định kỳ gửi tới cổ đông Berkshire Hathaway năm 2017 được công bố hôm thứ Bảy (24/02), nhà tiên tri của xứ sở Omaha đã đề cập đến sự nguy hiểm của việc sử dụng nợ và đòn bẩy trong việc đầu tư chứng khoán.

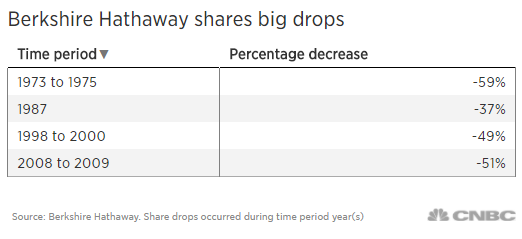

“Bản thân cổ phiếu Berkshire cũng đem lại một vài ví dụ sinh động về cách thức sự biến động ngẫu nhiên của giá cổ phiếu trong ngắn hạn có thể làm lu mờ mức tăng trưởng dài hạn về giá trị. Trong 53 năm qua, Công ty đã xây dựng giá trị bằng cách tái đầu tư khoản lợi nhuận có được và để lãi kép thực hiện công việc của mình. Năm này qua năm khác, giá cổ phiếu vẫn tăng. Dẫu vậy, cổ phiếu Berkshire Hathaway vẫn trải qua 4 lần sụt giảm mạnh”, ông Warren Buffett chia sẻ.

Nhà đầu tư huyền thoại này đã chia sẻ dữ liệu về những lần giảm mạnh của cổ phiếu Berkshire Hathaway, trong đó cho thấy cổ phiếu này đã có nhiều lần giảm từ 37-59% trong 50 năm vừa qua.

“Bảng dữ liệu trên cung cấp lập luận đanh thép nhất mà tôi có thể sử dụng để phản bác việc vay mượn tiền để mua chứng khoán. Chỉ đơn giản là trong ngắn hạn bạn không thể biết giá cổ phiếu có thể giảm tới mức nào”, ông Buffett cho hay. “Ngay cả khi khoản vay của bạn khá nhỏ và các vị thế cổ phiếu của bạn cũng không bị tác động ngay lập tức khi thị trường lao dốc thì tâm lý của bạn cũng có thể trở nên hoảng loạn bởi những tiêu đề đáng sợ trên các tờ báo cũng như những nhận định tiêu cực. Và khi tâm trí không ổn định thì bạn sẽ khó mà đưa ra những quyết định hợp lý”.

Ông Buffett dự báo cổ phiếu Berkshire Hathaway sẽ sụt giảm ở mức độ tương tự một lần nữa trong vòng 53 năm tới.

“Không ai có thể nói cho bạn biết khi nào điều đó sẽ xảy ra. Tại thời điểm nào đó, ánh đèn có thể chuyển từ xanh lá sang đỏ mà không dừng lại ở màu vàng”, ông nói rõ. “Khi những đợt giảm mạnh diễn ra, chúng thường đem lại những cơ hội vô cùng tuyệt vời dành cho những ai không mang gánh nặng về nợ”.

Nhà tiên tri của xứ sở Omaha cũng dẫn lại một bài thơ nổi tiếng của một nhà văn người Anh để truyền đạt lại bài học đầu tư (bài thơ “If” của tác giả Rudyard Kipling):

“Nếu bạn có thể bình tâm khi mà tất cả hết thảy kinh hoàng và đổ lỗi cho bạn…

Nếu bạn biết đợi chờ và kiên nhẫn chờ trông…

Nếu bạn có thể suy tư mà không lấy nó làm mục đích…

Nếu bạn vẫn vững tin khi mọi người nghi kỵ…

Thì thế giới này sẽ là của bạn, cùng tất cả những gì trong đấy”.

Ngoài ra, ông Buffett còn phản bác quan niệm cho rằng trái phiếu là khoản đầu tư có rủi ro thấp hơn cổ phiếu trong dài hạn. Ông khuyến nghị nhà đầu tư nên đầu tư vào cổ phiếu vì lạm phát sẽ tác động tiêu cực lên sức mua của trái phiếu.

“Tôi muốn nhanh chóng thừa nhận rằng trong bất cứ ngày nào, tuần nào, hoặc năm nào trong tương lai, cổ phiếu sẽ trở nên rủi ro hơn trái phiếu Mỹ có kỳ hạn ngắn. Nhưng khi thời gian đầu tư của một nhà đầu tư kéo dài, một danh mục đa dạng hóa bao gồm các cổ phiếu Mỹ sẽ có ít rủi ro hơn trái phiếu, với giả định là các cổ phiếu này được mua ở mức hệ số nhân hợp lý (thu nhập chia cho lãi suất hiện hành)”, ông Warren Buffett nhận định. “Sẽ là một sai lầm khủng khiếp đối với nhà đầu tư có thời gian đầu tư dài – trong đó có các quỹ hưu trí, quỹ tài trợ đại học (college endowments) và các cá nhân muốn tiết kiệm – khi đo lường rủi ro đầu tư bằng tỷ số trái phiếu trên cổ phiếu trong danh mục. Thông thường, có trái phiếu cao cấp trong danh mục đầu tư sẽ làm gia tăng rủi ro của danh mục đó”.

Nguồn: vietstock

Có thể bạn quan tâm: Bộ sách Đầu tư giá trị từ A đến Z