Các thuật ngữ Wyckoff thường sử dụng trong giai đoạn tích lũy cổ phiếu (Phần1)

Mô tả các thuật ngữ mà Wyckoff sử dụng trong gia đoạn tích lũy cổ phiếu của Happy Live để bạn hiểu rõ hơn quá trình phân phối tinh vi của cổ phiếu.

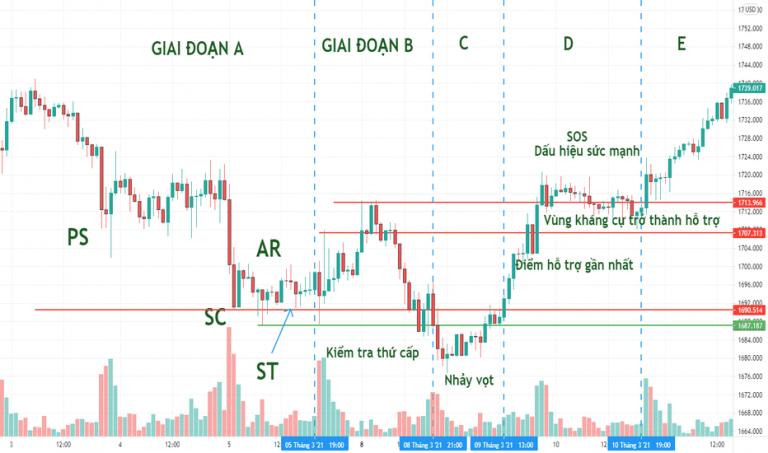

1. PS—Preliminary support (Điểm hỗ trợ đầu tiên ở cuối một xu hướng downtrend)

Đây là thuật ngữ Wyckoff sử dụng chỉ điểm bắt đầu xuất hiện lực Cầu mua vào và tạo ra một mức hỗ trợ đầu tiên sau một giai đoạn down trend. Khối lượng giao dịch tăng lên và biên độ giá lớn, điều này cho thấy xu hướng giảm có thể sắp kết thúc.

2. SC = SLCX—Selling climax (Điểm quá bán)

Trong Wyckoff đây là điểm mà ở đó biên độ giá và áp lực bán lớn nhất. Lúc này áp lực bán rất lớn (sự hoảng loạn) của đám đông theo tâm lý bầy đàn và lực bán này được hấp thụ ở đáy hoặc gần đáy. Thường thì giá đóng cửa cao hơn mức giá thấp nhất trong phiên (rút chân) trong điểm quá bán, điều này có nghĩa là lực bán ra được hấp thụ

Thanh thấp nhất cuối cùng thường là thanh hẹp hoặc nó có thể là một thanh dài nhưng với đóng ở trên giữa thanh. Điều này sẽ báo hiệu rằng áp lực giảm đã bị hấp thụ hết bởi lực cầu

Mức giá thấp nhất ở phiên quá bán (SC) được xác định là đường hỗ trợ.

Dưới đây là minh họa trường hợp cụ thể của SC (quá bán)

3. AR—automatic rally (Sự hồi phục tự nhiên)

Hiện tượng này xuất hiện vì lực bán mạnh đã giảm đi rất nhiều. Chỉ cần một lực cầu nhỏ cũng dễ dàng đẩy giá tăng lên. Mức giá cao nhất của đợt hồi phục này là điểm để xác định đường kháng cự của một giai đoạn tích lũy.

4. ST—secondary test (Điểm test cung thứ 2)

Tức là giá sẽ điều chỉnh giảm trở lại khu vực đáy của điểm quá bán (SC) với mục đích là test lại mức cân bằng giữa Cung – Cầu ở vùng giá đó. Nếu đáy được xác nhận, khối lượng và biên độ giá sẽ giảm đáng kể so với điểm quá bán (SC) khi giá tiếp cận gần đường hỗ trợ. Thông thường sẽ có nhiều phiên test như vậy sau điểm quá bán (SC).

5. Springs hoặc shakeout.

Thường xảy ra ở giai đoạn sau của giai đoạn tích lũy, đó là những phiên rũ bỏ các nhà đầu tư nhỏ lẻ trước khi bắt đầu chuyển sang giai đoạn uptrend.

Một phiên spring thường có mức giá thấp nhất thấp trong phiên phá vỡ đường hỗ trợ nhưng giá đóng cửa tăng trở lại trên đường hỗ trợ. Hành động này chính là hành động nhằm mục đích đánh lừa những nhà đầu tư nhỏ lẻ để họ nghĩ rằng xu hướng giảm tiếp tục và cũng là để mua được thêm cổ phiếu với mức giá hời.

Một phiên shakeout ở đoạn cuối của giai đoạn tích lũy giống như một phiên Spring nhưng mạnh hơn nhiều. Phiên shakeout cũng có thể xuất hiện khi quá trình đẩy giá đã bắt đầu, với một tốc độ giảm nhanh và mạnh khiến cho các nhà đầu tư nhỏ lẻ không giữ được hàng và bán hết ra. Tuy nhiên phiên Spring và Shakeout không phải là tín hiệu bắt cuộc phải xuất hiện: Sự tích lũy theo sơ đồ 1 mô tả một phiên Spring, trong khi ở sơ đồ 2 là giai đoạn tích lũy mà không có phiên Spring.

Tiến Phát

taduinv

Có thể bạn quan tâm:

Làm giàu từ chứng khoán bằng phương pháp VSA chính gốc

Nghiên cứu chuyên sâu về cách giao dịch của Wyckoff