Chọn cổ phiếu theo tiêu chí 4 chữ M của nhà đầu tư Phil Town

Trong bối cảnh thị trường giảm điểm mạnh bất ngờ gần 20% thời gian vừa qua, chưa bao giờ chúng tôi quan sát thấy nhiều số phận nhà đầu tư cá nhân lại mất ăn, mất ngủ, thậm chí có ý định từ bỏ việc đầu tư chứng khoán nhiều đến vậy. Phil Town sẽ chia sẻ với bạn bí quyết chọn cổ phiếu theo 4M.

Họ đã trót mua cổ phiếu ở mức định giá cao ngất ngưởng, vay nợ margin để đầu cơ vào những dòng cổ phiếu nóng “dẫn dắt” thị trường, hay lựa chọn đầu tư vào những cổ phiếu giá rẻ nhưng tiềm ẩn hàng loạt rủi ro tài chính và rủi ro đạo đức ban lãnh đạo. Họ mong rằng xu thế lạc quan của thị trường sẽ giúp họ nhân đôi tài sản một cách nhanh chóng. Nay tất cả trật tự đảo lộn, họ không khỏi thấp thỏm, hoang mang rằng: “Liệu tất cả những gì ta tưởng rằng thành công trước đây đều sai lầm? Liệu rằng đầu tư chứng khoán ở Việt Nam sẽ luôn thất bại như vậy? Vậy thì đâu mới là phương pháp đầu tư đúng đắn nhất?”

Phải thú thực rằng với khả năng hạn hẹp của chúng tôi, chúng tôi không thể có câu trả lời cho câu hỏi đó được. Phương pháp đầu tư đúng đắn nhất cho mỗi người,nhất thiết phải do người ấy tự tìm và xây dựng nên (!) Thứ duy nhất mà chúng tôi có thể hứa được: chính là định hướng tư duy giúp mỗi người giảm thiểu được rủi ro đáng kể, đồng thời có được một xác suất sinh lợi thỏa đáng. Hướng tư duy này đảm bảo cho nhà đầu tư cá nhân một giấc ngủ ngon, yên tâm trong dài hạn.

Vì vậy, thay vì đưa ra những tấm gương quỹ đầu tư xa vời như Chris Davis, Walter Schloss, kỳ này, chúng tôi muốn đưa đến độc giả phương pháp tư duy của một tấm gương gần gũi. Ông có phong cách đầu tư được thừa kế từ Graham và Buffett, song lại thân thiện, đơn giản và vô cùng hữu hiệu cho các nhà đầu tư cá nhân chúng ta. Ông có tên là Phil Town.

Quy tắc #1 của Phil Town

Lương duyên đến với đầu tư giá trị của một thành viên trong ban biên tập chúng tôi, lạ lùng thay, cũng khởi nguồn từ nhà đầu tư cá nhân có xuất phát điểm “tầm thường” này.

Phil Town sinh thành ngày 21 tháng 9 năm 1948 tại Portland, Oregon. Thời trẻ tuổi, thay vì được học rộng như những người khác, ông lại đi phục vụ quân sự hết bốn năm tại Việt Nam – nơi mà ông may mắn rời đi để bay về Hoa Kỳ năm 1972. Theo lời kể của ông sau này, ròng rã tám năm sau khi trở về từ Việt Nam, ông làm hướng dẫn viên chèo thuyền mướn tại sông Colorado, thung lũng Grand Canyon, ăn vài đồng bạc lẻ để sống qua ngày.

Đến năm 1980 – khi Phil Town đã 32 tuổi, nghề nghiệp vẫn chưa có gì tiến triển, bỗng nhiên trong một dịp chèo thuyền mạo hiểm vượt thác, ông vô tình cứu sống được một nhà đầu tư giá trị lão luyện. Nhà đầu tư này biết ơn ông quá, thành ra mời ông về nhà, sau đó dành hẳn vài ngày để dạy ông về đầu tư: “Cậu có biết không Phil Town? Tôi có thể cho cậu một con cá. Nhưng những gì tôi dạy cậu hôm nay xứng đáng gấp hàng ngàn lần khoản tiền thưởng tôi có thể đưa cậu!”

Thật may mắn cho Phil Town, nhà đầu tư này đã dạy ông cách suy nghĩ như những huyền thoại trong đầu tư như Graham và Buffett. Rồi Phil Town bắt đầu lao vào nghiên cứu, ứng dụng những gì vừa học với chỉ vỏn vẹn 1,000 USD tiền tiết kiệm.

Ông kể lại rằng sau thập niên 1980-1990, từ số vốn ít ỏi 1,000 USD ấy, ông đã biến nó thành 1.45 triệu USD, chính thức trở thành bậc triệu phú tự thân nhờ đầu tư chứng khoán một cách thông minh (tác giả: một lần nữa, chúng tôi cũng không thể xác minh được lời nói của ông có là sự thật).

Đến năm 2006, ông mới đúc kết lại những gì đã học, cộng với kinh nghiệm hơn 20 năm, ông viết nên quyển Rule #1, truyền cảm hứng về tư duy đầu tư giá trị cho các nhà đầu tư cá nhân. Dù đúng là chẳng ai xác minh được sự thành công của ông có thật hay không, nhưng chính quyển sách này đã hướng một thành viên trong nhóm chúng tôi đến với đầu tư giá trị thông qua ngôn ngữ dễ hiểu, tràn đầy cảm hứng.

Nếu phải đúc kết lại toàn bộ quyển sách của Phil Town về tư duy đầu tư giá trị đúng đắn, đó chỉ là một lời kêu gọi hành động đơn giản đến nỗi một kẻ ngốc cũng hiểu được:

“Quy tắc số 1: Đừng để mất tiền. Mà để không mất tiền,

Hãy mua một công ty tuyệt vời với giá cả hấp dẫn!”

Phương pháp này là phương pháp đã giúp Buffett thành công hơn 50 năm qua tại tập đoàn Berkshire, giúp John F. Templeton trở thành nhà săn lùng cổ phiếu toàn cầu vĩ đại, giúp Chris Davis liên tục đánh bại thị trường, lọt vào top nhà quản lý quỹ xuất sắc nhất thế giới.

Về mặt logic, một công ty tuyệt vời thường có định giá rất cao, chẳng hạn P/E trên 20 lần là chuyện bình thường. Ngược lại, một công ty có giá hấp dẫn thường là công ty chất lượng thấp: lợi nhuận sụt giảm liên tục, tỷ suất sinh lời kém, hoặc có ban lãnh đạo không tốt. Do đó, nếu một nhà đầu tư tìm được một doanh nghiệp chất lượng cao vô tình được bán với giá hấp dẫn, xác suất không bị mất tiền – thậm chí sinh lợi lớn của anh ta rất cao.

Đến đây, ắt hẳn nhiều độc giả sẽ hỏi chúng tôi: “Nghe sao thật dễ dàng! Thế thì tại sao không phải ai cũng học theo phương pháp này và trở nên thành công được?!”. Vâng, nhận định đó vừa đúng lại vừa sai. Phương pháp này tuy đơn giản, nhưng chưa bao giờ là dễ dàng cả.

Thứ nhất, việc tìm được một công ty tuyệt vời là rất khó. Xác suất trên thị trường chỉ có dưới 5% số doanh nghiệp có thể đáp ứng tiêu chuẩn này. Do đó, đức tính chăm chỉ để chọn lọc cổ phiếu là cực kỳ quan trọng.

Thứ hai, để phân tích một công ty tuyệt vời, đòi hỏi nhà đầu tư phải có kiến thức và kinh nghiệm. Do đó, đức tính khiêm tốn, cụ thể ở đây là hiểu rõ vòng tròn hiểu biết và giới hạn của bản thân cũng quan trọng không kém.

Cuối cùng, việc mua công ty tuyệt vời ở giá hấp dẫn đòi hỏi sự kiên nhẫn không hề nhỏ. Buffett đã chờ đợi 20 năm trước khi khủng hoảng 2008 xảy ra để ông mua các ngân hàng với giá rẻ. Ông còn chờ đợi hẳn 40 năm trước khi mua được hãng Coca Cola – thứ ông đã yêu thích từ khi còn là một cậu bé. Do đó, thực chất Quy tắc số 1 là làm thế nào để trở thành một người mua hàng giỏi – một người mua hàng khiêm tốn, kĩ tính, và vô cùng kiên nhẫn.

Bộ tiêu chí 4M để lựa chọn cổ phiếu tuyệt vời

Song, để có thể tìm được cổ phiếu tuyệt vời với giá hấp dẫn, nhất thiết nhà đầu tư cá nhân phải có một hệ thống tư duy (mental model) để sàng lọc các cơ hội như Munger và chúng tôi thường xuyên lặp đi lặp lại.

Đối với Phil Town, thừa kế từ phương pháp của Graham và Buffett, ông đã nghĩ ra một bộ tiêu chí dựa trên bốn khía cạnh quan trọng nhất của một doanh nghiệp. Ông gọi nó là “bộ tiêu chí 4M”, bao gồm bốn chữ M mà các nhà đầu tư giá trị chúng ta thường xuyên nghe đến: Meaning, Moat, Management và Margin-of-Safety. Bộ tiêu chí này vô cùng thân thiện, dễ ghi nhớ mà lại hữu hiệu đối với những người mới đầu tư mà chúng tôi sẽ giải thích ở dưới đây:

1. Meaning (Ngành nghề đó có ý nghĩa với bạn?)

Câu hỏi đầu tiên mà mỗi nhà đầu tư cần phải đặt ra cho bản thân chính là:

(1) anh ta có am hiểu doanh nghiệp đó như một phần cuộc sống của anh ta?

(2) anh ta có sẵn sàng nắm giữ doanh nghiệp như một người chủ hay không, nếu thị trường thứ cấp phải đóng cửa ngày mai?

Việc trả lời câu hỏi này quan trọng đến mức nó có thể giúp một nhà đầu tư có giấc ngủ ngon hay không. Nhiều nhà đầu cơ cá nhân đôi khi xem cổ phiếu như những tờ giấy, nay mua rẻ, mai bán đắt lại cho kẻ khác. Họ quên rằng cổ phiếu là một phần của doanh nghiệp đứng sau; và khi rủi ro bất ngờ xuất hiện, họ bị bỏ lại trong lo âu với những “tờ giấy” mà họ định bán đi.

Vì lẽ đó, Phil Town đã đúc kết lại từ câu châm ngôn của Buffett, thành một nguyên tắc liên quan đến việc am hiểu ngành nghề mà ông gọi là “Quy tắc 10-10”:

“Quy tắc 10-10: nếu suy nghĩ 10 phút mà vẫn không sẵn sàng nắm giữ công ty trong 10 năm, thì đừng mua nó!”

Thử nghĩ rằng, nếu quý độc giả chưa một lần bệnh nặng trong đời, đồng thời ghét cay ghét đắng chốn bệnh viện, thì khi nắm giữ một công ty sản xuất Dược phẩm, quý độc giả có hứng thú để phân tích hay không? Nếu độcc giả là dân thành thị, thì độc giả có thể am hiểu các công ty làm Nông nghiệp như HAG, VHC, SBT hay không? Nếu quý độc giả là người có chuyên môn về kĩ thuật sản xuất, thì có nên đầu tư vào các ngân hàng thương mại phức tạp hay không? Ngược lại, nếu độc giả có kinh nghiệm trong lĩnh vực tài chính, song lại đầu tư vào ngành Dầu khí, Vật liệu xây dựng, thì có hợp lý hay không?

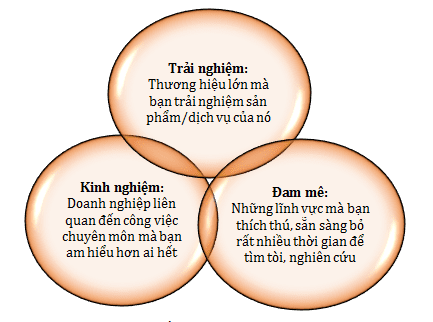

Nhiều nhà đầu tư cá nhân xem nhẹ chuyện này, họ cho rằng họ có thể học và biết tất cả. Song, như nhiều lần chúng tôi đã cảnh báo, mỗi người đều có vòng tròn hiểu biết (circle of competence) nhất định – ai biết bám sát vào nó sẽ có được thành công bền vững. Từ đó, Phil Town đã đề xuất các cá nhân nên gắn bó với ba loại vòng tròn năng lực sau:

– Trải nghiệm: những thương hiệu tiêu dùng mà bạn biết rõ và từng trải nghiệm sản phẩm/dịch vụ của chúng – chẳng hạn như hàng tiêu dùng thiết yếu, dụng cụ trong gia đình, dịch vụ du lịch, bán lẻ, giải trí, vận chuyển, công nghệ, thương mại, v.v.

– Kinh nghiệm: những lĩnh vực liên quan đến công việc chuyên môn giúp bạn kiếm tiền – nơi bạn am hiểu hơn ai hết. – Đam mê: những lĩnh vực mà bạn thích thú tìm hiểu để sở hữu chúng; chẳng hạn chúng tôi rất thích tìm hiểu các công ty sản xuất chi phí rẻ và các công ty ngành tài chính.

– Đam mê: những lĩnh vực mà bạn thích thú tìm hiểu để sở hữu chúng; chẳng hạn chúng tôi rất thích tìm hiểu các công ty sản xuất chi phí rẻ và các công ty ngành tài chính.

Những nhà đầu tư gắn bó với những lĩnh vực am hiểu, có ý nghĩa với bản thân sẽ tìm ra được các công ty tuyệt vời với độ bền vững cao. Trái lại, những nhà đầu tư quá tự tin, đi ra các lĩnh vực mình không am hiểu sẽ sớm lãnh chịu hậu quả khôn lường.

2. Moat (Doanh nghiệp có lợi thế cạnh tranh bền vững?)

Moat – con hào kinh tế có định nghĩa là đường hào nước sâu bao quanh một tòa lâu đài. Đây là hình ảnh ẩn dụ mà Buffett sáng tạo ra nhằm ám chỉ lợi thế cạnh tranh của một công ty, giúp bảo vệ nó khỏi môi trường lạm phát và các đối thủ cạnh tranh.

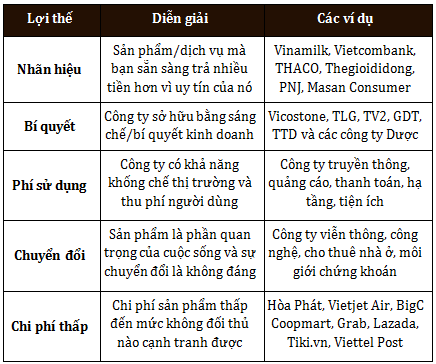

Lợi thế cạnh tranh của một doanh nghiệp thông thường được cấu thành từ rất nhiều giá trị vô hình, nên đây không phải là bộ môn khoa học – mà là một môn nghệ thuật tư duy đòi hỏi sự suy xét của mỗi người. Vì vậy, Phil Town đã gợi ý ra 5 lợi thế định tính và 5 biểu hiện định lượng để chúng ta xét đoán doanh nghiệp dễ dàng hơn:

– 5 lợi thế định tính (qualitative):

Ở đây, nhiều nhà đầu tư cá nhân sẽ cảm thấy hơi choáng ngộp. Tuy Phil Town liệt kê rất nhiều lợi thế cạnh tranh, nhưng mỗi người sẽ có sở thích và khẩu vị đầu tư riêng. Chẳng hạn, Buffett thích các công ty có thương hiệu như Apple, Coca Cola, Gillete hoặc các doanh nghiệp có khả năng thu phí đều đặn như American Express, Burlington Northern Santa Fe. Riêng chúng tôi lại ưa thích các nhà sản xuất/nhà cung cấp dịch vụ chi phí thấp. Vì vậy, lựa chọn như thế nào là tùy vào lĩnh vực và sở thích riêng của mỗi người.

– 5 biểu hiện định lượng (quantitative):

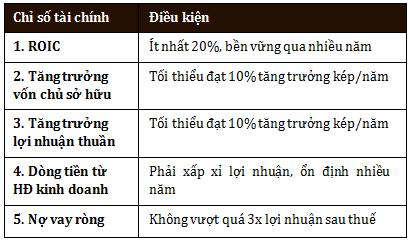

Đánh giá lợi thế định tính là một bước quan trọng, song ta vẫn có thể rơi vào bẫy chủ quan (subjectivity) nếu không kiểm chứng thông qua các con số tài chính của công ty. Do đó, Phil Town đã đưa ra 5 chỉ số tài chính mà chúng tôi cho rằng khá xác đáng nhằm lượng hóa được lợi thế cạnh tranh:

Chú thích:

– ROIC = Lợi nhuận sau thuế/ (Vốn chủ sở hữu + Nợ vay ròng), thể hiện hiệu quả sinh lợi trên vốn đầu tư, nên được so sánh với lãi suất.

– Tăng trưởng nên được so sánh với GDP hoặc trung bình thị trường.

– Dòng tiền từ HĐ kinh doanh (CFO) thể hiện chất lượng lợi nhuận.

– Nợ vay ròng/lợi nhuận sau thuế thể hiện sức mạnh tài chính và khả năng chi trả lãi vay.

Quý độc giả lưu ý rằng những điều kiện trên hoàn toàn là chủ quan của Phil Town và chúng tôi, mặc dù một số tiêu chí có thể được so sánh với lãi suất hoặc tăng trưởng GDP. Nếu chúng tôi có nhiều giấy mực hơn, chắc chắn chúng tôi sẽ phân tích rất kỹ các chỉ số tài chính này. Song, hiện tại, có lẽ chúng tôi để dành lại phần này cho mục “Báo cáo tài chính” ở dưới hoặc phần “Thảo luận” tại website để quý độc giả được rõ hơn.

Dù vậy, quý độc giả cần nhận thấy một điều quan trọng là khi một công ty có lợi thế cạnh tranh, những con số tài chính sẽ phải tốt đẹp và trùng khớp(*) với câu chuyện đằng sau đó. Nếu một công ty liên tục khoa trương về lợi thế cạnh tranh của họ, song ta lại thấy tỷ suất sinh lợi ROIC thấp, hay xu hướng lợi nhuận sụt giảm qua nhiều năm, tiền mặt cạn kiệt, thậm chí công ty đang ngồi trên đống nợ vay khổng lồ mà không thể trả hết trong vài năm, thì ta có thể tin được không?! Suy cho cùng, lợi nhuận cho các chủ sở hữu là mục tiêu tối thượng của các doanh nghiệp cạnh tranh trên thương trường.

3. Management (Ban lãnh đạo có đáng tin cậy?)

Đây là chữ cái M thứ ba trong bộ tiêu chí và là nhân tố không thể thiếu khi lựa chọn một công ty tuyệt vời. Một doanh nghiệp có lợi thế cạnh tranh, lợi nhuận tăng trưởng, không nợ vay vẫn có thể là một công ty tồi nếu ban lãnh đạo tư lợi cá nhân hoặc làm giả các số liệu trên báo cáo tài chính. Nhưng khó khăn thay, đánh giá con người không hề dễ dàng, đặc biệt với độ minh bạch của thị trường Việt Nam còn hạn chế. Do đó, như chúng tôi đã đề cập trong bài viết Liệu ban lãnh đạo có quan trọng như nhiều nhà đầu tư nghĩ?, nhà đầu tư cần đọc và dùng phương pháp “lời đồn đại” để trả lời các câu hỏi mà Phil Town đặt ra như sau:

– Liệu ban lãnh đạo có hành động vì cổ đông?

Ban lãnh đạo liêm chính, không tư lợi cá nhân sẽ có những hành động nhất quán vì lợi ích của cổ đông.

Cổ tức bằng tiền mặt (cash dividend) tăng trưởng đều qua nhiều năm là một trong những dấu hiệu cụ thể nhất. Như chúng tôi đã từng đề cập trong bài viết “Bản chất của việc chia cổ tức bằng cổ phiếu”, những doanh nghiệp nào mà kết hợp cả cổ tức bằng tiền mặt và cổ tức bằng cổ phiếu thường là doanh nghiệp tuyệt vời, chẳng hạn như VNM, HPG, FPT, TLG,…

Ngoài ra, những nhà quản trị sẵn sàng lắng nghe và trao đổi Q&A trực tiếp với các cổ đông một cách cởi mở như cách Buffett làm trong đại hội của ông thường là những người liêm chính, không có gì phải che giấu.

– Liệu ban lãnh đạo có tập trung vào hoạt động cốt lõi?

Những nhà lãnh đạo có trên 20 năm kinh nghiệm trong ngành nghề cốt lõi, biết rõ giới hạn của bản thân, sẽ tạo ra lợi thế cạnh tranh tuyệt vời và đem lại thành quả lớn cho các cổ đông.

Chúng tôi từng chứng kiến tấm gương của rất nhiều tập đoàn, cả trong và ngoài nước, đã làm hiệu quả ROE của doanh nghiệp ngày càng đi xuống với các thương vụ M&A đắt đỏ, xa rời hoạt động cốt lõi.

Vì vậy, bất cứ khi nào nhà đầu tư cá nhân thấy dấu hiệu ban quản trị quyết định bán/cắt đi những mảng kinh doanh trái ngành, hoặc đề ra hành động nhằm phát triển mạnh hoạt động kinh doanh chính yếu, thì đó là một dấu hiệu vô cùng tuyệt vời.

– Liệu ban lãnh đạo có tinh thần cầu tiến, đặt mục tiêu cao?

Để duy trì và mở rộng được con hào (moat) lợi thế của doanh nghiệp, nhất định phải có một nhà quản trị có thái độ cầu tiến, liên tục phát triển công ty.

Ở Việt Nam, đặc biệt là các doanh nghiệp gốc Nhà nước, dường như thói quen đặt mục tiêu thấp để hoàn thành kế hoạch dễ dàng, được lòng cấp trên, lương thưởng đầy đủ đã ăn sâu vào tiềm thức của một thế hệ quản trị. Nhiều doanh nghiệp đặt mục tiêu năm sau thấp hơn nhiều so với năm trước, rồi viện cớ là “tất cả công ty khác đều làm vậy”, “thị trường vô cùng khó khăn”?! Lợi ích của các cổ đông hoàn toàn bị phớt lờ một cách trắng trợn.

Vì lẽ đó, một ban lãnh đạo mà đặt mục tiêu tăng trưởng đều đặn năm sau cao hơn năm trước, đồng thời có tầm nhìn rõ ràng về vị thế của doanh nghiệp ở đâu trong 5 năm tới và lập kế hoạch hành động cụ thể, lại là một dấu hiệu tuyệt vời nữa.

– Cuối cùng, “không có lửa sẽ không có khói”.

Để kiếm chứng lại một lần cuối cùng, chúng ta cần sử dụng phương pháp lời đồn đại (scuttlebutt) bằng cách hỏi thăm nhân viên, các cổ đông và đối tác của doanh nghiệp. Nhà đầu tư có thể dùng mối quan hệ, hoặc tham khảo các diễn đàn.

Nếu nhà quản trị có bất kỳ dấu hiệu nào không liêm chính, khả năng rất cao chúng ta sẽ nghe ngóng được thông tin đó. Còn nếu họ không làm gì sai, sẽ không có ai bịa chuyện lên cả. Không có lửa sẽ không có khói: những nhà lãnh đạo hàng đầu như bà Mai Kiều Liên của Vinamilk hầu như không hề gặp bất kỳ câu chuyện sai trái nào. Lằn ranh này về việc này rất rõ ràng, không có sự trung dung: hoặc họ là người liêm chính, hoặc là không!

Tóm lại, một đội ngũ quản trị hành động vì lợi ích của cổ đông (owner-oriented), luôn tập trung vào ngành nghề cốt lõi và có thái độ cầu tiến, luôn luôn tìm cách để phát triển công ty là một đội ngũ vô cùng đáng tin cậy. Đó là những phẩm chất hiếm hoi mà nhà đầu tư cần tìm kiếm trong một thị trường còn thiếu minh bạch như Việt Nam.

4. Margin of safety (Biên an toàn)

“Một cái cây không thể nào mọc lên tận mây xanh”. Như chúng tôi đã nhiều lần cảnh báo về các case như VNM, PNJ, cho dù một doanh nghiệp có tốt cách mấy, chúng cũng không thể có một mức giá vô tận được.

Do đó, cũng học từ Buffett, Phil Town đã thêm vào chữ M cuối cùng trong bốn tiêu chí chọn lựa của ông. Chữ M ấy là Margin-of-safety (biên an toàn), nguyên tắc vĩnh cửu trong đầu tư giá trị. Chiến lược của ông là chờ đợi đến khi giá cả của doanh nghiệp tuyệt vời đó thấp hơn từ 25%-50% so với giá trị thực, ông sẽ bắt đầu mua tích trữ một cách tự tin. Giá càng giảm, ông lại càng hăng hái mua thêm.

Nhiều độc giả đến đây sẽ hỏi chúng tôi: “Vậy làm sao để định giá doanh nghiệp? Nếu cứ chần chừ vậy, công ty đó sẽ tăng vĩnh viễn thì sao?”

Để trả lời cho vế thứ nhất, chúng tôi phải nhấn mạnh lại lần nữa rằng định giá không phải là môn khoa học chính xác. Thay vào đó, nó là một môn nghệ thuật đòi hỏi sự suy xét của từng người, và chính vì bản chất không chính xác đó, các huyền thoại đầu tư mới cần đến biên độ an toàn như một biện pháp phòng ngừa rủi ro.

Còn vế thứ hai, đối với những nhà đầu tư cá nhân sợ bị bỏ lỡ cơ hội, hãy tin rằng thị trường luôn thiếu hiệu quả – sẽ có những lúc anh ta được dâng hàng chục cơ hội tuyệt vời với giá cả rẻ mạt, hệt như giai đoạn 2011-2012 của thị trường chứng khoán Việt Nam vậy. Lúc bấy giờ, P/E của thị trường chỉ còn 9 lần; những nhà đầu tư giá trị chớp được cơ hội lúc đó đã kiếm được ít nhất 20% lãi kép sau 5 năm.

Trong quyển Ngày đòi nợ, Phil Town đã trích dẫn lại nghiên cứu của giáo sư đại học Yale – Robert Shiller. Shiller đã nghiên cứu hàng trăm năm lịch sử định giá của chứng khoán Mỹ, và ông rút ra được một bài học quan trọng rằng:

“Nếu bạn mua cổ phiếu vào lúc thị trường có chỉ số P/E điều chỉnh(*) thấp hơn 10, thì khả năng rất cao bạn sẽ đạt mức sinh lợi trên 20% trong 5 năm tiếp theo”

Nhà đầu tư cá nhân có thể tự đặt một mức P/E tối đa cho mình, chẳng hạn như Graham từng đặt ra là 25.0x trung bình lợi nhuận 7 năm gần nhất. Tại Việt Nam, chúng tôi gợi ý rằng nhà đầu tư có thể đặt mức P/E tối đa xấp xỉ 15.0 lần, nghịch đảo của mức lãi suất tiền gửi tiết kiệm hiện tại là 7%.

Mấu chốt của chữ cái M cuối cùng, chính là tinh thần kỷ luật, quyết tâm không để cảm xúc và sự sợ hãi bỏ lỡ cơ hội (fear of missing out – FOMO) khiến ta phải trả giá quá cao, không còn biên độ an toàn cho các rủi ro bất ngờ xuất hiện. Vì vậy, nhà đầu tư phải giữ kỷ luật để không bao giờ được trả cao hơn, hoặc thậm chí ngang bằng giá trị thực của cổ phiếu.

Thời điểm bán là khi nào?

Khi đã tìm được công ty tuyệt vời, hầu như suy nghĩ về việc bán ra cổ phiếu không nên hiện hữu. Tuy nhiên, với môi trường và sự đầu cơ khá hỗn loạn tại Việt Nam (cũng giống như Trung Quốc), chúng tôi cho rằng việc nắm giữ vĩnh viễn là rất khó. Nhà đầu tư cá nhân nên cân nhắc bán ra với 3 trường hợp mà Phil Town liệt kê như sau:

(1) Giá cổ phiếu vượt cao hơn 25% so với giá trị thực: Nhà đầu tư cá nhân cần có nguyên tắc bán – không được để cảm xúc lấn át đi lý trí.

(2) Lợi thế cạnh tranh hoặc tình hình tài chính của công ty kém dần: Sự sụt giảm thị phần, xuất hiện ngày càng nhiều đối thủ cạnh tranh có chi phí thấp hơn, tiền mặt dần cạn kiệt, nợ vay chồng chất là những dấu hiệu cho việc con hào (moat) của công ty đang từ từ biến mất.

(3) Khi ta tìm được công ty tuyệt vời khác ở giá rẻ hơn: Chúng tôi nghĩ rằng trường hợp này thường xuyên xảy ra, nhà đầu tư nên cân nhắc bán một phần để thu hồi vốn (chỉ giữ lại phần lợi nhuận), tái đầu tư vào công ty tuyệt vời mới đó.

Con đường đi đến tự do tài chính

Một điểm chúng tôi rất thích ở Phil Town, đó là ông luôn quyết liệt đấu tranh với giới quản lý quỹ thu phí cao ngất ngưởng. Ông tin rằng nhà đầu tư cá nhân có thể tự làm công việc đầu tư để đạt được mục tiêu tự do tài chính, và tự hưởng lấy những hạnh phúc thực sự trong đời.

Với phương pháp đầu tư giá trị đúng đắn, và bộ tiêu chí sàng lọc cổ phiếu 4M thông minh, nhà đầu tư cá nhân hoàn toàn có thể đạt được tự do tài chính trong 20 năm tới, miễn là ta kiên nhẫn – và quan trọng hơn hết, không bao giờ được từ bỏ công việc đầu tư, bất chấp thị trường lên xuống như thế nào. Nếu chúng ta bắt đầu đúng đắn càng sớm, thì tương lai tài chính càng vững chắc.

Vậy thì tại sao nhiều cá nhân chúng ta vẫn còn đầu cơ lướt sóng một cách hối hả, sai lầm? Như đại triết gia Plato đã từng răn bảo: “Một người khởi đầu với một định hướng giáo dục như thế nào, thì tương lai của người ấy sẽ được quyết định như vậy”.

Happy Live tổng hợp

Có thể bạn quan tâm: Ngày đòi nợ (Payback Time) – Phil Town

(đầu tư theo phong cách của Warren Buffett và Charlie Munger)

![[Review sách] Pay Back Time – Ngày Đòi Nợ](https://happy.live/wp-content/uploads/2021/05/review-sach-pay-back-time-ngay-doi-no-happy-live-7-530x385.jpg)