Đều là thiên tài vì sao Edward Thorp trở thành NĐT vĩ đại còn Isaac Newton lại thua đau trên TTCK

Sự khác biệt ở đây chính là cái đầu lạnh, bình tĩnh và kỷ luật để đứng ngoài đám đông hoảng loạn và tuân thủ nguyên tắc mua bán của mình. Trong khi Edward Thorp vận dụng bộ óc thiên tài cùng cũng như khả năng làm chủ cảm xúc để nhìn thấy những cơn mưa vàng trong thị trường đen tối thì Newton lại bị lòng tham và sự mời gọi của đám đông che mắt và mua lại cổ phiếu này với mức giá cao hơn nhiều thời điểm chốt lãi.

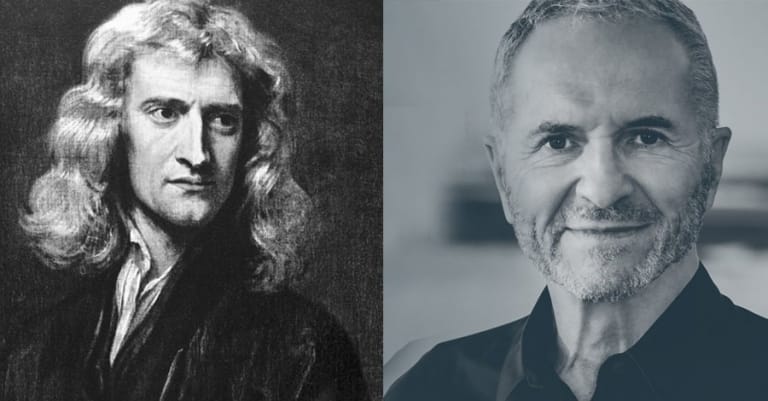

Isaac Newton và Edward Thorp là những thiên tài bẩm sinh

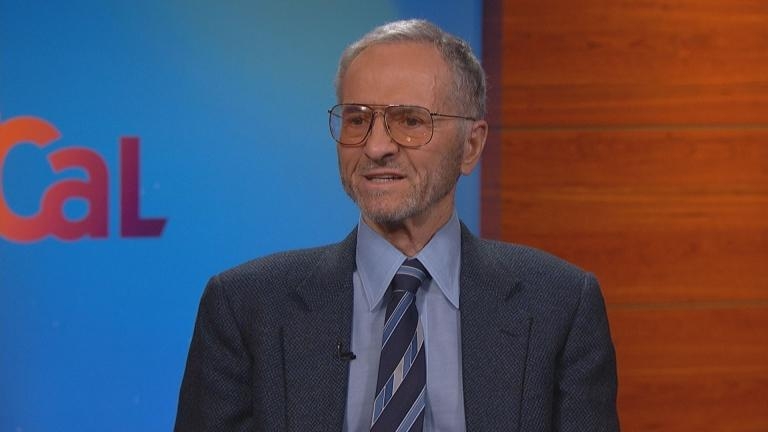

Cả Isaac Newton và Edward Thorp là những thiên tài bẩm sinh, những con người xuất chúng trong giới khoa học. Isaac Newton được coi là nhà khoa học vĩ đại và có tầm ảnh hưởng lớn nhất thế giới với thuyết vạn vật hấp dẫn. Edward Thorp là thiên tài toán học, giáo sư toán hàng đầu của nhiều trường ĐH nổi tiếng nước Mỹ như Đại học California, Học viện công nghệ Massachusetts… với hàng loạt công trình nghiên cứu áp dựng toán học vào đầu tư, bài bạc làm thay đổi lịch sử của 2 ngành này. Cùng là hai 2 bộ óc phi thường nhưng tại sao Edward Thorp trở thành một trong những nhà đầu tư định lượng vĩ đại và kiếm được hàng trăm triệu đô la trên phố Wall. Còn Newton lại thua lỗ đến 3 triệu USD trên thị trường chứng khoán. Thua đau đến mức ông phải cay đắng mà thốt lên “Tôi có thể tính toán được sự chuyển động của các hành tinh, nhưng không thể tính toán được sự điên rồ của con người”.

Sự khác biệt ở đây chính là cái đầu lạnh, bình tĩnh và kỷ luật để đứng ngoài đám đông hoảng loạn và tuân thủ nguyên tắc mua bán của mình. Trong khi Edward Thorp vận dụng bộ óc thiên tài cùng cũng như khả năng làm chủ cảm xúc để nhìn thấy những cơn mưa vàng trong thị trường đen tối thì Newton lại bị lòng tham và sự mời gọi của đám đông che mắt và mua lại cổ phiếu này với mức giá cao hơn nhiều thời điểm chốt lãi.

Đoạn trích nằm trong cuốn “Người Đàn Ông Đánh Bại Mọi Thị Trường“ dưới đây nói về đây nói về cuộc Đại khủng hoảng năm 1987 – Ngày thứ Hai đen tối là một trải nghiệm đau thương của hầu hết các nhà giao dịch… nhưng đối với Edward Thorp thì không.

Edward Thorp và Ngày thứ Hai đen tối

“Vào thứ Sáu, ngày 16 tháng 10 năm 1987, chỉ số công nghiệp Dow Jones của thị trường giảm khoảng 4%. Vì dịch chuyển trung bình hàng ngày vào khoảng 1%, dẫu nhiều nhưng không phải nguyên nhân gây hoảng loạn. Tuy nhiên, thị trường giảm đến một mức nhất định và trở nên bất ổn hơn.

Vào sáng thứ Hai kế tiếp, chúng tôi dõi theo thị trường đang đà giảm điểm. Trước bữa trưa như thường lệ với Vivian, thị trường giảm 7%, hơn một nửa so với hai kỷ lục 13% và 12% vào ngày 28 và 29 tháng 10 năm 1929, cùng báo hiệu cho nguồn cơn Đại khủng hoảng. Khi thị trường giảm sâu hơn, văn phòng gọi đến nhà hàng tôi đang dùng bữa, báo động chỉ số Dow Jones giảm 400 điểm, hay 18%, đó là một ngày tồi tệ hơn bao giờ hết giữa hoảng loạn lan rộng. Vivian lo lắng hỏi tôi là liệu tôi có cần phải bỏ dở bữa trưa và tranh thủ quay về văn phòng không. PNP và cá nhân chúng tôi có thể hứng chịu tổn thất lớn. Tôi trả lời vợ mình rằng tôi không thể làm gì trong thị trường ngày hôm đó. Các khoản đầu tư của chúng tôi hoặc an toàn, được bảo vệ toàn diện bằng cách phòng hộ như tôi đặt niềm tin, hoặc là không. “Anh sẽ làm gì?” cô ấy hỏi. Tôi nhẹ nhàng đáp, đầu tiên chúng tôi sẽ thư giãn và thưởng thức xong bữa trưa. Tiếp đó, sau chuyến thăm ngắn đến văn phòng, tôi trở về nhà suy tư.

Khi tôi trở lại bàn làm việc của mình, thị trường đã đóng cửa, giảm 508 điểm, 23% vượt xa ngày tồi tệ nhất trong lịch sử trước đây. Một phần tư giá trị của thị trường chứng khoán Mỹ “ra đi”. Quốc gia mất đi 5% giá trị tài sản ròng trong một ngày, và cú sốc rung lắc các thị trường khắp thế giới. Nỗi sợ hãi bao trùm. Đối với hầu hết các nhà lý luận hàn lâm, điều này gần như không có cơ may nào xảy ra. Như thể mặt trời bỗng ngừng chiếu sáng hay trái đất chợt ngừng quay. Họ mô tả giá cổ phiếu bằng ngôn ngữ phân phối xác suất với tên gọi chuyên môn là loga chuẩn. Con số này hoàn thành tốt nhiệm vụ lấp đầy thay đổi giá lịch sử chạy từ nhỏ đến khá lớn, nhưng đánh giá quá thấp xác suất hợp lý của những thay đổi to lớn, các mô hình tài chính như công thức Black-Scholes cho giá quyền chọn xây dựng bằng loga chuẩn.

Nhận thấy giới hạn này trong mô hình học thuật của giá cổ phiếu, cũng thuộc một phần của dự án chỉ số, chúng tôi tìm thấy một giải pháp phù hợp hơn với dữ liệu giá cổ phiếu lịch sử, đặc biệt với sự thay đổi lớn tương đối hiếm về giá. Vì vậy, dù tôi quả thật không lường trước cú sụt giảm choáng váng, tôi vẫn không bị sốc như phần lớn đám đông.

Suốt đêm đau đáu suy nghĩ, nhưng không tìm ra sự kiện chấn động bên ngoài nào lý giải cho nguồn cơn sụp đổ trong một ngày này, tôi tự hỏi bản thân, tại sao điều này lại xảy ra? Liệu thảm họa sẽ tiếp diễn vào ngày mai? Liệu cơ hội kiếm tiền có mảy may được kiến tạo trong sự hỗn loạn? Tôi tin nguyên nhân nằm ở một sản phẩm tài chính mới có tên gọi bảo hiểm danh mục đầu tư (portfolio insurance). Nếu như tôi nhạy cảm hơn trước sự mở rộng lấn lướt của nó, có lẽ tôi đã có thể tiên đoán được thảm họa. Kỹ thuật đầu tư này chủ yếu nhờ vào công ty phân tích định lượng của Leland, O’Brien và Rubinstein tạo ra và đưa vào thị trường.

Giả sử kế hoạch chia sẻ lợi nhuận và trợ cấp của một công ty với danh mục cổ phiếu dàn trải vì muốn rào chắn trước sự sụt giảm thê thảm của thị trường. Người ta dựng lên một chương trình nội bộ (in-house) hoặc do một chuyên gia bảo hiểm danh mục đầu tư, nhằm chuyển đổi cổ phiếu thành Tín phiếu kho bạc Mỹ khi thị trường lao dốc. Việc này tiến triển theo hai cách. Đối với mỗi lần sụt giảm, chẳng hạn vài phần trăm, người ta sẽ bán ra một phần trong danh mục chứng khoán và số tiền thu về sẽ dùng để mua Tín phiếu kho bạc. Nếu thị trường hồi phục sức sống, quá trình này sẽ đảo chiều cho đến khi danh mục đầu tư lấp đầy cổ phiếu trở lại.

Vào thời điểm sụp đổ, 60 tỷ đô la cổ phần được bảo đảm bởi kỹ thuật này và được thực hiện chủ yếu bằng máy tính. Trước thực tế thị trường giảm 4% vào thứ Sáu, các chương trình bảo hiểm đã đặt lệnh bán cổ phiếu và mua Tín phiếu cho phiên mở cửa đầu tuần. Khi giao dịch khởi động vào thứ Hai, các lệnh này đẩy giá cổ phiếu giảm sâu hơn nữa, bật đèn xanh cho những chương trình bảo hiểm danh mục đầu tư tiếp tục vào những lệnh bán ra. Trước việc giá cả rơi tự do các nhà đầu tư hoảng hốt đem treo lệnh bán khắp “hang cùng ngõ hẻm”. “Vòng lặp phản hồi” này cứ luân phiên suốt cả ngày, tạo nên một đỉnh điểm bi kịch. Bảo hiểm danh mục đầu tư vốn được thiết kế để bảo vệ các nhà đầu tư khỏi sự sụt giảm đáng kể của thị trường. Trớ trêu thay, liều kháng sinh này lại trở thành mầm bệnh.

Cần đôi chút kiến thức nền để hiểu được ứng chiến kế tiếp của tôi. Các chương trình bảo hiểm danh mục đầu tư không ngừng bán cổ phiếu khi thị trường giảm rồi mua lại lúc nó tăng lên, như vậy nhà đầu tư sẽ chịu hao hụt tương đối đắt đỏ do hoa hồng trả cho các tay môi giới thực hiện giao dịch và bởi ảnh hưởng giá thị trường từ bán hoặc mua. Các tổ chức sử dụng bảo hiểm danh mục đầu tư, dù họ phải trả mức hoa hồng thấp hơn so với các nhà đầu tư nhỏ lẻ, nhưng thay vì các cổ phiếu cơ sở, họ thậm chí còn cắt giảm chi phí giao dịch nhờ hợp đồng mua (hoặc bán) rổ cổ phiếu theo chỉ số S&P 500 vào một ngày cụ thể trong tương lai. Họ giao dịch cái gọi là hợp đồng tương lai này gắn trên việc trao đổi các tài sản khác sẽ cung cấp trong tương lai, bao gồm trái phiếu, tiền tệ, kim loại, dầu khí, và các sản phẩm nông nghiệp như bắp, lúa mì và thịt ba rọi. Các hợp đồng này có số lượng tiêu chuẩn và ngày giao hàng, chẳng hạn như một hợp đồng 100 đơn vị ounces (một ounce tương đương 3,11 kg) vàng sẽ giao tới trong một khoảng thời gian nhất định vào tháng 9 năm 2017. Hàng hóa trao đổi đóng vị trí trung gian giữa người mua và người bán, mỗi bên phải đăng ký tài sản thế chấp trên hàng hóa trao đổi làm căn cứ bảo đảm họ sẽ tuân thủ nghĩa vụ của mình ghi trong hợp đồng. Được biết đến với tên gọi margin (giao dịch kí quỹ) quỹ này là phân mảnh trong tổng số tiền hợp đồng. Vì hợp đồng tương lai sẽ có khả năng trao đổi lấy tài sản cơ sở, nên hai đầu giá có xu hướng neo nhau chặt chẽ. Các giai đoạn đã định sẵn ngày thảm họa. Vào tháng 10 năm 1987, sau thời gian giao dịch vài năm, các hợp đồng tương lai chỉ số S&P 500 là cách phổ biến để thu lợi từ tổn thất thị trường (mua, hay “mở vị thế mua” (go long)) hoặc bán tháo (shed) (bán hay “mở vị thế bán” (go short)) nhanh và rẻ. Thông thường, giá của hợp đồng tương lai này cận sát với bản thân giá chỉ số S&P 500. Nhờ khoảng chênh lệch lớn, các nhà giao dịch này đạt lợi nhuận với một bảo đảm gần như không rủi ro. Họ mua rổ chỉ số song hành cùng hợp đồng tương lai ở mức giá rẻ, và bán khống khi giá tăng cao. Nhìn chung, điều này giữ cho chênh lệch giá khiêm tốn. Chúng tôi kiếm lời theo cách này ngay khi hợp đồng tương lai khơi mào trên sàn Chicago Mercantile Exchange năm 1982.

Chiến lược bán khống của Edward Thorp

Trằn trọc suy nghĩ thâu đêm, Edward Thorp đi đến kết luận chính vòng bán luân phiên ồ ạt của các công ty bảo hiểm danh mục đầu tư là nguyên nhân gây ra ngày thứ Hai sụp giá.

“Sáng ngày kế tiếp, hợp đồng tương lai S&P giao dịch quanh điểm 185 đến 190 và giá mua vào tương ứng của bản thân S&P là 220. Chưa từng xuất hiện chênh lệch từ 30 đến 35 trước đây từ khi các nhà giao dịch chênh lệch giá như chúng tôi trung thành với hai mức giá cách nhau một hoặc hai điểm. Tuy nhiên, các tổ chức đẩy ra một lượng lớn hợp đồng tương lai, và bản thân chỉ số không kịp giảm theo bởi các nhà giao dịch chênh lệch giá co rúm sẽ không khai thác khoảng chênh lệch. Thông thường, khi các hợp đồng tương lai giao dịch ở mức điểm thấp hơn so với bản thân chỉ số, các nhà giao dịch chênh lệch giá bán khống giỏ cổ phiếu ăn theo chỉ số và mua một thế bù trừ trong hợp đồng tương lai chỉ số rẻ hơn. Sau khi giá hợp đồng tương lai và giá giỏ cổ phiếu cơ sở hội tụ, đến hồi thỏa thuận hợp đồng tương lai hoàn tất, các nhà giao dịch chênh lệch giá đóng các vị thế phòng hộ và lấy chênh lệch ban đầu làm lợi nhuận.

Nhưng vào thứ Ba, ngày 20 tháng 10 năm 1987, rất nhiều cổ phiếu khó bán hoặc không thể bán khống. Bởi vướng mắc quy tắc đánh dấu lên uptick. Quy tắc này nằm trong Đạo luật Giao dịch Chứng khoán năm 1934 (quy tắc 10a-1). Người ta chỉ định rằng, với một số trường hợp ngoại lệ, các giao dịch bán khống chỉ được phép nếu mức giá cao hơn mức giá mới nhất (một “uptick”). Mục đích của quy tắc này nhằm ngăn chặn những tay bán khống cố tình đẩy giá của cổ phiếu đi xuống. Nhìn thấy lợi nhuận khổng lồ tiềm tàng từ nắm bắt chênh lệch hiếm hoi giữa hợp đồng tương lai và chỉ số, tôi muốn bán khống cổ phiếu và mua hợp đồng tương lai chỉ số để tranh thủ chênh lệch quá độ. Giá bán của rổ chỉ số cao hơn 15%, hay 30 điểm, so với hợp đồng tương lai. Lợi nhuận tiềm năng của một chênh lệch là 15% trong vài ngày. Nhưng trong thế sụp giá, upticks lại khan hiếm. Tôi phải làm gì đây?

Tôi nghĩ ra một giải pháp. Gọi ngay cho trưởng phòng giao dịch của một công ty, là thành viên hợp danh nhỏ với thù lao lớn từ mức phí của chúng tôi, tôi giao anh ta đặt lệnh sau: Mua các hợp đồng tương lai chỉ số trị giá năm triệu đô la bất kể giá thị trường hiện tại là bao nhiêu (khoảng 190 điểm), và đặt lệnh bán khống không phải số cổ phiếu trị giá 5 triệu đô la mà là 10 triệu đô, khi rổ chỉ số giao dịch vào khoảng 220 điểm lượng tối ưu để bảo đảm hợp đồng tương lai tốt nhất. Đoán chừng sẽ chỉ thực bán một nửa bởi sự khan hiếm upticks như yêu cầu, tôi chọn gấp đôi lượng cổ phiếu mình muốn, từ đó cho tôi bảo đảm phù hợp hơn. Nếu lượng cổ phiếu bán khống bị hụt hay quá dư (so với dự đoán), việc phòng hộ sẽ không hiệu quả nhưng tấm đệm lợi nhuận 15% cho phép chúng tôi thoải mái trở mình trước thua lỗ.

Trong phân tích bên ngoài chiếc hộp (outside-the-box) của mình, tôi tiến vào giải thích chi tiết tại sao giao dịch này là một cơ hội từ ơn trên. Nhưng ngày hôm nay quả vượt sức tưởng tượng trước nay của nhân viên giao dịch cho chúng tôi. Nỗi sợ vây kín khiến anh ta dường như đông cứng. Anh từ chối thực hiện giao dịch. Tôi thúc anh làm điều này vì PNP và làm ngay lập tức, hoặc chí ít tôi muốn anh ta đặt lệnh cho tài khoản của tôi. Nếu đó là lựa chọn của anh ta, tôi bảo anh ấy sau này mình sẽ công bố với tất cả các thành viên khác lợi nhuận kiếm được lên đến mức nào, nhưng với anh ta, lợi nhuận là thuộc về công ty hợp danh chứ không phải tôi.

Đây là lý do của tôi. Nếu vì quy tắc uptick, chỉ khoảng một nửa bán khống có hiệu lực, chúng tôi sẽ phòng hộ hợp lý và kiếm được khoảng 750.000 đô la. Trong trường hợp ngược lại (xác suất xảy ra cực kỳ thấp), chúng tôi đã mua sẵn hợp đồng tương lai với chiết khấu khổng lồ – bản thân rổ chỉ số sẽ phải giảm thêm 13% nữa trước khi chúng tôi chạm ngưỡng lỗ. Ở một viễn cảnh đáng sợ khác, đặc biệt trong tình trạng thị trường hoảng loạn, gần như không có cơ hội đẩy lệnh bán khống đi. Ngay cả khi tất cả các lệnh đặt bán khống đã hoàn tất, chúng tôi chỉ mất tiền nếu thị trường tăng hơn 13%. Để bảo vệ trước khả năng này xảy ra, tôi bàn với trưởng phòng giao dịch của mình khi chúng tôi thực hiện đóng một nửa số lệnh bán khống, rằng anh ta nên hủy phần còn lại. Cuối cùng, anh ta ngả mũ theo yêu cầu của tôi và hoàn thành thương vụ đầu tiên, sau đó tôi đặt lệnh một thương vụ thứ hai cùng quy mô. Cuối cùng chúng tôi đảm bảo gần như tối ưu cho khoảng phân nửa lệnh đặt bán khống.

Kết thúc gia dịch này, quỹ của Edward Thorp có khoảng chín triệu đô la hợp đồng tương lai vị thế mua và mười triệu đô la cổ phiếu bán khống, chốt lợi nhuận đạt một triệu đô la. Nếu giao dịch viên của ông không lãng phí quá nhiều thì giờ trong ngày hôm đó để phân giải thiệt hơn, họ có thể thực hiện thêm vài thương vụ và gặt hái hàng triệu đô la nữa.

Quỹ của Edward Thorp kết thúc tháng 10 “thẳng thớm” (lãi lỗ ròng xấp xỉ bằng không), ngược lại chỉ số S&P giảm 22%. Trong khoảng thời gian 5 tháng quanh đó, từ tháng 8 đến tháng 12, rổ chỉ số cũng giảm 22% trong khi Công ty hợp danh Princeton Newport Partners tăng 9%.

Đọc thêm tại Chương 15: Phất lên – Sách “Người Đàn Ông Đánh Bại Mọi Thị Trường” – Edward Thorp

Có thể bạn quan tâm

Người Đàn Ông Đánh Bại Mọi Thị Trường – Edward Thorp

Từ sòng bạc Las Vegas tới phố Wall