Danh mục đầu tư của bạn có khả năng chống chọi khi thị trường sụp đổ?

Các vụ sụp đổ thị trường luôn thu hút rất nhiều sự chú ý, nhưng giống như các cuộc tấn công của lũ cá mập, chúng rất hiếm khi xảy ra và thu hút nhiều sự chú ý hơn bình thường. Số người chết vì muỗi đốt nhiều hơn nhiều so với số người chết vì bị cá mập tấn công, nhưng các vụ cá mập tấn công lại luôn rùm beng trên các tít báo và kịch bản phim ảnh vì sự sống động và đáng nhớ của nó.

Đầu tư cũng như vậy. Các vụ sụp đổ của thị trường đương nhiên có vai trò quan trọng, tuy nhiên những thứ thường gặp hơn như không phải trả phí quá cao, chiến lược tax-loss harvesting và dự trù mọi chuyện có thể có ý nghĩa quan trọng hơn đối với kết quả đầu tư. Ngoài ra, việc cố gắng không ngừng để tránh sự sụp đổ của thị trường có thể khiến bạn bỏ lỡ đà đi lên của thị trường – điều mà bạn có thể thấy nếu duy trì tầm nhìn dài hạn. Rủi ro là một phần không thể thiếu trong đầu tư.

Đầu tư cũng như vậy. Các vụ sụp đổ của thị trường đương nhiên có vai trò quan trọng, tuy nhiên những thứ thường gặp hơn như không phải trả phí quá cao, chiến lược tax-loss harvesting và dự trù mọi chuyện có thể có ý nghĩa quan trọng hơn đối với kết quả đầu tư. Ngoài ra, việc cố gắng không ngừng để tránh sự sụp đổ của thị trường có thể khiến bạn bỏ lỡ đà đi lên của thị trường – điều mà bạn có thể thấy nếu duy trì tầm nhìn dài hạn. Rủi ro là một phần không thể thiếu trong đầu tư.

Tuy nhiên, có một vài điều cần xem xét khi bạn nghĩ về sự sụp đổ thị trường tiếp theo. Mặc dù thị trường hiếm khi sụp đổ, nhưng hầu hết độc giả có thể sẽ phải trải qua ít nhất là một vài lần sụp đổ thị trường trong suốt cuộc đời của họ.

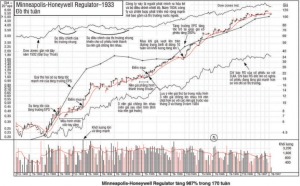

Chia tách cổ phiếu có thể giúp đo lường rủi ro

Không có danh mục đầu tư nào giống danh mục đầu tư nào. Tuy nhiên, nếu có một thước đo duy nhất để đánh giá rủi ro danh mục đầu tư của bạn, thì đó có thể là số tiền bạn phân bổ cho đầu tư cổ phiếu. Nó có thể coi là một thước đo sơ bộ kết quả danh mục đầu tư của bạn khi thị trường đi xuống. Thị trường cổ phiếu giảm 20% là tình trạng khá phổ biến, như chúng ta đã chứng kiến vào cuối năm 2018, và giảm một nửa giá trị không phải là điều không thể, như đã chứng kiến trong năm 2008. Ngay cả trong một năm khá bình thường, việc giá cổ phiếu giảm 10% tại một số thời điểm nào đó không phải là chuyện lạ. Biến động là một phần của đầu tư.

Vì vậy, nếu cổ phiếu chiếm một nửa trong danh mục đầu tư của bạn, thì bạn có thể xem xét mức giảm 10%-25% giá trị của một nửa số tiền đó. Câu hỏi đặt ra là, liệu bạn có thể “tiêu hóa” điều này? Lịch sử cho thấy, sự đi xuống của thị trường chứng khoán thường là tạm thời, nhưng các nhà đầu tư hiếm khi cảm thấy như vậy khi họ phải chịu thua lỗ. Nếu bạn không thể chịu đựng được mức giảm như vậy, thì có khả năng bạn sẽ biến nó thành thua lỗ vĩnh viễn khi bạn bán tháo với tâm lý hoảng loạn (panic selling).

Ngoài ra, nhìn nhận khoản lỗ theo tỷ lệ phần trăm có thể giúp giảm nhẹ tác động lên cảm xúc của bạn. Nhưng một điều vô cùng quan trọng là ý thức được ý nghĩa của việc sụt giảm 25% giá trị tiền mặt. Ví dụ, trong một danh mục đầu tư trị giá 250.000 USD, mức thua lỗ 25% tương đương 60.000 USD. Khi nhìn nhận khoản lỗ mà bạn phải chịu bằng giá trị tiền mặt, bạn có thể có những suy tính cụ thể hơn so với tỷ lệ phần trăm. Nó giúp bạn nhận thức được liệu bạn có thể chịu đựng được khoản lỗ hay không. Hãy nhớ rằng, mọi người có xu hướng phóng đại khả năng chịu rủi ro của họ khi thị trường hoạt động tốt. Vì vậy, nếu bạn chưa từng phải lèo lái danh mục đầu tư của mình qua một vụ sụp đổ của thị trường, có lẽ bạn nên đánh giá thận trọng hơn về những gì bạn có thể chịu đựng được.

Tỷ lệ cổ phiếu của bạn có thể tăng dần

Bạn cũng nên theo dõi tỷ lệ cổ phiếu của bạn. Thị trường con bò tót đã duy trì được một thời gian dài. Vì vậy, nếu một vài năm trước đây, bạn phân bổ 60% nguồn vốn trong danh mục dành cho cổ phiếu, thì bây giờ tỷ lệ đó có thể đã lên tới 70% hoặc 80% mà bạn không cần phải điều chỉnh. Lý do là vì hiệu suất của cổ phiếu nhìn chung cao hơn trái phiếu. Nếu bạn không muốn mạo hiểm nhiều hơn, thì việc bán bớt một số cổ phiếu để mua trái phiếu có thể là một điều khôn ngoan. Đây là kỹ thuật tái cân bằng danh mục đầu tư. Bạn nên xem xét điều chỉnh danh mục đầu tư của mình khoảng một năm một lần để duy trì sự ổn định của nó. Cân bằng lại danh mục quá thường xuyên có thể khiến bạn phải trả thêm chi phí giao dịch không cần thiết và chi phí này có thể còn lớn hơn lợi nhuận. Vì vậy đừng quá lạm dụng chiến lược này.

Đa dạng hóa

Đa dạng hóa là một chiến lược quan trọng cả khi thị trường đi xuống và đi lên. Khi thị trường xám xịt, đầu tư vào một số công ty và thậm chí phân ngành có thể sẽ đưa lại kết quả tồi tệ. Nếu bạn nắm trong tay cổ phiếu của một công ty bị phá sản, thì nhiều khả năng bạn sẽ mất trắng toàn bộ số tiền đổ vào công ty đó. Trong các sự kiện kinh tế báo trước một vụ sụp đổ của thị trường, số lượng các công ty phá sản có thể tăng lên. Điều này có nghĩa là, hãy cẩn thận với những gì bạn đang nắm giữ. Nếu bạn chỉ có một tỷ lệ cổ phiếu vừa phải nhưng nó chỉ tập trung vào một số ít công ty, thì có khả năng danh mục đầu tư của bạn có thể rủi ro nhiều hơn bạn nghĩ. Mặc dù thị trường có thể chỉ giảm một phần ba giá trị, nhưng nhiều công ty sẽ trở về con số không.

Đây là lý do tại sao phân bổ ít nhất một phần danh mục đầu tư của bạn vào các quỹ ETF chi phí thấp có thể là một nước đi đúng đắn. Một lý do khác có thể hữu ích là, các chỉ số bình quân cổ phiếu thường không hiệu quả bằng chỉ số. Trên thực tế, số lượng cổ phiếu hoạt động kém quá nhiều và thường là chỉ một số ít mã cổ phiếu hoạt động hiệu quả mới đem về cho bạn lợi nhuận vượt trội. Do đó, lựa chọn cổ phiếu luôn là một thử thách khó khăn. Tuy nhiên, bằng cách sở hữu một chỉ số và đa dạng hóa danh mục đầu tư, bạn có khả năng sẽ có trong tay những cổ phiếu hoạt động tốt bởi vì bạn nắm giữ mọi thứ bằng cách theo dấu chỉ số.

Viết ra kế hoạch của bạn

Đầu tư có thể bị chi phối nhiều bởi cảm xúc. Một khoản đầu tư có vẻ như dễ sinh lời trong tháng này, nhưng lại có thể trở thành một con tàu lượn siêu tốc đáng sợ trong tháng tiếp theo. Viết ra một kế hoạch đầu tư trước khi sự sụp đổ của thị trường tìm đến có thể giúp ích được phần nào. Kế hoạch của bạn có thể nó chỉ dài một trang duy nhất, nhưng hãy viết nó ra và đi kèm với mục tiêu cụ thể. Bạn sẽ làm gì nếu thị trường giảm 20%, thậm chí 40% giá trị? Nếu bạn sẽ không làm gì, tốt thôi. Nhưng nếu bạn muốn hành động khi thị trường sụp đổ, hãy đảm bảo là bạn lấy bản kế hoạch đó ra và đọc nó. Hãy ghi chép lại các mục tiêu và chiến lược của bạn và những sự kiện nhắc nhở bạn thay đổi kế hoạch. Hy vọng nó sẽ giúp bạn đi đúng hướng khi thị trường lao dốc.

Các đợt khởi sắc của thị trường diễn ra thường xuyên hơn

Thị trường sụp đổ khi S&P 500 giảm hơn 30% trong một năm dương lịch. Điều đó chỉ xảy ra ba lần kể từ năm 1929. Mặt khác, S&P 500 đã tăng hơn 30% trong chín năm. Điều đó có nghĩa là nghĩ về những gì sẽ làm khi thị trường sụp đổ và chuẩn bị trước kế hoạch để ứng phó với nó cũng giúp ích ít nhiều. Tuy nhiên, bạn cũng nên nghĩ đến những sự kiện bất ngờ khiến thị trường đi lên. Lịch sử cho thấy, khả năng thị trường khởi sắc cao gấp ba lần so với khả năng thị trường sụp đổ. Do đó, hãy chuẩn bị tinh thần đối phó với cả hai sự kiện trên.

Vì vậy, thị trường hiếm khi sụp đổ, tuy nhiên các đợt sụp đổ của thị trường có thể hủy hoại danh mục đầu tư của bạn, chủ yếu là do thói quen bán tháo ồ ạt của bạn. Để đảm bảo điều này không xảy ra với bạn, hãy tưởng tượng những điều tồi tệ nào có thể xảy ra với danh mục đầu tư của bạn và nghĩ về những thua lỗ mà bạn phải chịu bằng đồng đô la. Hãy dựa vào tỷ lệ phân bổ cổ phiếu của bạn làm điểm khởi đầu để đánh giá rủi ro. Tuy nhiên, hãy biết rằng nó chỉ là một chỉ dẫn sơ bộ. Đa dạng hóa danh mục đầu tư cũng có thể giúp ích cho bạn. Ngoài ra, hãy đánh giá tỷ lệ cổ phiếu của bạn ít nhất một lần một năm để đảm bảo rằng nó không vượt quá khả năng xử lý của bạn. Có một kế hoạch đầu tư ngắn gọn, nhưng rõ ràng và được viết ra giấy trắng mực đen cũng có thể giúp bạn duy trì danh mục đầu tư hiệu quả. Cuối cùng, hãy nhớ rằng may mắn thay, các đợt khởi sắc quy mô của thị trường phổ biến hơn so với các đợt bán tháo lớn. Vì vậy, đừng để nỗi sợ hãi chặn đứng cơ hội kiếm lời trong dài hạn của bạn.

Nguồn: Investo.vn

Có thể bạn quan tâm: