Đầu tư CANSLIM: 21 Sai lầm phổ biến mà các NĐT mắc phải

Cũng như những công việc khác, người tham gia đầu tư cũng ít nhất một vài lần mắc phải những sai lầm không đáng có này. Việc thường xuyên nhìn lại và rút ra bài học sẽ giúp các NĐT tiến bộ hơn trong sự nghiệp đầu tư của mình.

1. Ngoan cố nắm giữ các khoản lỗ.

Hầu hết chúng ta đều có thể tránh thua lỗ nặng nề bằng cách sớm cắt lỗ. Nhưng thực tế lại không đơn giản như vậy. Cảm giác tiếc tiền sẽ ngăn cản rất nhiều, khiến khoản lỗ sẽ ngày một to vượt khả năng chịu đựng của chúng ta (và thường là lỗ rất nặng, khó để hòa lại vốn). Đôi khi cứ tuân thủ cắt lỗ 7% sẽ giúp chúng ta bảo toàn vốn khá nhiều, bởi nhỡ có cắt đúng đáy thì vẫn có thể mua lại khi cổ phiếu tạo điểm mua mới mà.

2. Mua cổ phiếu đang trong xu hướng giảm là việc làm đảm bảo sẽ mang lại kết quả tồi tệ.

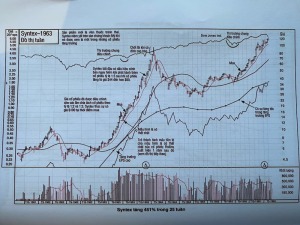

O’Neil chỉ ra rằng: Một cổ phiếu đã thiết lập đỉnh cao mới sẽ tiếp tục tăng lên tạo đỉnh cao mới

Nói tóm lại: Không bắt dao rơi, tuyệt đối không nên bắt đáy. “Đứt tay” có ngày đấy bạn ạ.

3. Bình quân giá xuống thay vì bình quân giá lên khi mua.

Nhiều người lầm tưởng cứ cổ phiếu giảm thì nghĩa là cổ phiếu đang “sale off”, nên họ nhảy vào mua liên tục. Nếu may mắn, cổ phiếu bật tăng, những nhà đầu tư liều lĩnh này sẽ có lời. Nhưng ở kịch bạn ngược lại, nếu giá cứ giảm, họ sẽ cầm chắc tấm vé đi đến phá sản.

Có rất nhiều lý do khiến một cổ phiếu giảm giá, nhưng nếu bạn muốn trở nên giàu có hơn (thay vì nghèo đi), cách tốt nhất là đợi cổ phiếu tạo tín hiệu tăng rồi hẵng mua, vừa an toàn, lại vừa hiệu quả.

4. Không học PTKT và ngại mua break-out khi cổ phiếu vừa tạo điểm break từ nền giá tốt.

Sẽ là cực kì thiệt thòi cho một nhà đầu tư tham gia thị trường nếu họ không biết về trường phái Phân Tích Kỹ Thuật (PTKT). Có một sự thật không thể phủ nhận, khi kết hợp PTKT với PTCB, bộ đôi này kết hợp thì nâng xác suất chiến thắng của nhà đầu tư lên rất nhiều lần.

Một vấn đề tâm lý khác mà nhiều nhà đầu tư mắc phải là về mua cổ phiếu khi vừa break từ nền giá tốt, thoạt nhìn giá trông có vẻ “cao quá rồi”. Thực tế rằng, trong TTCK luôn có một quy luật, cái gì cao còn có thể cao hơn, cái gì thấp sẽ còn có thể thấp hơn. Sai lầm tâm lý này sẽ được cải thiện thông qua quá trình thực hành và rút kinh nghiệm.

5. Không có tiêu chí chọn cổ phiếu, không biết cách tìm một doanh nghiệp thành công.

Hầu hết chúng ta tham gia thị trường chứng khoán chủ yếu với mong muốn kiếm tiền là chính. Mà để có tiền thì phải biết cách đặt tiền vào đúng nơi, đúng chỗ và đúng thời điểm. Các kỹ thuật PTKT sẽ giúp chúng ta xác định thời điểm phù hợp để ra vào thị trường. Còn “đúng nơi, đúng chỗ” phải biết cách chọn, biết cách kiếm. Có nhiều công ty ngoài thị trường, nên việc có vài tiêu chí chọn lọc cổ phiếu sẽ giúp anh em loại được những cổ phiếu kém, tập trung thời gian để nghiên cứu sâu về một vài cổ phiếu đỉnh.

Còn phương pháp là gì thì có nhiều, và chúng ta nên dành thời gian học, đọc và tìm tòi. Đừng quá phụ thuộc vào người khác, họ phím cho mình cái gì, thì ít nhất tự mình phải biết cách kiểm chứng.

6. Không có quy tắc để xác định thị trường chung hiện tại đang như thế nào.

Được đề cập như là yếu tố quan trọng nhất trong hệ thống đầu tư CANSLIM, chữ M – Xu hướng thị trường chung sẽ giúp nhà đầu tư nhận diện tình hình hiện tại có thực sự phù hợp để tham gia kiếm tiền hay duy trì trạng thái phòng thủ. Tuy nhiên, nhà đầu tư cũng cần phải thực hành nhiều mới có thể thuần thục. Cái khó ở chỗ thị trường chịu tác động từ nhiều yếu tố, sau đó hành xử theo một cách khá khó đoán.

Thực hành nhiều, ghi chép nhật ký và liên tục trau dồi là cách tốt nhất. Càng tỉ mỉ, chúng ta càng cảm nhận được hơi thở của thị trường một cách chính xác.

7. Không tuân thủ quy tắc giao dịch.

Hai cái sai lớn nhất được đề cập ở mục này: Không có kế hoạch giao dịch, và Lập kế hoạch cho đã rồi làm sai.

8. Bỏ thời gian quá nhiều để lựa chọn cổ phiếu, để khi có thời khắc quyết định, lại không biết khi nào mua, khi nào bán,…

Lý do xuất hiện tình trạng này là do nhà đầu tư mắc một trong các lỗi chính sau: tâm lý không vững, không có phương pháp cụ thể, không biết cách kết hợp PTKT với PTCB,…

Hãy chọn cho mình một phương pháp đầu tư đúng đắn, kết hợp với việc nghiên cứu thêm các kỹ thuật mua nhờ phân tích kỹ thuật để chọn được thời điểm hành động thích hợp nhất bạn nhé.

9. Không hiểu được tầm quan trọng của việc mua cổ phiếu có yếu tố cơ bản tốt, và tầm quan trọng của việc vận dụng PTKT để xác định điểm vào ra vị thế.

Như đã đề cập trong điều số 8: Một cổ phiếu có cơ bản tốt thì sẽ có động lực để cổ phiếu tăng trưởng trong tương lai, còn PTKT thì nhà đầu tư sẽ biết vào điểm nào cho ít rủi ro mà có lời.

10. Thích mua số lượng lớn các cổ phiếu có giá trị thấp, hơn là mua số ít cổ phiếu có giá trị cao.

Tâm lý thích sở hữu một số lượng lớn cổ phiếu để trông có vẻ “oách” là không mới trong nghề đầu tư. Việc sở hữu vài nghìn cổ phiếu giá 6 đôi khi được nhiều người cho rằng nhìn “sướng con mắt” hơn sở hữu 100-200 cổ phiếu giá trăm nghìn.

Suy cho cùng thì một số nhà đầu tư mắc lỗi thích số lượng hơn chất lượng. Nhưng bạn đừng quên rằng, giá cổ phiếu phản ánh kỳ vọng của NĐT, vậy nên một cổ phiếu có giá thấp là có lý do của nó, phải tìm hiểu coi tại sao thấp. Ngược lại một cổ phiếu giá cao thì cũng nên biết tại sao nó cao vậy mà mỗi ngày bảng điện vẫn chớp tắt, vẫn có người muốn mua nó?

11. Mua tin đồn, mua theo phím hàng, theo báo đài hoặc các thông tin khác.

Việc tham khảo ý kiến, học từ những người đi trước, có kinh nghiệm là điều vô cùng tốt, sẽ giúp chúng ta mau chóng tiến bộ trong nghề đầu tư. Điều này không hề xấu, bởi suy cho cùng, tại sao phải đi lại từ đầu trong khi mình có thể theo học những người tâm huyết một cách có chọn lọc.

Thế nhưng, rủi ro là gì?

Rủi ro là khi mọi người nghe theo một cách mù quáng mà không có back-test lại những gì được nghe. Suy cho cùng, tiền là của chúng ta, thắng thì cũng chỉ mình ta vui, thua thì mình ta dằn vặt, thế thì tại sao chúng ta lại đặt cược những đồng tiền mồ hôi vào một vài lời khuyên mà chưa kiểm chứng? Thua lỗ từ đây mà ra.

Vậy nên nếu muốn chiến thắng, bên cạnh tham khảo ý kiến người khác, hãy đảm bảo rằng bạn LUÔN LUÔN tự back-test lại với hệ thống giao dịch của mình. Nếu lời khuyên hữu ích, đừng quên cám ơn người đã chia sẻ cơ hội, nếu không, thì mỉm cười rồi thôi. Suy cho cùng, đúng sai là chuyện bình thường mà.

12. Chọn cổ phiếu hạng hai vì ham cổ tức và thấy P/E còn thấp.

Tùy thuộc vào phương pháp đầu tư, sẽ có một số người thấy phù hợp, một số khác thì không. Nhưng theo góc nhìn của O’Neil: Cổ tức và P/E không quan trọng bằng tăng trưởng EPS. Động lực chính khiến cho cổ phiếu tăng giá mạnh luôn đến từ tăng trưởng lợi nhuận.

13. Muốn giàu nhanh, giàu lẹ và giàu dễ dàng.

Điều này chỉ có thể xuất hiện trong các bộ phim mà thôi. Thực tế thì khác. Tháng trước lãi 20%, Tháng sau lỗ lại 10% là chuyện hoàn toàn bình thường. Thay vì chú tâm vào biến động số dư tài khoản, chúng ta nên học cách “LÀM ĐÚNG”. Đúng càng nhiều, tiền tự tới mà.

Cái gì cũng cần thời gian, chậm chậm tí mà bền vững. Một ngoại lệ là nếu bạn “đánh cổ phiếu theo game” thì cũng phân bổ 5-10% NAV thôi, rủi ro cao lắm. Thắng thì ko nói, thua là ngồi dằn vặt cả tuần chưa hết.

14. Mua những cổ phiếu “lão làng” mà bạn quen thuộc.

Những cái tên quen thuộc sẽ có cái lợi rằng chúng ta đã bỏ thời gian nghiên cứu nhiều, chúng ta hiểu cổ phiếu này hơn các cổ phiếu khác ngoài kia. Nhưng cái bất lợi là hiếm khi có một động lực tăng trưởng mạnh mẽ – thứ mà các công ty mới thường có.

Nếu bạn muốn gia tăng tài sản nhanh một cách linh hoạt, hãy tìm đến những cổ phiếu có cơ hội tăng trưởng mạnh mẽ hơn và theo dõi thật kỹ.

15. Không biết cách phân biệt lời khuyên tốt, thông tin tốt để tuân theo.

Một sự thật đáng buồn. Thị trường chứng khoán bùng nổ, quá nhiều tin tức và chuyên gia xuất hiện sẽ làm rối trí các nhà đầu tư.

Một giải pháp đơn giản là bạn hãy chịu khó tìm 1 vài người đáng tin tưởng để tham khảo, và mặc kệ hết những thông tin còn lại. (Hoặc có tham khảo thì cũng tham khảo cho vui, nhưng đừng để ảnh hưởng tâm lý)

16. Thường xuyên chốt lời nhỏ, trong khi gồng lãi “nhiệt tình”.

Gồng lãi khó lắm ai ơi, ai mà làm được ấm no cả đời. Lời khuyên rất đơn giãn, hãy làm ngược lại so với trước đây bạn từng làm: Cắt lỗ sớm, còn lãi thì cứ gồng cho tới khi xu hướng bị thay đổi (hoặc chạm quy tắt chốt lãi theo kế hoạch).

17. Quá bận tâm về phí giao dịch và thuế.

Hãy nhớ lại lần đầu bạn mở tài khoản chứng khoán, có phải một trong các mối bận tâm của bạn là vấn đề về phí giao dịch không?

Quan tâm về các khoản chi phí luôn là một điều tốt, nhưng sẽ tốt hơn nếu chúng ta quan tâm ở một chừng mực nhất định. Hãy thử nghĩ: Nếu bạn đã nghiên cứu kỹ, thì phần đông bạn sẽ giao dịch mua bán khá ít (vì chủ yếu thời gian là gồng lãi mà), nên khoản này không quá quan trọng. Và đóng phí hay đóng thuế là một việc hoàn toàn bình thường, thậm chí rẻ hơn so với các việc kinh doanh khác. Nên thôi, kệ khoản này, tập trung “LÀM ĐÚNG” nhiều lên là đủ rồi.

18. Đầu cơ quá lớn vào thị trường hợp đồng quyền chọn hoặc thị trường tương lai vì nghĩ chỗ này dễ giàu nhanh.

Đây thực sự không phải là sân chơi để chúng ta làm giàu đâu. Tất nhiên sẽ có người kiếm được tiền, nhưng trong dài hạn, việc đánh bại các tay chơi lớn trong hai thị trường này là khó hơn bạn tưởng rất nhiều đấy.

19. Thói quen xài lệnh LO mà ít xài lệnh MP.

Một yếu tốt khá phụ thuộc vào thói quen của mỗi người. Nếu ai từng trải qua cảm giác mua hụt cổ phiếu “ngon”, hoặc bán hụt cổ phiếu đang giảm giá là hiểu liền: Cảm giác khó chịu cực kỳ.

Tốt nhất chúng ta nên xài xen kẽ. Còn trong những lúc quyết định, một nhà đầu tư thông minh sẽ chọn cách mua bán dứt khoát, không kì kèo vài lai giá.

20. Không có định hướng khi cần đưa ra quyết định đầu tư.

Biểu hiện của trường hợp này là vầy: “Ủa nên mua mã ABC không ta?”, “Ủa XYZ giảm rồi, bán hay nắm giữ ta”,…

Thiếu hệ thống đầu tư và kế hoạch giao dịch chính là nguyên nhân chính dẫn tới sai lầm thứ 20 này. Vậy nên, hãy đảm bảo rằng bạn biết mình cần làm gì trước khi bước vào trận chiến đầu tư này bạn nhé.

21. Thiếu tính khách quan khi đánh giá cổ phiếu.

Phụ thuộc quá nhiều vào ý kiến người khác, vào cảm xúc yêu ghét của chính bản thân nhà đầu tư; mua theo tổ tiên mách bảo, mua xong khấn, mua xong cúng nải chuối,… là các biểu hiện của sai lầm này.

Giải pháp cũng đơn giản lắm, lặp đi lặp lại nãy giờ: TÌM CHO MÌNH MỘT HỆ THỐNG, CÁC QUY TẮC GIAO DỊCH.

Có thể bạn quan tâm

Bộ sách Làm Giàu Từ Chứng Khoán (phiên bản mới) + Hướng Dẫn Thực Hành CANSLIM

(Kết hợp Phân tích cơ bản (FA) và Phân tích kỹ thuật (TA) để tìm kiếm Siêu cổ phiếu)