FED nâng lãi suất nhanh đột biến, ảnh hưởng thế nào đến kinh tế Việt Nam?

Sẽ có năm tác động lớn từ chính sách của Fed đến nền kinh tế Việt Nam sau khi cơ quan này quyết định tăng thêm 0,75 điểm phần trăm đánh dấu mức tăng mạnh nhất được thực hiện trong một cuộc họp duy nhất kể từ tháng 11/1994…

Tại cuộc họp ngày 14-15/06/2022, Ủy ban Thị trường Mở Liên bang (FOMC) đã quyết định tăng lãi suất điều hành thêm 75 điểm cơ bản lên biên độ mới từ 1,5% đến 1,75%. Fed quyết định tăng thêm 0,75% đánh dấu mức tăng mạnh nhất được thực hiện trong một cuộc họp duy nhất kể từ tháng 11/1994.

Về lộ trình tăng lãi suất tiếp theo, các thành viên FOMC dự báo lãi suất điều hành có thể tăng lên mức 3,1-3,6% vào cuối năm 2022 (cao hơn 1,5% so với ước tính hồi tháng 3) và lên 3,6-4,1% vào năm 2023 (cao hơn 1% so với dự báo trước đó).

Năm tác động lớn từ chính sách Fed đến kinh tế Việt Nam

Theo đánh giá của VnDirect, sẽ có năm tác động lớn từ chính sách của Fed đến nền kinh tế Việt Nam. Thứ nhất, tình hình tài chính toàn cầu thắt chặt hơn làm giảm triển vọng tăng trưởng của nền kinh tế thế giới, dẫn đến nhu cầu đối với hàng xuất khẩu của Việt Nam thấp hơn. Việc Fed thắt chặt chính sách tiền tệ sẽ làm tăng lãi suất cho vay (bằng đồng USD) từ đó làm giảm nhu cầu tiêu dùng của người dân cũng như làm suy yếu nhu cầu mở rộng đầu tư của các doanh nghiệp.

Do đó, hoạt động xuất khẩu của Việt Nam có thể sẽ chậm lại trong những quý tới do người tiêu dùng tại các thị trường xuất khẩu chủ chốt như Mỹ và châu Âu thắt chặt chi tiêu.

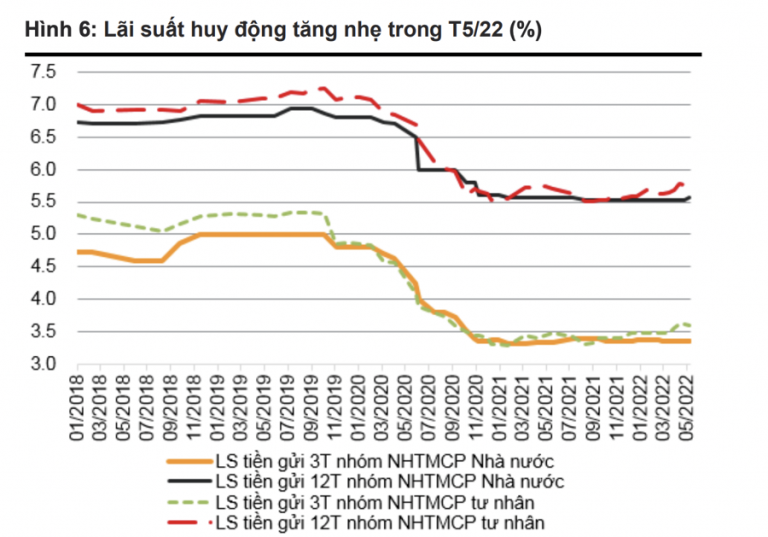

Thứ hai, lãi suất huy động (bằng VND) chịu áp lực tăng trong những tháng cuối năm. Tính đến cuối tháng 5/2022, lãi suất huy động kỳ hạn 3 tháng và kỳ hạn 12 tháng của các ngân hàng quốc doanh không đổi so với mức cuối năm 2021 trong khi lãi suất tiền gửi kỳ hạn 3 tháng và lãi suất huy động kỳ hạn 12 tháng của các ngân hàng tư nhân lần lượt tăng 20 điểm cơ bản và 23 điểm cơ bản so với mức cuối năm 2021.

Lãi suất huy động sẽ tiếp tục tăng từ giờ đến cuối năm 2022 do lãi suất USD tăng và áp lực lạm phát tại Việt Nam tăng cao trong những quý tới. Tuy nhiên, mức tăng sẽ không lớn với dự báo lãi suất từ nay tới cuối năm tăng thêm khoảng 30-50 điểm cơ bản. Lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên 6,0-6,2%/năm vào cuối năm 2022 (hiện ở mức bình quân là 5,7%/năm), vẫn thấp hơn so với mức trước đại dịch là 7,0%/năm.

Thứ ba, lãi suất USD tăng gây áp lực lên nghĩa vụ trả nợ nước ngoài của Chính phủ và doanh nghiệp Việt Nam. Theo ước tính, nợ nước ngoài của Việt Nam chiếm 39% GDP vào cuối năm 2021. Trong bối cảnh thanh khoản trên thị trường tài chính quốc tế thắt chặt hơn, Chính phủ và các doanh nghiệp Việt Nam sẽ khó huy động vốn trên thị trường quốc tế và phải chịu lãi suất cao.

Thứ tư, về lý thuyết, dòng vốn đầu tư gián tiếp nước ngoài (FII) có thể bị tác động tiêu cực bởi “taper tantrum”. Tuy vậy, thị trường chứng khoán Việt Nam cũng đã chứng kiến một đợt giảm điểm mạnh trong hai tháng qua, kéo mặt bằng định giá các chỉ số chứng khoán về vùng hấp dẫn khi so sánh với lịch sử và các thị trường chứng khoán trong khu vực. Định giá hấp dẫn sẽ kích thích dòng vốn ngoại đổ vào thị trường Việt Nam và phần nào giảm thiểu tác động của “taper tantrum”.

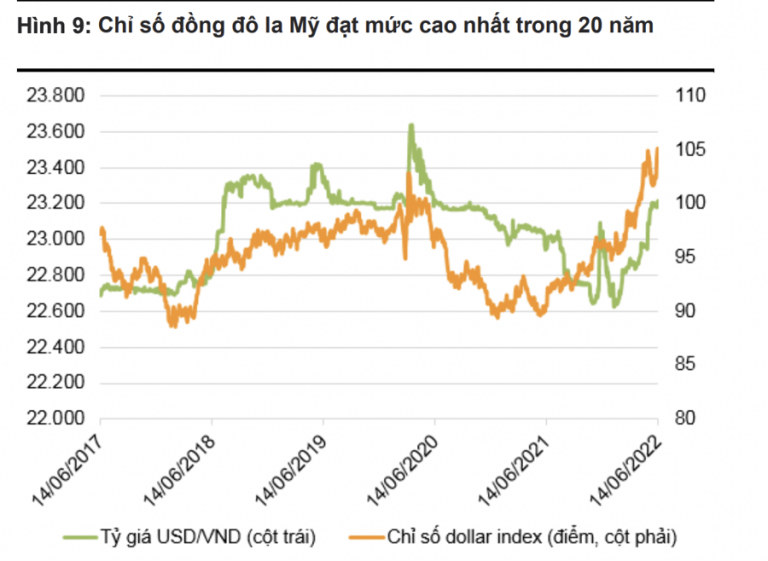

Thứ năm, đồng USD mạnh gây áp lực lên tỷ giá hối đoái của Việt Nam. Vào ngày 14/06/2022, chỉ số đồng USD (đo sức mạnh của đồng USD so với rổ tiền tệ) đạt 104,7 điểm, mức cao trong vòng 20 năm qua. Đồng USD mạnh kéo tỷ giá USD/VND tăng 1,7% kể từ đầu năm. Tuy nhiên, VND vẫn là một trong những đồng tiền ổn định nhất khu vực. Các yếu tố cơ bản để giữ cho VND ổn định trong những năm gần đây vẫn được duy trì, bao gồm thặng dư thương mại cải thiện và dự trữ ngoại hối cao.

Kỳ vọng thặng dư thương mại tăng lên mức 7,2 tỷ USD trong năm 2022 từ mức 3,3 tỷ USD trong năm 2021. Thặng dư tài khoản vãng lai dự báo tăng lên mức 1,4% GDP vào năm 2022, từ mức thâm hụt 0,3% GDP vào năm 2021. Dự trữ ngoại hối của Việt Nam đạt 122,5 tỷ USD vào cuối năm 2022 (tương đương 3,9 tháng nhập khẩu).

Bên cạnh đó, giải ngân FDI tăng trưởng ổn định và nguồn kiều hối dồi dào cũng góp phần ổn định thị trường ngoại hối. Do đó, tỷ giá USD/VND tăng không quá 2% trong cả năm 2022.

Dư địa để ngân hàng nhà nước duy trì chính sách tiền tệ nới lỏng

Với việc Fed đẩy nhanh lộ trình tăng lãi suất để kiềm chế lạm phát, VnDirect cho rằng dư địa để Ngân hàng Nhà nước duy trì chính sách tiền tệ nới lỏng đang ngày một thu hẹp. Tuy vậy, Ngân hàng Nhà nước sẽ nỗ lực duy trì chính sách tiền tệ “phù hợp”, chưa vội thắt chặt chính sách ngay để hỗ trợ nền kinh tế phục hồi và ổn định thị trường vì mặc dù áp lực lạm phát trong nước dự kiến sẽ gia tăng trong những tháng tới, nhưng chỉ số giá tiêu dùng bình quân nửa đầu năm 2022 dự báo ở mức 2,5% so với cùng kỳ, vẫn thấp hơn nhiều so với mục tiêu của Chính phủ là 4%.

Ngoài ra, nhu cầu trong nước vẫn yếu và chưa phục hồi hoàn toàn về mức trước đại dịch và Ngân hàng Nhà nước vẫn ưu tiên mục tiêu duy trì lãi suất cho vay thấp để hỗ trợ doanh nghiệp và nền kinh tế phục hồi.

Đối với lãi suất điều hành, nếu có bất kỳ đợt tăng nào trong năm nay thì khả năng cao sẽ diễn ra vào quý 4/2022 và mức tăng (nếu có) sẽ hạn chế, khoảng 0,25-0,5%. Ngân hàng Nhà nước sẽ cho phép tăng trưởng tín dụng duy trì ở mức cao để hỗ trợ doanh nghiệp và nền kinh tế. Dòng vốn tín dụng sẽ được ưu tiên cho lĩnh vực sản xuất và dịch vụ, đặc biệt là các lĩnh vực ưu tiên như công nghiệp, xuất nhập khẩu, nông, lâm, thủy sản.

Ngoài ra, Ngân hàng Nhà nước sẽ kiểm soát kỹ dòng vốn tín dụng vào các lĩnh vực rủi ro cao như bất động sản, chứng khoán và các dự án BOT (Xây dựng-Kinh doanh-Chuyển giao).

VnDirect duy trì quan điểm rằng tăng trưởng tín dụng duy trì mức cao 14% so với cùng kỳ trong năm 2022.

Về lãi suất cho vay, Ngân hàng Nhàn ước đang triển khai gói cấp bù lãi suất với tổng quy mô lên tới 43.000 tỷ đồn. Gói cấp bù lãi suất có thể giúp giảm mặt bằng lãi suất cho vay trung bình từ 20-40 điểm cơ bản trong năm 2022. Tuy nhiên, tác động thực tế của gói cấp bù lãi suất đối với doanh nghiệp và nền kinh tế có thể thấp hơn nếu các ngân hàng thương mại tăng lãi suất cho vay đối với các khoản vay thông thường khác để bù đắp việc tăng lãi suất huy động.

Nguồn: vneconomy

Có thể bạn quan tâm

Tủ sách Tinh hoa chứng khoán toàn tập