Học hỏi từ Stanley Druckenmiller và ngài Newton trong đầu cơ tại thị trường bong bóng

Tỷ phú đầu tư Stanley Druckenmiller, người được mệnh danh là “cổ máy kiếm tiền tốt nhất trong lịch sử”, người có năng lực phân tích của Jim Rogers, khả năng giao dịch của George Soros. Nhìn qua thì có vẻ đó là một lời khen ngợi có vẻ hơi quá, nhưng khi nhìn vào kết quả trong quá khứ của ông ấy, bạn sẽ thấy rằng nó hoàn toàn xứng đáng.

Stanley Druckenmiller đã kiếm được lợi nhuận trung bình 30% trong 3 thập kỷ qua. Một con số rất ấn tượng, nhưng điều ngạc nhiên hơn là ông ấy chưa bao giờ thua lỗ trong bất cứ năm nào, thậm chí ông ấy chỉ có 5 quý giảm trong tổng số 120 quý.

Một nhà đầu tư tài ba như ông ấy, nhưng cũng có giai đoạn cũng không thể cưỡng lại yếu tố tâm lý đám đông, để cảm xúc chi phối phần lý trí khi ra quyết định đầu tư, đó là kinh nghiệm được kể bởi chính ông ấy trong giai đoạn cuối của bong bóng công nghệ:

“Tôi đã mua ở đỉnh của các cổ phiếu công nghệ vào tháng 03/2000 (sau khi đã kiếm được tiền ở những cổ phiếu đó giai đoạn cuối năm 1999) hoàn toàn phụ thuộc vào cảm xúc bởi vì tôi không thể chịu đựng nổi sự thật là các cổ phiếu đó đã liên tục tăng sau khi tôi bán ra trước đó và nó đã vi phạm hoàn toàn tất cả các nguyên tắc tôi đã học được trong hơn 25 năm giao dịch…Tôi đã mua các cổ phiếu công nghệ từ đầu đến giữa năm 1999, sau đó bán hết mọi thứ trong tháng 01 và đứng ngoài. Tuy vậy, có 2 nhà quản lý trong nội bộ quỹ họ đã kiếm được 5% mỗi ngày trong nhiều ngày và tôi không thể đứng yên được nữa. Và tôi đã đổ hàng tỷ USD chỉ trong vài giờ vào các cổ phiếu công nghệ và nó đã “giết” tôi trong vài tháng sau đó.”

Một bài báo của Wall Street Journal sau đó có miêu tả lại:

“Khi hoạt động bán tháo xảy ra, bắt đầu từ giữa tháng 03, Stanley Druckenmiller nhà quản lý ở Soros Fund management không thực sự sẳn sàng, vẫn nạp thêm hàng ở các cổ phiếu công nghệ và đánh cược vào thứ chống lại cái gọi là nền kinh tế cũ. Các nhà giao dịch ở quỹ Soros đã thực sự kinh hoàng khi chỉ số đại diện nhiều cho các cổ phiếu công nghệ là Nasdaq composite index giảm 124 điểm vào ngày 15/03, trong khi chỉ số công nghiệp Dow Jones giảm 320 điểm. Trong 5 ngày sau đó, quỹ đầu tàu Quantum của Soros Fund đã từ mức dương 2% từ đầu năm trở thành thua lỗ 11%…Cuối tháng 04, Quantum Fund đã mất 22% tính từ đầu năm, và quỹ Quota nhỏ hơn giảm đến 32%.

Phần gây sốc nhất của câu chuyện đó là thực sự họ không quá mù quáng trước đó: Trong nội bộ, các nhà quản lý tại Soros Fund Management (bao gồm cả Druckenmiller) đã dự đoán rằng “sẽ có một cuộc bán tháo các cổ phiếu công nghệ” và nó có thể xảy ra trong tương lai gần và mức độ rất dữ dội. Và rồi…kết quả sau đó họ đặt hàng tỷ USD vào các cổ phiếu công nghệ. Sức lôi cuốn của việc kiếm tiền “dễ dàng” lớn hơn so với sự “vô lý” mà họ thực sự đã biết.

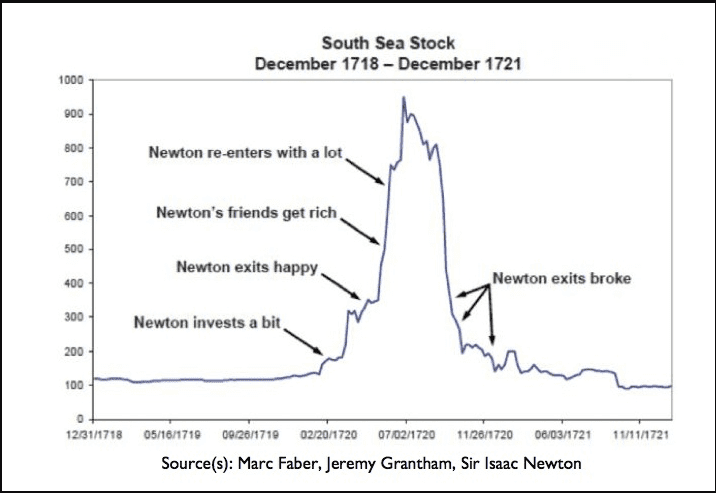

Hành động của Stanley Druckenmiller trong giai đoạn giữa những năm 1999, đầu năm 2000 làm gợi nhớ lại Isaac Newton trong bong bóng cổ phiếu South Sea:

“Bắt đầu với giá 128 Bảng vào tháng 01, giá của cổ phiếu South Sea tăng lên 175 Bảng trong tháng 02, và tháng 03 là 330 Bảng. Newton đã bán cổ phiếu trong tháng 04, và kiếm được một khoản khá lớn. Nhưng sau đó, từ tháng 04 đến tháng 06, giá cổ phiếu đã lên gấp 3, vượt quá 1.000 Bảng…Đó chính là lúc ông ấy đứng ngồi không yên, đã mất 2/3 lợi nhuận mà mình có thể đạt được. Newton đã quyết định mua lại tại vùng đỉnh, và sau đó lại mua nhiều thêm sau khi có sự suy giảm nhẹ ở tháng 07…sau đó, bong bóng vỡ, cổ phiếu South Sea sụp đổ về mức giá trước khi bong bóng xảy ra. Newton đã thua lỗ 20.000 Bảng, tương đương với 4-5 triệu USD ở thế kỷ 21…Sau thảm họa, ông ấy không muốn nghe bất cứ cụm từ “South Sea” nào trước mặt ông. Trong một lần ông ấy đã thừa nhận rằng, trong khi ông ấy biết làm thế nào có thể dự đoán được chuyển động của vũ trụ, nhưng ông không thể tính toán được độ điên rồ của con người.”

Thật ngạc nhiên khi thấy những con người tài năng trên lại hành động 1 cách phi lý trí như vậy. Cả 2 người đều không thể đứng ngoài khi nhìn thấy người khác kiếm tiền, cho dù trước đó họ đều đưa ra quyết định bán khi cổ phiếu đã đạt định giá hoặc đang giao dịch tại mức quá đắt đỏ theo quan điểm của họ. Mặc dù không giống như Isaac Newton từ bỏ hẳn thị trường tự sự cố đó, nhà đầu tư huyền thoại Stanley Druckenmiller cuối cùng cũng chèo lái được để đưa hiệu quả quỹ về con số dương cuối năm, nhưng đây cũng là một trong những kinh nghiệm đắt đỏ những trong sự nghiệp đầu tư của ông ấy.

Quả thực vậy, nếu bạn thường xuyên theo dõi thị trường biến động ngắn hạn thậm chí hằng ngày thì thật khó để bạn có thể cưỡng lại tâm lý đám đông. Bạn không nhất thiết phải liên tục đầu tư quanh năm, chỉ cần 1 năm với 1 vài ý tưởng, thời gian còn lại dành cho việc tìm hiểu doanh nghiệp…để có thể chọn ra những ý tưởng tốt nhất đó. Việc tập trung hơn vào giá trị doanh nghiệp, và hạn chế theo dõi các biến động trong ngắn hạn sẽ giúp cho bạn tránh được những trường hợp như Stanley Druckenmiller hay Isaac Newton từng gặp.

Dịch và chỉnh sửa nội dung: Chungkhoanblog.com

Tham khảo nguồn từ Gurufocus

Có thể bạn quan tâm

Bộ sách Kiếm tiền bền vững từ thị trường chứng khoán