Kịch bản giao dịch của các tay to và bài học kinh nghiệm cho nhà đầu tư nhỏ lẻ

Ngay cả những tổ chức lớn như quỹ đầu tư trong và ngoài nước, các lãnh đạo cấp cao của doanh nghiệp, các cá nhân với tài sản lớn, trong nhiều trường hợp vẫn không thể chiến thắng nổi thị trường. Vậy dòng tiền lớn, tay to, nhà cái hay đội lái rốt cuộc có phải là thứ để đáng để chúng ta theo đuổi? Bài viết này nhằm mục đích hài hòa cả hai ý tưởng là điều kiện cần và đủ của một khoản đầu tư tốt: theo dòng tiền lớn và hình thành triết lý đầu tư cho riêng mình.

Trên thị trường có những nhóm nhà đầu tư lớn săn lùng các cổ phiếu tốt và không tốt để đầu cơ nhằm thu lãi cao từ chênh lệch giá trong ngắn hạn. Nhận biết được kịch bản giao dịch của các tay to này sẽ giúp nhà đầu tư nhỏ lẻ có cơ hội hưởng lợi, đồng thời hạn chế được rủi ro trong ngắn hạn nhưng không được trái với triết lý đầu tư đã đặt ra. Việc của nhà đầu tư là tìm một công ty tốt và còn nhiều tiềm năng hoặc một công ty đang trên đà tăng trưởng mạnh.

Làm công tác về mặt tư tưởng

Hoạt động đầu tư và đầu cơ đều phổ biến trên thị trường. Bao năm qua, các nhà đầu tư và đầu cơ vẫn tồn tại song song với nhau, vì mỗi loại đều có cái hay, cái giá trị riêng. Hiểu được bản thân, hiểu được cái giá phải trả cho mỗi kiểu sẽ giúp chúng ta vững tâm hơn trên con đường đầu tư.

Phải luôn nhớ rằng, không được lẫn lộn giữa đầu tư và đầu cơ. Không vì mua cổ phiếu để lướt sóng mà lại bị kẹp, trở thành nhà đầu tư dài hạn. Điều này rất nguy hiểm, vì nếu đánh ngắn hạn, chỉ quan tâm tới giá, không hiểu câu chuyện cơ bản mà lại tiếp tục nắm giữ, chờ giá phục hồi thì rất rủi ro.

Tôi cho rằng, sẽ không có nhà môi giới, không có hệ thống nào giúp các bạn mua đáy và bán đỉnh. Người nào vài lần làm được việc này thì đó là nhờ may mắn, mà nếu đã là may mắn thì nó không hiện hữu lâu dài. Chúng ta phải chịu khó nghiên cứu, tìm tòi và suy nghĩ sâu sắc vấn đề, cố gắng đưa ra những kịch bản và hướng xử lý.

Sau khi đã nắm thật chắc được hai khái niệm này, chúng ta đã có một lập trường khá vững vàng trong nghiên cứu.

Tránh bẫy của tay to, cá mập

Bây giờ, hãy giả định bạn là một tay to, một người bước vào thị trường với số vốn hàng chục tỷ đồng, thậm chí hàng trăm tỷ đồng. Bạn chắc chắn sẽ không có một hội hay một nhóm chơi chung hay không? Khả năng cao là bạn sẽ kết giao với nhiều nhà đầu tư khác có tài sản lớn tương tự như bạn. Theo đó, một nhóm nhà đầu tư có tổng tài sản khoảng vài trăm tỷ đồng đến hàng nghìn tỷ đồng (chưa kể margin) và trên thị trường có rất nhiều nhóm như vậy. Hoặc nói một cách chính thống hơn, các quỹ đầu tư, các công ty đầu tư cũng là một ví dụ về dòng tiền lớn.

Tôi đang nhìn mọi thứ ở khía cạnh tích cực, tức giả định những đội nhóm này đều không phải là người lái cổ phiếu, mà là đi tìm, săn lùng những cổ phiếu tốt để đầu cơ, nhằm hưởng chênh lệch giá trong ngắn hạn. Chắc chắn, họ là những người sành sỏi về thị trường chứng khoán, hiểu phân tích cơ bản, phân tích kỹ thuật. Đặc biệt, họ sẽ tìm cách để liên lạc, tạo mối quan hệ với ban lãnh đạo doanh nghiệp mục tiêu mà họ muốn bỏ tiền vào, nhằm có được thông tin nhanh và đầy đủ về doanh nghiệp. Đây là lợi thế của các nhà đầu tư lớn, các khoản lợi nhuận lớn trong khoảng thời gian ngắn vẫn luôn rất hấp dẫn vì bản chất của con người vẫn khó mà thay đổi. Nên các nhà đầu tư nhỏ lẻ cũng không thể thoát khỏi tư duy này.

Theo kinh nghiệm của tôi, không ít cổ phiếu tăng giá mạnh do có dòng tiền của các nhóm nhà đầu tư lớn. Tất nhiên, họ muốn thu lãi lớn thì phải thu hút được đông đảo nhà đầu tư nhỏ lẻ tham gia, qua đó thoái vốn thành công.

Quan điểm của tôi là cần thận trọng khi lướt sóng, cần quan sát, theo dõi cổ phiếu nhiều ngày, đưa ra một danh sách khoảng 5 – 7 cổ phiếu cần chú ý, từ đó ra quyết định giao dịch những mã này, chứ không phải nhìn thấy ở đâu “xanh” (giá cổ phiếu tăng, chỉ báo kỹ thuật báo mua) là nhảy vào đó ngay. Các tín hiệu kỹ thuật cho ta điểm mua /bán, cảnh báo xu hướng tiếp theo, không có nghĩa rằng nhà đầu tư mua xong thì giá hôm sau, hoặc T+3 hay T+5 sẽ tăng ngay.

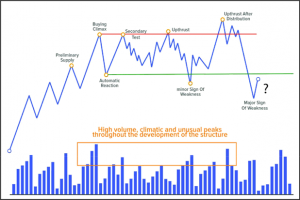

Liên hệ với những gì tôi chia sẻ ở trên, khi tay to chưa gom xong thì sẽ ít có khả năng đánh lên sốc, giá tăng mạnh. Tín hiệu báo kỹ thuật phát ra là để cảnh báo dòng tiền lớn đã vào và sẽ có một đợt tăng hoặc giảm. Lướt sóng cũng cần sự kiên nhẫn thì phần thưởng mới tới được.

Nhằm hạn chế rủi ro, cần lướt sóng các cổ phiếu có nền tảng cơ bản, tăng trưởng lợi nhuận tốt, để chúng ta biết rằng vùng giá hiện tại không quá cao, không quá xa giá trị thực. Mỗi một cổ phiếu đều có cách giao dịch, lịch sử giao dịch riêng, hãy theo dõi để quen, để hiểu cổ phiếu đó hơn.

Tóm lại, câu chuyện trong ngắn hạn các tay to đã nắm và sẽ là người quyết định kết quả cuộc chơi. Nhưng có trường hợp ngay cả các tay to cũng không thoát kịp cổ phiếu và phải nhận một kết quả lỗ nặng, đó là khi tay to gặp tay to hơn và hai tay này không cùng hướng hoặc mâu thuẫn lợi ích với nhau. Có câu “trâu bò húc nhau thì ruồi muỗi cũng chết”, để hạn chế rủi ro tôi đã khuyến nghị nhà đầu tư trước hết phải tìm công ty tốt trước, vì về lâu dài doanh nghiệp vẫn sẽ tạo ra tiền thực, giá trị thực cho cổ đông. Giá trị công ty tăng trưởng thì không thể nào giá cổ phiếu không tăng trong dài hạn. Cũng có nhiều nhà đầu tư nói với tôi về lý thuyết “ thiên nga đen”, tức một sự việc rất khó xảy ra nhưng nó vẫn xảy ra. Doanh nghiệp kinh doanh tốt nhưng giá cổ phiếu vẫn không tăng, điều này chắn hẳn có lý do:

1. Giá cổ phiếu đã tăng quá nhiều trong ngắn hạn, tức sự đầu cơ giá lên quá mức làm giá thị trường đi xa giá trị thực. Điều này khiến kết quả kinh doanh các quý tới của Doanh nghiệp tăng tốt nhưng giá lình xình hoặc cứ giảm trong vài quý. Điều nhà đầu tư cần làm sẽ là phân tích lại triển vọng từ 3 – 5 năm tới liệu doanh nghiệp có còn tăng trưởng hay không. Chúng ta bỏ ra 1 đồng trong bao nhiêu năm thì thu hồi lại được vốn? Ví dụ trường hợp P/E một công ty bằng 5, giá ngắn hạn tăng làm P/E tăng lên 10 trong khi kết quả kinh doanh vẫn chưa được công bố. Nhà đầu tư cần xem xét, tham khảo thêm tất cả các nhận định của các nhà đầu tư chuyên nghiệp, tăng trưởng lợi nhuận trong các quý tới, năm tới là bao nhiêu. Nếu trong 3 năm sau lợi nhuận tăng gấp đôi thì P/E hiện tại được xem như không thay đổi, doanh nghiệp cần tạo ra suất sinh lợi kép khoảng 24%/năm (theo quy tắc 72).

2. Vẫn sẽ có rủi ro tiềm ẩn đâu đó trong: Báo cáo tài chính, ngành nghề, vĩ mô và chính sách trong ngành mà DN đang hoạt động. Điều này được các tổ chức lớn đánh giá khá kỹ qua 5 yếu tố tác động tới ngành (mô hình Five Forces).

Về điều kiện cần tức tìm doanh nghiệp tốt, tôi cũng xin chia sẻ thêm triết lý đầu tư của bản thân mình qua các tiêu chí tôi đã tham khảo từ sách vở, các nhà đầu tư thành công và tự đúc kết:

1. Quy mô thị trường đủ lớn: tức khả năng tăng trưởng của doanh nghiệp trong ngành không bị bó hẹp.

2. Triển vọng tốt là rất quan trọng: cũng giống như việc lái xe ô tô chúng ta không thể không nhìn gương chiếu hậu để đảm bảo lái xe an toàn, nhưng khi lái xe chủ yếu vẫn phải nhìn về “phía trước”.

3. Ban lãnh đạo: Có năng lực chuyên môn và đạo đức, luôn hết mình vì giá trị của cổ đông. Khi ban lãnh đạo hiểu được khía cạnh này thì mọi thứ xung quanh về công ty như báo cáo tài chính, các tin tức cập nhật, các báo cáo khuyến nghị tự nhiên sẽ theo xu hướng tốt ngoại trừ những sự kiện bất khả kháng. Muốn truyền tải thông tin tới các đối tượng sử dụng tốt thì bộ phận quan hệ nhà đầu tư phải mạnh và khách quan, cung cấp thông tin một cách đầy đủ và kịp thời tới nhà đầu tư.

4. Năm đối tượng mà nhà đầu tư có thể tham khảo về công ty mục tiêu: Ngân hàng, nhà cung cấp. đối thủ cạnh tranh, khách hàng, nhân viên làm việc tại công ty mục tiêu ( người lao động ở tuyến thấp nhất và các nhân sự cấp cao).

5. Doanh nghiệp có năng động: trong việc tạo sự khác biệt và làm những cái mà đối thủ cạnh tranh chưa hoặc không có ý định làm.

6. Để ý các chiến dịch marketing của doanh nghiệp: DN có quỹ đầu tư phát triển và khoa học công nghệ hay không .

7. Nếu tăng trưởng hữu cơ đang trong đà khó khăn: biên lợi nhuận gộp thì doanh nghiệp có ý định mở rộng bằng cách mua lại các doanh nghiệp mục tiêu nhỏ hơn khác nhằm tối đa hóa giá trị cho cổ đông hay không.

8. Không được phép xuất hiện các ý kiến loại trừ: các khoản mục có số dư lớn mà thuyết minh không nói rõ đó là gì, đối tượng là ai và phục vụ cho mục đích gì.

9. Nếu Doanh Nghiệp có ý định phát hành riêng lẻ hoặc phát hành quyền mua: thì xem xét tính khả thi của dự án so với mức độ pha loãng từ việc phát hành.

Về điều kiện đủ là theo dòng tiền lớn, thực ra các nhà đầu tư cổ phiếu thành công trên thế giới vẫn có áp dụng phân tích kỹ thuật vào việc đầu tư của mình. Sau khi chọn được công ty tốt và định giá được nó rồi, họ đưa ra một biên an toàn kết hợp thêm phân tích kỹ thuật để mua vào. Thường họ sử dụng những đường MA (Moving average) khá dài hạn để xem xu hướng và theo sát các sự kiện, công bố thông tin của doanh nghiệp. Một doanh nghiệp tốt và triển vọng tốt khi cổ phiếu giảm quá sâu thì dòng tiền lớn và ban lãnh đạo cũng sẽ có động thái mua vào bằng nhiều cách và nhiều con đường. Lực cầu khi quan sát tại vùng này khá là mạnh và giá rất khó xuyên thủng được vùng này – người ta gọi đó là ngưỡng hỗ trợ cứng.

Kết luận

Nếu bạn thích ăn bánh mì thì bạn sẽ mong giá của bánh mì tăng hay giảm? Đó là câu hỏi luôn nằm trong đầu của các nhà đầu tư. Và thông qua bài viết này tôi cũng muốn truyền tải thông điệp “chỉ theo dòng tiền lớn hay tay to thôi thì chưa đủ, bạn cũng sẽ rất dễ rơi vào cạm bẫy do chính họ còn không kiểm soát được hết và không phải họ sẽ luôn đúng trong tất cả các thương vụ, chúng ta cần có triết lý đầu tư độc lập”. Cuối cùng, nhằm truyền tải các tư duy đúng đắn và tạo ra một môi trường đầu tư chuyên nghiệp hơn. Tôi xin chúc các nhà đầu tư đã chọn kênh đầu tư này luôn nhiệt huyết, cẩn trọng và sẽ thành công lớn.

Nguồn: Nguyễn Đại Hiệp/ FILI

Có thể bạn quan tâm

Tủ sách tinh hoa chứng khoán – Đầu tư hiệu quả trong mọi thị trường