Lý do Warren Buffett đóng cửa quỹ đầu tư đầu tiên vào năm 1969

Vào năm 1956, Warren Buffett thành lập công ty hợp danh khi mới 25 tuổi. Ông bắt đầu với 105.100 đô la và bảy đối tác góp vốn bao gồm: mẹ, chị, dì, cha vợ, anh rể, bạn cùng phòng ở đại học và luật sư. Ông không tính phí quản lý mà thay vào đó là 25% trên những khoản lợi nhuận có lãi kép trên 6%, và đồng ý cá nhân ông sẽ gánh chịu bất kỳ thua lỗ nào.

Năm 1962, Warren Buffett trở thành một triệu phú đô la nhờ vào công ty hợp danh Buffett Partnership – có giá trị hơn 7 triệu đô la vào 01/1962 (trong đó hơn 1 triệu đô la thuộc về Buffett). Tuy nhiên, bốn năm sau đó, Buffett thông báo sẽ không nhận thêm đối tác mới nữa.

Theo thông báo này, Warren Buffett tiếp tục điều hành công ty hợp danh, và tấn công thị trường chứng khoán. Năm 1968, lợi nhuận của Buffett Partnership đạt kỷ luật đến 58,8% trong khi chỉ số Dow chỉ đạt 7,7%.

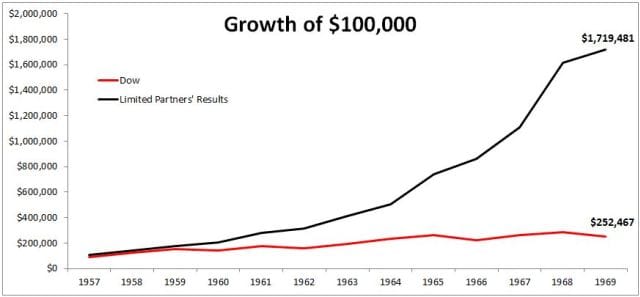

Đến năm 1969, khoản đầu tư 100.000 đô la vào Buffett Partnership năm 1957 đã trở thành 1.719.481 đô la! Nếu bạn đầu tư một số tiền tương tự vào Dow, nó chỉ tăng đến 252.467 đô la. Trong hơn một thập kỷ, Buffett đạt được lợi nhuận kép ròng hàng năm là 24,5% (29,5% trước phí). Trong khi đó, lợi nhuận hàng năm của Dow bấy giờ với cổ tức? Chỉ có 7,4%.

Mặc dù thành công rực rỡ đến vậy, Warren Buffett thông báo với các đối tác góp vốn của mình vào 05/1969 việc đóng cửa Buffett Partnership.

Tại sao?

Warren Buffett tuy trẻ nhưng đã đạt đến thành công phi thường, và ông phải thực sự ngoảnh mặt với các nhà đầu tư.

Vậy tại sao Warren Buffett lại quyết định đóng cửa Buffett Partnership vào năm 1969?

… Bởi vì một từ: Sự chính trực.

Các lá thư gửi cổ đông của Buffett Partnership

Vào 01/1967, sau một thập kỷ với kết quả thành công ngoài sức tưởng tượng, Warren Buffett muốn các đối tác góp vốn của mình thu nhỏ lại kỳ vọng của họ.

Kết quả của mười năm đầu hoàn toàn không có cơ hội nhân đôi hoặc thậm chí xấp xỉ trong thập kỷ tới.

Vào 10/1967, Buffett giải thích lý do cho các nhà đầu tư của mình tại sao ông không nghĩ bản thân có thể đạt được kết quả giống như trước.

Những món hời trên số liệu có xu hướng biến mất trong những năm qua… Khi trò chơi không còn được chơi theo cách của mọi người nữa thì họ nói cách tiếp cận mới là hoàn toàn sai, sẽ dẫn đến rắc rối, v.v. Tôi từng khinh thường các hành vi như vậy của những người khác. Tôi cũng đã thấy những hậu quả của những người đánh giá các điều kiện quá khứ thay vì điều kiện hiện tại. Về cơ bản tôi đang bước sai nhịp với điều kiện hiện tại. Tuy nhiên, tôi lại hiểu rõ. Tôi sẽ không từ bỏ cách tiếp cận trước đây, mà tôi hiểu rõ tính logic của nó (mặc dù tôi thấy khó áp dụng) thậm chí điều đó có thể đồng nghĩa phải bỏ qua lợi nhuận lớn có thể dễ dàng đạt được nếu bám lấy một phương pháp tôi không hiểu rõ, chưa từng áp dụng thành công và có thể dẫn đến thua lỗ vĩnh viễn đáng kể.

Buffett đang nói rằng những món hời dễ dàng của trước đây giờ rất ít và xa vời. Ông thừa nhận rằng người ta dễ dàng cho rằng cách tiếp cận đầu tư mới sẽ dẫn đến rắc rối hoặc mù quáng bám víu vào quá khứ, nhưng ông thản nhiên: rằng sẽ không từ bỏ chiến lược đầu tư ông hiểu rõ – ngay cả khi việc này đồng nghĩa ông sẽ đạt lợi nhuận thấp hơn – ủng hộ chiến lược đầu tư mới mà ông không hiểu có thể khiến ông đánh mất tiền của bản thân và các nhà đầu tư.

Vào 7/1968, ngay cả sau năm thành công nhất của Buffett Partnership, Buffett vẫn tiếp tục giữ vững nhận định của mình.

Vào đầu năm 1968, tôi cảm thấy triển vọng thành tích của BPL trở kém hơn bao giờ hết trong lịch sử của chúng ta… Chúng ta đã đạt một dấu mốc mới với thành tích +58,8% so với 7,7% của chỉ số Dow, bao gồm cổ tức nhận được nhờ quyền sở hữu chỉ số trung bình trong cả năm. Thành tích này sẽ được coi như một kỳ tích như việc cầm trên tay 13 con bích trong trò bridge vậy.

Vào 5/1969, Warren Buffett cho biết ông đang bị cạn kiệt những ý tưởng tuyệt vời. Buffett nói rằng ông có thể thử một số cơ hội và đánh bạc bằng tiền của những nhà đầu tư để có thể ra ngoài như một người hùng, nhưng ông từ chối làm như vậy.

Khá thẳng thắn mà nói, dù bất kỳ yếu tố nào được nêu ra trong các trang trước, tôi sẽ tiếp tục vận hành Partnership trong năm 1970, hoặc thậm chí là năm 1971, nếu tôi có một số ý tưởng hạng nhất. Không phải vì tôi muốn, nhưng đơn giản là vì tôi thích thành quả một năm tốt đẹp hơn là yếu kém. Tuy nhiên, tôi không thấy bất cứ lý do nào cho thấy hy vọng một năm tốt đẹp như vậy là hợp lý và tôi không có mong muốn mò mẫm xung quanh rồi hy vọng sẽ “may mắn” với tiền của người khác. Tôi không hòa hợp với môi trường thị trường này và tôi không muốn phá hỏng kỷ lục bằng cách cố chơi cái trò tôi không hiểu chỉ để ra ngoài như một người hùng.

Cuối cùng, vào 10/1969, Warren Buffett về cơ bản đã nghỉ hưu (một thời gian ngắn) công việc đầu tư và đóng cửa Buffett Partnership.

Trong lá thư cuối cùng của mình, Buffett viết cho các đối tác lời giải thích dài 10 trang về lý do tại sao ông đề cử trái phiếu đô thị miễn thuế – thậm chí còn muốn ngồi xuống với từng người một giải thích cặn kẽ, cũng như mua dùm họ. Nhưng đối với những người muốn tiếp tục đầu tư vào cổ phiếu:

Tôi cảm thấy hoàn toàn không công bằng nếu nắm giữ một vị thế thụ động và đưa anh cho người bán hàng giỏi thuyết phục nhất, người đã tình cờ liên lạc với anh vào đầu năm 1970.

Vì vậy, Buffett đề nghị khách hàng của mình đầu tư với người bạn cùng lớp tại Columbia, Bill Ruane – không phải vì ông là nhà đầu tư giỏi nhất Buffett biết bên cạnh bản thân mình, mà bởi Buffett coi ông ấy là một người có tính chính trực và đạo đức cao. (hãy nhớ rằng phần lớn thành viên góp vốn là gia đình và người thân của Buffett).

Nhìn vào lịch sử đầu tư, Bill Ruane hóa ra lại là một nhà đầu tư huyền thoại, và Quỹ Sequoia đạt lợi nhuận 289,6% trong thập kỷ kế tiếp, so với 105,1% của S&P 500.

Đầu tư với sự chính trực

Một số tiêu điểm từ câu chuyện Buffett Partnership đã theo Warren Buffett suốt trên con đường sự nghiệp.

Một trong số đó là tập trung vào các nhà đầu tư và cổ đông của mình. Warren Buffett là một nhà tư bản thực chất của Mỹ, và bất kỳ nhà tư bản giỏi có đạo đức đều biết rằng có hai loại người trong một tổ chức tư bản nào: người chủ (người sở hữu tổ chức) và người điều hành (đại diện cho người chủ). Đối với một công ty, người chủ là các cổ đông và người điều hành là những nhà quản lý, do các cổ đông thuê để đại diện cho họ điều hành công ty. Đối với một quỹ đầu tư, người chủ là các đối tác góp vốn và người điều hành là đối tác hợp danh (tức người quản lý quỹ).

Trong tất cả các trường hợp, nếu bạn ở vị trí cổ đông hoặc nhà đầu tư góp vốn (tức người chủ) thì việc giải thích mức độ quan trọng của nhà quản lý luôn hành động vì lợi ích cao nhất cho cổ đông (tức hành động vì lợi ích của bạn) thì thật dễ dàng. Nhưng trong trường hợp bạn là nhà quản lý, bạn có thực sự nghĩ rằng mình sẽ đặt các cổ đông lên đầu tiên? Hay bạn sẽ đặt lương, thưởng, công việc, đặc quyền của bạn và cái tôi cá nhân của bạn trước nhất? Có thể nói 9 trên 10 nhà quản lý ưu tiên bản thân lên hàng đầu – đó thực sự là bản chất con người.

Dĩ nhiên Warren Buffett là nằm trong số 1/10. Là CEO của Berkshire Hathaway và là nhà quản lý đầu tư cho Buffett Partnership, Buffett luôn đặt lợi ích cổ đông của mình lên hàng đầu. Bạn sẽ thấy rõ điều này khi đọc bất cứ lá thư nào của ông. Và khá dễ hiểu lý do ông lại hành động theo cách này: phần lớn tài sản của ông nằm ở Berkshire Hathaway (và hơn 90% tài sản của ông từng nằm trong Buffett Partnership), vì vậy ông cũng là một trong những chủ sở hữu lớn nhất song song với vị trí nhà điều hành. Các nhà đầu tư khác cũng bao gồm cả gia đình và bạn bè thân thiết của ông ấy, điều này càng khiến Buffett hành động vì lợi ích của họ hơn.

Nhưng còn một lý do khác khiến Buffett hành động theo cách này, đó là vì tính chính trực. Trong toàn bộ câu chuyện của Buffett Partnership, bạn có thể nhìn thấy Buffett đã hành xử với tinh thần chính trực như thế nào đối với các đối tác góp vốn của mình, và chúng thể hiện qua chiến lược đầu tư của Buffett – ông không muốn thử một phương pháp mới nào chưa được kiểm tra. Ông thậm chí còn đóng cửa công ty hợp danh vì ông từ chối đánh bạc với tiền của công ty, dù ông đã có thể tiếp tục trong ít nhất vài năm nữa. Cuối cùng, sau khi ông đóng cửa Buffett Partnership, Buffett còn chọn một nhà quản lý quỹ mới cho các đối tác của mình – không dựa trên lý lịch hay chỉ số IQ của người này mà dựa trên nhân cách đạo đức của ông ta.

Buffett Partnership là một câu chuyện khá hiếm trong thế giới tài chính. Sau 12 năm thành tích nổi trội, Buffett cảm thấy như đã cạn những ý tưởng thực sự tuyệt vời, vì vậy ông quyết định đóng cửa công ty hợp danh. Cũng giống như cầu thủ Jim Brown nghỉ hưu ở tuổi 29 – tại đỉnh cao sự nghiệp của mình – chỉ sau 9 mùa giải.

Dĩ nhiên là Buffett không nghỉ hưu sau đó, ông đã tiếp tục xây dựng Berkshire Hathaway thành một trong những công ty lớn nhất và có giá trị nhất thế giới. Và khi đóng cửa Buffett Partnership, Buffett đã trả cho đối tác của mình cổ phiếu của Berkshire. Lần đầu Buffett mua cổ phiếu Berkshire Hathaway cho Buffett Partnership vào năm 1962-65 là 7,60 – 14,86 đô la/cổ phiếu. Ngày nay, cổ phiếu của Berkshire Hathaway giao dịch trên 215.000 đô la/cổ phiếu.

Nguồn: Business Insider, Happy Live dịch

Có thể bạn quan tâm: Payback Time – Ngày đòi nợ – Phil Town (Sách dành cho những Nhà đầu tư giá trị kiểu Warren Buffett)