Qũy phòng hộ Long-Term Capital Management: Khi thiên tài thất bại

Long-Term Capital Management L.P. (LTCM) là quỹ đầu tư phòng hộ (Hedge Fund) quy tụ các bộ óc xuất chúng gồm nhiều tiến sĩ, giáo sư và hai nhà kinh tế học đoạt giải Nobel. Với những con người như vậy, ai cũng nghĩ LTCM sẽ gặt hái những thành công rực rỡ. Nhưng sau 3 năm thành lập, LTCM chìm vào khủng hoảng gây sốc cho nhiều người.

Khởi đầu thịnh vượng

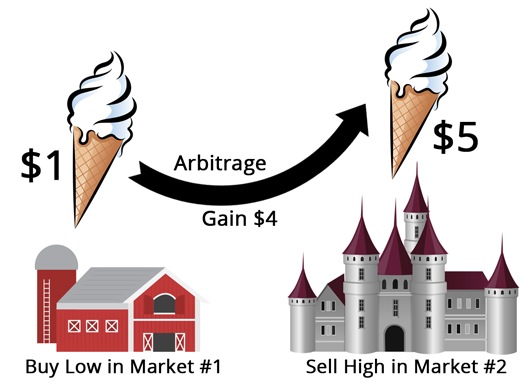

Long-Term Capital Management L.P. (LTCM) được thành lập bởi John Meriwether vào năm 1994 với số vốn ban đầu 1.25 tỷ đô la Mỹ, đây là quỹ đầu tư phòng hộ (Hedge Fund). Quỹ thực hiện chiến lược kinh doanh chênh lệch giá (Arbitrage) nhằm tìm kiếm tỷ suất sinh lợi vượt trội hơn thị trường.

Ý tưởng ban đầu cho rằng, nếu một tài sản giao dịch cao hoặc thấp hơn giá trị thực thì trong dài hạn giá sẽ có xu hướng hội tụ về giá trị thực và nhà đầu tư có thể kiếm lời dựa trên quá trình này. LTCM sử dụng những mô hình định lượng phức tạp để tìm kiếm các loại tài sản bị định giá cao và thấp hơn giá trị thực, sau đó tiến hành các bước cần thiết để Arbitrage. Do lợi nhuận từ việc Arbitrage khá nhỏ nên cần sử dụng đòn bẩy tài chính để khuếch đại các khoản lợi nhuận nhỏ thành các khoản lợi nhuận lớn (quỹ có tỷ lệ đòn bẩy lên đến hàng chục lần).

Bên cạnh đó, LTCM quy tụ những tên tuổi xuất chúng, lừng danh trong giới tài chính, nổi bật nhất là hai nhà kinh tế đoạt giải Nobel năm 1997 (nhờ mô hình định giá sản phẩm phái sinh) là Robert Merton và Myron Scholes. Ngoài ra, còn phải kể đến nhiều tiến sỹ và giáo sư xuất thân từ những đại học hàng đầu thế giới cũng tham gia vào việc vận hành quỹ.

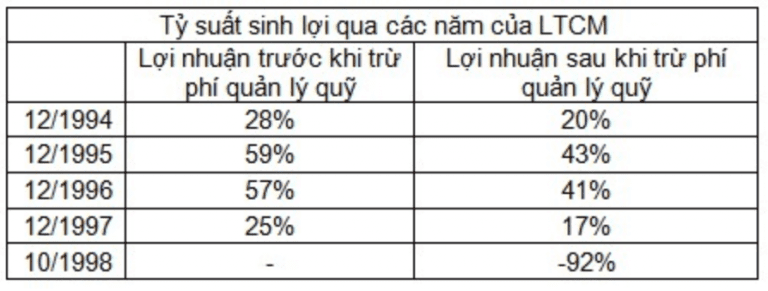

Đúng như kỳ vọng của nhiều người, trong thời gian đầu LTCM đã gặt hái những thành công vang dội, tỷ suất sinh lợi vượt trội hơn thị trường, đạt 28% trong năm đầu tiên. Với những con người xuất chúng, những lão làng trên thị trường tài chính và những mô hình toán học phức tạp, quỹ nhanh chóng nắm bắt sự sai lệch của thị trường. Giao dịch trên đó và thổi phồng lợi nhuận bằng đòn bẩy tài chính. Trong năm 1995 và 1996, thành công còn rực rỡ hơn khi lợi nhuận đạt hơn 50%. Đó là minh chứng rằng lĩnh vực trái phiếu nằm trong phạm vi năng lực của họ.

Đế chế Long-Term Capital Management L.P sụp đổ

Công ty tiếp tục phát triển cho đến năm 1997, dù đã thanh toán cổ tức cho các nhà đầu tư, lượng tiền mặt dồi dào đã thúc đẩy các nhà quản lý tại đây bắt đầu bước ra khỏi vùng an toàn của mình. Bên cạnh đó, lãi suất từ trái phiếu bắt đầu giảm, trong khi những nơi khác tại Phố Wall hồ hởi vì đang thu về những khoản lợi nhuận khổng lồ. Điều này càng làm các nhà quản lý tại Long-Term nóng lòng và vội vã trong việc tìm kiếm nguồn lợi nhuận mới.

Là những người có bằng tiến sĩ về kinh tế học hay tài chính, được hỗ trợ bởi những thiên tài từng đoạt giải Nobel, Long-Term bắt đầu xây dựng những mô hình vi tính hóa về lĩnh vực trái phiếu và khai thác những khía cạnh thiếu hiệu quả của thị trường này.

Vấn đề với thị trường cổ phiếu là mức độ biến động lớn và tìm ẩn nhiều nguy cơ, nhà đầu tư khó phòng ngừa hoàn toàn các rủi ro, có nhiều yếu tố ảnh hưởng đến thị trường và không thể được lượng hóa trong các mô hình toán. Còn với thị trường trái phiếu quốc tế, ẩn chứa các rủi ro hệ thống phức tạp, bị ảnh hưởng dây chuyền, các giả định ban đầu của mô hình có thể không còn chính xác. LTCM đã không tính được các rủi ro hệ thống hay sự sụp đổ mang tính dây chuyền (hiệu ứng Domino) trên thị trường thế giới.

Long-Term mở rộng lĩnh vực kinh doanh bằng cách buôn bán tiền tệ trên các thị trường như Nga, Brazil và còn mở rộng cả việc buôn bán các hợp đồng tùy chọn, đầu cơ. Thậm chí, công ty còn “bán non” cổ phiếu của Berkshire Hathaway, và Warren Buffett đã khiến họ mất khoảng 150 triệu đô la.

Qúa tự tin vào năng lực của mình và phớt lờ mọi cảnh báo, Long-Term, với độ chính xác trong toán học cùng niềm tin không thể mắc sai lầm, các nhà quản lý đã dự đoán trong tương lai thị trường sẽ bùng nổ. Long-Term đã cá cược rất nhiều số vốn của quỹ.

Như nhà đầu tư Warren Buffett từng viết: “Việc đầu tư thành công trong cuộc đời không đòi hỏi một chỉ số IQ cao chót vót, tầm hiểu biết kinh doanh sâu sắc khác thường hay thông tin nội bộ. Những gì cần có là một khuôn khổ trí tuệ sáng suốt để đưa ra quyết định và khả năng khiến cho cảm xúc không phá hủy nền tảng đó. Bạn phải tự đưa ra kỷ luật cho cảm xúc.”

Cuối cùng, trái bóng Long-Term đã nổ tung vào tháng 8/1998, khi Nga không trả được nợ và các thị trường trở nên hỗn loạn. Sau khi tăng từ 1,25 tỷ đô la lên 5 tỷ đô la trong vòng bốn năm, thì vào tháng 10/1998, Long-Term đã phá sản.

Sai lầm đầu tiên của Long-Term là đã vượt ra khỏi phạm vi năng lực của mình. Nhưng điều đó cũng hẳn là sai nếu công ty quyết định mở rộng phạm vi năng lực bằng cách học hỏi, kiểm soát cảm xúc và thử nghiệm hệ thống trước khi nhảy cả hai chân vào.

Sự thất bại của Long-Term được quản lý bởi những “thiên tài” kinh tế không hẳn do thiếu năng lực hay thiếu may mắn. Những nhà quản lý tại công ty đã rất thành công trong vai năm đầu với phạm vi đầu tư ở mảng trái phiếu. Nhưng cái các “thiên tài” này còn thiếu, như Buffett từng nhấn mạnh, là một khuôn khổ trí tuệ chuẩn mực để không bị cảm xúc phá hủy.

Nguồn: Vietstock, Cafef

![[Đầu tư Forex] - Phần 8: SO SÁNH THỊ TRƯỜNG FOREX VỚI THỊ TRƯỜNG FUTURES](https://happy.live/wp-content/uploads/2020/08/so-sanh-thi-truong-forex-voi-thi-truong-futures-happy-live-1-530x385.jpg)

![[Đầu tư Forex] - Phần 6: LỢI THẾ CỦA THỊ TRƯỜNG FOREX](https://happy.live/wp-content/uploads/2020/08/loi-the-cua-thi-truong-forex-happy-live-1-530x385.jpg)

![[Đầu tư Forex] - Phần 1: FOREX LÀ GÌ?](https://happy.live/wp-content/uploads/2020/08/forex-la-gi-happy-live-1-530x385.jpg)