Ngành công nghiệp quỹ phòng hộ: Không có đất cho “cá nhỏ”

Sự sụp đổ của thị trường gây ra bởi đại dịch Covid 19 tạo ra lợi thế cho những tên tuổi lớn nhất của ngành. Liệu có chỗ cho ngành công nghiệp quỹ phòng hộ?

Các nền tảng quỹ phòng hộ lớn của Mỹ như Millennium Management, Citadel hay Point 72 Asset Management đang nổi lên giữa cuộc khủng hoảng virus Corona với tư cách là những tay lớn thắng lớn nhất của ngành.

Sau khi có mức lợi nhuận tăng trong năm nay, họ đang trên đà để đạt được những thành tựu lớn hơn. Đồng thời, mức phí cao bất thường của họ vốn là rào cản lớn đối với sự tham gia của một số nhà đầu tư, thì nay những quỹ này lại là sự lựa chọn thông minh trong bối cảnh đảo điên của thị trường khiến cho chỉ số S&P500 có tốc độ rơi xuống thị trường gấu nhanh nhất lịch sử.

Lợi nhuận của họ đang phản ánh một hiện tượng ngày càng nổi bật: ngành công nghiệp quỹ phòng hộ ngày càng trở nên tập trung hơn với nguồn lực tập trung vào số lượng các tay chơi lớn, và nhóm này thậm chí vượt trội so với các đối thủ được cho là nhanh nhẹn hơn.

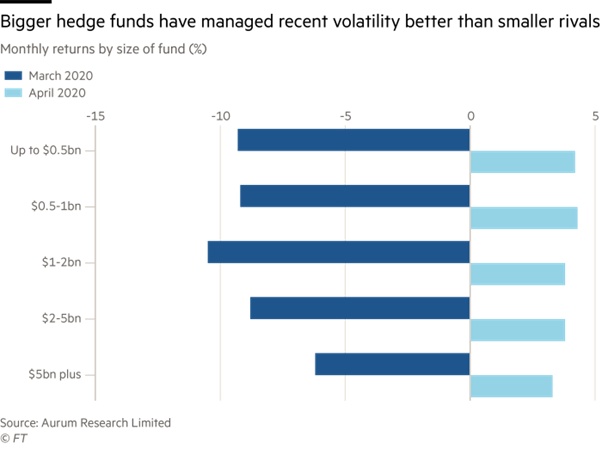

“Các nhà quản lý lớn hơn, với một vài trường hợp ngoại lệ, đã quản lý tốt trong giai đoạn biến động này, họ đã phản ứng tốt.”- ông Danny Caplan, giám đốc điều hành mảng doanh nghiệp tài chính của Citigroup chia sẻ. Ông trích dẫn một vài nhà quản lý với hàng chục năm kinh nghiêm, những người quản lý lượng tài sản lớn và cho mức lợi nhuận tốt hơn so với nhóm còn lại.

Ví dụ trong tháng 3, các quỹ phòng hộ quản lý hơn 5 tỷ USD chỉ mất 6.2% theo dữ liệu từ Aurum Fund Management. Mức lợi suất đó vẫn tốt hơn so với các quỹ có quy mô quản lý 2-5 tỷ USD, 1-2 tỷ USD hay thậm chí những quỹ chỉ quản lý 500 triệu USD, vốn được coi là linh hoạt hơn nhiều so với các quỹ lớn.

“Đã có sự thất vọng dành cho cho các quỹ lớn khi họ không tạo được mức lợi nhuận nhiều như họ từng làm trong quá khứ, tuy nhiên trong tương lai các quỹ nhỏ thậm chí còn gặp khó khăn hơn nhiều”- Stuart Fiertz đồng sáng lập và là chủ tịch của quỹ Cheyne Capital cho hay. Quỹ này hiện quản lý lượng tài sản khoảng 7 tỷ USD.

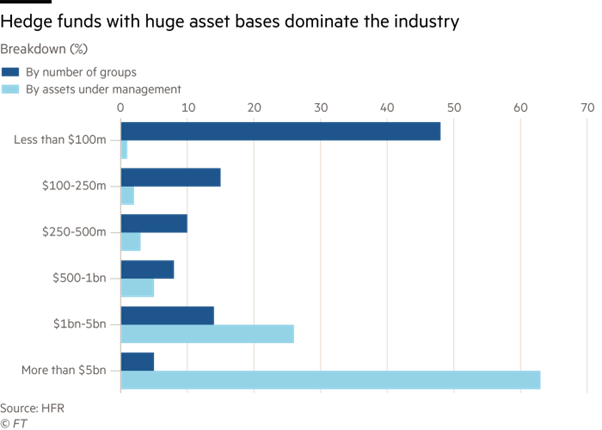

Các nhà quản lý quỹ phòng hộ với cơ sở tài sản khổng lồ đã dần chiếm ưu thế trong nhiều năm, do nhu cầu ngày càng lớn từ các nhà đầu tư tổ chức thận trọng và mức chi phí cao để tuân thủ các quy định đang bóp nghẹt các quỹ nhỏ hơn. Khoảng 2/3 tài sản của ngành đang được quản lý bởi 5% các quỹ lớn, trong khi gần một nửa số quỹ thuộc nửa dưới của ngành chỉ quản lý trung bình khoảng 100 triệu USD, theo số liệu của HFR.

“Covid 19 đang thúc đẩy một xu hướng sẵn có của ngành. Muốn tồn tại bạn chỉ có một con đường để đi đó là gia tăng quy mô và nguồn lực”- Mark Connor, người đứng đầu bộ phận tư vấn rủi ro của Credit Suisse cho hay.

Trong khi đó, số lượng quỹ mới ra mắt liên tục giảm.

HFR cho biết có 1,100 quỹ mới ra đời trong năm 2011, nhưng chỉ có 480 quỹ mới ra đời trong năm ngoái, mức thấp nhất kể từ năm 2000. Tuy ít, nhưng quy mô của những quỹ mới cũng “chất” hơn. Trong những năm gần đây, những thương vụ mới như Exodus Point Capital Management ra đời năm 2017 quản lý tới 8 tỷ USD hay D1 Capital Partner thành lập bởi Daniel Sundheim, cũng ra đời năm 2017 và quản lý 4 tỷ USD.

Sự ra đời của các quỹ mới ngày một ít phản ánh tâm lý của các nhà giao dịch muốn tham gia vào các tên tuổi đã định hình sẵn thay vì chịu đựng rủi ro khi xây dựng một thương hiệu của riêng mình. Các nền tảng lớn sẽ chịu trách nhiệm điều hành những chức năng tiếp thị vốn tiêu tốn thời gian, và giúp trader có nhiều thời gian rảnh để điều hướng thị trường. “Việc tự mình thành lập quỹ chỉ đơn thuần để thỏa mãn cái tôi”- Một nhà đầu tư quỹ phòng hộ cho hay.

Nhiều tên tuổi lớn đã thành công trong việc bảo vệ tài sản của nhà đầu tư, thậm chí sinh lời trong giai đoạn sụp đổ mới đây của thị trường. Trong 4 tháng đầu năm, quỹ hàng đầu Wellington của Citadel tăng 10%, Point72 tăng 1.8% trong khi Millennium tăng 3.7%, Exodus Point cũng tăng 3% trong thời gian này.

Tất cả những quỹ này thường tận dụng những lần thắng cược, có nghĩa là dấu ấn của họ trên thị trường còn to lớn hơn khối tài sản mà họ quản lý. Tuy nhiên, họ cũng nổi tiếng với vấn đề kiểm soát rủi ro nghiêm ngặt, theo đó các trader phải hạn chế rủi ro bằng cách cắt lỗ nhanh chóng và giải tán những nhóm làm việc kém hiệu quả.

Trong cơn co giật của thị trường hồi tháng 3 với sự kích hoạt của virus Corona, Millennium đã đóng cửa vài đơn vị giao dịch trong phương án đối phó với thua lỗ, và có ít nhất 4 nhà quản lý quỹ cao cấp đã phải rời đi khỏi Citadel.

Tư vấn viên của quỹ, những người đóng vai trò gác cửa cho các hoạt động quan trọng của ngành đã lo ngại trong nhiều năm về mức phí cao của các nền tảng quản lý đa tầng, nơi sử dụng hàng chục hoặc hàng trăm trader điều hành danh mục của riêng họ.

Họ thường vận hành với mô hình chi phí “pass-through” cho phép tính phí nhà đầu tư cho đủ mọi hoạt động, từ việc trả tiền cho trader cho tới chi phí thuê nền tảng giao dịch. Trên thực tế, cách vận hành này sẽ khiến chi phí chiếm từ 3-10% tài sản mà các quỹ đang quản lý.

Các nhà tư vấn đang từ từ tìm tới những nền tảng quản lý đa tầng, và việc kiếm được tiền trong năm nay sẽ càng tô điểm cho sự nghiệp của họ. Những quỹ này nhấn mạnh về mức lợi nhuận họ đem lại cho nhà đầu tư trong dài hạn, sau khi loại trừ tất cả chi phí.

“Nếu bạn nhìn vào những ông lớn này, lịch sử hoạt động trong vòng 10-15 năm của họ là rất tốt. Họ đánh bại cơn khủng hoảng, mọi nhà đầu tư đều cảm thấy thoải mái, đó là tất cả những gì các nhà đầu tư tổ chức tìm kiếm” Caplan đến từ Citigroup chia sẻ.

Các nhà môi giới lớn cho biết mô hình chi phí “Pass-through” có thể giúp các nền tảng quản lý đa tầng tiếp tục dẫn đầu trong thời kì khó khăn. Các nhà quản lý quỹ với mô hình chi phí cố định sẽ đối mặt với một vấn đề đau đầu là làm thế nào để trả cho một trader làm việc tốt trong khi quỹ chung hoạt động kém, vì khi đó sẽ không có khoản phí hiệu suất (performance fee) nào để chia cả. Ngược lại, mô hình pass-through cho phép những trader giỏi được thưởng ngay cả khi tình hình chung của quỹ kém khả quan.

Để nhấn mạnh sự thèm muốn của nhà đầu tư đối với các ông lớn so với các quỹ nhỏ, những quỹ như Citadel, Millennium, DE Shaw hay TCI thậm chí thu hút được hàng tỷ USD từ khách hàng trong năm nay để tận dụng những đợt sụt giảm của thị trường.

“Các quỹ lớn được hưởng lợi trong khủng hoảng, điều đã từng xảy ra hồi 2008, bởi hoạt động của họ có ý nghĩa rất lớn với các ngân hàng đối tác, và các ngân hàng này thường không kiểm soát chặt những khoản vay ngắn hạn. Các đối tác này giúp đỡ các quỹ lớn nhiều hơn các quỹ nhỏ” Patrick Ghali chuyên gia tư vấn cho các tổ chức đầu tư vào các quỹ phòng hộ cho hay.

Một nhà môi giới chính của ngân hàng lớn cho hay các ngân hàng ngày càng trở nên chọn lọc đối với đối tác là các quỹ phòng hộ. “Để có được tài nguyên trong môi trường tài nguyên khan hiếm, quỹ của bạn phải có ý nghĩa đặc biệt. Chúng tôi phải rất thận trọng, và các nhà môi giới lớn khác cũng đều như vậy.”

Mặc dù hầu hết người trong ngành đều biết rằng xu hướng này sẽ tiếp tục, nhưng không phải ai cũng vui mừng trước viễn cảnh các quỹ lớn sẽ trở nên lớn hơn nữa. “Nếu họ quá lớn thì họ sẽ trở thành vấn đề. Nếu bạn chỉ có vài gã khổng lồ, và chỉ một trong số họ đi một bước sai lầm thì bạn sẽ có cả cơn hỗn loạn” – Con Michalakis- giám đốc đầu tư của Statewide chia sẻ.

Nguồn: Theo Nhịp sống kinh tế/Financial Times

Có thể bạn quan tâm: Tủ sách Đầu tư Happy.Live