Trường phái đầu tư định lượng thống trị phố Wall (Phần 1)

Hãy tưởng tượng có một quỹ phòng hộ tiếp cận bạn với một lời đề nghị hấp dẫn: Lợi nhuận trung bình hàng năm của họ lớn hơn 35% trong khoảng thời gian 30 năm – đủ để chứng kiến nhiều cuộc suy thoái, sự đổ vỡ trên thị trường chứng khoán, các cuộc khủng hoảng khác nhau… và họ muốn bạn để đầu tư vào quỹ mới của họ.

Đặt những con số trên dưới góc nhìn khác, 35% lợi nhuận trung bình hàng năm có nghĩa là $ 1000 của bạn đầu tư cách đây 30 năm sẽ có giá trị tại thời điểm hiện tại vào khoảng 8.100.000$. Vậy bạn sẽ phải trả khoản phí quản lý là bao nhiêu để có được các “đặc quyền” đầu tư vào một quỹ lớn như vậy?

Câu trả lời: 5 và 44.

Vâng, Renaissance Technologies là nổi tiếng với việc tính phí lên đến 5% ,vượt xa mức trung bình của ngành là 2% … bởi vì chúng thật sự rất tốt.

Viễn cảnh ở trên không phải là điều tưởng tượng bởi: các quỹ đầu tư của họ đã thực sự kiếm được 35% lợi nhuận trung bình hàng năm sau khi trừ đi các khoản lệ phí trong hơn 30 năm qua (chúc bạn may mắn để nhận được lời mời đầu tư của họ).

Không phải ngẫu nhiên mà Renaissance là một quỹ đầu tư về định lượng – quỹ sử dụng một đội quân nhỏ bao gồm các nhà toán học, vật lý học, thống kê học, và rất nhiều tiến sĩ (gọi tắt là quant – các nhà phân tích định lượng) tất cả với một mục đích duy nhất: làm ra càng nhiều tiền càng tốt. Những nhà phân tích định lượng này được ví như những nhà giả kim của phố Wall bởi họ chính là người đứng sau điều khiển các siêu máy tính thống trị phố Wall với lợi nhuận giờ được tính trên sự khác biệt một phần nghìn giây…

Buổi phỏng vấn ngày hôm nay của chúng tôi cũng là về một quỹ đầu tư về định lượng, tuy nhiên khách mời của chúng ta không thể tiết lộ chi tiết chiến lược kinh doanh cụ thể của mình do sự bí mật của ngành, nhưng ông sẽ chia sẻ với bạn các hiểu biết về ngành này bao gồm:

– Cách xác định vị thế giao dịch tại quỹ.

– Một ngày của bạn tại quỹ đầu tư về định lượng sẽ như thế nào?

– Bạn sẽ kiếm được bao nhiêu tiền tại cấp bậc khởi đầu, và các bước thăng tiến của một nhân viên tại quỹ.

– Những điều kiện tiên quyết bạn cần phải có để giành chiến thắng tại cuộc phỏng vấn ở một quỹ định lượng, và một loại những loại câu hỏi bạn có thể nhận được trong một cuộc phỏng vấn khi nộp đơn vào quỹ về định lượng.

Cách xác định vị thế…

Q: Tôi biết rằng bạn không muốn chia sẻ quá nhiều chi tiết về ngành của bạn, vậy hãy bắt đầu bằng cái nhìn tổng quát nhé. Thế nào là một quỹ đầu tư về định lượng và liệu có sự phân loại khác nhau giữa các quỹ về định lượng không?

A: Về cơ bản, quỹ định lượng là bất kỳ quỹ nào đầu tư dựa trên kĩ thuật thống kê và mô hình toán học thay vì phân tích cơ bản. Một quỹ đầu tư theo giá trị sẽ tìm kiếm các công ty được định giá thấp hơn giá trị thực của chúng dựa trên các tiêu chí định tính và định lượng, chẳng hạn như vị thế của công ty tại ngành của chúng, tiềm năng tăng trưởng, hệ số về định giá so với các đối thủ cùng ngành.

Trong khi đó quỹ đầu tư về định lượng thì lại khác, họ sẽ nói “Có 200 điều kiện có thể xảy ra sẽ khiến cho giá cổ phiếu của công ty X tăng. Hãy kiểm tra ý nghĩa thống kê của tất cả các điều kiện này và sử dụng chúng để dự đoán hướng đi của giá cổ phiếu.”

Bạn có thể phân loại các quỹ định lượng như sau:

– Những tài sản toán học phức tạp: Chứng khoán thế chấp (Mortgage-backed securities) và rất nhiều các loại tài sản cố định (fixed income) khác.

– Những tài sản toán học ít phức tạp hơn: Cổ phiếu và những tài sản mà lợi nhuận của chúng không thể diễn tả được bằng một vài công thức.

Các quỹ về định lượng dành rất nhiều thời gian để tính toán các số liệu như dòng tiền, định giá chênh lệch (arbitrage-free) đầu tiên, tiếp đó là những tài sản ít phức tạp hơn, tuy nhiên quỹ sẽ sử dụng các kĩ thuật thống kê để dự đoán sự dịch chuyển của giá.

Tiếp đó bạn có thể chia những chiến lược trên thành hai dạng tần suất cao (high-frequency) và tần suất thấp (low-frequency); dạng đầu tiên đòi hỏi một cơ sở hạ tầng về CNTT mạnh mẽ, trong khi đó loại thứ hai lại đòi hỏi một mô hình toán học mạnh mẽ.

Q: OK, vậy ý của ông là “mô hình về toán học”? Tôi cho rằng điều này khác hoàn toàn với các mô hình về định giá truyền thống mà các ngân hàng vẫn hay làm?

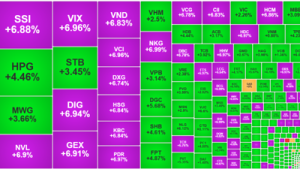

A: Một quỹ đầu tư định lượng tốt thường xuyên làm việc với những câu hỏi về giao dịch như đối với “một vấn đề về khoa học”: ví dụ, xác suất VnIndex sẽ tăng vào ngày mai là bao nhiêu?

Để trả lời cho câu hỏi trên, một quỹ sẽ nghiên cứu các điều kiện trong quá khứ để làm cho VnIndex tăng/giảm. Họ sẽ định lượng các điều kiện và kiểm tra ý nghĩa thống kê để đưa ra kết luận của mình. Ví dụ:

Trong suốt 10 năm qua, mỗi tổng khối lượng mua ròng của các nhà đầu tư nước ngoài tăng lên 10%, thì VnIndex tăng 5%; có 65% mối tương quan giữa hai điều kiện này.

Trong vòng 5 năm qua, mỗi khi khối lượng giao dịch của VnIndex tăng trên giá trị Y, thì VnIndex tăng trung bình X%, mối tương quan giữa hai điều kiện này là 50%.

Trong năm vừa rồi, mỗi lần giá xăng tăng Z đồng thì VnIndex giảm trung bình X%, tương quan giữa hai yếu tố này là 70%. Bạn nghĩ về những điều kiện như vậy, xác định tầm quan trọng của từng yếu tố và mối tương quan (correlation) của chúng, sau đó gom hết chúng lại và đưa vào một mô hình tổng thể, để dự đoán được giá cổ phiếu sẽ tăng hay giảm.

Các nhà phân tích theo trường phái cơ bản cũng sẽ làm những điều tương tự, tuy nhiên những điều kiện của họ sẽ không phải là định lượng và họ có thể sẽ không kiểm tra ý nghĩa thống kê của nó.

Q: Vậy nó chắc chắc là một loại khác so với những mô hình mà các ngân hàng đang làm – gần giống như một loại các thử nghiệm trước khi giao dịch. Những quỹ giao dịch với tần suất lớn sẽ giao dịch những gì? Và các quỹ này có cấu trúc thế nào?

A: Chiến lược của họ thường là biến thể của chiến lược như sau: ”Tôi biết có ai đó đang chuẩn bị mua BVH, vậy tôi sẽ mua BVH trước và bán lại cho họ với giá cao hơn”

Một vài quỹ đầu tư tần suất cao (high frequency funds) xây dựng thuật toán để phát hiện ra những lệnh giao dịch lô lớn đang chuẩn bị được thực hiện và chạy trước chúng. Vậy trái ngược với những quỹ đầu tư tần suất thấp, các quỹ tần suất cao sẽ tập trung vào việc tiên đoán trước từng loại lệnh (order) thay vì thử nghiệm ý nghĩa thống kê trước khi giao dịch.

Nói một cách khác, mỗi một công ty có những bộ phận nhỏ hoạt động độc lập với nhau. Các bộ phận đó có thể có hoặc không giao dịch cùng loại tài sản hoặc cùng một chiến lược, sau đó công ty và các nhóm sẽ phân chia doanh thu với nhau.

Ví dụ về những công ty như vậy có thể kể đến Tudor, Millennium, SAC, và Tower. Mỗi một quỹ nhỏ hơn sẽ có PM, đội ngũ và track record của riêng họ, tuy nhiên chúng sẽ phải tuân theo chỉ dẫn chung của công ty mẹ.

Q: Hãy nói về những tên tuổi lớn trong ngành này và các quỹ này khác nhau như thế nào thưa ông?

A: Như bạn biết đấy tên tuổi lớn nhất trong ngành đầu tư định lượng là Edward Thorp – cha đẻ của phương pháp đầu tư định lượng, ông đã kiếm được hàng trăm triệu USD. Ra đời năm 1969, quỹ Princeton Newport Partners của Thorp được coi là quỹ đầu cơ định lượng đầu tiên của thế giới. Sau 18 năm không một quý nào thua lỗ, quỹ này đã biến 1,4 triệu USD thành 273 triệu USD, đạt mức lợi suất cao gấp đôi S&P 500. Có thể nói những kỹ năng siêu việt về toán học, định giá quyền chọn và những chiếc máy tính đã đem đến cho ông lợi thế khổng lồ so với các nhà đầu tư khác.

Còn hiện nay, thành thật mà nói hầu hết những thông tin này đều được bảo mật rất chặt chẽ và không ai ở bên ngoài biết được điều gì thực sự diễn ra bên trong nó; ý kiến của tôi ở trên là tất cả những gì tôi biết về cách thức làm việc, hoạt động của những quỹ này. Những tên tuổi lớn trong ngành bao gồm Citadel, Renaissance, SAC, Tudor, và Millennium.

Nhiệm vụ của bạn, nếu bạn chọn để chấp nhận nó…

Q: Ông có thể cho chúng tôi biết sự khác biệt về vài trò của các quỹ đầu tư theo định lượng? Ví dụ các quỹ thông thường thì chúng ta có thể thấy người quản lý danh mục (PM), chuyên viên phân tích (IA) và giao dịch viên. Cấu trúc này có gì khác ở quỹ định lượng không?

A: Những vị trí trên vẫn có nhưng bạn sẽ thấy có một vài vị trí được thêm vào. Tại hầu hết các quỹ về định lượng, có ba vị trí dành cho nhân viên mới:

– Giao dịch viên: như những chỗ khác: bọn họ thực hiện các giao dịch bằng cách tìm người mua và người bán, mối quan hệ với các brokers ở đây cũng rất quan trọng. Bạn sẽ thấy hầu hết các giao dịch viên ở đây đều xuất thân chủ yếu từ các ngân hang và đôi khi từ chính các quỹ đầu tư khác.

– Người làm về định lượng (Quants): Họ sẽ xây dựng ra những công cụ để giúp các giao dịch viên đánh giá cân nhắc giữa rủi ro và lợi nhuận của một giao dịch, hoặc họ sẽ dự đoán lợi nhuận của các loại tài sản. Tại vị trí này bạn sẽ thấy một đội quân thu nhỏ bao gồm các nhà thống kê, vật lý học, và toán học.

– Chuyên viên lập trình: họ sẽ phát triển hệ thống dữ liệu, công cụ phân tích, và họ không chỉ phải hiểu về thị trường, về các chiến lược giao dịch mà họ còn phải biết về phần mềm, những đoạn code họ viết ra phải “sạch sẽ”, thông suốt bởi vì phần mềm sẽ liên tục thay đổi.

Vì vậy về cơ bản sẽ có 5 vai trò tại quỹ đầu tư định lượng: quản lý danh mục, phân tích đầu tư, giao dịch viên, Quant, và lập trình viên.

Q: Thật tuyệt vời, cảm ơn ông vì những thông tin trên. Với xu hướng hiện nay/ hệ thống “Black Box” (*), liệu vai trò của giao dịch viên có trở nên ít quan trọng hơn không? Theo ông nghĩ liệu họ có tiếp tục tồn tại trong dài hạn?

A: Sự quan trọng của các giao dịch viên tăng lên nếu tài sản quản lý trở nên phức tạp hơn. Nó sẽ giảm đi nếu các thông tin được lượng hóa nhiều hơn và khi con người hiểu được diễn biến của giá cả.

Cho đến nay, xu hướng thứ hai đang chiếm ưu thế. Tuy nhiên vẫn có những yếu tố không thể định lượng được vì vậy tầm quan trọng của giao dịch viên vẫn còn.

Tôi nghĩ rằng triển vọng sẽ tốt cho bạn hơn nếu bạn gia nhập quỹ định lượng với tư cách Quants, hoặc lập trình viên, tuy nhiên nhu cầu đối với những giao dịch viên hàng đầu vẫn quan trọng bất kể việc các quỹ có chuyển sang hệ thống “black box” hay không.

(*) Giao dịch hộp đen (Black Box Trading) là một thuật ngữ được sử dụng khi chiến lược đầu tư được xác định bởi các thuật toán máy tính hơn là kỹ thuật lựa chọn cổ phiếu truyền thống hơn. Năng lực của máy tính đủ để tiêu hóa một khối lượng lớn dữ liệu ngay lập tức, và xác định xu hướng của thị trường, một số quỹ đầu tư đã ủy thác các quyết định giao dịch với các hộp đen do họ tạo ra.

Máy tính lập trình để tuân theo các mô hình thuật toán, hơn là theo các phân tích cơ bản, điều này làm cho thị trường trở nên bất ổn hơn. Hai năm trước, người ta ước tính rằng giao dịch tần suất cao (high frequency trading) chiếm tới 70% của tất cả các giao dịch cổ phiếu tại New York.

Nguồn: vfpress

Xem thêm: Trường phái đầu tư định lượng thống trị phố Wall (Phần 2)

Có thể bạn quan tâm

Người Đàn Ông Đánh Bại Mọi Thị Trường – Edward Thorp

Từ sòng bạc Las Vegas tới phố Wall