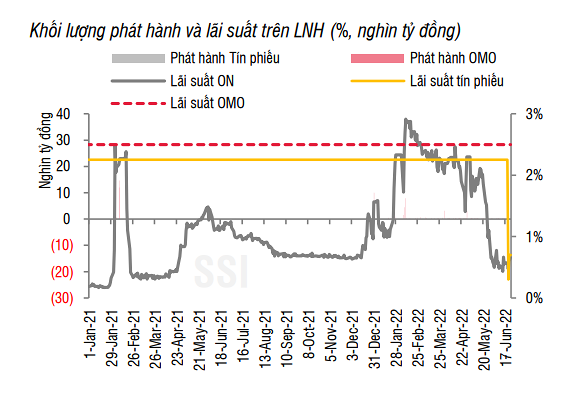

NHNN tái khởi động kênh tín phiếu, hút ròng hơn 70.000 tỷ đồng trong tuần qua

Tính chung trong tuần trước, NHNN đã hút ròng tổng 70.200 tỷ đồng thông qua hoạt động thị trường mở, lãi suất liên ngân hàng nhờ vậy đã tăng nhẹ.

Theo báo cáo thị trường tiền tệ tuần 20/6-24/6, Bộ phận phân tích Chứng khoán SSI cho biết trong tuần trước, Ngân hàng Nhà nước (NHNN) đã bất ngờ khởi động lại kênh phát hành tín phiếu trên hoạt động thị trường mở sau hơn hai năm ngừng hoạt động này nhằm hỗ trợ thanh khoản.

Sau phiên thăm dò đầu tiên chỉ với 200 tỷ đồng hút về với lãi suất 0,3%, quy mô ở kênh điều tiết này nhanh chóng gia tăng cấp độ trong những ngày tiếp theo. Tính chung, tổng lượng tiền NHNN hút ròng qua kênh tín phiếu đạt 69.800 đồng, với kỳ hạn 7 ngày và lãi suất bình quân 0,7%.

Đáng chú ý, trong đợt điều tiết lần này, NHNN đã không ấn định lãi suất phát hành như những trước đó mà sử dụng hình thức đấu thầu lãi suất. Thanh khoản dư thừa trong hệ thống khiến lãi suất phát hành chỉ ở mức 0,7% – thấp hơn nhiều so với lãi suất kỳ hạn 1 tuần trên thị trường liên ngân hàng.

Nghiệp vụ mua kỳ hạn cũng được thực hiện trong tuần trước với khối lượng hạn chế, vào khoảng 530 tỷ đồng, kỳ hạn 14 ngày ở lãi suất 2,5%. Tính chung trong tuần NHNN đã hút ròng tổng 70.200 tỷ đồng thông qua hoạt động thị trường mở.

Lãi suất liên ngân hàng nhờ vậy đã tăng nhẹ, với kỳ hạn qua đêm kết tuần ở 0,66% (tăng 9 điểm cơ bản) và 1 tuần ở 1,46% (tăng 12 điểm cơ bản).

Thông điệp của NHNN đối với điều hành chính sách tiền tệ trong nhiều năm trở lại đây là chủ động và linh hoạt, và trên thực tế, động thái nhanh chóng hút tiền về của NHNN là phù hợp trong ngắn hạn nhằm giảm áp lực lên đồng VND và cũng các giúp NHTM giải quyết vấn đề thừa thanh khoản tiền đồng, SSI nhận định.

Trong thời gian qua, trần tăng trưởng tín dụng chưa được nới khiến thanh khoản tiền đồng thừa và đã đẩy lãi suất VND trên thị trường liên ngân hàng xuống thấp. Chênh lệch âm giữa lãi suất VND và USD giảm xuống dưới 0% và khiến nhu cầu nắm giữ USD nhanh chóng tăng trong hệ thống.

Việc hút bớt tiền đồng thông qua kênh tín phiếu sẽ phần nào thu hẹp chênh lệch giữa lãi suất VND và USD và do vậy giảm bớt áp lực lên VND, giúp NHNN có dư địa điều hành trong trung hạn.

Trong cuộc họp đầu năm, NHNN đã phát tín hiệu không tăng lãi suất điều hành trong năm 2022 nhằm hỗ trợ nền kinh tế sau COVID-19. Tuy nhiên, áp lực về lạm phát và việc đẩy nhanh tốc độ thắt chặt chính sách của các ngân hàng trung ương lớn đã tạo áp lực đến điều hành chính sách tiền tệ của NHNN.

Chuyên gia cho rằng các động thái vừa qua của NHNN trên hoạt động thị trường mở, nghiệp vụ mua/bán ngoại tệ và trần tín dụng đã nghiêng hơn nhiều về phía thặt chặt mặc dù điều này cần được quan sát thêm.

Một số điểm tích cực trong công tác điều hành bao gồm, thứ nhất, bộ đệm dự trữ ngoại hối đã được NHNN chuẩn bị khá tốt trong nhiều năm trở lại đây (tính đến năm 2021, dự trữ ngoại hối của Việt Nam đã vượt tỷ lệ tối thiểu của IMF) và giúp NHNN có thể sử dụng nếu cần thiết.

Thứ hai, áp lực lạm phát đối với 6 tháng còn lại của 2022 là có tuy nhiên không lớn do lạm phát bình quân năm 2022 vẫn dễ dàng thấp hơn 4% trong điều kiện duy trì như hiện tại, và giúp NHNN có thể duy trì lãi suất điều hành ổn định.

Trong ngắn hạn, thanh khoản cuối quý sẽ không chịu áp lực như trước và NHNN được kỳ vọng sẽ tiếp tục thực hiện nghiệp vụ bán tín phiếu để duy trì chênh lệch lãi suất USD-VND ở mức hợp lý.

Nguồn: vietnambiz

Có thể bạn quan tâm: Tủ sách Đầu tư Happy.Live