Sử dụng các đường trung bình di động làm chỉ báo bán

Trong trường hợp bạn không biết nên bán lúc nào thì hãy sử dụng các đường trung bình di động để làm chỉ báo bán theo quy tắc 7 tuần của môn đệ O’Neil.

Nhà đầu tư lúc mới tham gia thị trường thường chỉ quan tâm đến cổ phiếu nào và tín hiệu mua (nên mua ở giá nào, vào thời điểm nào). Tuy nhiên, sau khi đã nắm giữ cổ phiếu thì họ mới nhận ra bản thân không biết nên chốt lời ở đâu.

Sau đây là gợi ý về quy tắc 7 tuần của môn đệ O’Neil mà nhà đầu tư nên tham khảo để có tín hiệu bán tối ưu về lợi nhuận nhất.

Quy tắc 7 tuần của môn đệ O’Neil sử dụng MA 10 và MA 50 làm chỉ báo bán

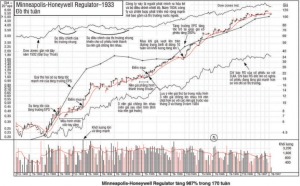

Nếu cổ phiếu đã thể hiện sự “tuân thủ” hay “giữ” đường MA 10 ngày trong ít nhất 7 tuần của xu hướng tăng, thì nhà giao dịch nên bán ra một khi cổ phiếu vi phạm đường MA 10 ngày. Nếu chúng không thể hiện điều này (ND: tức không giữ được MA 10 ngày), thì tốt hơn là sử dụng đường MA 50 ngày làm chỉ báo bán.

Quy tắc này có thể giúp ngăn ngừa bạn bán cổ phiếu quá sớm, đơn giản vì cổ phiếu đó không giữ được đường MA 10 ngày, và thực tế, việc các cổ phiếu không giữ được đường MA 10 ngày rất thường xuyên. Những nghiên cứu của chúng tôi về các điểm pocket pivot chỉ ra rằng: nếu một điểm mua pocket pivot tạo ra một xu hướng tăng, và xu hướng tăng này giữ được đường MA 10 ngày trong ít nhất 7 tuần sau điểm pocket pivot ban đầu, thì cổ phiếu nên được bán vào lần đầu tiên vi phạm đường MA 10 ngày. Một “sự vi phạm” được định nghĩa là giá đóng cửa nằm phía dưới đường MA 10 ngày, sau đó ngày tiếp theo cổ phiếu di chuyển bên dưới mức giá thấp nhất của ngày đầu tiên đóng cửa dưới MA 10 ngày.

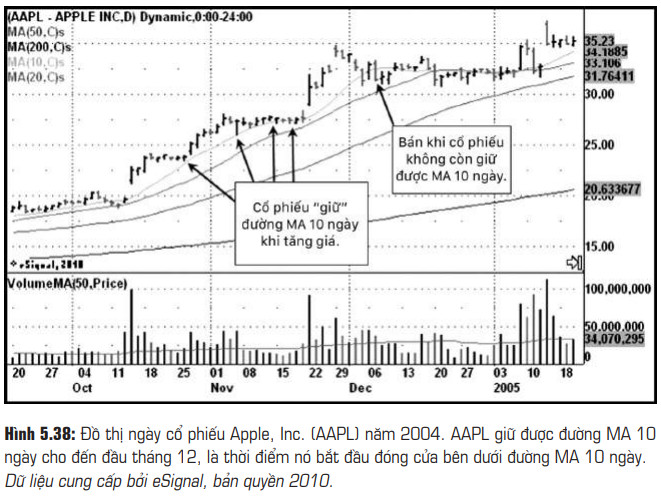

Ví dụ cổ phiếu Apple, Inc. (AAPL) trong Hình 5.38 cho thấy giá giữ được đường MA 10 ngày cho đến đầu tháng 12 năm 2006, sau đó đóng cửa bên dưới đường MA 10 ngày (là ngày có đánh dấu mũi tên), và rồi ngay ngày hôm sau, nó di chuyển xuống bên dưới mức đáy thấp nhất của ngày đóng cửa dưới MA 10 ngày.

Logic ở đây là nếu một cổ phiếu đã được giữ nằm trên mức MA 10 ngày trong vài tuần trở lên thì nó nên tiếp tục như vậy. Các nghiên cứu của chúng tôi cho thấy rằng, sau khi giảm xuống phía dưới đường MA 10 ngày, cổ phiếu thường chỉ nghỉ ngơi trong chốc lát, cho phép nhà đầu tư khôn ngoan chốt lợi nhuận và sau đó nằm chờ trong khi cổ phiếu ngừng lại, củng cố và thiết lập một động thái tăng giá khác. Các cổ phiếu mạnh nhất có thể không ngừng lại quá lâu, vì vậy điều quan trọng là phải linh hoạt và sẵn sàng nhảy vào bất kỳ điểm pocket pivot mới nào sắp xuất hiện.

Kết luận về ứng dụng quy tắc 7 tuần để làm chỉ báo bàn:

Nếu một cổ phiếu tuân thủ Quy tắc 7 tuần thì cổ phiếu đó nên có khuynh hướng giữ giá nằm phía trên đường MA 10 ngày. Do đó, một khi cổ phiếu phá thủng đường MA 10 ngày thì nên chốt lãi, bởi lúc này nó đã thay đổi đặc tính, thể hiện qua việc thất bại giữ giá nằm phía trên đường MA 10 ngày. Ngược lại, các cổ phiếu vi phạm đường MA 10 ngày trong 7 tuần, tức không tuân thủ quy tắc 7 tuần, thì chúng ta sử dụng việc vi phạm đường MA 50 ngày làm tín hiệu bán cho các cổ phiếu đó.

Ngoài ra, đối với các cổ phiếu đáp ứng Quy tắc 7 tuần thì điểm vi phạm đường MA 10 ngày có thể được sử dụng để bán ít nhất một nửa vị thế. Khi cổ phiếu tiếp tục vi phạm đường MA 50 ngày thì bán nốt số cổ phiếu còn lại.

Trích từ Cách kiếm lợi nhuận 18.000% từ thị trường chứng khoán

Có thể bạn quan tâm:

Cách kiếm lợi nhuận 18.000% từ thị trường chứng khoán

(Bước tiến hóa tuyệt vời của hệ thống giao dịch CANSLIM)