The Art And Science Of Technical Analysis: 4 kiểu giao dịch

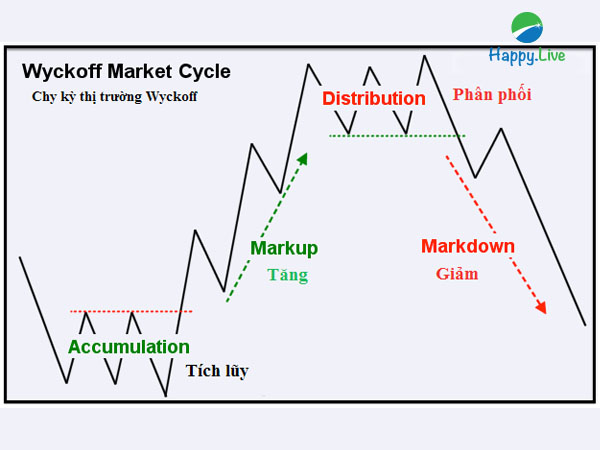

Chu kỳ thị trường Wyckoff là một quan điểm lý tưởng hóa cao về hành vi thị trường, nhưng nó đặt nền móng cho việc phân loại giản đơn các giao dịch kỹ thuật thành 4 loại – hai theo xu hướng: xu hướng tiếp tục và xu hướng kết thúc – hai theo ngưỡng hỗ trợ – kháng cự: giữ vững và đánh mất.

4 Kiểu giao dịch

Câu hỏi đầu tiên cần xem xét là: Tất cả các thiết lập giao dịch của bạn có thuộc cùng một kiểu không? Nếu câu trả lời là có, đây có thể không phải là một điều xấu – một phương pháp giao dịch thành công phải phù hợp với tính cách của nhà giao dịch – nhưng hầu hết các nhà giao dịch sẽ có kết quả tốt nhất khi họ có ít nhất hai thiết lập đổi trọng nhau.

Ví dụ, một nhà giao dịch tập trung vào các giao dịch đột phá có lẽ nên tìm hiểu các mô hình đột phá thất bại. Một nhà giao dịch, giao dịch theo các nhịp điều chỉnh trong các xu hướng cũng nên có khả năng giao dịch với các mô hình xảy ra ở cuối xu hướng.

Có hai lý do cho đề xuất này. Đầu tiên, bạn nên làm quen với các mô hình liên quan đến sự thất bại của các mô hình mà bạn giao dịch. Lý do thứ hai liên quan đến sự tự chủ và yếu tố tâm lý – có câu danh ngôn: “Nếu công cụ duy nhất bạn có là một cái búa, thì mọi vấn đề bạn gặp phải sẽ đều giống như một cái đinh”. Nếu bạn đơn giản chỉ là một nhà giao dịch đột phá lành nghề, bạn có thể sẽ phải chờ đợi các giao dịch đột phá xuất sắc rất lâu và có thể phải ép các mô hình không tối ưu vào khuôn mẫu. Nếu bạn có sự tự do và kỹ năng để chuyển sang các thiết lập phù hợp với điều kiện thị trường, các kỹ năng giao dịch của bạn có thể sẽ thích ứng được với thị trường. Chắc chắn rằng những người chỉ thành thục một kiểu giao dịch duy nhất vẫn có thể thành công, nhưng nhiều nhà giao dịch lại tìm được thành công với cách tiếp cận rộng hơn.

Một số môi trường thị trường ưu ái những kiểu giao dịch này hơn những kiểu khác. Nếu kiểu nào bạn cũng biết thì bạn có đang chơi đúng “bài” với đúng thị trường không? Ví dụ, bạn có thấy mình bị thua lỗ nhiều khi bán khống ở ngưỡng kháng cự trong xu hướng tăng vì bạn cảm thấy chúng đã đi quá xa không? Nếu vậy, kết quả của bạn có thể cải thiện nếu áp dụng các giao dịch thuận hướng cho những tình huống đó, và xác định cẩn thận hơn các môi trường thị trường tưởng thưởng cho những lần ngược dòng của bạn (đi ngược xu hướng) khi sức mua suy yếu khi gặp kháng cự.

Những môi trường đó thực sự tồn tại – chỉ là bạn chưa tìm được chúng mà thôi. Nếu bạn là một chuyên gia chỉ tập trung vào một thiết lập hoặc một mô hình (và rõ ràng, đây không phải là một lời chỉ trích nếu bạn thành công theo cách này), thì bạn cần hiểu rằng chỉ có một vài môi trường thị trường thế mới ủng hộ cách chơi của bạn và hãy chờ đợi các môi trường đó. Bạn có thể xác định lại mô tả công việc của mình bao gồm cả việc không giao dịch.

Hãy đứng ngoài và chờ đợi những môi trường mà bạn có thể chơi một cách xuất sắc. Một lần nữa, những môi trường đó tồn tại thực sự, nhưng bạn có thể phải mất rất nhiều tinh thần, tiền bạc để có thể tìm được chúng. Hãy làm rõ các thiết lập của bạn. Phân loại chúng, sau đó đơn giản hóa, đơn giản hóa và đơn giản hóa.

Chúng ta hãy xem xét sơ lược từng loại giao dịch này và đặt những câu hỏi sau từ góc độ chung, ở góc độ cao hơn:

– Các thiết lập giao dịch nào thuộc dạng này?

– Xác suất liên quan, tỷ lệ lợi nhuận/rủi ro và kỳ vọng tổng thể của các giao dịch này là gì?

– Những giao dịch này thất bại như thế nào?

Xu hướng tiếp diễn

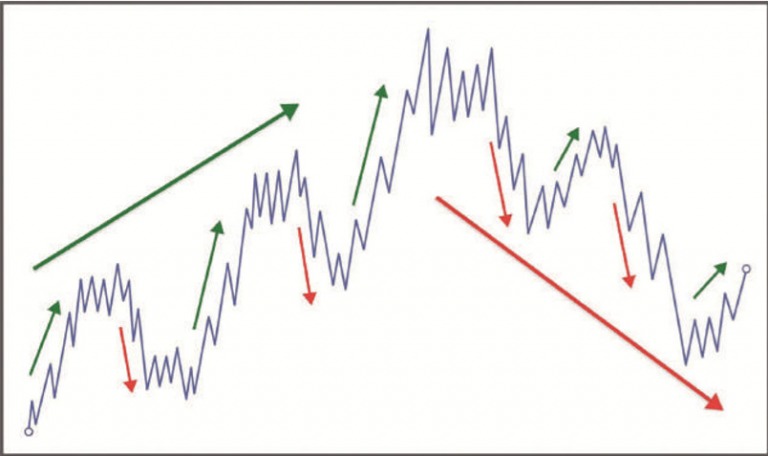

Giao dịch theo xu hướng tiếp diễn không đơn giản là giao dịch thuận theo xu hướng chính. Cái tên của nó hàm ý rằng chúng ta đi tìm một thị trường có xu hướng, cho dù là một xu hướng mới hình thành hay một xu hướng đã thịnh hành, và sau đó chúng ta tìm cách thực hiện các giao dịch theo chiều của xu hướng đó. Có lẽ cách giao dịch theo xu hướng tiếp tục phổ biến nhất là sử dụng các đợt điều chỉnh trong một xu hướng để định vị cho các chân xu hướng tiếp theo. Cũng có thể cấu trúc giao dịch theo đột phá của giao dịch thuận hướng, và có ít nhất một dạng giao dịch theo xu hướng tiếp diễn khác – đó là cố gắng tham gia vào giai đoạn đầu của cấu trúc khi một xu hướng mới hình thành.

Trong mô hình có các giai đoạn được đơn giản hóa của chúng ta, các giao dịch theo xu hướng tiếp tục là thích hợp nhất trong giai đoạn tăng trưởng và suy thoái, nhưng những giao dịch theo xu hướng ở giai đoạn ban đầu này có thể được thực hiện khi tích lũy bứt phá thành tăng trưởng hoặc khi phân phối phá đáy thành suy thoái. Nếu bạn đang giao dịch trong những giai đoạn không chắc chắn này, điều quan trọng là không được ngoan cố. Một sự đột phá tích lũy thành một xu hướng tăng thất bại cũng có thể là một Upthrust – tín hiệu của giai đoạn phân phối tiềm năng. Lắng nghe thông điệp của thị trường và điều chỉnh cho phù hợp.

Giao dịch theo xu hướng tiếp diễn có khuynh hướng là những kiểu giao dịch có xác suất cao vì có một lợi thế thống kê, có thể xác minh được cho sự tiếp tục của xu hướng, những giao dịch này thống nhất với một trong những nguyên tắc cơ bản của hành vi giá. Điều quan trọng là phải xác định được cả rủi ro và kỳ vọng của giao dịch trước khi tham gia, đây là yêu cầu bắt buộc của mọi thiết lập giao dịch, nhưng nó có thể khác với các giao dịch theo xu hướng tiếp tục.

Chìa khóa xác định rủi ro là xác định các điểm mà tại đó giao dịch theo xu hướng chắc chắn thất bại, tại đó xu hướng bị vi phạm. Đôi khi không có cơ sở để xác định các điểm – mà tại đó xu hướng sẽ bị vi phạm – đủ gần với điểm vào lệnh để vẫn có một tỷ lệ lợi nhuận/rủi ro hấp dẫn. Về mặt tích cực, trong những trường hợp khả quan nhất, giá đột phá thành các xu hướng nhiều chân mà những xu hướng này đi xa hơn nhiều so với bất kỳ mong đợi nào, nhưng điểm chốt lời đáng tin cậy nhất, được xác định một cách nhất quán, là khi giá bằng hoặc chỉ vừa vượt qua các đỉnh trước đó.

Có một số mô hình thất bại phổ biến liên quan đến các kiểu giao dịch này. Đầu tiên, có thể đơn giản là không có đủ áp lực thuận hướng để đẩy thị trường vào một chân xu hướng khác, do vậy, ngưỡng kháng cự trước đó giữ vững (trong trường hợp xu hướng tăng) và thị trường chuyển sang một phạm vi giao dịch (hoặc phân phối). Những người giao dịch theo các nhịp điều chỉnh đơn giản cần lưu ý rằng nhiều đợt điều chỉnh trong những xu hướng mạnh là giai đoạn tích lũy hai chân phức tạp (xem Chương 3), vì vậy một kế hoạch tốt sẽ tính đến khả năng đó. Những thất bại nghiêm trọng của những giao dịch này không phổ biến, nhưng chúng vẫn có khả năng xảy ra. Đa số các giao dịch theo xu hướng tiếp diễn thất bại có xu hướng khá nhẹ nhàng, khi chúng thường cho nhà giao dịch cơ hội thoát ra với một khoản lỗ nhỏ. Tuy nhiên, luôn có nguy hiểm khi mọi người đều nghiêng về một khả năng giống nhau trong một thị trường, đặc biệt là trong các xu hướng đã rất thịnh hành, có những nơi mà nhiều người tham gia thị trường đã bị dồn vào một giao dịch xu hướng tiếp diễn rất rõ ràng. Trong những tình huống này, đặc biệt là trong các thị trường mở rộng quá mức, sự đảo chiều có thể rất mạnh vì mọi người sẽ chen lấn nhau để thoát ra cùng một lúc.

Xu hướng kết thúc

Ở đây, sử dụng thuật ngữ chính xác có vai trò quan trọng hơn bất kỳ loại giao dịch nào khác. Nếu bất cẩn, chúng ta có thể gán mác “đảo ngược xu hướng” cho phần lớn các giao dịch dạng này, nhưng điều này sẽ phản tác dụng vì kỳ vọng của nhà giao dịch không được xác định chính xác. Nếu bạn nghĩ rằng bạn đang giao dịch đảo ngược xu hướng, thì bạn sẽ kỳ vọng rằng một giao dịch thắng lợi sẽ chuyển thành một xu hướng nghịch. Đây là một sự đảo ngược xu hướng thực sự, những điểm này sẽ cho một tỷ lệ lợi nhuận/rủi ro vượt trội và một vị trí giao dịch gần như hoàn hảo. Có ai lại không muốn mua đáy bán đỉnh khi đảo chiều chứ? Tuy nhiên, việc đảo ngược xu hướng thực sự là rất hiếm, và việc bán ra ở gần vùng đỉnh rồi chứng kiến thị trường dừng xu hướng đó lại là điều phổ biến hơn nhiều. Hãy nhớ điều này:

Chiến thắng của một giao dịch theo xu hướng kết thúc là khi xu hướng đã không còn tiếp diễn. Những thứ khác đều là phần thưởng, vì vậy điều quan trọng là phải điều chỉnh kỳ vọng của bạn cho phù hợp.

Các điểm thuận lợi trong chu kỳ cho các giao dịch theo xu hướng kết thúc là những điểm mà xu hướng tăng dừng lại và chuyển sang giai đoạn phân phối, điều này ngược lại với xu hướng giảm, nhưng vẫn có những khả năng khác. Một số nhà giao dịch chuyên tìm kiếm các điểm mở rộng quá mức trong các xu hướng đã xác lập, và ngược dòng (đi ngược lại với xu hướng) ở những điểm này hy vọng một đợt đảo chiều rất nhanh và ngắn.

Ví dụ, một nhà giao dịch có thể tìm vị trí mà các đợt tăng giá đã đi quá nhanh, quá xa trong giai đoạn tăng trưởng và thực hiện bán khống chống lại các đợt tăng đó, rồi dự kiến mua lại ở một đến ba nến sau đó. Đây là giao dịch chỉ dành cho những nhà giao dịch nhanh trí và hoạt bát nhất, các nhà giao dịch mới vào nghề được khuyên nên tránh những cú lướt sóng nghịch hướng này vì chúng làm bạn không tập trung vào bức tranh toàn cảnh. Duy trì một khung thời gian nhất quán là điều quan trọng; một nhà giao dịch có thể tìm kiếm các điểm mà các xu hướng giảm ngắn hạn (điều chỉnh) trong xu hướng tăng đã đi quá xa, và sau đó vào vị thế mua chống lại các đợt suy giảm ở khung thời gian thấp hơn.

Trong trường hợp này, nhà giao dịch thực sự đang định vị nghịch hướng trong khung thời gian thấp hơn nhưng thuận với xu hướng trên khung thời gian giao dịch. Vậy, đây là giao dịch theo xu hướng tiếp diễn hay xu hướng kết thúc? Câu trả lời phụ thuộc vào quan điểm và khung thời gian của bạn, và điều quan trọng là bạn phải nhất quán. Hiểu những gì bạn đang cố gắng đạt được với giao dịch này và làm thế nào để giao dịch này phù hợp nhất trong cấu trúc thị trường thực.

Các giao dịch theo xu hướng kết thúc thường không phải là giao dịch có xác suất cao, nhưng bù lại lợi nhuận tiềm năng của các giao dịch thắng lợi có xu hướng lớn hơn nhiều so với rủi ro ban đầu. Nếu các mô hình cho phép bạn bán khống gần đỉnh cao nhất của chân xu hướng với một mức độ chắc chắn nhất định, thì bạn có rủi ro được xác định rõ ràng và tiềm năng đạt được lợi nhuận vượt trội trong một vài giao dịch theo dạng này. Trên một kích thước mẫu đủ lớn, tỷ lệ rủi ro/lợi nhuận có thể rất tốt, dẫn đến một kỳ vọng dương chắc chắn ngay cả khi phần lớn các giao dịch này đều thua lỗ.

Giao dịch xu hướng kết thúc là giao dịch nghịch hướng (ngược với xu hướng hiện tại) và quản lý giao dịch là một vấn đề hệ trọng. Đa số các khoản lỗ thực sự đáng kể khiến các nhà giao dịch kiệt quệ (và không liên quan đến quyền chọn) xảy ra khi họ đang đi ngược xu hướng và gia tăng thêm vị thế khi xu hướng tiếp tục đi ngược lại với dự đoán của họ. Nếu đây là một trong những tình huống mà xu hướng chuyển sang kiểu sụp đổ parabol, thì rất có thể sự nghiệp giao dịch sẽ bị chấm dứt hoàn toàn chỉ bằng một giao dịch duy nhất. Đối với các nhà giao dịch lướt sóng, đôi khi sẽ có những biến động đáng kể chống lại các vị thế nắm giữ qua đêm khi giao dịch nghịch hướng, vì vậy trong kế hoạch quản lý rủi ro và định cỡ vị thế, điều này cần phải được tính đến. Kỷ luật thép là điều cần thiết, hơn bất cứ kiểu giao dịch nào khác, để thực hiện những giao dịch này với bất kỳ mức độ nhất quán nào.

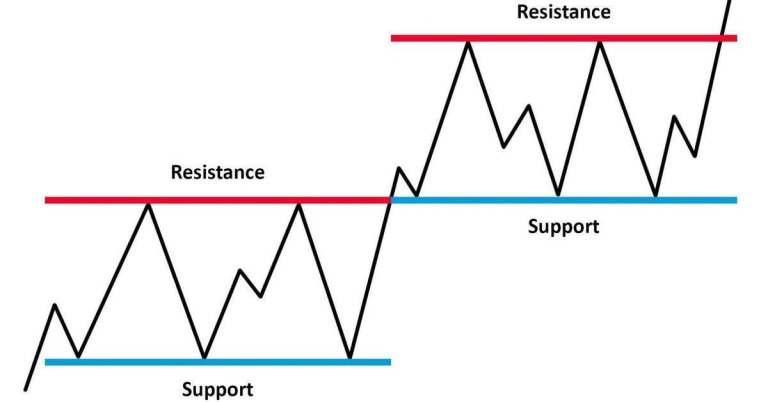

Giữ vững hỗ trợ hoặc kháng cự

Các kiểu giao dịch này có một số sự chồng chéo và có thể áp dụng các giao dịch từ các dạng này ở nhiều vị trí trong cấu trúc thị trường. Chúng ta có thể cho rằng hầu hết các giao dịch hỗ trợ/kháng cự sẽ diễn ra trong các khu vực tích lũy hoặc phân phối khi thị trường đi ngang, nhưng các giao dịch thuận hướng cũng có thể bắt đầu bằng cách mua tại hỗ trợ trong xu hướng. Đây là các giao dịch theo xu hướng tiếp diễn hay các giao dịch giữ vững hỗ trợ? Câu trả lời là cả hai, vì vậy, các nhà giao dịch phải xây dựng một hệ thống phân loại được suy nghĩ kỹ lưỡng phản ánh đúng cách tiếp cận của họ với thị trường. Các mô hình và quy tắc giao dịch của bạn là những công cụ mà thông qua đó bạn cấu trúc biến động giá và cấu trúc thị trường, chúng phải có ý nghĩa đối với bạn. Hãy dành thời gian để xác định rõ những thứ này.

Có nhiều phạm vi giao dịch được xác định tương đối chính xác ở biểu đồ quá khứ, những phạm vi mà bạn có thể mua và mạo hiểm một số tiền rất nhỏ khi thị trường hồi lại vào lúc chạm mức giá “kỳ diệu” ở đáy phạm vi. Các giao dịch này thực sự tồn tại, nhưng chúng là một tập nhỏ của các giao dịch giữ vững hỗ trợ. Ngay cả khi được giữ vững, ngưỡng hỗ trợ thường không được giữ vững một cách hoàn hảo.

Giá phá ngưỡng hỗ trợ thực sự củng cố sức mạnh của ngưỡng hỗ trợ đó, vì người mua bị đẩy ra khỏi vị thế của mình và buộc phải vào lại khi chắc chắn rằng sự sụt giảm đó là một cú lừa. Đối với nhà giao dịch ngắn hạn sử dụng các mô hình này, có một số vấn đề quan trọng cần xem xét. Nếu bạn biết rằng các ngưỡng hỗ trợ là không hoàn hảo, bạn sẽ giao dịch như thế nào? Cắt lỗ khi giá phá đáy, chịu nhiều khoản lỗ nhỏ và thiết lập lại khi giá về lại hỗ trợ? Hay đơn giản là bạn sẽ vào trước một phần vị thế trong phạm vi, mua thêm nếu giá giảm và chấp nhận đôi khi sẽ chịu lỗ rất lớn tính trên quy mô tài sản tối đa của mình khi thị trường giảm sâu? Nếu bạn vào lệnh nhiều lần, bạn sẽ đối mặt thế nào với thực tế là chiến thắng dễ dàng của bạn sẽ không được tối ưu hóa, vì bạn đã hết cơ hội mua ở giá gần chạm đáy phạm vi (trường hợp giữ vững)? Vào thời điểm bạn thấy hỗ trợ đang được giữ vững, thị trường đã ở cách xa mức đó, làm tăng quy mô cắt lỗ cần thiết.

Chính vì vậy, nhóm giao dịch giữ vững hỗ trợ và kháng cự này thường có tỷ lệ lợi nhuận/rủi ro thấp nhất. Theo định nghĩa, ở ngưỡng hỗ trợ, sự mất cân bằng của áp lực mua tạo ra hỗ trợ, nhưng thị trường thường ở trạng thái cân bằng tương đối ngay trên hỗ trợ đó. Hầu hết các nhà giao dịch sẽ cố gắng tránh giao dịch trong các khu vực cân bằng này, vì vậy nhiều giao dịch giữ vững hỗ trợ được thiết lập trong môi trường giao dịch dưới mức tối ưu.

Điều đáng nói là có một tập hợp đặc biệt của các giao dịch giữ vững hỗ trợ/kháng cự thực sự là các giao dịch có xác suất rất cao: Đột phá thất bại. Hãy nhớ rằng, khi mọi người đều nghiêng về hướng sai, khả năng xảy ra các biến động mạnh sẽ tăng lên rất nhiều, và điều đó lại càng đúng hơn với một bứt phá thất bại.

Đánh mất/phá vỡ hỗ trợ hoặc kháng cự

Các giao dịch phá vỡ hỗ trợ/kháng cự là đột phá truyền thống hoặc đột phá từ kênh giao dịch, và lý tưởng là nằm ở cuối các giai đoạn tích lũy hoặc phân phối. Trên thực tế, những giao dịch này thực sự xác nhận sự kết thúc của giai đoạn tích lũy hoặc phân phối, khi hỗ trợ hoặc kháng cự bị đánh mất, thị trường sẽ chuyển sang giai đoạn có xu hướng. Ngay trong một xu hướng chúng ta cũng có thể sử dụng các giao dịch phá vỡ hỗ trợ/kháng cự ở một số điểm nhất định, nhưng phần lớn các điểm này chính là các điểm ở khung thời gian thấp hơn bắt đầu bứt phá thành mô hình xu hướng trong khung thời gian giao dịch. Nhiều nhà giao dịch, đặc biệt là những người giao dịch trong ngày, đều bị thu hút bởi những mô hình này vì chúng đã hoạt động cực kỳ tốt trong nhiều trường hợp.

Nhiều sách giao dịch chỉ ra hết ví dụ này đến ví dụ khác về các đột phá mạnh mẽ, nhưng có một vấn đề nhỏ với các giao dịch đột phá – hầu hết các đột phá đều thất bại. Ngoài ra, các khu vực đột phá thực tế thường là các khu vực có độ biến động cao và thanh khoản thấp, có thể làm tăng rủi ro của các giao dịch này. Chúng xảy ra ở các điểm rất dễ nhìn thấy trên biểu đồ và vì vậy rất nhiều người sẽ giao dịch chúng. Khối lượng thanh khoản và biến động bất thường có thể vừa là cơ hội, nhưng cũng vừa là nguy hiểm. Hơn bất cứ kiểu giao dịch nào khác, kỹ năng khớp lệnh ở đây có vai trò quan trọng hơn cả, vì trượt giá và thị trường nông có thể làm xói mòn lợi thể của nhà giao dịch. Các giao dịch này có thể lại tỷ lệ lợi nhuận/rủi ro vượt trội, nhưng, đặc biệt là trong các giao dịch ngắn hạn, điều quan trọng cần phải nhớ là các khoản lỗ đã thực hiện đôi khi có thể lớn hơn gấp nhiều lần rủi ro dự tính, làm cho vấn đề định cỡ vị thế trở nên phức tạp hơn nhiều. Đây không phải là một điểm yếu chí tử, nhưng nó phải được xem xét trong kế hoạch quản lý rủi ro của bạn.

Tùy thuộc vào khung thời gian và thời gian nắm giữ dự kiến cho giao dịch, các mô hình trước có thể thiết lập các ví dụ tốt nhất về các giao dịch này. Các giao dịch phá vỡ kháng cự tốt nhất sẽ được thúc đẩy bởi sự bất cân bằng trên quy mô lớn của lực mua và những sự mất cân bằng này thường thể hiện.

Ví dụ, khi thị trường thiết lập mô hình đáy sau cao hơn đáy trước tiến về ngưỡng kháng cự trước khi đột phá thực sự. Các đột phá được thúc đẩy bởi các nhà giao dịch nhỏ – những người chỉ cố gắng có được chút ít lợi nhuận khi biến động gia tăng – sẽ ít chắc chắn hơn và thường không được thiết lập bởi các mô hình ở quy mô lớn hơn này. Ví dụ điển hình nhất về các giao dịch này là, những người mua bị mắc kẹt ngoài thị trường do đột phá xảy ra đột ngột sẽ buộc phải nhảy vào thị trường trong những ngày hoặc tuần tới, và áp lực mua này sẽ tạo điều kiện thuận lợi cho kiểu giao dịch này. Những người chuyên giao dịch đột phá thường xuyên dành nhiều thời gian để nghiên cứu các mô hình thiết lập các giao dịch tốt nhất và duy trì một danh sách theo dõi các ứng cử viên tiềm năng để giao dịch bất cứ lúc nào. Thực hiện các giao dịch đột phá không có kế hoạch mà chỉ dựa vào khả năng phản ứng khó có thể là công thức cho thành công lâu dài.

Bốn loại giao dịch này (xu hướng tiếp diễn, xu hướng kết thúc, giữ vững hỗ trợ/kháng cự, phá vỡ hỗ trợ/kháng cự) mang đến một cái nhìn toàn cảnh về giao dịch kỹ thuật. Đây là một giản đồ phân loại đơn giản, có cơ sở và nhất quán, và gần như không thể tìm được một giao dịch kỹ thuật nào lại không nằm trong bốn danh mục này. Nhiều giao dịch có thể thuộc hai hoặc ba kiểu giao dịch, đặc biệt khi xem xét đến sự phức tạp của nhiều khung thời gian khác nhau, nhưng điều này không ảnh hưởng đến tính thiết thực của hệ thống. Đây không phải là một hệ thống phân loại cứng nhắc, mà là một bộ khung động có thể biến đổi và phát triển tùy theo phong cách giao dịch và sự hiểu biết của bạn về hành vi thị trường.

Không phải quá triết lý, nhưng có một cách khác để suy nghĩ về chu kỳ này. Một số nhánh của triết học phương Đông tin rằng mọi sự vật chúng ta nhìn thấy, cảm thấy hoặc trải nghiệm theo bất kỳ cách nào đều xuất phát từ sự tương tác của hai xung lực nguyên sinh đối lập. Những triết lý này cho chúng ta biết rằng một xung lực không bao giờ có thể triệt tiêu hoàn toàn xung lực kia, và khi một xung lực có vẻ chiếm ưu thế hơn, nó chứa đựng trong mình mầm mống của xung lực kia. Trên thị trường, áp lực mua và bán là hai xung lực đối lập nhau. Khi áp lực mua có vẻ mạnh nhất, thời điểm kết thúc của xu hướng tăng thường đã gần kề. Đảo chiều thành một xu hướng tăng được thiết lập khi bên bán dường như đã định đoạt trận chiến. Đây là lý do tại sao điều quan trọng đối với các nhà giao dịch là phải học cách tách biệt khỏi đám đông và cách duy nhất để làm điều này là hiểu hành động và cảm xúc đám đông của thị trường đó.

Happy Live team biên soạn/ The art and science of technical analysis

Có thể bạn quan tâm

The art an Science of Technical Analysis: Sự kết hợp giữa khoa học và nghệ thuật trong ĐTCK