Thực hành Wyckoff 2.0: Công cụ phân tích khối lượng giao dịch (Phần 1)

Nhờ các công cụ phân tích khối lượng, chúng ta có thể thấy được sự tương tác giữa người mua và người bán theo những cách khác nhau. Nhờ các công cụ phân tích danh sách các lệnh, chúng ta có thể thấy được sự tương tác giữa người mua và người bán theo những cách khác nhau.

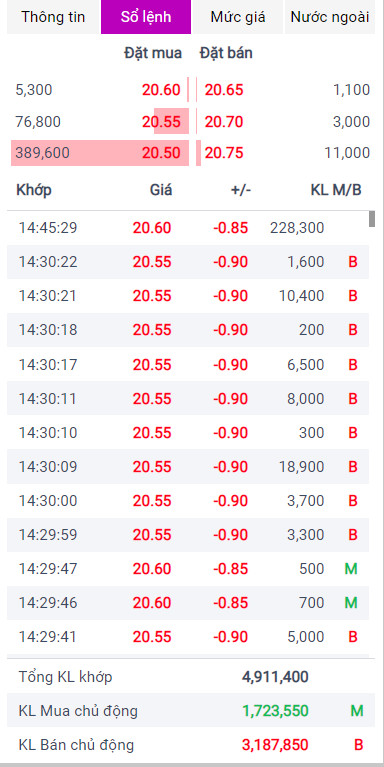

- Công cụ phân tích lệnh chờ: Sổ lệnh, hay còn được gọi là Độ sâu của Thị trường (Depth of Market – DOM)

- Công cụ phân tích các lệnh đã thực hiện: thời gian, khối lượng và dấu hiệu.

Chúng ta sẽ đưa ra các đặc điểm quan trọng nhất của chúng để cung cấp cho người đọc một lượng kiến thức cơ bản về các đặc điểm của từng loại.

Sổ Lệnh

Là nơi xác định tất cả các lệnh đang chờ thực hiện (tính thanh khoản) nằm trong cột BID và cột ASK; như chúng ta đã biết, cột BID đại diện cho các lệnh mua đang chờ xử lý và cột ASK đại diện cho các lệnh bán đang chờ xử lý.

Các phần mềm đa phần chỉ thể hiện độ sâu ở Cấp độ II, nên hầu hết các thị trường ngày nay chỉ có thể hiển thị mười cấp độ thanh khoản (tương ứng với 10 mức giá) bên trên và mười cấp độ thanh khoản bên dưới của mức giá hiện tại. Ngoài mười cấp độ đó vẫn sẽ có những lệnh được đặt sẵn, tuy nhiên chúng chỉ có thể quan sát bởi phần mềm có dữ liệu Cấp độ III (chủ yếu là các nhà cung cấp thanh khoản lớn).

Việc phân tích sổ lệnh cho thấy một số vấn đề. Một trong số đó là tính thanh khoản có thể nhìn thấy được không bao giờ là tính thanh khoản thực sự nằm ở các mức đó. Tính thanh khoản có thể thấy trong sổ lệnh chỉ đến từ các lệnh giới hạn.

Về bản chất, các lệnh thị trường không thể được nhìn thấy ở bất cứ đâu, vì chúng được sinh ra từ một ý tưởng trong đầu các nhà giao dịch và được thực hiện ngay lập tức. Mặt khác, các lệnh điều kiện vì chúng trở thành lệnh thị trường khi đạt đến giá của chúng cũng không được hiển thị trong sổ lệnh.

Một vấn đề lớn khác đối với việc phân tích sổ lệnh, hoặc bất kỳ công cụ nào khác dựa trên dữ liệu thanh khoản này, là những lệnh đang chờ thực hiện này có thể bị huỷ bởi bất kỳ ai đã đặt chúng tại bất kỳ thời điểm nào trước khi chúng được thực hiện. Do tính đặc thù này đã xuất hiện các hình thức thao túng khác nhau được thực hiện bởi các thuật toán

Giả mạo

Đây là hành động đặt một lượng lớn lệnh cột BID và ASK (lệnh giới hạn) nhưng không có ý định thực hiện chúng, và các lệnh này sẽ bị hủy trước khi được thực hiện. Mục đích của hành động này đó là tạo ấn tượng về một “rào cản không thể vượt qua” giả mạo, nhằm gây ra sự lầm tưởng và khiến giá dịch chuyển sang phía đối diện.

Chúng là những lệnh giả mạo bởi vì khi giá sắp đạt đến mức giá thực hiện lệnh, chúng sẽ bị hủy và không được thực hiện.

Đây là một khái niệm thú vị, làm nổi bật giá trị và khả năng của lệnh giới hạn đối với chuyển động giá. Như chúng tôi đã đề cập, các lệnh giới hạn tự bản thân chúng không có khả năng di chuyển thị trường, nhưng bằng cách sử dụng hình thức thao túng này, sự di chuyển của giá có thể bị ảnh hưởng tại những thời điểm nhất định. Không phải theo cách tác động trực tiếp, hành động này gây ra những ảnh hưởng gián tiếp đến sự di chuyển của giá.

Hãy tưởng tượng rằng bạn đang thấy khoảng 50 lệnh ở mỗi mức giá trên sổ lệnh. Nhưng những người tham gia khác sẽ nghĩ gì khi đột nhiên số lượng này tăng lên 500 lệnh? Chà, về mặt logic, có lẽ họ sẽ thấy rằng để vượt qua mức đó, sẽ quá rẻ để bán xuống hoặc quá đắt để mua lên, và rất có thể điều này sẽ khiến họ không muốn chống lại các lệnh đó. Và tất nhiên, điều này sẽ dẫn đến một sự di chuyển của giá đi theo hướng ngược lại với chiều mà các lệnh khổng lồ này xuất hiện. Việc thao túng này được thực hiện bởi các nhà giao dịch lớn nhằm mục đích điều khiển giá theo hướng mà họ muốn.

Lệnh Tảng băng trôi

Đây là sự chia nhỏ một lệnh giới hạn lớn thành các lệnh nhỏ hơn. Động cơ của loại hành động này là muốn che giấu kích thước thực của lệnh đặt ban đầu nhằm che giấu ý định của các nhà giao dịch lớn.

Chủ yếu cách này được sử dụng bởi các nhà giao dịch tổ chức, những người muốn thực hiện giao dịch một số lượng lớn tài sản trong một phạm vi giá nhất định. Những người sử dụng cách thức này có thể sử dụng các thuật toán được lập trình với sự hỗ trợ của công nghệ để có thể tiến hành một cách thụ động và không gây ra sự chú ý, nhằm tránh việc giá sẽ chống lại họ. Điều quan trọng cần lưu ý là chỉ có một nguồn thanh khoản duy nhất đứng sau các lệnh như vậy, chỉ một nhà giao dịch lớn, không phải là một tập hợp nhiều nhà giao dịch.

Rất trực quan khi lấy tên của dạng giao dịch này là một Tảng băng trôi. Bề ngoài của tảng băng, những gì mà bạn nhìn thấy chỉ là một phần chứ không phải toàn bộ sự thật, vì vậy trông nó có vẻ bình thường, nhưng những gì bạn không biết là lệnh đặt này chỉ là một phần nhỏ của một lệnh lớn hơn rất nhiều. Và khi phần nhỏ này được thị trường hấp thụ, sẽ lại có một phần khác được đẩy vào thị trường.

Đây là ví dụ rõ ràng nhất về việc tài sản được kiểm soát diễn ra như thế nào. Có thể có rất nhiều người mua chủ động, đẩy giá ASK và đáng lý thì lực đẩy này đã vượt quá tổng lệnh bán trên sổ lệnh, nhưng một lệnh Tảng băng trôi đã không cho phép giá tăng lên. Chúng ta sẽ nhận định rằng đã có sự kiểm soát các lực mua trên thị trường.

Trích sách: Wyckoff 2.0 Tìm hiểu chuyên sâu về cấu trúc, hồ sơ khối lượng và dòng chảy lệnh trên thị trường

Bạn có thể tìm hiểu: Wyckoff 2.0: Tìm hiểu chuyên sâu về cấu trúc, hồ sơ khối lượng và dòng chảy lệnh trên thị trường