Triết lý kinh doanh của 12 nhà đầu tư nổi tiếng nhất thế giới

Bạn có từng nghe đến những cái tên như Warren Buffett, John Templeton, hay George Soros chưa? Tất nhiên là rồi đúng không! Đây đều là những “ông trùm” trong lĩnh vực đầu tư, số tiền họ kiếm được hằng năm khiến người khác phải trầm trồ thán phục. Trên thực tế, triết lý và phong cách đầu tư của họ có thể gây ngạc nhiên cho các nhà đầu tư mới.

John Templeton

John Templeton, nhà đầu tư nổi tiếng với phương châm “mua thấp, bán cao” đã mạo hiểm với những công ty mà người khác tránh xa.

Năm 1939, John đã vay tiền và mạnh dạn đầu tư vào 100 công ty, hầu hết trong số đó đang trên bờ vực phá sản. Tuy nhiên, ông đã thận trọng bằng cách không bao giờ chi hơn một trăm đô la cho mỗi cổ phiếu. Những bước đi táo bạo của ông đã được đền đáp, và thu về lợi nhuận đáng kể.

Chiến lược ông theo đuổi trong suốt sự nghiệp của mình đó là chọn những cổ phiếu bị các nhà môi giới khác bỏ qua, và biến các khoản đầu tư nhỏ thành hàng triệu đô la. Chiến lược này đã giúp Templeton trở thành một nhà đầu tư cực kỳ thành công. Dựa vào sự hiểu biết và mối quan hệ của mình trên Phố Wall mà Templeton có được dữ liệu đầu tư có giá trị, sau đó ông dùng thông tin này để phân tích danh mục đầu tư của riêng mình.

Vào thập niên 60, Templeton chuyển đến Bahamas, nơi ông trở thành Công dân Anh nhập tịch và nhờ nỗ lực tài chính và từ thiện của mình, Nữ hoàng Elizabeth II đã phong tước cho ông. John Tempelton qua đời năm 2008, nhưng tài sản mà Templeton để lại vẫn tiếp tục sử dụng cho các hoạt động từ thiện, nơi trao giải thưởng hàng triệu đô la mỗi năm cho các học bổng và trợ cấp.

Quy tắc đầu tư của John Templeton:

- Mua thấp – bán cao

- Hãy chú ý đến các công ty mà các nhà đầu tư khác bỏ qua

- Phải luôn mạnh mẽ

Philip Fisher

Theo phong cách mua và nắm giữ, Philip Fisher được biết đến trong toàn ngành với tư cách là Cha đẻ của Đầu tư Tăng trưởng. Năm 1955, ông đã mua cổ phiếu của Motorola, một công ty ông cho rằng có tiềm năng tăng trưởng cao. Fisher vẫn sở hữu cổ phần khi ông qua đời vào năm 2004.

Ông đưa ra giả thuyết rằng để trở thành một nhà đầu tư thành công, tốt nhất không nên đa dạng hóa đầu tư mà nên nắm rõ một vài công ty về họ. Fisher tận dụng các mối quan hệ của mình để có được càng nhiều thông tin về một công ty càng tốt, từ đó ông xây dựng các động thái đầu tư của mình.

Fisher đã viết một số cuốn sách về các chiến lược đầu tư của mình, bao gồm sách đầu tư, đặc biệt cuốn Common Stocks and Uncommon Profits nằm trong danh mục sách bán chạy nhất của New York Times.

Triết lý đầu tư của Philip Fisher:

- Đầu tư vào các công ty có tiềm năng phát triển

- Đầu tư dài hạn

- Thông tin rất quan trọng

- Càng đơn giản càng tốt

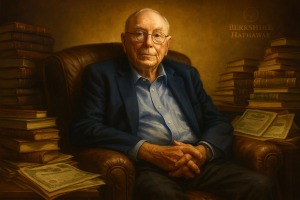

Warren Buffett

Warren Buffett là một trong những cái tên nổi tiếng nhất về tài chính. Tên của ông luôn xuất hiện trên đầu danh sách những người giàu nhất và làm từ thiện nhiều nhất thế giới, vị trí của ông là một trong những nhà đầu tư hàng đầu trên thế giới.

Các đồng nghiệp đầu tư của Buffett hay gọi ông với cái tên Oracle hoặc Sage. Ông được xem là một trong những nhà đầu tư thành công nhất lịch sử. Mặc dù sở hữu khối tài sản lên đến 39 tỷ USD, nhưng ông sống rất giản dị và thanh đạm. Triết lý đầu tư của ông rất đơn giản, chỉ bắt nguồn từ hai quy tắc:

- Quy tắc 1: Đừng để mất tiền

- Quy tắc 2: Đừng bao giờ quên quy tắc thứ nhất

Buffet duy trì vị trí lãnh đạo của mình tại Berkshire Hathaway, công ty được ông chuyển đổi từ một xưởng dệt may tồi tàn thành công ty thành công như ngày nay. Ông đã cam kết quyên góp 99% tài sản của mình cho từ thiện trong suốt cuộc đời hoặc khi ông qua đời.

Nguyên tắc đầu tư của Warren Buffett:

- Đừng bao giờ làm mất tiền

Benjamin Graham

Được đồng nghiệp trong ngành đầu tư công nhận là “cha đẻ” của phân tích bảo mật và đầu tư giá trị, Graham có triết lý kinh doanh bắt nguồn từ nguyên tắc “các khoản đầu tư chỉ nên được thực hiện nếu chúng có giá trị cao hơn đáng kể so với chi phí”. Graham tập trung vào các công ty có ít nợ, tỷ suất lợi nhuận trên trung bình và dòng tiền đáng kể. Ông nhận thức được sự biến động của thị trường, và có thể sử dụng kiến thức đó để kiếm lợi nhuận.

Graham cho rằng những biến động trên thị trường là không thể tránh khỏi, và có thể kiếm lợi bằng cách mua khi có một món hời (đó là một công ty mạnh, hoạt động yếu trên thị trường) và bán khi nắm giữ được định giá cao.

Graham mất năm 1976 nhưng vẫn được nhiều người coi là người tiên phong trong đầu tư hiện đại. Ông là tác giả của hai trong số những cuốn sách đầu tư nổi tiếng nhất mọi thời đại, Security Analysis và The Intelligent Investor.

Chiến lược đầu tư của Benjamin Graham:

- Chỉ mua khi chắc chắn rằng công ty đó có giá trị cao hơn chi phí của nó.

- Bán ngay khi công ty được định giá quá cao

- Hiểu rằng thị trường luôn biến động

Peter Lynch

Khi nói đến những nhà đầu tư thành công, không thể bỏ qua cái tên Peter Lynch. Trong suốt 13 năm, Lynch đã quản lý quỹ Fidelity Magellan, giúp tài sản tăng từ 20 triệu đô la lên 14 tỷ đô la. Thích ứng nhanh như một con tắc kè hoa, chiến lược đầu tư của ông thích nghi với tính chất của tài sản.

Lynch là người chỉ đầu tư vào các cổ phiếu mà ông hiểu rõ về chúng. Ông tránh những cú đánh dài, nhanh chóng học hỏi từ những sai lầm của chính mình và luôn có thể giải thích lý do đằng sau việc mua hàng.

Lynch trở thành cái tên thành công nhất Phố Wall. Hiện nay, ông đang giữ chức Phó chủ tịch Công ty nghiên cứu & quản lý Fidelity và đang làm nhiều công việc từ thiện.

Nguyên tắc đầu tư của Lynch:

- Đừng sợ thay đổi mọi thứ, hãy luôn biết giải thích tại sao

- Kiến thức chính là sức mạnh

George Soros

George Soros là một nhà đầu tư hạng nặng, nổi đình đám vào đầu thập kỷ 90 sau khi đặt cược vào Ngân hàng Anh. Ông đã thu về một tỷ đô la chỉ trong một tháng bằng cách đặt cược vào bảng Anh tại thời điểm Ngân hàng Anh nhân tạo tiền tệ.

Soros nắm lấy bản chất không thể đoán trước của thị trường đầu tư, vì vậy ông chuyên tham gia cá cược có đòn bẩy cao, hoặc đầu tư bằng tiền vay, để tận dụng các xu hướng kinh tế vĩ mô.

Nguyên tắc đầu tư của George Soros:

- Nghiên cứu thị trường và chính sách ngân hàng trung ương

- Nghiên cứu và cố gắng tận dụng các xu hướng vĩ mô

- Bạn có thể đầu tư vào tiền tệ mà không cần đến các công ty

- Theo đuổi đam mê của mình

Jack Bogle

Jack Bogle là người tiên phong đầu tư chỉ số chi phí thấp cho hàng triệu người, bằng cách thành lập Tập đoàn Vanguard vào năm 1974, người đã tạo ra quỹ chỉ số đầu tiên – Vanguard 500.

Bogle là một trong những người đầu tiên từ bỏ chiến lược chọn cổ phiếu riêng lẻ để ủng hộ danh mục đầu tư đa dạng rộng lớn được tạo thành từ các quỹ chỉ số, được tổ chức trong một thời gian dài. Sự đóng góp của ông cho ngành tài chính đã giúp danh tiếng của Bogle được vang danh khắp thế giới.

Triết lý đầu tư của Jack Bogle:

- Đa dạng hóa

- Giữ chi phí thấp

- Giữ trong thời gian dài

- Đừng cố gắng kéo dài thời gian

- Nắm giữ số lượng lớn

Carl Icahn

Carl Icahn được biết đến là nhà đầu tư vĩ đại, và là một trong những nhà đầu tư nổi tiếng nhất thời đại. Chiến lược của ông là tham gia vào hội đồng quản trị của các công ty mà ông đầu tư, sau đó Icahn sẽ kiếm được lợi nhuận từ các công ty này.

Carl Icahn là một nhà đầu tư thành công đến nỗi chỉ cần tin đồn về sự tham gia của ông là đủ để khiến các nhà quản lý đầu tư khác mua cổ phiếu của công ty nói trên, từ đó giúp giá cổ phiếu tăng lên. Hiện tượng này được gọi là Icahn Lift.

Nguyên tắc đầu tư của Carl Icahn:

- Mua cổ phần trong các công ty được quản lý kém và tự mình quản lý chúng

- Đừng từ bỏ cảm giác thèm muốn đầu tư

Bill Ackman

Bill Ackman thường được so sánh với Carl Icahn vì cả hai đều là nhà đầu tư hoạt động. Trong số các nhà đầu tư kinh doanh hàng đầu, Ackman không ngại nói lên ý kiến của mình. Ông đã dự đoán chính xác cuộc suy thoái năm 2008 và nổi tiếng với vụ cá cược cao chống lại Herbalife – đi xa đến mức điều hành một kế hoạch kim tự tháp.

Ackman có một triết lý đầu tư đáng kinh ngạc, biến 50 triệu đô la thành 12 tỷ đô la với Pers Breath Square Capital. Chính số lợi nhuận thu được giúp Ackman trở thành nhà đầu tư thành công nhất mọi thời đại.

Nguyên tắc đầu tư của Bill Ackman:

- Đầu tư vào các công ty vững chắc cần một bước đệm tài chính

- Kiếm lợi nhuận từ các công ty, sau đó thoát ra

- Luôn nói lên suy nghĩ của mình

Peter Thiel

Peter Theil được ví như người ngoài hành tinh. Bởi không ai có thể giải thích được sự thành công tuyệt vời của ông.

Các nhà đầu tư thành công đều có quy tắc nhất định. Nhưng Thiel lại hơi khác so với họ, bởi thay vì đầu tư vào thị trường, ông trở thành một nhà đầu tư góc cạnh. Ông là đồng sáng lập không phải một, mà là hai công ty trị giá hàng tỷ đô la, đó là Paypal và Palantir, đồng thời ông là người đầu tiên đầu tư vào Facebook.

Thiel chia sẻ triết lý đầu tư của mình trong cuốn sách Zero to One, nơi ông nói về việc một doanh nghiệp thành công nên có một loại độc quyền nào đó. Ông đưa ra Google làm ví dụ, một công ty có độc quyền trong tìm kiếm.

Nguyên tắc đầu tư của Thiel:

- Tạo hoặc đầu tư vào các công ty có độc quyền mạnh mẽ trong một số lĩnh vực

Ray Dalio

Ray Dalio là một trong những người quản lý quỹ đầu cơ thành công. Ông đứng thứ 88 trong danh sách những người giàu nhất thế giới với tài sản cá nhân ước tính là 15 tỷ đô la. Công ty của ông, Bridgewater Associates, là quỹ phòng hộ lớn nhất thế giới với tổng tài sản khoảng 160 tỷ đô la.

Chiến lược mà Dalio áp dụng đó là đặt cược nhiều lần vào các thị trường trên toàn thế giới. Dalio chia thị trường thành hai: tăng trưởng và lạm phát; mỗi phân đoạn sau đó được chia thành hai lần nữa, tùy thuộc vào việc thị trường đang tăng hay giảm. Sau đó, ông cố gắng đảm bảo phân bổ đều trong cả 4 loại. Chiến lược này đã giúp Dalio trở thành một trong những nhà đầu tư hàng đầu thế giới.

Triết lý đầu tư của Ray Dalio:

- Sự trung thực là yếu tố đầu tiên

- Đa dạng hóa danh mục đầu tư của bạn để giảm thiểu tổn thất

Prince Alwaleed

Prince Alwaleed, là một trong những nhà đầu tư kinh doanh có ảnh hưởng nhất. Ông đầu tư hơn 20 tỷ đô la vào các khoản đầu tư trên nhiều lợi ích, bao gồm ngân hàng, giải trí, bán lẻ, hóa dầu và vận tải. Ông là người sáng lập kiêm CEO của Kingdom Holding Company, một công ty đầu tư có trụ sở tại Saudi Arabia.

Thường được gọi là Saudi Warren Buffett, ông yêu thích các công ty công nghệ cao, có rủi ro cao, và sở hữu các khách sạn hạng sang như Savoy ở London và Plaza ở New York.

Trong cuộc suy thoái thời gian dài, công ty của ông đã mất 65% vốn và phải chuyển một số tiền của mình vào công ty đầu tư. Cổ phần của ông tại Citibank bị thiệt hại nhiều nhất, giảm giá trị 6 tỷ đô la. Sau đó, ông ấy đã trở lại và trở thành một trong những nhà đầu tư nước ngoài lớn nhất ở Hoa Kỳ.

Quy tắc đầu tư của Prince Alwaleed:

- Đa dạng hóa

- Yêu thích các công ty tăng trưởng cao, rủi ro cao vì rủi ro càng lớn, lợi nhuận càng nhiều

Đây đều là những nhà đầu tư tầm vóc, những nguyên tắc, triết lý đầu tư của họ được rất nhiều nhà đầu tư hiện nay xem như kim chỉ nam để chiến đấu trong thương trường khốc liệt.

Hoai An Le (Theo Cryptoviet)

Có thể bạn quan tâm

Bộ sách Trí tuệ tỷ đô của các bậc thầy đầu tư

Hấp thụ tinh hoa trí tuệ để trở thành nhà đầu tư tỷ đô