USD mạnh, tỉ giá USD/VND ra sao?

TTO – “Sức khỏe” USD trên thị trường thế giới là ẩn số tác động thế nào đến lãi suất, tỉ giá USD/VND và giá hàng hóa trong nước?

Tỉ giá USD/VND đã ngấp nghé 23.500 ít nhiều ảnh hưởng đến tâm lý người dân, theo ông, có đáng lo ngại?

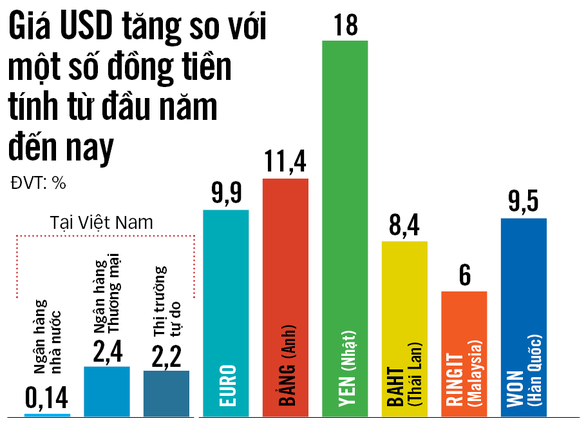

– Nhìn vào đồ họa về mức tăng của USD với đồng tiền của một số nước so với đầu năm, đúng là tỉ giá USD/VND có lúc đạt 23.500 và giảm lại nhưng mức biến động này không lớn. Nhìn chung, các yếu tố như cán cân thanh toán quốc tế, lãi suất VND khá cao so với USD, lạm phát trong tầm kiểm soát 4%… giúp Việt Nam chủ động để điều hành mục tiêu tỉ giá tương đối ổn định.

Vì sao VND không mất giá mạnh?

* Theo ông, kịch bản với tỉ giá USD/VND là gì? Cá nhân ông mong muốn kịch bản nào diễn ra?

– Giá USD trên thế giới phụ thuộc vào rất nhiều biến số không chỉ của nước Mỹ mà cả kỳ vọng của thị trường trước xung đột quân sự, biến động giá hàng hóa. Trong khi tỉ giá USD/VND còn chịu tác động bởi các nhân tố nội tại của nền kinh tế Việt Nam. Nhưng Việt Nam cũng có nhiều thuận lợi như: kinh tế tăng trưởng cao, kiểm soát được lạm phát, dự trữ ngoại hối lớn, cán cân thanh toán thặng dư… Đó là những sức mạnh riêng giúp VND không bị kéo theo tình trạng mất giá mạnh như nhiều đồng tiền khác trên thế giới.

Lạm phát Mỹ rất cao (8,6%) so với lạm phát bình quân của Việt Nam khoảng 4%, chỉ riêng yếu tố này sẽ làm VND lên giá để hãm đà tăng của tỉ giá USD/VND. Mặt khác, hiện lãi suất USD là 1,75% so với lãi suất VND bình quân khoảng 7,5%, chênh lệch xấp xỉ 6% có lợi cho người nắm giữ VND. Đấy là lợi thế của VND so với USD về tỉ giá.

Nếu thị trường thuận lợi, cùng với mục tiêu kiềm chế lạm phát, tôi kỳ vọng tỉ giá trung tâm tăng trong khoảng 1,5 – 2%, và tỉ giá USD/VND trên thị trường ngoại hối chỉ tăng khoảng 3 – 4%.

* Nếu kịch bản tỉ giá USD/VND tăng cao hơn các năm trước diễn ra, Việt Nam vẫn có “thuốc” để kìm lãi suất?

– Dùng lãi suất để chữa lạm phát là “phương thuốc” truyền thống. Nhưng khác với trước, lạm phát trên thế giới nay là do đứt gãy chuỗi cung ứng và thêm trầm trọng do chiến tranh Nga – Ukraine, cộng với cấm vận khiến giá cả tăng cao… Trong rủi có may, do mặt bằng lãi suất VND thời gian qua khá cao so với lạm phát (lãi suất thực dương). Áp lực lạm phát nên khó giảm lãi suất, song cũng không có cơ sở để tăng lên vì còn phụ thuộc cung cầu tiền tệ.

Về cầu tiền tệ, dòng vốn vào chứng khoán và bất động sản đã giảm rõ rệt, vốn vào sản xuất, kinh doanh tăng lên phụ thuộc vào tốc độ phục hồi của nền kinh tế. Do đó, vấn đề quan trọng còn lại là cung ứng tiền. Đáp ứng đủ và kiểm soát chất lượng dòng tiền vào nền kinh tế không chỉ giúp lãi suất ổn định mà còn góp phần giảm áp lực lạm phát.

Tính toán trường hợp Mỹ rơi vào suy thoái

* Giả sử kinh tế Mỹ và thế giới rơi vào suy thoái, khi đó USD sẽ ra sao? Liệu nền kinh tế Việt Nam vẫn có thể “đi trong bão”?

– Nếu tốc độ tăng trưởng kinh tế GDP âm liên tục trong hai quý thì người ta gọi đó là suy thoái kinh tế. Điều này hoàn toàn có thể xảy ra với Mỹ và thế giới. Các nhà làm chính sách Mỹ đang tìm một lối đi trong “đường tơ kẽ tóc” để vừa chống lạm phát, vừa chống suy thoái. Vì đưa lãi suất lên rất cao có thể hạn chế, kiểm soát lạm phát nhưng gây ra nguy cơ suy thoái kinh tế và làm tình trạng thất nghiệp trầm trọng thêm.

Nếu Mỹ suy thoái kinh tế, chắc chắn Cục Dự trữ liên bang Mỹ phải hạ lãi suất, hệ quả tất yếu là tỉ giá USD giảm xuống, lợi suất trái phiếu Mỹ thấp đi và giá chứng khoán tăng lên.

Việt Nam đang phấn đấu tăng trưởng cao nhưng giữ được ổn định vĩ mô: GDP có thể tăng 7 – 7,5%, lạm phát khoảng 4%. Sự phục hồi mạnh mẽ của khu vực công nghiệp chế biến, chế tạo và dịch vụ sẽ là những động lực giúp tăng trưởng kinh tế. Nông nghiệp vẫn là trụ đỡ vững chắc cho nền kinh tế. Thận trọng và linh hoạt vốn là đặc trưng của các chính sách kinh tế, tiền tệ vĩ mô của Việt Nam giúp chúng ta có thể hóa giải được những biến động, cú sốc từ bên ngoài.

* Việt Nam có mục tiêu kiên trì tăng dự trữ ngoại hối quốc gia, người dân và doanh nghiệp có thể kỳ vọng gì từ mục tiêu này?

– Như trong gia đình, dự trữ ngoại hối là “của để dành” của quốc gia và phải thường xuyên tích lũy, sử dụng. Quỹ Tiền tệ quốc tế khuyến cáo các quốc gia dự trữ tối thiểu đảm bảo 12 tuần nhập khẩu. Ước tính hiện Việt Nam có được dự trữ tương đương 14 – 15 tuần nhập khẩu. Nhưng dự trữ ngoại hối phụ thuộc vào cán cân thanh toán quốc gia, có được là từ xuất nhập khẩu, kiều hối, vốn FDI và vốn gián tiếp nước ngoài, vay nợ quốc tế… Nên dự trữ ngoại hối có lúc tăng, lúc giảm. Với mức dự trữ ngoại hối hiện nay, nếu có nhu cầu ngoại hối đột biến, Ngân hàng Nhà nước vẫn có thể can thiệp để ổn định tỉ giá.

Nguồn: tuoitre

Có thể bạn quan tâm

Bộ sách Giao dịch theo xu hướng