The art and Science of technical analysis: Cảm xúc là kẻ thù số 1, giết chết nhà đầu tư trên thị trường chứng khoán

Tránh cảm xúc ràng buộc vào các quyết định giao dịch là một kỹ năng chính để giao dịch thành thạo và việc có thể thoát khỏi giao dịch thua lỗ ngay lập tức một cách không cảm xúc là dấu hiệu của một nhà giao dịch bậc thầy.

Khi cố gắng trở nên logic và lý trí, chúng ta không thể phủ nhận được rằng: Các quyết định của chúng ta dựa trên sự kết hợp của lý trí, trực giác và cảm giác, những mức độ khác nhau tùy thuộc vào mỗi cá nhân và tình huống cụ thể. Một lần nữa, đây là một phương pháp ra quyết định rất hữu ích trong nhiều tình huống, nhưng nó có thể sai lầm trong bối cảnh của giao dịch và thị trường.

Cảm xúc có thể tạo ra căng thẳng làm mất cân bằng hóa học ở não bộ. Cảm xúc có thể tạo khiến chúng ta xem trọng và coi nhẹ một số yếu tố nhất định, và đôi khi ta đưa ra quyết định mà chẳng cần lý do. Các nhà giao dịch thành công có nhiều chiến lược đối phó với cảm xúc của họ, nhưng có một điểm chung – họ đều tìm ra cách để tích hợp cảm xúc vào quá trình giao dịch của mình. Một số phủ nhân và kiểm soát chúng bằng kỷ luật thép và cố gắng trở thành những cỗ máy logic, một số tìm phương thức giao dịch loại bỏ cảm xúc khỏi quá trình ra quyết định, và một số đón nhận cảm xúc và thực sự xây dựng quy trình giao dịch của họ xung quanh nó, nhưng trong mọi trường hợp, họ hiểu sự cân bằng cảm xúc của mình và cách kiểm soát nó trong khuôn khổ công việc của họ.

Cái tôi

Tất cả chúng ta điều có cái tôi. Mọi người đều thích đúng, thích được coi là thông minh và thích trở thành người chiến thắng. Tất cả chúng ta đều ghét thua cuộc và sai lầm, nhà giao dịch như một nhóm người, có xu hướng cạnh tranh hơn người bình thường.

Những đặc điểm tính cách này là một phần của những gì cho phép một nhà giao dịch đối mặt với thị trường hàng ngày- một người không có sự tự tin đặc biệt sẽ không thể hoạt động trong môi trường thị trường. Giống như nhiều thứ khác, cái tôi vừa là điểm mạnh vừa là điểm yếu của các nhà giao dịch. Khi nó đi sai đường, mọi thứ trở nên tồi tệ. Cái tôi quá mức có thể khiến các nhà giao dịch chống lại thị trường, hay khiến họ nắm giữ một vị thế thua lỗ đáng kể vì họ tin rằng thị trường đã sai.

Không thể kiếm tiền lâu dài nếu chống lại thị trường, vì vậy cái tôi phải bị khuất phục trước thực tế của thị trường.

Một trong những vấn đề lớn là, đối với hầu hết các nhà giao dịch, nhu cầu phải đúng cũng mạnh mẽ như động lực kiếm tiền – nhiều nhà giao dịch cho rằng nỗi đau giao dịch cho rằng nỗi đau của việc sai còn lớn hơn nỗi đau của việc mất tiền. Bạn thường có vài phút hoặc vài giây để đánh giá thị trường và đưa ra các quyết định nhanh chóng. Bạn biết rằng mình đang đưa ra một quyết định mà không có tất cả các thông tin quan trọng, vì vậy từ bỏ quyết định đã được đưa ra trước đó là một việc làm có logic. Điều này lại không đúng với hầu hết các nhà giao dịch bởi vì chúng ta coi trọng kết quả khi có liên quan đến rủi ro.

Tránh cảm xúc ràng buộc vào các quyết định giao dịch là một kỹ năng chính để giao dịch thành thạo và việc có thể thoát khỏi giao dịch thua lỗ ngay lập tức một cách không cảm xúc là dấu hiệu của một nhà giao dịch bậc thầy.

Sai lầm là một phần không thể tránh khỏi của giao dịch, cho đến khi bạn dung hòa được điều này với nhu cầu “thích đúng” bẩm sinh của mình, thì thành con của bạn sẽ còn bị hạn chế .Đừng coi khoản lỗ trong giao dịch thông thường là thua lỗ hãy coi đó là chi phí kinh doanh cố kỳ, có kế hoạch – đây là một cách làm rất hay. Mặc dù nhiều nhà giao dịch cảm thấy xấu hổ tức giận và tổn thương khi bị thua lỗ, nhưng điều này là phi logic – thị trường rất ngẫu nhiên nên không thể giao dịch mà không có thua lỗ.

Số lần sai của nhiều nhà giao dịch giỏi còn nhiều hơn nhiều số lần đúng của họ. Giao dịch không phải là để chứng minh mình đúng hay mình có khả năng dự đoán tương lai. Tất cả những gì bạn có thể làm là xác nhận những vị trí mà bạn có thể có lợi thế nhỏ trên thị trường, rồi bắt đầu giao dịch và đón nhận những kết quả có thể xảy ra.

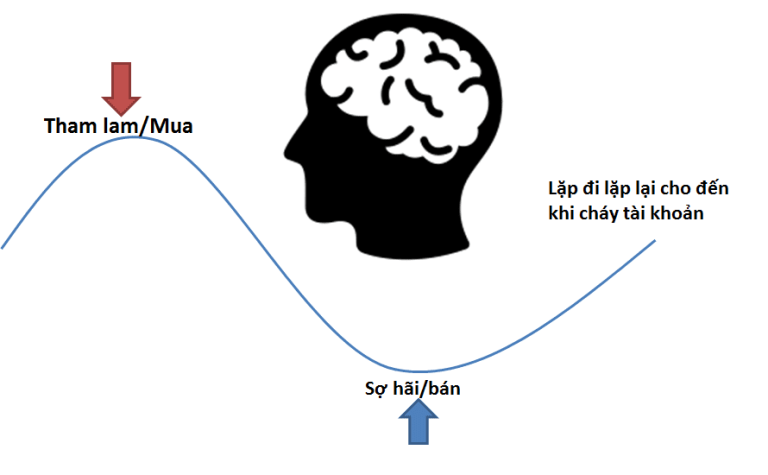

Hy vọng và sợ hãi

Scylla và Charybdis là hai quái vật biển trong thần thoại Hy Lạp, nằm ở hai bờ một eo biển hẹp để tàu bè phải đi qua gần con này hoặc con kia. Các thuyền thưởng phải lựa chọn vì không thể cho tàu tránh cả hai. Đối với các nhà giao dịch, nỗi sợ hãi và hy vọng là con quái vật song sinh,và cho dù có kinh nghiệm giao dịch như thế nào, chúng ta cũng không thể hoàn toàn chinh phục được chúng.

Tuy nhiên, những gì chúng ta có thể và phải làm là nhận thức được những điểm yếu của bản thân và phản ứng của chúng ta với những cảm xúc này. Nếu chúng ta có thể theo dõi bản thân về khả năng dễ mắc lỗi, chúng ta thường có thể can thiệp trước khi phản ứng cảm xúc dẫn đến một quyết định đầu tư sai lầm.

Lý do cho sự sợ hãi khá rõ ràng, đa số các nhà giao dịch đều sợ thua lỗ. Mặc dù điều này có thể bắt nguồn từ một sự hiểu lầm. Việc lo lắng hay tập trung vào các khoản lỗ – kết quả bình thường của quá trình giao dịch – là sai lầm, nhưng một sự kiện bất thường hoàn toàn có thể gây ra những nguy cơ bị lỗ nặng và không thể kiểm soát. Các vụ sụp đổ gần đây cho thấy các thị trường ổn định có thể có những đột bán tháo chưa từng có, ai có thể nghĩ rằng một cổ phiếu bluechip lớn có thể giảm 80% trong vài phút? Nhiều nhà giao dịch cũng phải đối mặt với nỗi sợ hãi sâu sắc và đen tối hơn gắn liền với các câu hỏi về giá trị bản thân, an ninh và tài chính cá nhân. Ngay cả đối với một người có sự cân bằng tốt, giao dịch đôi khi có thể là một thách thức tinh thần lớn.

Cũng mạnh mẽ như nỗi sợ hãi, nhiều nhà giao dịch cho rằng hy vọng thực sự còn nguy hiểm hơn. Hy vọng khuyến khích chúng ta chấp nhận liều lĩnh mà đáng ra chúng ta phải từ chối. Nó có thể khiến chúng ta nắm giữ các giao dịch thắng lợi rất lâu sau khi tiềm năng tăng lợi nhuận đã không còn, nhiều nhà giao dịch mất rất nhiều lợi nhuận chưa chốt bởi vì họ đang hy vọng sẽ có lãi nhiều hơn. Nhiều nhà giao dịch cũng không muốn thoát khỏi các giao dịch thua lỗ, ngay cả mức cắt lỗ mà gần như không có cảm xúc gì.

Không một nhà giao dịch cá nhân nào có thể thành công nếu không làm chủ hy vọng và sợ hãi.

Sau nhiều năm và nhiều sai lầm khi đối mặt với hai con quái vật sinh đôi này, tôi đã tìm ra một giải pháp phù hợp với mình. Nó tưởng có vẻ đơn giản, những rất khó để thực hiện một cách nhất quán. Đó là: Đối với mỗi giao dịch bạn tham gia, ngay lập tức tin rằng bạn đã sai. Đây là giả định cơ bản của bạn, và nếu bạn tìm được bằng chứng chống lại (tức là bạn đúng), hãy tỏ ra ngạc nhiên một cách thích thú.

Điều này hiệu quả bởi vì nó giúp bạn giảm bớt áp lực và loại bỏ tất cả hy vọng khỏi giao dịch. Thông thường khi bạn đưa ra quyết định mua vào, thiên kiến xác nhận bắt đầu xuất hiện và bạn sẽ bắt đầu quá coi trọng, một cách tinh vi, các thông tin hỗ trợ vị thế của mình.

Thay vào đó hãy nghĩ rằng “Tôi đã mua nó và nghĩ rằng nó sẽ tăng giá, nhưng có lẻ tôi đã nhầm”. Không phải đấu tranh, không phải chống lại thực tế của thị trường, và cũng không phải sợ hãi bởi vì bạn đang muốn bị sai mà. Đây là sự thay đổi nhỏ trong lối tư duy của bạn, nhưng nó có thể tạo ra một sự thay đổi mạnh mẽ trong nhận thức và hành vi của bạn.

Sau đây là bài viết Happy Live tổng hợp/ biên soạn từ cuốn sách The art and Science of technical analysis. Mong những nội dung đem lại những giá trị hữu ích giúp bạn làm chủ cảm xúc trong quá trình thực hiện những khoản đầu tư của mình.

Happy Live tổng hợp/ biên soạn

Có thể bạn quan tâm

The art an Science of Technical Analysis: Sự kết hợp giữa khoa học và nghệ thuật trong ĐTCK