Trend Following: John W.Henry nhà giao dịch theo xu hướng vĩ đại

John W.Henry không phải là một chuyên gia hô hào dự đoán: “Một số người gọi những gì chúng tôi làm là phân tích kỹ thuật, nhưng chúng tôi chỉ xác định và theo dõi các xu hướng. Giống như nếu bạn ở trong giới thời trang, bạn phải nắm bắt xu hướng hoặc bạn trở nên lỗi thời.

John W.Henry

John W. Henry đã nghỉ hưu để theo đuổi sở thích của mình với tư cách là chủ sở hữu của đội Boston Red Sox và CLB bóng đá Liverpool. Giá trị tài sản ròng hiện tại của ông đạt mức 2.2 tỷ đô la, tất cả đều bắt nguồn từ giao dịch mà có – bởi vì thẳng thắn mà nói, sở hữu các câu lạc bộ này yêu cầu một nguồn vốn lớn. Các bạn hãy đoán xem ông lấy đâu ra tiền để mua? Là từ giao dịch theo xu hướng. Ông có những đánh giá cực kỳ thông tuệ và trường tồn cùng thời gian, và nhà đầu tư sẽ cải thiện tình trạng tài chính của mình bằng cách tìm hiểu sự nghiệp giao dịch của John W. Henry.

Thú vị ở chỗ dữ liệu hiệu suất ban đầu của Dunn Capital và John W. Henry cho thấy họ là những nhà giao dịch theo xu hướng tương tự nhau: Họ cực kỳ năng động. Cả hai gầy dựng cơ nghiệp của mình thành công đến đáng kinh ngạc, dù xuất thân của họ không chính thức gắn liền với Phố Wall. Họ phát triển các hệ thống giao dịch trong những năm 1970, giúp họ kiếm được hàng triệu đô la. Dữ liệu liên quan đến hiệu suất của họ cho thấy cả hai đều giao dịch để thu lợi nhuận tuyệt đối và thường giao dịch theo cùng xu hướng tại cùng một thời điểm.

Henry kịp thời bắt được một số xu hướng rất mạnh mẽ vào thời của ông. Theo như bằng chứng có được, Henry đứng bên phía ngược lại trong vụ sụp đổ Ngân hàng Barings vào năm 1995. Trong cuộc chơi có tổng bằng 0, ông đã thắng được những gì mà Ngân hàng Barings mất (Ngân hàng Barings là ngân hàng thương mại lâu đời nhất nước Anh, phá sản vào năm 1995 do Nick Leeson, giao dịch viên phái sinh. Với các giao dịch đầy rủi ro cao vào Nikkei 225, Leeson đã khiến ngân hàng sụp đổ, mất hơn 2.2 tỷ đô la – Chú thích của người dịch).

Năm 2002, Henry đạt thành tích 40% trong khi NASDAQ cắm đầu giảm điểm Giống với Dunn, chiến lược của ông không thể xem là “năng động” hoặc “giao dịch trong ngày” nhưng khi hệ thống giao dịch với ông rằng “Đến lúc rồi”, ông đạt lợi nhuận kinh thiên động địa với lệnh bán khống. Vậy có năm nào ông thua lỗ không? Có chứ, thỉnh thoảng, nhưng ông bền bỉ trụ lại, và vào năm 2008 khi người khác thua lỗ, ông kiếm được khoản tiền khổng lồ.

Ngoài ra, với tư cách là chủ sở hữu của Boston Red Sox, Henry áp dụng các nguyên lý cơ bản của giao dịch theo xu hướng vào thế giới thể thao: Các suy nghiệm đơn giản để ra quyết định, toán học, thống kê và ứng dụng hệ thống.

DỰ ĐOÁN LÀ VÔ ÍCH

Henry rất thẳng thắng khi bàn về dự đoán:

Tôi không tin tôi là người duy nhất không thể thể dự đoán giá cả tương lai. Không ai có thể đoán trước được điều gì, đặc biệt là các nhà đầu tư. Giá cả dự đoán tương lai chứ không phải nhà đầu tư. Mặc dù vậy, nhà đầu tư hy vọng hoặc tin rằng họ có thể dự đoán tương lai, hoặc ai đó có thể làm được như vậy. Rất nhiều người trong số họ tìm đến bạn để dự đoán chu kỳ kinh tế vĩ mô tiếp theo. Chúng tôi (kinh doanh) dựa vào việc có nhiều nhà đầu tư cho rằng họ có thể dự đoán tương lai, và tôi tin điều đó chính là nguồn lợi nhuận của tin chúng tôi. Tôi chỉ nghĩ đơn giản thế thôi.

Trong đầu tư chẳng có Chén Thánh đâu. Không có cách mỹ mãn nào để bắt được chuyển động giá vàng từ 100 đô la/ ounce lên 800 đô la/ounce (1 ounce khoảng 28.3 gram) – Bill Dunn –

Giao dịch theo xu hướng chủ yếu dựa trên một dữ liệu duy nhất giá cả, nên rất khó để họa nên câu chuyện thực sự đằng sau ý nghĩa của nó. Bao năm qua, Henry luôn có khả năng trình bày rõ ràng và nhất quán cách ông giao dịch cho những ai sẵn sàng lắng nghe sâu.

Ông tạo ra lợi nhuận bằng cách tận dụng việc các nhà giao dịch khác nghĩ họ có thể dự đoán xu hướng của thị trường, nhưng rốt cuộc họ chỉ chuốc lấy thất bại. Henry sẽ kể với bạn ông rất hay thắng phần thua lỗ của những nhà giao dịch mất tiền trong cuộc chơi giao dịch có tổng bằng không này.

TRIẾT HỌC THẾ GIỚI QUAN

Những nhà giao dịch theo xu hướng như Henry không thể phát triển hệ thống giao dịch của bản thân nếu đầu tiên, họ không quyết định thế giới quan của mình là gì. Thông qua kinh nghiệm, học vấn và nghiên cứu, ông lý giải cách thức hoạt động của thị trường trước khi xác định cách thức giao dịch. Ông nhận thấy xu hướng thị trường phổ biến hơn so với mọi người nghĩ, các xu hướng 200 năm trước được giao dịch ra sao thì bây giờ cũng vậy.

Henry đã dành nhiều năm nghiên cứu dữ liệu giá lịch sử từ thế kỷ XVIII và XIX để chứng minh nghiên cứu của mình. Khi giải thích triết lý của mình, ông phân biệt rất rõ ràng về bản chất của nó:

– Xác định xu hướng dài hạn: Hệ thống giao dịch bỏ qua biến động ngắn hạn nó nhằm thu về lợi nhuận vượt trội trong các thị trường có xu hướng lớn. Xu hướng có thể kéo dài vài tháng hoặc vài năm.

– Quy trình đầu tư kỷ luật cao: Phương pháp luận được thiết kế để giảm thiểu việc đưa ra quyết định tùy ý.

– Quản trị rủi ro: Các nhà giao dịch tuân thủ một hệ thống quản trị rủi ro có công thức nghiêm ngặt, bao hàm cả tỷ trọng tham gia thị trường, dự báo cắt lỗ và hướng dẫn cam kết vốn nhằm bảo toàn vốn trong khoảng thời gian không có xu hướng hoặc biến động.

– Đa dạng hóa toàn cầu: Bằng cách tham gia vào hơn 70 thị trường và không tập trung vào một quốc gia hoặc khu vực, họ có thể tiếp cận các cơ hội mà các doanh nghiệp ít đa dạng hóa hơn có thể bỏ lỡ.

Đầu cơ luôn là trò chơi hấp dẫn nhất trên thế giới. Nhưng nó không phải trò chơi dành cho kẻ ngu ngốc, lười biếng về mặt tinh thần, thiếu cân bằng cảm xúc hay những kẻ thích làm giàu nhanh chóng. Họ sẽ ra đi trong nghèo khó. – Jesse Livermore –

Một bộ phận người thiếu am hiểu đánh đồng giao dịch theo xu hướng là phân tích kỹ thuật dự đoán. Henry không phải là một chuyên gia hô hào dự đoán: “Một số người gọi những gì chúng tôi làm là phân tích kỹ thuật, nhưng chúng tôi chỉ xác định và theo dõi các xu hướng. Giống như nếu bạn ở trong giới thời trang, bạn phải nắm bắt xu hướng hoặc bạn trở nên lỗi thời. Nhưng đối với phân tích kỹ thuật, nhà giao dịch theo xu hướng tin rằng thị trường thông minh hơn bất kỳ cá nhân nào tham gia. Trên thực tế, nhà giao dịch theo xu hướng thành công không cố tìm ra lý do tại sao thị trường đi lên hay đi xuống hoặc khi nào nó mới dừng lại”.

Ẩn dụ mà Henry đưa ra về thời trang vượt ra ngoài những so sánh hiển nhiên giữa xu hướng quần áo và xu hướng thị trường. Để luôn thời thượng, bạn không có lựa chọn nào khác ngoài việc chạy theo xu hướng (hay còn gọi là chạy theo mốt). Tương tự như vậy, những nhà giao dịch theo xu hướng không có lựa chọn nào khác ngoài việc phản ứng và đi theo xu hướng, giống như những người bắt xu hướng thời trang từ sớm, những nhà giao dịch theo xu hướng thành công khai thác xu hướng trước khi công chúng đổ vào.

Các nhà giao dịch theo xu hướng sẽ đồng ý với câu nói của H. L. Mencken: “Chúng ta đang ở đây, ngay lúc này. Ngoài hai điều ấy ra, tất cả kiến thức của con người đều vô ích”. Họ hiểu rằng quan tâm đến những gì đang diễn ra trên thị trường từ thời điểm này sang thời điểm khác không phải là một kỹ thuật mà là nền tảng cơ bản.

Khoảnh khắc hiện tại, ở đây, tại giây phút này, là thứ duy nhất có thể đo lường được.

Henry minh chứng quan điểm này trong một giao dịch cà phê: “Mọi yếu tố cơ bản đều tiêu cực: Tổ chức Cà phê Quốc tế không thể thống nhất về gói hỗ trợ giá, nguồn cung cà phê quá dư thừa và giai đoạn đóng băng cà phê (freeze season) đã kết thúc ở Brazil… vậy mà hệ thống của ông lại báo hiệu vị thế mua lớn đến lạ lùng trong cà phê. Ông đặt mua, với 2% danh mục cho giao dịch này. Hệ thống đã đúng. Cà phê tăng lên 2.75 đô la mỗi pound từ 1.32 đô la trong quý cuối cùng của năm, và ông lời được 70%. “Những giao dịch tốt nhất là những giao dịch tôi e ngại nhất. Thị trường biết nhiều hơn tôi”.

NHỮNG ĐIỀU BẠN TƯỞNG MÌNH BIẾT SẼ KHIẾN BẠN GẶP RẮC RỐI

Henry biết những yếu tố phức tạp, khó khăn của giao dịch theo xu hướng không phải bạn phải tinh thông cái gì mà là bạn phải loại bỏ cái gì khỏi quan điểm về thị trường của mình.

Ông nhận xét như sau về lý do phương thức tiếp cận dài hạn có hiệu quả tốt nhất:

“Rất nhiều người nôn nóng muốn hành động khi đối mặt với những chuyển động bất lợi của thị trường. Thông thường người ta ăn gọi đây là “tránh biến động vì họ cho rằng biến động là xấu. Tuy nhiên, tôi thấy việc tránh biến động rốt cuộc lại hạn chế khả năng chúng ta còn trên tàu cho xu hướng dài hạn. Nôn nóng đặt điểm dừng lỗ để bảo vệ lợi nhuận chưa hiện thực hóa lại có cái giá rất đắt bao nhiêu thập kỷ qua. Hệ thống dài hạn không tránh né biến động mà kiên nhẫn ngồi im qua biến động. Điều này làm giảm khả năng ta bị đẩy ra khỏi một vị thế đang nằm giữa chuyển động giá lớn trong dài hạn”.

Ông nhận xét như sau về cổ phiếu: “Tư duy hiện nay cho rằng 200 năm qua, cổ phiếu cho hiệu suất vượt trội hơn những công cụ khác. Điều này có thể không còn chuẩn trong 25 năm tới. Nhưng ở năm 2000, bạn không thể thuyết phục bất cứ ai từ bỏ niềm tin rằng hiệu suất 200 năm thế kia thì giá cổ phiếu sẽ còn tiếp tục tăng lên trời. Hiện tại, người ta tin vào dữ liệu hỗ trợ tăng trưởng không thể tránh khỏi của giá cổ phiếu trong bối cảnh mới hoặc kinh tế mới. Nhưng họ sẽ học được một điều mới mẻ: Thị trường gấu là không thể tránh khỏi”.

Mặc dù trình bày rất nhiều về việc tránh đưa ra dự đoán, ở đây, Henry lại đưa ra dự đoán. Ông dự đoán cổ phiếu không thể tăng giá mãi vì cuối cùng rồi thì xu hướng sẽ đảo chiều. Ông cũng chỉ ra rằng với tư cách là nhà giao dịch theo xu hướng, ông luôn trong tâm thế sẵn sàng hành động và chốt lời (ông đã làm như vậy lúc thị trường sụp đổ vào tháng 10 năm 2008).

BẮT ĐẦU VỚI NGHIÊN CỨU

Henry có tầm ảnh hưởng đến rất nhiều nhà giao dịch. Một trong những cộng sự cũ của ông đã trình bày những quan sát sau trong tài liệu giới thiệu công ty mới:

– Về bản chất, khung thời gian của hệ thống giao dịch là dài hạn, với phần lớn các giao dịch sinh lời dài hơn 6 tuần, thậm chí một số kéo dài vài tháng.

– Hệ thống giữ trung lập trong thị trường cho đến khi tín hiệu mở vị thế xuất hiện.

– Nếu thị trường giữ trung lập trong nhiều tháng cũng chẳng có gì lạ, phải chờ giá đạt đến mức đảm bảo cho vị thế mua hoặc bán.

– Hệ thống bao hàm các mức rủi ro giao dịch ban đầu được xác định trước. Nếu giao dịch mới nhanh chóng chuyển sang lỗ, các thông số kiểm soát rủi ro áp dụng cho mọi giao dịch sẽ buộc đóng vị thế khi giá chạm mức cắt lỗ đặt trước. Trong những tình huống như vậy, giao dịch có khi chỉ kéo dài mỗi một ngày.

Cũng chính cộng sự này đã tham gia một hội thảo lúc còn làm việc tại công ty của Henry. Hội nghị ít người tham dự, và tương tự như trong các buổi nói chuyện với nhóm ít cử tọa, cuộc trò chuyện trở nên thân tình hơn và tiết lộ nhiều thứ hơn:

Mỗi năm Fed chỉ họp vài lần nhất định; nhưng nó sẽ giúp chúng ta suy ra phương hướng của lãi suất và giúp chúng ta quản trị rủi ro hàng ngày. Làm thế nào để quản trị rủi ro trong các thị trường chuyển động 24 giờ một ngày, khi các yếu tố đầu vào cơ bản không xuất hiện thường xuyên? Trong thị trường ngũ cốc, báo cáo về mùa vụ khá hạn chế, thông tin về lực cầu thì ghi nhận độ trễ đáng kể, lắm lúc còn không có. Dưới những điều kiện này, cách tiếp cận đơn giản như đi theo giá cả, có thể tốt hơn.- Mark S. Rzepczynski –

“Chúng tôi nhận thức rất rõ về các xu hướng đã diễn ra trong 20 năm qua và chúng tôi rất tò mò muốn biết liệu có phải chúng tôi đang ở trong giai đoạn của thế kỷ mà giao dịch theo xu hướng có hiệu quả đó hay không? Chúng tôi chỉ may mắn bước vào ngành này khi thị trường đang có xu hướng trong một hoặc hai thập kỷ qua. Chúng tôi đã lần lại những năm 1800 và xem xét lãi suất, biến động tiền tệ, giá ngũ cốc để xem liệu có nhiều biến động trong thời đại mà hầu hết mọi người không biết nhiều như thập kỷ vừa qua hay không. Chúng tôi nhẹ nhõm và không kém phần ngạc nhiên khi phát hiện ra ngày trước cũng có rất nhiều xu hướng, tiền tệ, lãi suất, giá ngũ cốc những năm 1800 cũng tương tự như tình hình thật kỷ vừa qua. Một lần nữa, chúng tôi nhận thấy xu hướng tương chúng tôi: Đa dạng hóa hoàn toàn và không thay đổi hệ thống của mình bất kỳ khi nào”.

Ông bổ sung:

“Chúng tôi đã dành hàng giờ đồng hồ đóng đô trong kho lưu trữ thư viện trường đại học. Chúng tôi photocopy dữ liệu giá của ngũ cốc, lãi suất, bản in còn nóng đến độ bỏng cả tay – không chỉ ở Mỹ mà còn trên toàn thế giới. Chúng tôi xem xét cả lãi suất nước ngoài khoảng thời gian đó. Nhiều tài liệu rất sơ sài, nhưng đủ cho chúng tôi biết biến động ngày trước cũng tương tự bây giờ”.

Không phải lúc nào ta cũng có thể tận dụng một khoảng thời gian cụ thể. Nhưng trong một thế giới bất định, có lẽ triết lý đầu tư có lý nhất là giao dịch theo xu hướng, nếu bạn nghiên cứu kỹ bản chất của nó. Giao dịch theo xu hướng bao hàm mua cao và bán thấp. Nhưng xu hướng là phần thực tế căn bản, không thể tách rời thực tế trong cuộc sống. Làm thế nào có thể mua cao bán thấp (buy high and sell loos – nghĩa là mua ở vùng cao, bán khi mất xu hướng – Chú thích của người dịch) và thành công trong hai thập kỷ trừ khi bản chất cơ bản của thị trường là có xu hướng? Ngoài ra, tôi đã chứng kiến năm này qua năm khác, những cá nhân xuất sắc mua thấp bán cao thành công trong một thời gian rồi phá sản vì họ nghĩ rằng họ hiểu tại sao một công cụ đầu tư nhất định lại phải hoạt động theo logic cá nhân của họ. – John W. Henry –

Nó làm tôi nhớ đến phân cảnh trong Phù thuỷ xứ Oz khi Toto kéo rèm ra để tiết lộ cách phù thuỷ làm phép. Rõ ràng là không có bí thuật hay chiến lược ẩn giấu nào. Không có lối tắt, tựa hồ cuộc chiến dông dài và khó nhọc trong thư viện nghiên cứu, chúng tôi là những người lính chỉ được trang bị một máy photocopy để ghi nhớ lịch sử giá.

Nhiều năm sau, tôi được truyền cảm hứng để tự tay thực hiện nghiên cứu giá. Mục tiêu của tôi lúc này không phải là sử dụng dữ liệu giá trong hệ thống giao dịch mà là để xem thị trường ít thay đổi như thế nào. Một trong những địa điểm tốt nhất để nghiên cứu dữ liệu thị trường lịch sử trên báo và tạp chí hơn 100 năm trước là Thư viện Nông nghiệp Quốc gia Mỹ. Đừng thấy từ“nông nghiệp” mà hiểu sai. Bạn có thể xem hàng dãy báo chí tại thư viện này và dành hàng giờ nghiền ngẫm các tạp chí từ những năm 1800. Giống công ty của Henry, qua nhiều tuần nghiên cứu, tôi phát hiện thị trường ngày xưa cũng giống như bây giờ.

PHỎNG VẤN

Nhiều năm trước, tôi đã có cơ hội nghe Henry chia sẻ trực tiếp tại tiệc tối ở Bộ phận Nghiên cứu FIA thuộc thành phố New York. Lúc đó là vài tháng sau khi Ngân hàng Barings sụp đổ. Trong phần hỏi đáp, Henry đã tiết lộ đặc điểm mà mọi nhà giao dịch theo xu hướng thành công đều có. Ông từ chối lãng phí thời gian để thảo luận về các yếu tố cơ bản và đưa ra đánh giá về bản chất của sự thay đổi như sau:

MC: Câu hỏi mà các nhà giao dịch thường xuyên đặt ra là “Ông có cho rằng thị trường đã thay đổi không?”.

Henry: Câu hỏi ấy luôn xuất hiện khi nào thua lỗ, đặc biệt là lỗ kéo dài. Thực ra tôi đã nghe câu này lúc tôi bắt đầu sự nghiệp của mình cách đây 14 năm. Người ta lo lắng liệu “Tiền có đang đổ vô tội vạ vào giao dịch theo xu hướng không?”. Anh đừng cười, tôi còn có cả bằng chứng trên giấy trắng mực đen đây này. Cảm nhận của tôi là thị trường luôn thay đổi. Nhưng nếu anh có triết lý cơ bản đúng đắn, anh sẽ có thể tận dụng thay đổi đó dù ít dù nhiều. Điều này cũng tương tự với việc áp dụng các nguyên tắc kinh doanh tốt, đúng đắn – dù cho thế giới đang thay đổi chăng nữa, nó cũng không làm bạn tổn hại nếu nguyên tắc của bạn có thể thích ứng. Đúng là thị trường đã thay đổi. Nhưng đó là điều ta có thể lường trước và đó là điều tốt.

Khán giả nữ: John, ông nổi danh vì tinh thần kỷ luật. Ông tạo ra điều đó như thế nào và làm cách nào để duy trì?

Henry: Chà, cô tạo ra kỷ luật bằng cách có một chiến lược cô thực sự tin tưởng. Nếu cô thực sự tin vào chiến lược của mình, cô sẽ có kỷ luật. Nói cách khác, nếu cô không tin vào chiến lược của mình, nếu cô không làm bài tập nghiêm túc và không đưa ra những giả định cô có thể bám trụ khi đối mặt với những giai đoạn khó khăn, thì vô ích. Nếu thực sự tự tin vào những gì mình đang làm, cô không đòi hỏi quá nhiều kỷ luật đâu.

Khán giả nam: Tôi muốn biết liệu hệ thống của ông có phải thuần 1 hộp đen (ý nói về một bí mật hoặc Chén Thánh – Chú thích của người dịch) hay không?

Henry: Chúng tôi không sử dụng hệ thống hộp đen. Tôi biết mọi người gọi kỹ thuật giao dịch theo xu hướng là hộp đen, nhưng thực sự đây là một triết lý giao dịch. Triết lý của chúng tôi là đi theo xu hướng ẩn chứa lợi nhuận. Tôi biết nhiều cố vấn giao dịch hàng hóa CTA đã tham gia thị trường lâu đời hơn tôi và tin giao dịch theo xu hướng: Bill Dunn, Millburn và nhiều người khác có hiệu quả khá tốt trong 20 đến 30 năm qua. Nhiều năm như thế thì tôi không nghĩ đó là may mắn.

Leda Braga, nữ giao dịch theo xu hướng thành công nhất hiện nay, mở rộng quan điểm trước đó của Henry bằng một thông điệp trường tồn cùng thời gian: “Chúng tôi thực ra là hộp trắng, màu trắng của tâm trí. Chúng tôi hoàn toàn biết thích nghi. Nếu bạn là một quỹ hưu trí với các khoản nợ dài hạn, bạn muốn có đảm bảo rằng tình hình kinh doanh của mình bền vững. Ngành kinh doanh quỹ hưu trí có nhiều người rất tài năng, nhưng họ rồi cũng nghỉ hưu. Điều chúng tôi làm, nỗ lực trình bày rõ ràng quá trình đầu tư qua thuật toán, phương trình, mã code, có nghĩa là tài sản trí tuệ tự thân tồn tại. Dù mai tôi biến mất thì nó vẫn ổn”.

Lưu ý thêm, điều mà văn bản của John W. Henry không thể tái hiện trên giấy là phản ứng của khán giả. Tôi nhớ mình đã đưa mắt nhìn đoàn người hâm mộ Henry đổ vào dãy phòng khách sạn Phố Wall và tự nhủ, “Mọi người trong căn phòng này muốn xem cá tính của Henry – không thua kém gì ngôi sao nhạc rock – thay vì biết ông làm gì để kiếm tiền”.

THAY ĐỔI ĐƯỢC XEM TRỌNG THÁI QUÁ

Nhiều năm qua, Henry luôn công khai trình bày quan điểm của mình. Ví dụ, buổi thuyết trình ở Geneva, Thụy Sĩ của ông có thể xem là khóa học giao dịch theo xu hướng cho những ai sẵn sàng tiếp nhận thông điệp: “Lần đầu tiên chúng tôi giao dịch theo chương trình vào năm 1981, sau một quá trình nghiên cứu kỹ lưỡng nhiều khía cạnh thực tiễn của triết lý cơ bản về yếu tố thúc đẩy thị trường. Hóa ra hệ thống tôi thiết kế ngày ấy là một hệ giao dịch theo xu hướng, nhưng thế giới khi đó khác một trời một vực so với ngày nay. Tuy nhiên, phương thức trên – một hệ thống toán và máy – không hề thay đổi chút nào. Đến nay, hệ thống vẫn tiếp tục thành công dù hầu như không có thay đổi nào trong 18 năm qua”.

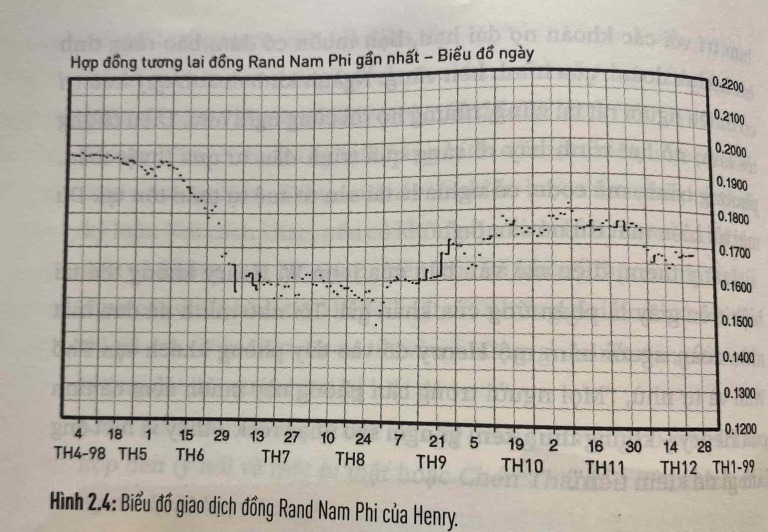

Tôi không thể nào không chú ý đến thông điệp bất di bất dịch mà cả Dunn, Henry và nhiều nhà giao dịch theo xu hướng khác nhắc đi nhắc lại: “Chúng tôi không thay đổi hệ thống của mình”. Hãy xem xét ví dụ về xu hướng thành công của Henry như sau (xem Hình 2.4): “Chúng tôi vào vị thế khoảng tháng 3 hoặc tháng 4 năm 1998 bằng đồng Rand Nam Phi, bán khống (đồ thị như dưới đây; đây là đồng đô la tăng giá so với đồng Rand). Bạn có thể thấy thời gian hình thành rất dài và nếu kiên nhẫn, bạn có thể thu được khoản lãi khổng lồ, đặc biệt nếu bạn không đặt mục tiêu lợi nhuận (ý nói mục tiêu chốt lời (take profit) hay mục tiêu lợi nhuận (profit objectives) – Chú thích của người dịch)”.

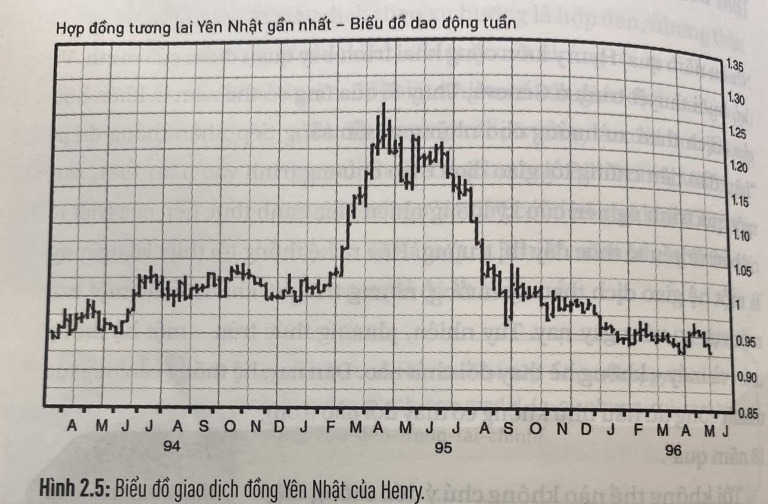

Ngoài ra, Henry cũng thành công trong giao dịch để đời với đồng Yên Nhật trong Hình 2.5. Henry kết luận: “Bạn có thể thấy trong chuyển động lớn này, khi đô la/Yên đi từ 100 về 80 trong tháng, chúng tôi thu lợi nhuận 11% chỉ bằng đồng Yên Nhật trong quý đó”.

MẶC KỆ FED

Phản ứng thái quá với các thông báo của Fed là một phần cuộc sống ở Phố Wall. Nhiều chuyên gia xem tuyên bố của Fed như lời vàng ý ngọc và hành động theo chúng ngay cả khi chẳng có cách nào để hiểu ý nghĩa của chúng là gì. Và liệu có hợp lý khi lo lắng về hành động của Fed không nếu không có cách nào để giải mã nó? Theo hiểu biết của tôi, Fed chưa bao giờ đưa ra bất kỳ tuyên bố nào để bạn vin vào và đưa ra quyết định “Mua 10,000 cổ phiếu GOOG lúc này và bán lúc kia”.

Hệ thống giao dịch theo xu hướng của Henry chưa bao giờ căn cứ vào các tuyên bố của Fed: “Tôi biết khi Fed nâng lãi suất lần đầu sau nhiều tháng hạ lãi suất, bạn sẽ không thấy họ lại đi giảm lãi suất ngay ngày hôm sau. Và họ không nâng lãi suất rồi vài ngày hoặc vài tuần sau lại hạ xuống. Họ nâng, nâng, nâng, nâng… (tạm ngừng)… rồi tiếp tục nâng, nâng, nâng. Sau đó khi đã hạ lãi suất, họ không hết nâng, rồi lại hạ, nâng, rồi hạ. Mà họ cứ hạ, hạ, hạ thấp hơn nữa. Xu hướng thường tồn tại, cho dù đó là dòng vốn hay lãi suất… nếu bạn có đủ kỷ luật hoặc nếu bạn chỉ giao dịch một vài thị trường, bạn không cần máy tính để giao dịch theo cách này.” Henry biết tâm trí con người tạo ra lo lắng bằng cách hình dung ra những viễn cảnh thị trường tồi tệ hết sức. Ông tập trung vào hiện tại, vào những gì có thể kiểm soát – tức hệ thống của ông. Thái độ đối phó với Fed không bao giờ thay đổi, bất kể ai tham gia trò chơi.

Happy Live team tổng hợp/Trend Following