Peter Brandt: Người kiếm tiền suốt 50 năm từ thị trường tài chính, chỉ bằng việc đọc mẫu hình biểu đồ

Peter Brandt là một nhà giao dịch huyền thoại với sự nghiệp gần 50 năm, nổi tiếng không chỉ vì lợi nhuận khủng mà còn bởi hành trình từ kẻ thất bại trở thành “phù thủy tài chính”, với câu chuyện về việc vượt qua phá sản, học hỏi từ sai lầm, tự phát triển phương pháp giao dịch theo mẫu hình biểu đồ (chart patterns), và triết lý “giao dịch là nghệ thuật” đòi hỏi kỷ luật, kiên nhẫn và tự tha thứ, truyền cảm hứng cho nhà đầu tư bằng kinh nghiệm thực chiến, bài học từ những thất bại ban đầu.

Peter Brandt là ai?

Ít ai biết sự nghiệp của Peter Brandt không bắt đầu từ thị trường tài chính. Trước thập niên 1970, ông là giám đốc quảng cáo tại một agency nằm trong top 5 toàn cầu, từng làm việc trong các chiến dịch lớn cho McDonald’s hay Campbell’s.

Tuy nhiên, vào đầu thập niên 1970, khi kinh tế Mỹ trải qua lạm phát cao khiến thị trường hàng hóa bùng nổ, Peter Brandt bị thu hút bởi bầu không khí sôi động tại Sàn giao dịch Chicago. Không có nền tảng tài chính, nhưng niềm đam mê mới đã khiến ông rẽ hướng hoàn toàn.

Ông bắt đầu sự nghiệp tại Conti Commodities với vai trò môi giới hàng hóa. Nhưng con đường không trải hoa hồng: Brandt thừa nhận ông đã phá nát vài tài khoản giao dịch trong những năm đầu tiên vì thiếu phương pháp, thiếu kỷ luật và quá tự tin vào trực giác, sai lầm phổ biến với hầu hết người mới tham gia thị trường.

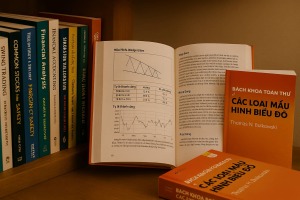

Cột mốc thay đổi sự nghiệp của Peter Brandt đến một cách tình cờ khi một người bạn giới thiệu cho ông cuốn sách “Technical Analysis of Stock Trends” của Edwards và Magee, nền tảng kinh điển của phân tích mẫu hình giá. Brandt nói rằng cuốn sách như “đặt kính hiển vi vào thị trường”, giúp ông hiểu cấu trúc hành vi giá và các điểm phá vỡ, nơi mà xu hướng thật sự lộ diện.

Dựa trên khung lý thuyết này, Brandt dần xây dựng chiến lược giao dịch của riêng mình: tìm kiếm các mẫu hình rõ ràng, đặc biệt là những mẫu hình có biên ngang giúp dễ xác định khả năng thành công thất bại. Với ông, giao dịch chỉ nên được triển khai khi mẫu hình đủ “sạch”, đủ rõ ràng để nhà giao dịch có thể lượng hóa vị thế, đặt lệnh dừng lỗ chặt chẽ và giới hạn rủi ro ngay từ đầu.

Một trong những trụ cột của chiến lược Brandt là kỷ luật quản trị vốn. Ông hiếm khi để rủi ro vượt quá 0,5% vốn chủ sở hữu cho mỗi lệnh, một ngưỡng phòng thủ giúp ông tồn tại qua hàng thập kỷ biến động của thị trường hàng hóa, tiền tệ và gần đây là tiền điện tử.

Brandt tin rằng biểu đồ là ngôn ngữ thuần túy nhất của thị trường, và công việc của trader là phản hồi lại các tín hiệu khách quan từ giá, chứ không phải suy đoán hay cố gắng trở thành nhà tiên tri.

Triết lý “Giao dịch không dự đoán”

– Thay vì “Tôi nghĩ giá sẽ tăng”: Ông chờ đợi dấu hiệu rõ ràng trên biểu đồ rằng giá đang thực sự tăng, ví dụ như một thanh nến đóng cửa vững chắc bên trên vùng kháng cự quan trọng, kèm theo khối lượng giao dịch tăng vọt.

– Loại bỏ cái tôi: Sự xác nhận giúp loại bỏ cảm xúc và cái tôi cá nhân ra khỏi giao dịch. Brandt không cần đúng ngay từ đầu; ông chỉ cần đúng khi thị trường đã minh chứng cho giả thuyết của ông. Quá trình này biến giao dịch từ một hành động dựa trên ý kiến chủ quan thành một hành động dựa trên bằng chứng khách quan.

Sự khác biệt cốt lõi: Trader dự đoán vs. Trader phản ứng

Sự phân biệt giữa hai trường phái này chính là ranh giới giữa thua lỗ triền miên và lợi nhuận bền vững:

| Đặc điểm | Trader dự đoán (Speculator) | Trader phản ứng (Peter Brandt) |

| Tâm lý | Cảm tính, cố gắng “bắt đỉnh/đáy”, sợ bỏ lỡ cơ hội (FOMO). | Lý trí, kiên nhẫn chờ đợi, chấp nhận bỏ lỡ các lệnh không rõ ràng. |

| Căn cứ vào lệnh | Dựa trên tin tức, ý kiến chuyên gia, cảm giác cá nhân. | Dựa trên sự phá vỡ (Breakout) rõ ràng của các mẫu hình cổ điển. |

| Quản trị rủi ro | Thường gồng lỗ, đặt dừng lỗ cảm tính hoặc không có. | Cắt lỗ tức thì khi giả thuyết sai, R:R luôn dương (>1:3). |

| Mục tiêu | Đúng thật nhiều lệnh, khoe các lệnh thắng. | Tồn tại lâu dài trên thị trường, tối ưu hóa lợi nhuận ròng. |

Peter Brandt là một “Trader phản ứng” điển hình. Ông không đi trước thị trường, ông đi cùng thị trường. Triết lý này cho phép ông duy trì sự bình an trong tâm trí và kỷ luật thép trong hành động, thứ mà “Trader dự đoán” hiếm khi đạt được.

“Vũ khí” tối thượng: Các mẫu hình biểu đồ cổ điển

Trong bối cảnh thị trường tài chính ngày nay, phương pháp của Peter Brandt nhắc lại một điều tưởng chừng cũ kỹ nhưng vô cùng đúng đắn: thị trường luôn thay đổi, nhưng hành vi con người thì không. Khi tâm lý đám đông còn tạo ra sợ hãi, tham lam và những chu kỳ lặp lại, những mẫu hình giá cổ điển vẫn còn chỗ đứng.

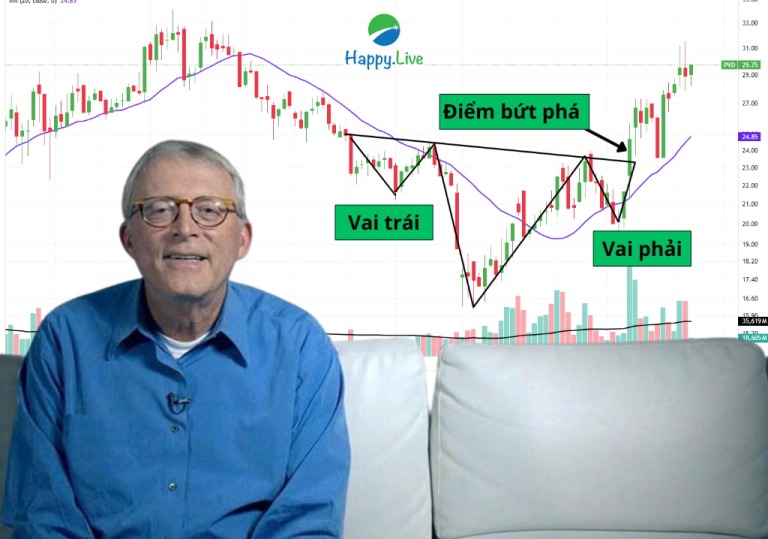

1. Mẫu hình Vai đầu Vai ở Đáy – Đảo chiều tăng giá

– Vai trái (Left Shoulder): Giá giảm xuống một đáy mới (trong một xu hướng giảm hiện tại) rồi hồi phục nhẹ.

– Đầu (Head): Sau đợt hồi phục của vai trái, giá giảm mạnh hơn tạo thành một đáy thấp hơn hẳn so với vai trái, sau đó bật tăng trở lại.

– Vai phải (Right Shoulder): Giá giảm một lần nữa nhưng không thể vượt qua mức thấp của “Đầu”. Đáy này thường có độ sâu tương đương với vai trái.

– Đường cổ (Neckline): Là đường kháng cự nối các đỉnh hồi phục giữa các vai và đầu. Mẫu hình chỉ được xác nhận khi giá phá vỡ (breakout) lên trên đường này.

Số liệu thống kê trong bộ sách bách khoa toàn thư mẫu hình biểu đồ: Thomas Bulkwsoki đã tìm thấy 3.832 mẫu hình trong 1.036 cổ phiếu từ tháng 7/năm 1991 đến tháng 2/2019

Tóm tắt kết quả: Kịch bản đột phá đi lên

| Thị trường giá lên | Thị trường giá xuống | |

| Đảo chiều hoặc tiếp diễn | Đảo chiều tăng giá dài hạn | Đảo chiều tăng giá trung hạn |

| Xếp hạng hiệu suất | 13 trên 39 | 10 trên 20 |

| Tỷ lệ thất bại hòa vốn | 11% | 9% |

| Mức tăng trung bình | 45% | 28% |

| Xu hướng thanh khoản | giảm | giảm |

| Tỷ lệ xuất hiện điều chỉnh | 65% | 66% |

| Tỷ lệ đạt mục tiêu giá | 71% | 51% |

Xếp hạng Hiệu suất Cao (#13/39): Bạn đang sử dụng một trong những công cụ mạnh nhất (Top 1/3) để tìm kiếm lợi nhuận khi thị trường chung đang tăng trưởng.

Tỷ lệ Thất bại Hòa vốn cực thấp (chỉ 11%): Cứ 100 lần giao dịch theo mẫu hình này, 89 lần bạn sẽ thấy giá đi đúng hướng và tăng ít nhất 5%. Đây là tỷ lệ thành công mang lại sự tự tin cho điểm vào lệnh.

Mức Tăng Trung bình hấp dẫn (45%): Khi thắng, phần thưởng (reward) rất lớn. Bạn có thể kỳ vọng mức lợi nhuận gần một nửa giá trị đầu tư cho mỗi giao dịch thành công.

Tỷ lệ Xuất hiện Điều chỉnh cao (65%): Sau khi bứt phá, giá thường có xu hướng “test lại” vùng kháng cự cũ. Nếu thấy giá “quay đầu” nhẹ sau khi mua, đừng hoảng loạn hay bán non. Đó là rung lắc bình thường, giúp loại bỏ nhà đầu tư yếu bóng vía trước khi giá tăng mạnh tiếp.

Tỷ lệ Đạt Mục tiêu giá cao (71%): Hơn 2/3 số lần, giá sẽ chạm đến mục tiêu lợi nhuận đã định. Hãy tin tưởng vào mục tiêu giá dựa trên công thức của Bulkowski để tối ưu hóa lợi nhuận, tránh chốt lời quá sớm vì sợ hãi.

2. Mẫu hình Vai đầu Vai ở đỉnh – Đảo chiều xu hướng tăng

– Vai trái (Left Shoulder): Giá tăng lên một đỉnh mới (trong một xu hướng tăng hiện tại) rồi giảm xuống tạo thành một đáy tạm thời.

– Đầu (Head): Sau đợt giảm của vai trái, giá tăng mạnh hơn tạo thành một đỉnh cao hơn hẳn so với vai trái, sau đó giảm trở lại mức đáy tạm thời trước đó.

– Vai phải (Right Shoulder): Giá tăng một lần nữa nhưng không thể vượt qua mức cao của “Đầu”. Đỉnh này thường có độ cao tương đương với vai trái.

– Đường cổ (Neckline): Là đường hỗ trợ nối các đáy tạm thời giữa các vai và đầu. Mẫu hình chỉ được xác nhận khi giá phá vỡ (breakdown) xuống dưới đường này, báo hiệu sự suy yếu của phe mua và sự bắt đầu của một xu hướng giảm.

Số liệu thống kê trong bộ sách bách khoa toàn thư mẫu hình biểu đồ: Thomas Bulkwsoki đã tìm thấy 3.577 mẫu hình trong 1.067 cổ phiếu từ tháng 7/năm 1991 đến tháng 2/2018

Tóm tắt kết quả: Kịch bản đột phá đi xuống

| Thị trường giá lên | Thị trường giá xuống | |

| Đảo chiều hoặc tiếp diễn | Đảo chiều giảm giá dài hạn | Đảo chiều giảm giá dài hạn |

| Xếp hạng hiệu suất | 9 trên 36 | 4 trên 19 |

| Tỷ lệ thất bại hòa vốn | 19% | 5% |

| Mức tăng trung bình | 16% | 24% |

| Xu hướng thanh khoản | giảm | giảm |

| Tỷ lệ xuất hiện điều chỉnh | 68% | 67% |

| Tỷ lệ đạt mục tiêu giá | 51% | 55% |

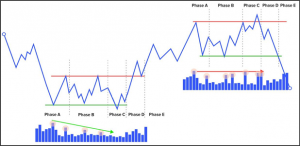

3. Mẫu hình đỉnh chữ nhật

– Xu hướng trước: Phải có một xu hướng tăng rõ ràng trước đó.

– Vùng đi ngang (Hộp): Giá bắt đầu di chuyển qua lại giữa hai đường nằm ngang

– Đường kháng cự: Nối các đỉnh gần như bằng nhau.

– Đường hỗ trợ: Nối các đáy gần như bằng nhau.

– Hướng đột phá: Có thể đột phá cả hai hướng. Giá đóng cửa bên ngoài ranh giới đường xu hướng là tín hiệu đột phá

Số liệu thống kê trong bộ sách bách khoa toàn thư mẫu hình biểu đồ: Thomas Bulkwsoki đã tìm thấy 1.804 mẫu hình trong 732 cổ phiếu từ tháng 7/năm 1991 đến tháng 2/2018.

Đột phá đi lên

| Thị trường giá lên | Thị trường giá xuống | |

| Đảo chiều hoặc tiếp diễn | Tiếp diễn tăng giá dài hạn | Tiếp diễn tăng giá ngắn hạn |

| Xếp hạng hiệu suất | 4 trên 39 | 16 trên 20 |

| Tỷ lệ thất bại hòa vốn | 15% | 15% |

| Mức tăng trung bình | 51% | 24% |

| Xu hướng thanh khoản | giảm | giảm |

| Tỷ lệ xuất hiện điều chỉnh | 66% | 70% |

| Tỷ lệ đạt mục tiêu giá | 78% | 60% |

Đột phá đi xuống

| Thị trường giá lên | |

| Đảo chiều hoặc tiếp diễn | Đảo chiều giảm giá ngắn hạn |

| Xếp hạng hiệu suất | 32 trên 36 |

| Tỷ lệ thất bại hòa vốn | 34% |

| Mức tăng trung bình | 13% |

| Xu hướng thanh khoản | Giảm |

| Tỷ lệ xuất hiện hồi phục | 64% |

| Tỷ lệ đạt mục tiêu giá | 54% |

4. Mẫu hình tam giác cân

Tam giác cân thể hiện trạng thái tạm dừng của xu hướng hoặc sự cân bằng tạm thời giữa phe mua và phe bán. Đây là mẫu hình lưỡng tính, có nghĩa là giá có thể bứt phá (breakout) theo bất kỳ hướng nào. Thông thường, xác suất cao là giá sẽ tiếp diễn xu hướng chính trước đó.

– Cấu trúc hai đường xu hướng: Gồm một đường kháng cự dốc xuống nối các đỉnh và một đường hỗ trợ dốc lên nối các đáy. Hai đường này phải có độ nghiêng tương đối đối xứng nhau và hội tụ tại một điểm phía bên phải.

– Các đỉnh và đáy: Giá tạo ra các đỉnh thấp dần (Lower Highs) và các đáy cao dần (Higher Lows).

– Số điểm chạm: Cần ít nhất 3 đỉnh và 2 đáy (tổng cộng 5 điểm chạm) để hình thành các đường xu hướng.

– Khối lượng giao dịch (Volume): Thường giảm dần từ trái sang phải khi giá tiến về phía đỉnh tam giác, cho thấy sự do dự của cả hai phe.

Đột phá đi lên

| Thị trường giá lên | Thị trường giá xuống | |

| Đảo chiều hoặc tiếp diễn | Tiếp diễn tăng giá trung hạn | Tiếp diễn tăng giá ngắn hạn |

| Xếp hạng hiệu suất | 36 trên 39 | 13 trên 20 |

| Tỷ lệ thất bại hòa vốn | 25% | 23% |

| Mức tăng trung bình | 34% | 26% |

| Xu hướng thanh khoản | giảm | giảm |

| Tỷ lệ xuất hiện điều chỉnh | 62% | 65% |

| Tỷ lệ đạt mục tiêu giá | 58% | 36% |

Đột phá đi xuống

| Thị trường giá lên | Thị trường giá xuống | |

| Đảo chiều hoặc tiếp diễn | Đảo chiều giảm giá ngắn hạn | Tiếp diễn giảm giá ngắn hạn |

| Xếp hạng hiệu suất | 34 trên 36 | 17 trên 19 |

| Tỷ lệ thất bại hòa vốn | 37% | 19% |

| Mức tăng trung bình | 12% | 19% |

| Xu hướng thanh khoản | giảm | giảm |

| Tỷ lệ xuất hiện điều chỉnh | 65% | 67% |

| Tỷ lệ đạt mục tiêu giá | 36% | 39% |

Từ kinh nghiệm của Brandt đến bộ “Bách khoa toàn thư” của Bulkowski

– Hệ thống hóa hơn 70 mẫu hình biểu đồ từ cơ bản đến nâng cao.

– Bảng thống kê hiệu suất chi tiết: Giúp bạn biết rõ xác suất thắng của từng mô hình trước khi đặt lệnh.

– Hướng dẫn điểm mua/bán tối ưu: Dựa trên các dữ liệu lịch sử đã được kiểm chứng.