Bị cuốn vào vòng xoáy khủng hoảng – Trải nghiệm chiến trường phố Wall nhuốm đỏ của Guy Spier

Những nhà đầu tư giá trị thường tự hào về khả năng mua vào khi thị trường sụp đổ. Chúng ta thích nghĩ rằng chúng ta sở hữu sự điềm tĩnh, quả cảm và sức mạnh – đấy là chưa nhắc đến sự minh mẫn và hiểu biết – để hành động theo lý trí khi mọi người đang chìm trong cơn hoảng loạn. Nhưng điều gì thực sự xảy ra khi thị trường sụp đổ và phố Wall chìm trong bể máu?

(*) Bài viết được trích từ sách “Lột Xác Để Trở Thành Nhà Đầu Tư Giá Trị“ – Guy Spier. (Đặt sách tại đây)

Vào năm 2008-2009 khi giới tài chính đặt bước chân vào khoảng không, tôi nhận ra mọi thứ không phải lúc nào cũng đi theo đúng quỹ đạo. Cả tôi và quỹ của tôi bị cuốn vào vòng xoáy khủng hoảng ấy. Như Warren Bufett từng nói, nếu bạn không sợ, bạn đang không tập trung. Tề với Chúa, là tôi đã sợ chết khiếp.

Trải nghiệm về cuộc khủng hoảng đau đớn đến nỗi tôi thậm chí thấy khó mà viết về nó một cách hoàn toàn trung thực và thẳng thắn. Đây không phải một quyết định có ý thức. Có những ký ức từ giai đoạn đó tôi đã đè nén đi vì đó là những ký ức quá đau đớn để đối mặt lần nữa. William Green, người bạn và cổ đông đã giúp tôi viết quyển sách này, vừa nhắc đến một cuộc gọi giữa chúng tôi vào thời ấy. Khi ấy tôi nói một cách nửa đùa nửa thật, “Máu nhuộm hết văn phòng rồi”. Tôi không nhớ chút gì về câu nói này. Tuy nhiên, vẫn có những khoảnh khắc từ thời ấy thật khó mà quên được dù tôi rất muốn quên bẵng chúng đi.

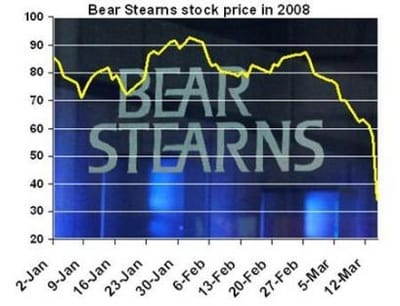

Một trong những thời khắc tệ hại nhất đến khi tờ tạp chí Financial Times được giao đến vào một buổi sáng tháng Ba năm 2008. Trong bữa sáng, tôi đọc trang đầu rằng Bear Stearns đang trên đà khánh kiệt. Quỹ của tôi là một khách hàng môi giới của Bear Stearns, và công ty này nắm tất cả tài sản của chúng tôi nằm trong nhiều tài khoản. Tôi nhớ vợ tôi, Lory, đã nổi trận lôi đình vì tôi quá xao nhãng và hoàn toàn không quan tâm đến gia đình. Tôi xoay sang cô và nói: “Em không hiểu sao? Tiền của Aquamarine tất thảy đều nằm trong Bear Stearns. Ngày mai ta có thể mất sạch sành sanh đấy”.

Cuối tuần ấy, tôi hầu như là ở luôn tại văn phòng, tìm kiếm tên các chuyên gia có thể tư vấn tôi nên làm gì để cứu vãn quỹ nếu Bear Stearns phá sản.

Tôi cần biết điều gì có thể xảy ra với các tài khoản của chúng tôi, có khả năng nào các tài khoản này bị phong tỏa trong nhiều năm trong khi ủy ban phá sản đào bới tàn tích còn lại của công ty hay không.

Là một nhà đầu tư bảo thủ, ghét rủi ro, tôi đã chủ định để toàn bộ chứng khoán của chúng tôi trong các tài khoản tiền mặt của Bear Stearns để quỹ có thể toàn quyền nắm giữ. Tôi biết mượn tiền và đầu tư dựa trên margin có thể trở thành thảm họa vì một công ty môi giới có thể nắm quyền kiểm soát tài sản trong một tài khoản margin và bán chúng ở thời điểm tệ hại nhất. Đây chính xác là điều đã xảy ra nhiều năm trước với quỹ Long-Term Capital Management.

Tôi đã điên cuồng tập trung né tránh những rủi ro cả ở tư cách cá nhân và quỹ. Bear Stearns đơn giản chỉ là người lính gác cửa, có nghĩa là tài sản tiền mặt của chúng tôi về lý thuyết là hoàn toàn không bị tổn hại. Ngay cả như vậy, sự bất khả tiên đoán của tình huống này quá ư là khủng khiếp. Thực tế, ai dám nói điều gì có thể xảy ra với các tài sản bị cách li nếu Bear Stearns sụp đổ? Chẳng ai dám đoán định điều gì.

Ngồi tại bàn làm việc ở văn phòng Manhattan vào buổi chiều chủ nhật ngày 16 tháng Ba, tôi chứng kiến giai đoạn lịch sử của giới tài chính diễn ra, từng màn, từng màn một. Văn phòng lặng ngắt đến ghê người. Mọi thứ như một thước phim chiếu chậm. Tôi biết tôi không nắm quyền kiểm soát trong tay nữa, tôi biết rằng số phận của tôi đang nằm trong tay của Hauk Paulson, Ben Bernanke, và những nhà hoạch định chính sách khác, vốn có mối quan tâm duy nhất, và hoàn toàn đúng đắn, là bảo vệ hệ thống tài chính toàn cầu chứ không phải tôi, quỹ của tôi, hay các nhà đầu tư của tôi.

Khả năng cao, là hầu hết tài sản ròng của gia đình tôi đang gặp rủi ro, cùng với tiền tiết kiệm của hàng tá bạn hữu, thân nhân, và đối tác kinh doanh khác. Tuy vậy, trong thời khắc khủng hoảng này tôi vẫn thấy bình tâm đến lạ.

Đột nhiên, màn hình Bloomberg của tôi bật sáng, đưa tin JPMorgan Chase đã quyết định thâu tóm Bear Stearns. Tôi chộp lấy điện thoại và gọi cho bố tôi chia sẻ ngay thông tin vừa rồi. Tối muộn, tôi gọi vào đường dây hội đàm và lắng nghe một cách nhẹ nhõm lời cam đoan của Jamie Dimon rằng JPMorgan “đứng đằng sau Bear Stearns… bảo đảm rủi ro đối tác [của Bear Stearns]”. Chưa bao giờ những câu chữ thông thường như thế lại có ý nghĩa vô cùng lớn lao với tôi. Ngay cả khi viết những dòng này, tôi vẫn còn rờn rợn cảm xúc.

Viên đạn mang tên Bear Stearns, mà tôi thậm chí còn không biết có tồn tại chỉ vài ngày trước, đã đến rất gần. Nhưng chúng tôi đã được cứu thoát. Tôi chưa từng gặp Jamie Dimon, nhưng kể từ đó, năm nào tôi cũng gửi ông một tấm thiệp mừng Giáng sinh. Có lần thấy ông ở một bữa tiệc cocktail ở Davos, tôi không có dịp nói chuyện, nhưng tôi rất muốn đến bên ông và ôm chầm lấy ông.

Một trải nghiệm khó khăn khác còn ghim sâu trong trí nhớ của tôi xảy ra vào tháng Chín năm 2008. Chúng tôi vừa có một kỳ nghỉ gia đình tuyệt vời ở châu Âu trở về. Lory và tôi mới có đứa con thứ ba, và chúng tôi đã chuyển đến một căn hộ mới ở Upper West Side tại Manhattan. Và rồi, vào buổi chiều Chủ nhật tháng Chín ngập nắng ấy, bố tôi bất thình lình gọi điện cho tôi, hỏi xem tôi có nghĩ là Lehman Brothers sẽ phá sản hay không. Hầu hết tiền của ông đầu tư vào quỹ Aquamarine. Nhưng hóa ra ông cũng có một khoản không nhỏ tài sản lưu động dưới dạng trái phiếu của Lehman Brothers. Giờ Lehman giống như đang sắp đến hồi cáo chung rồi.

Lúc ấy tôi không nói nên lời. Chúng tôi vừa thoát khỏi thảm họa mang tên Bearn Stearns – rồi giờ lại đến chuyện nào sao? Tôi đi tới đi lui trong phòng, nghe bố tôi nói mà không sao tin được. “Trái phiếu của Lehman Brothers sao? Bố mua trái phiếu của Lehman Brothers! Tại sao cơ chứ?”

Tôi không thể tưởng tượng ông lại có thể nào bước chân vào bãi mìn này. Chỉ chưa đầy một năm trước, tôi đã nghe một bài phát biểu cực kỳ hay về Lehman do David Einhorn trình bày tại Hội đồng Đầu tư Giá trị. Cậu ta bóc tách báo cáo tài chính của ngân hàng này để cho mọi người thấy nó dễ bị tổn thương đến thế nào, nên tôi biết là cần phải tránh rất xa ngân hàng này. Thế mà giờ tôi mới biết là bố tôi lại đầu tư một khoản không nhỏ vào trái phiếu Lehman mà chẳng buồn cho tôi biết.

Ông giải thích rằng có một nhà tư vấn tài chính từ một trong những ngân hàng lớn và nổi tiếng nhất thế giới gọi điện cho ông và khuyến nghị ông mua trái phiếu này, đảm bảo với ông rằng chúng được đánh giá AAA theo thang Moody’s. Ông đã thấy vô cùng tự tin khi mua vì ông để ý thấy Moody’s nằm trong danh mục đầu tư của tôi, và ông biết rằng tôi đầu tư vào những công ty có sản phẩm tốt.

Nhưng tôi hiểu chính xác các vận hành của trò chơi này. Các nhà đầu tư chuyên nghiệp tháo chạy khỏi Lehman. Thế là cỗ máy bán hàng của phố Wall nhấn hết ga, tút tát lại mớ phế liệu để bán cho các khách hàng cả tin. Các khách quen của Lehman né trái phiếu do ngân hàng này phát hành, ngân hàng chỉ còn cách phỉnh các khách dễ dụ hơn. Tài khoản ngân hàng của bố tôi không còn nghi ngờ gì nữa đã bị rút ruột một khoản phí lớn làm phần thưởng cho ngân hàng vì đã kiếm được con cừu tế thần.

Tôi kiềm giọng giận dữ, “Đã bao nhiêu lần con nói rằng đừng bao giờ mua cái gì do Wall Street bán ra rồi? Con nhấn mạnh là đừng bao giờ. Con thích công việc làm ăn của Moody’s, chứ không phải bảng đánh giá của họ. Họ lúc nào cũng chậm hơn thị trường”. Khi nói ra những câu này, tôi thấy như cổ họng mình đang bỏng cháy.

Bố tôi muốn biết liệu ông có nên bán hết trái phiếu này hay không, khi đó giá của nó ở tầm 34 cent. “Vâng”, tôi nói. “Bán ngay và luôn”. Nhưng lúc ấy nó đã mất sạch tính thanh khoản, và lệnh bán của ông không bao giờ được khớp. Một vài ngày sau, ngày 15 tháng Chín, Lehman nộp đơn xin phá sản. Đây là vụ phá sản lớn nhất lịch sử Hoa Kỳ.

Tôi cảm thấy vừa giận dữ và xấu hổ. Tôi xây dựng danh tiếng là người bảo vệ và xây dựng tài sản gia đình và bạn bè. Tôi đã thất bại, và tôi bị tổn thương vì hành động tước quyền một cách vô tình bằng việc lờ đi không báo cho tôi biết trước khi mua trái phiếu này. Nhưng đây không chỉ là đòn giáng vào lòng tự trọng của tôi. Nó còn khiến tôi rối bời vì nó dấy lên trong tôi một thắc mắc, không biết còn điều gì tôi không biết, hay còn sơ hở nào mà tôi chưa nhận ra.

Tôi đã ngỡ rằng hệ thống phòng thủ của mình hoàn toàn vững chắc, nhưng tôi bắt đầu nhận ra là không phải vậy. Vì một lẽ, bố tôi là cổ đông lớn nhất trong quỹ. Việc ông bị gạt mua trái phiếu Lehman có một hiệu ứng dây chuyền ghê gớm. Khi thị trường sụp đổ, tôi có một cơ hội trông ngóng đã lâu để nhàn nhã mua vào những công ty có giá cổ phiếu bị đẩy xuống đến mức rẻ không tưởng. Tôi biết tôi phải chọn đúng thời điểm, nhưng tôi đã dành thời gian nghiên cứu lịch sử kinh tế và các nhà đầu tư như Buffett đủ lâu để biết rằng đây có lẽ là cơ hội tốt nhất trong cả đời tôi để mua cổ phiếu.

Để làm điều này, tôi cần các nhà đầu tư của tôi – đặc biệt là bố tôi – giữ bình tĩnh trong cơn bão. Nếu tài sản lưu động của ông bị sụt giảm đi, sẽ khó cho tôi để đối phó với đám đông và tiếp tục mua vào trong khi hầu hết mọi người đang rơi vào cơn hoảng loạn. Biết rằng cổ đông của tôi đang đối mặt với những áp lực về cảm xúc và tài chính lại đặt thêm gánh nặng tâm lý lên tôi ở thời điểm tôi cần phải giữ cái đầu lạnh để phân tích.

Áp lực lại càng nhân lên bằng những cách mà tôi không thể nào ngờ được. Ví dụ, thời gian ấy, tôi thuê một nhà phân tích sáng dạ, chăm chỉ mà tôi xem như một cộng sự tin cẩn. Rồi, một ngày mùa thu 2008, cậu ta bước vào văn phòng của tôi, nơi tôi xem là bong-ke của chính mình, và bảo tôi rằng cậu ấy đã bán sạch cổ phiếu trong tài khoản giao dịch cá nhân. “Tôi bán hết để cầm tiền mặt”, cậu ta nói. “Tôi sẽ đợi cho đến khi mọi chuyện lắng dịu lại và viễn cảnh sáng sủa hơn”.

Tôi sững người. “Cậu mất trí à?” tôi hỏi, không giấu nỗi vẻ phẫn nộ. Đây là một anh chàng đã tự hào tự xưng mình là một nhà đầu tư giá trị và là người tôi trả tiền để thuê cậu ta giữ một cái đầu đầy lý tính. Lẽ ra cậu ta phải là một người đồng điệu với tôi, giúp tôi chộp lấy những cơ hội có một không hai mà thị trường đang trao cho chúng tôi. Tế mà cậu ta lại không kiểm soát được cảm xúc và chìm vào hoảng loạn. Cậu ta không thể nào chịu nổi nữa. Đây là một minh chứng cho thấy căng thẳng có thể diễn ra nhanh đến mức nào vào những thời điểm thế này – ngay cả cả một nhà phân tích thông minh và bình tĩnh, trước đây đã từng có những khoản đầu tư thu lợi lớn cho quỹ, cũng không phải ngoại lệ.

Sau này tôi quyết định không bao giờ thuê thêm một nhà phân tích khác nữa, để không bộc lộ suy nghĩ của mình cho những lệch lạc tiềm tàng như thế. Như thường lệ, tôi tốt hơn hết là nên sao chép Warren và Mohnish, cả hai đều không thuê một nhà phân tích toàn thời gian nào. Không cần phải nói, cả hai đều mua cổ phiếu giá rẻ nhanh như trở bàn tay vào chính xác thời điểm khi các nhà đầu tư yếu lý trí đang tìm kiếm bình an tâm lý nơi tiền mặt.

Đọc thêm tại Chương 7: Khủng hoảng tài chính – Bước chân vào khoảng không– Sách “Lột Xác Để Trở Thành Nhà Đầu Tư Giá Trị“

Có thể bạn quan tâm: Lột Xác Để Trở Thành Nhà Đầu Tư Giá Trị – Guy Spier (Hành trình từ một tay “mafia” cò mồi phố Wall trở thành NĐT giá trị chân chính)

Lột Xác Để Trở Thành Nhà Đầu Tư Giá Trị – The Education of a Value Investor